Навигация

Анализ баланса банка

2.2 Анализ баланса банка

Основной формой бухгалтерской отчетности отражающей финансово-хозяйственную деятельность Банка является бухгалтерский баланс, в котором отражается размещение собственных и привлечённых средств Банка для получения прибыли (актив), а также показаны источники формирования этих средств (пассив). Таким образом, основой анализа банковской деятельности является бухгалтерский баланс Банка. Существуют несколько методик анализа банковского баланса. Один из них - упрощённый, позволяет за короткий промежуток времени, используя только калькулятор, по нескольким параметрам оценить финансовое состояние Банка. Конечно, полученные результаты не претендуют на абсолютную точность и всесторонность оценки, но он даёт возможность быстро получить общее представление о финансовом состоянии Банка и решить вопрос о необходимости дальнейшего анализа.

Для определения финансовой устойчивости Банка, проводится структурный анализ пассивов и активов по группам. В процессе анализа определяются величины и удельный вес каждой группы в пассиве или активе. Полученные величины сравниваются с контрольными значениями.

Финансовое состояние Банка считается устойчивым, если результаты выше контрольного значения.

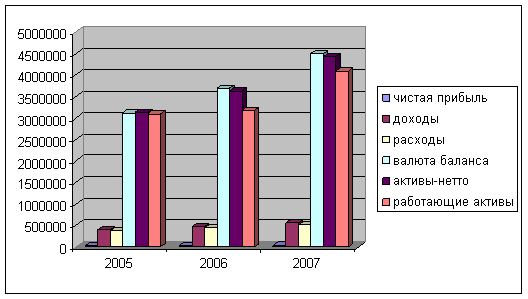

Рассмотрим деятельность Банка, используя данные консолидированных бухгалтерских балансов АО «Банк ТуранАлем» за 2006-2007 гг.

Аудит финансовой отчетности проведен как по казахстанским стандартам бухгалтерского учета, так и по международным стандартам финансовой отчетности. Заключения аудиторской компании подтверждают достоверность финансовой отчетности Банка. Определение банка, как учреждения, которое аккумулирует свободные денежные средства и размещает их на возвратной основе, позволяет выделять в его деятельности пассивные и активные операции.

Пассивные операции. С их помощью банки формируют свои ресурсы. Суть их состоит в привлечении различных видов вкладов, получении кредитов от других банков, эмиссии, собственных ценных бумаг, а также проведении различных иных операций, в результате которых увеличиваются банковские ресурсы.

К пассивным операциям относят:

прием вкладов (депозитов);

открытие и ведение счетов клиентов, в т.ч. банков-корреспондентов;

выпуск собственных ценных бумаг (акций, облигаций), финансовых инструментов (векселей, депозитных и сберегательных сертификатов);

получение межбанковских кредитов, в т.ч. централизованных кредитных ресурсов.

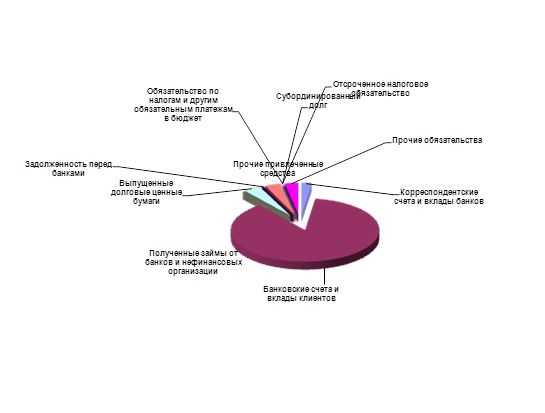

Анализ пассива баланса начинается с его группировки на :Собственные средства, Обязательства до востребования, Срочные обязательства и Прочие средства.

Таблица 1 - Структура пассивов АО «Банк Туран Алем» за 2006 – 2007 года тыс.тг

| № | Показатели | 2006 год | 2007 год | Отклонение | Темпроста | ||

| Сумма в тыс. тенге | Уд вес В % | Сумма | Уд вес В % | ||||

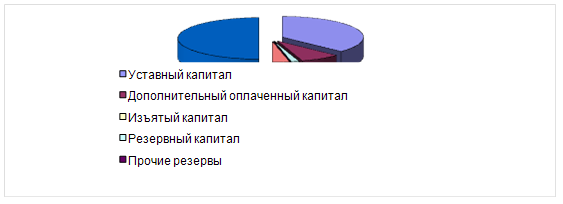

| 1 | Собственные средства | 421972990 | 21.2 | 308801730 | 12.3 | -113171260 | 73,2 |

| 1.1 | Уставный капитал | 117498432 | 2.7 | 304474393 | 9.8 | 186975961 | 259 |

| 1.2 | Резервный капитал | 2634384 | 7.6 | 4327337 | 2.5 | 1692953 | 164 |

| 1.3 | Дополнительно оплаченный капитал | 165 | 10.9 | 0 | 0 | -165 | 0 |

| 2 | Обязательства до востребования | 1145199144 | 57.8 | 1511975483 | 60.7 | 366776339 | 132 |

| 2.1 | Корсчета и вклады банков | 34529894 | 10.1 | 25223040 | 16.6 | -9306854 | 73 |

| 2.2 | Вклады клиентов | 1070646962 | 30.4 | 1373995789 | 19.1 | 1266348827 | 128 |

| 2.3 | Выпущенные долговые ценные бумаги | 39059272 | 8.2 | 109566114 | 4 | 70 506 842 | 280 |

| 2.4 | Налоговые обязательства | 963016 | 9.1 | 3190540 | 21 | 2 227 524 | 331 |

| 3 | Срочные обязательства | 413093980 | 20.9 | 667637169 | 26.8 | 254543189 | 161 |

| 3.1 | Межбанковские кредиты | 282284639 | 15.3 | 572843131 | 12.5 | 290558492 | 202 |

| 3.2 | Субординированный долг | 130809341 | 5.4 | 94794038 | 14.3 | -36015303 | 72 |

| 4 | Прочие обязательства | 1862434 | 0.1 | 673883 | 0.2 | -1188551 | 36 |

| Валюта баланса | 1982128548 | 100 | 2489088265 | 100 | 506959717 | 125 | |

Анализируя по данным таблицы 1 можно сделать вывод:

Собственные средства (СС) банку, в первую очередь, необходимы для покрытия собственных затрат. Кроме того, СС является надежным и бесплатным источником проведения различных доходных операций. В зависимости от величины СС для банков устанавливаются ограничения в работе на финансовом рынке.

Как видно из этой таблицы, на конец 2007 года пассивы Банка составили 2489088265 тыс. тг.

В процентном выражении валюта баланса в 2007 году, по сравнению с предыдущим годом, выросла на 125%.

Уставной фонд создает экономическую основу осуществления и является обязательным условием образования банка.

Доля уставного фонда в течении года изменилась с 2,7% до 9,8 %, при увеличении размера на 186975961тыс.тенге, увеличение уставного фонда произошло в связи с увеличением суммы простых акций. Увеличение уставного фонда могло произойти из-за увеличения цены простых уже выпущенных акций, либо из-за выпуска новых акций банком.

Резервный капитал банка создается за счет чистой прибыли, после налогообложения в размере не ниже 15% оплаченной суммы уставного капитала и предназначен для погашения непредвиденных убытков деятельности банка и обеспечения его функционирования, резервный капитал банка в 2007 году изменился на 1692953 тыс. тенге.

Дополнительно оплаченный капитал банка в 2006 году составлял 165 тыс. тенге, а в 2007 году сделок по этим операциям не было.

В целом удельный вес собственных средств в структуре пассива баланса составлял в 2006 году 21,2%, а 2007 году 12,3%.

Обязательства до востребования (ОВ) являются наиболее дешевыми из привлекаемых банком ресурсов. К обязательством до востребования (ОВ) относятся: остаток средств на текущих счетах в иностранной валюте, остаток на текущих счетах предприятий всех форм собственности, текущие счета профсоюзных и общественных организаций, счета предпринимателей, осуществляющих свою деятельность без образования юридического лица, расчеты по пластиковым карточкам.

Обязательство до востребования в 2007 году, увеличивается на 132%, что составляет 366776339 тыс.тенге. Наибольший удельный вес в обязательствах до востребования занимают банковские счета и вклады клиентов. Вклады клиентов за год увеличились на 1266348827 тыс. тенге или на 128%. Сумма по корсчетам и вкладам банков уменьшилась на 9306854 тыс. тенге, темп роста составил 73%. Увеличение произошло по налоговым обязательствам, их темп роста составил 331%, а общая сумма увеличения –2 227 524 тыс. тенге.

Выпущенные долговые ценные бумаги за 2006 году составлял 39059272 тыс. тенге, а в 2007 году 109566114 тыс.тг.

Срочные обязательства (СО). В группу срочных обязательств входят счета по которым привлекаются самые дорогие для банка ресурсы. К срочным обязательствам относятся срочные депозиты и межбанковские кредиты.

Срочные обязательства увеличились на 254543189 тыс. тенге, темп роста за год составил 161%

Прочие обязательства в структуре пассивов уменьшились на 1188551 тыс. тенге, и стали составлять 0,2% к концу года.

В общем пассив баланса показывает прибыль на 506959717 тыс. тенге в сравнении с прошлым годом, темп роста за год составил 125%.

В 2007 году БТА по результатам рейтинга был на втором месте среди банков Казахстана по операциям кредитования.

Приоритет оказания данной услуги отдавался предприятиям и организациям , продукция и услуги, которых имеют высокий спрос.

Особое внимание уделялось кредитованию постоянных клиентов Банка, имеющих устойчивое финансовое положение, обоснованный для кредитования проект, ликвидное обеспечение и хорошую репутацию на рынке.

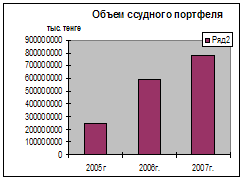

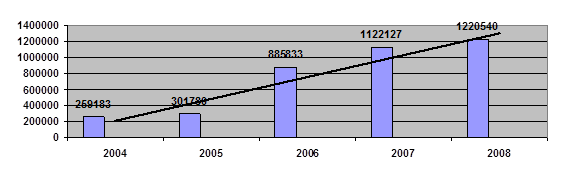

Качество кредитного портфеля Банка постоянно повышается за счет взвешенного подхода к отбору заемщиков. Из года в год наблюдается планомерный рост клиентской базы и соответственно, динамический рост ссудного портфеля.

Рис. 2. Динамика объёма ссудного портфеля

Структурный анализ актива баланса банка

Размещение мобилизованных ресурсов банка с целью получения дохода и обеспечения ликвидности определяет содержание его активных операций.

Активные операции представляют собой операции, в результате которых свободные денежные ресурсы банка находят целесообразное применение, рассчитанное на получение доходов, или используются для обеспечения общих условий его деятельности без непосредственного расчета на получение дохода.

К активным операциям банка относятся:

- краткосрочное, долгосрочное кредитование производственной, социальной, инвестиционной и научной деятельности организаций;

- предоставление потребительских ссуд населению;

- приобретение ценных бумаг;

- лизинг;

- факторинг;

- инновационное финансирование и кредитование;

- предоставление ссуд другим банкам.

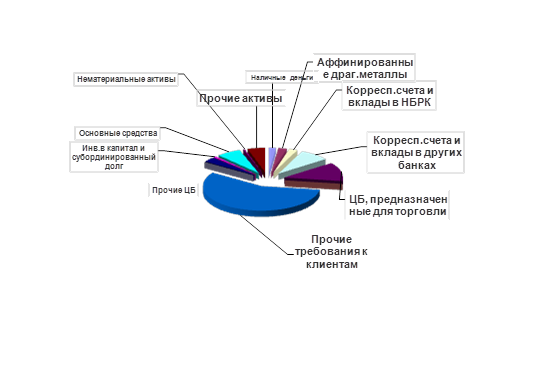

Актив баланса банка состоит из таких статей как:

ликвидные активы;

выданные средства;

Основные средства;

высоко рискованные вложения;

прочие активы.

При проведении структурного анализа по данной методике особое внимание уделяется выданным средствам, высоко рискованным вложениям и просроченной задолженности по ссудам (подгруппа, входящая в группу выданных средств).

Для облегчения проведения анализа актива баланса составим следующую таблицу:

Структурный анализ актива баланса АО «Банк ТуранАлем» за 2006 – 2007 годы.

Таблица 2 - Структура активов АО «Банк ТуранАлем» за 2006 – 2007 года тыс.тг

| 2006 год | 2007 год | ||||||

| Сумма В тыс. тг. | Уд вес В % | Сумма | Уд вес В % | ||||

| 1 | Ликвидные активы | 123813234 | 8.3 | 108029443 | 4.4 | -15783791 | 87 |

| 1.1 | Наличные деньги | 123196436 | 0.9 | 107452945 | 2.3 | -15743491 | 88 |

| 1.2 | Корсчета и вклады в Нац. Банке | 616 798 | 7.4 | 576 498 | 2.1 | -40 300 | 93 |

| 2 | Выданные средства | 1190815437 | 80 | 2100468466 | 87 | 909653029 | 176 |

| 2.1 | Ссуды клиентам | 1132938708 | 60.2 | 2026289173 | 29.6 | 893350465 | 178 |

| 2.2 | Ссуды и средства банкам | 57876729 | 19.8 | 74179293 | 57.4 | 16302564 | 128 |

| 3. | Основные средства | 4333284 | 1.2 | 10647396 | 0.4 | 6 314 112 | 245 |

| 3.1 | Основные средства | 4214767 | 0.09 | 10255141 | 0.1 | 6 040 374 | 243 |

| 3.2 | Нематериальные активы | 118517 | 1.11 | 392255 | 0.3 | 273 738 | 330 |

| 4 | Высоко рискованные вложения | 143878033 | 9.7 | 173360918 | 7.6 | 29 482 885 | 120 |

| 4.1 | Вложения в ценные бумаги | 37434300 | 2.6 | 3696734 | 2.1 | -33737566 | 9 |

| 4.2 | Инвестиции в капитал и субординированный долг | 52726649 | 3 | 152666126 | 0.8 | 99939477 | 289 |

| 4.3 | Операции РЕПО | 53717084 | 4.1 | 16998058 | 4.7 | -36719026 | 31 |

| 5 | Прочие активы | 12324837 | 0.8 | 15242492 | 0.6 | 2917655 | 123 |

| Валюта баланса | 1475164825 | 100 | 2407748715 | 100 | 932583890 | 163 | |

Анализируя по данным Таблицы 2 можно сделать вывод

Показатель ликвидные активы (ЛА) указывает какую часть средств из структуры баланса банк может немедленно превратить в наличные деньги .

Ликвидные активы за 2006-2007 года, уменшились, на 15783791 тыс.тенге, что составило 87%. К ликвидным активам относятся Касса и остатки в Национальном Банке Республики Казахстан.

Выданные средства (ВС) основной доход банк получает от активов этой группы. Вместе с тем, ссуды юридическим и физическим лицам являются самыми – рисковыми операциями проводимыми банками.

Выданные средства за 2007год увеличились на 909653029 тыс.тенге, что составило 176%

За 2006 год «Банком ТуранАлем» было выдано кредитов на общую сумму в 1132938708 тыс. тенге, в 2007 году банк увеличил эти средства до 2026289173 тыс. тенге, сумма увеличения составила 893350465 тыс. тенге, темп прироста составил 178%

Ссуды и средства банкам за анализируемый период увеличились с 19,8% до 57,4%.Однако за 2006 год было предоставлено кредитов другим банкам на сумму 57876729 тыс. тенге, а в 2007 году 74179293 тыс. тенге, сумма увеличения составила 16302564 тыс. тенге.

Основные средства банка (ОС) относятся к активам, не приносящим доход, и поэтому в удельном весе на них приходится лишь 1,2% в 2006 году, и 0,4% в 2007 году. Увеличение данных средств могло произойти из-за прироста стоимости данных активов либо из-за приобретения новых объектов.

Высоко рискованные вложения за 2006-2007 года увеличились на 29482885 тыс. тенге.

Инвестиции в капитал и субординированный долг занимают 3% и 0,8%, данные средства согласно их доле не оказывают значительного влияния на деятельность банка. Вложения в эту статью увеличились на 99939477 тыс. тенге.

Прочие активы банка увеличились на 2917655 тыс. тенге. Под прочими активами понимаются различные операции банка, среди которых могут быть кассовые и расчетные операции банка. В доле к валюте баланса на них приходится 0,8% и 0,6%

Практически все показатели по удельному весу отдельных частей актива и пассива в валюте баланса соответствуют общепринятым нормативам надежности.

Похожие работы

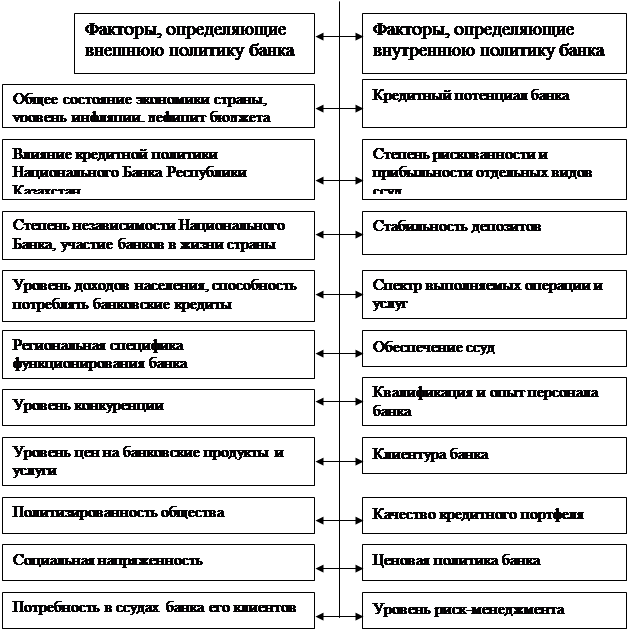

... только диверсифицировать предоставляемые российскими банками кредитные продукты коммерческими банками, с целью разработки эффективной кредитной политики, но и снизить кредитные риски. 2. Кредитная политика коммерческого банка Открытое акционерное общество «Восточный экспресс банк» 2.1 Анализ организации кредитования коммерческим банком Открытое акционерное общество «Восточный экспресс банк ...

... рассмотрены ниже. Все изменения во Внутренней кредитной политике банка подлежат утверждению Советом Директоров банка. ЗАКЛЮЧЕНИЕ В заключение еще раз хотелось бы подчеркнуть, что кредитная политика коммерческого банка несет в себе объективное начало и одновременно с этим она определяется собственной стратегией и тактикой коммерческого банка, то есть несет в себе также субъективное начало, что ...

... риска за год с 6,1-4,3 % просроченный ссудной задолженности в объеме кредитного портфеля наконец удельный вес снизился на 90%. Заключение Проведенное исследование на тему «Совершенствование управления кредитными рисками коммерческого банка» позволяет сделать следующие выводы. Кредит играет специфическую роль в экономике: он не только обеспечивает непрерывность производство, но и ускоряет ...

... возложенную на банки задачу по преобразованию сбережений граждан в инвестиции, в которых столь остро нуждается российская экономика. Таковы некоторые возможные пути совершенствования депозитной политики коммерческого банка и повышения ее роли в обеспечении его устойчивости. Взаимосвязь сберегательной и депозитной политики коммерческого банка следующая: с одной стороны, основные направления ...

0 комментариев