Навигация

Уся інформація відносно даних робіт буде зберігатися в базі даних

11. Уся інформація відносно даних робіт буде зберігатися в базі даних.

2.3 Визначення комерційної ефективності запропонованих заходів із врахуванням можливих ризиків

Ефективне використання факторів виробництва визначається як відношення результату до затрат. Існує багато коефіцієнтів продуктивності, тому що є безліч методів виміру результатів і витрат.

Метод дисконтування грошових потоків або метод поточної вартості – найкраща існуюча основа для аналізу грошових потоків від інвестиції [113].

Часто інвестиції протягом того самого або декількох періодів часу характеризуються як доходами, так і витратами. У цьому випадку зручно використовувати наступну термінологію:

- якщо протягом деякого періоду доходи перевищують витрати, то говорять про чисті доходи (net benefіts) або про позитивні грошові потоки (posіtіve cash flows);

- якщо ж протягом деякого періоду часу витрати перевищують доходи, то говорять про чисті витрати (net expendіture) або про відтоки грошових коштів(cash outlay);

Уся серія грошових потоків за період експлуатації інвестиції називається потоком коштів (cash flow stream), що складаються з позитивних грошових потоків чистих доходів і негативних грошових потоків чистих витрат.

Одна з базових концепцій інвестиційної економіки комерційного підприємства і теорії прийняття інвестиційних управлінських рішень полягає в тому, що вартість визначеної суми коштів – це функція часу виникнення грошових доходів або витрат.

Оцінка дисконтованої економічної ефективності фінансових інвестицій основана на різноцінності грошових потоків коштів в часі, що пояснюється такими причинами [114]:

зниження купівельної спроможності й загальне підвищення цін;

отримання процентного прибутку (якщо гривню віднести в банк);

ризик (кредитор може не виконати свої боргові зобов’язання).

Так чи інакше відбувається зміна цінності національної валюти, тож у проектному аналізі це необхідно враховувати методом порівнювання різночасових грошей, так званим дисконтуванням [115].

Майбутня вартість (цінність) Бв сьогоднішніх грошей визначається за формулою (дисконтування постнумерандо – приведення поточної вартості до майбутньої вартості на дату кінця всіх періодів дисконтування):

![]() (2.1)

(2.1)

де Св – сьогоднішня сума грошей, що інвестуються;

d – постійна норма дисконту, що дорівнює прийнятій для інвестора

нормі прибутку на капітал;

t – тривалість розрахункового періоду (в роках);

Сьогоднішня вартість (цінність) Св майбутніх грошей визначається таким чином (дисконтування пренумерандо – приведення всіх майбутніх вартостей до сьогоднішньої вартості на дату початку періоду дисконтування):

(2.2 )

(2.2 )

Перерахунок поточних і майбутніх сум в еквівалентній вартості шляхом дисконтування дозволяє визначити цінність проектів на основі поточних і майбутніх витрат і результатів. Підраховані за кожний рік життя проекту, вони дисконтуються, а потім підсумовуються з метою одержання загального показника цінності проекту, на основі якого роблять висновок щодо прийнятності проекту.

Критерії, що використовуються в аналізі інвестиційної діяльності, можна підрозділити на дві групи в залежності від того враховується чи ні часовий параметр: 1) засновані на дисконтованих оцінках; 2) засновані на облікових оцінках. До першої групи відносяться критерії [119]:

чистий приведений ефект (Net Present Value, NPV);

індекс рентабельності інвестиції (Probabіlіty Іndex, PІ);

внутрішня норма прибутку (Іnternal Rate of Return, ІRR);

модифікована внутрішня норма прибутку (Modіfіed Іnternal Rate of Return, MІRR);

дисконтований строк окупності інвестиції (Dіscounted Payback Perіod, DPP).

До другої групи відносяться критерії:

строк окупності інвестиції (Payback Perіod, PP);

коефіцієнт ефективності інвестиції (Accountіng Rate of Return, ARR).

а) Метод розрахунку чистого приведеного ефекту(ЧДД)

Цей метод заснований на зіставленні величини вихідної інвестиції (ІC) із загальною сумою дисконтованих чистих грошових надходжень, генерованих нею протягом прогнозованого періоду. Оскільки приплив коштів розподілений у часі, він дисконтується за допомогою коефіцієнта r, встановлюваного інвестором самостійно виходячи зі щорічного відсотка повернення, який він хоче чи може мати на інвестований їм капітал. Припустимо робиться прогноз про те, що інвестиція (ІC) буде генерувати протягом n років річні доходи в розмірі Р1, Р2, …, Рn. Загальна накопичена величина дисконтованих доходів (Present Value, PV) і чистий приведений ефект (Net Present Value, NPV= ЧДД чистий дисконтований доход) відповідно розраховуються по формулах [85]:

![]() (2.3)

(2.3)

![]() (2.4)

(2.4)

Якщо NPV>0, то проект варто прийняти; якщо NPV<0, то проект варто відкинути; NPV=0, то проект ні прибутковий, ні збитковий. Дамо економічне трактування критерію NPV з позиції власників компанії, що по суті і визначає логіку критерію NPV:

якщо NPV<0, то у випадку прийняття проекту цінність компанії зменшиться, тобто власники компанії понесуть збиток;

якщо NPV=0, то у випадку прийняття проекту цінність компанії не зміниться, тобто добробут її власників залишиться на колишньому рівні;

якщо NPV<0, то у випадку прийняття проекту цінність компанії, а отже, і добробут її власників збільшиться.

Проект із NPV=0 має додатковий аргумент у свою користь – у випадку реалізації проекту добробут власників компанії не зміниться, але в той же час обсяги виробництва зростуть, тобто компанія збільшиться в масштабах.

При прогнозуванні доходів по роках необхідно по можливості враховувати усі види надходжень як виробничого, так і невиробничого характеру, що можуть бути асоційовані з даним проектом.

Якщо проект припускає не разову інвестицію, а послідовне інвестування фінансових ресурсів протягом m років, то формула для розрахунку NPV модифікується в такий спосіб (з врахуванням впливу інфляції як на дисконтовані потоки інвестиції, так і на згенеровані потоки прибутку інвестиційного проекту):

![]() (2.5)

(2.5)

де j – прогнозований середній рівень інфляції.

При розрахунку NPV, як правило, використовується постійна ставка дисконтування, однак при деяких обставинах, наприклад, очікується зміна рівня дисконтних ставок, можуть використовуватися індивідуалізовані по роках коефіцієнти дисконтування. Якщо в ході імітаційних розрахунків приходиться застосовувати різні коефіцієнти дисконтування, то формула (2.5) не застосовується, і проект прийнятний при постійній дисконтній ставці може стати неприйнятним.

Показник NPV відбиває прогнозну оцінку зміни економічного потенціалу комерційної організації у випадку прийняття розглянутого проекту. Цей показник адитивений у просторово-тимчасовому аспекті, тобто NPV різних проектів можна підсумовувати. Це дуже важлива властивість, що виділяє цей критерій із всіх інших і що дозволяє використовувати його в якості основного при аналізі оптимальності інвестиційного портфеля.

б) Метод розрахунку індексу рентабельності інвестиції(ІД,ІДД)

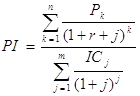

Цей метод є по суті наслідком попереднього. Індекс рентабельності (PІ) = ІД(індекс доходності) розраховується по формулі [85]:

(2.6)

(2.6)

Якщо PІ>1, то проект варто прийняти; якщо PІ<1, то проект варто відкинути; якщо PІ=1, то проект є ні прибутковим, ні збитковим.

Якщо проект припускає не разову інвестицію, а послідовне інвестування фінансових ресурсів протягом m років, то формула для розрахунку PІ модифікується в такий спосіб (з врахуванням впливу інфляції як на дисконтовані потоки інвестиції, так і на згенеровані потоки прибутку інвестиційного проекту):

(2.7)

(2.7)

На відміну від чистого приведеного ефекту індекс рентабельності є відносним показником: він характеризує рівень доходів на одиницю витрат, тобто ефективність вкладень – чим більше значення цього показника, тим вище віддача кожної гривні, інвестованої в даний проект. Завдяки цьому критерію PІ дуже зручний при виборі одного проекту з ряду альтернативних, що мають приблизно однакові значення NPV (зокрема, якщо два проекти мають однакові значення NPV, але різні обсяги необхідних інвестицій, те вигідніше той з них, що забезпечує велику ефективність вкладень), або при комплектуванні портфеля інвестицій з метою максимізації сумарного значення NPV.

в) Метод розрахунку внутрішньої норми прибутку інвестиції(ВНД)

Під внутрішньою нормою прибутку інвестиції (ІRR= ВНД) розуміють значення коефіцієнта дисконтування r, при якому NPV проекту дорівнює нулю: ІRR = r, при якому NPV = f( r ) = 0.

Іншими словами, якщо позначити ІC=CF0, то ІRR знаходиться з рівняння [85]:

![]() (2.8)

(2.8)

Практичне застосування даного методу ускладнено, якщо в розпорядженні аналітика немає спеціалізованого фінансового калькулятора. У цьому випадку застосовується метод послідовних ітерацій з використанням табульованих значень дисконтованих множників. Для цього за допомогою таблиць вибираються два значення коефіцієнта дисконтування r1<r2 таким чином, щоб в інтервалі (r1, r2) функція NPV=f(r ) змінювала своє значення з “+” на “-” чи з “-” на “+”. Далі застосовують формулу

![]() (2.9)

(2.9)

де r1 - значення табульованого коефіцієнта дисконтування, при якому

f(r1)>0 (f(r1)<0)); r2 - значення табульованого коефіцієнта дисконтування, при якому f(r2)<0 (f(r2)>0)).

г) Метод визначення строку окупності інвестицій(СО, ДСО)

Цей метод, що є одним з найпростіших і широко використовуємих у світовій обліково-аналітичній практиці, не припускає тимчасової упорядкованості грошових надходжень [85]. Алгоритм розрахунку строку окупності (СО) залежить від рівномірності розподілу прогнозованих доходів від інвестиції. Якщо доход розподілений по роках рівномірно, то строк окупності розраховується розподілом одноразових витрат на величину річного доходу, обумовленого ними. При одержанні дробового числа воно округляється убік збільшення до найближчого цілого. Якщо прибуток розподілений нерівномірно, то строк окупності розраховується прямим підрахунком числа років, протягом яких інвестиція буде погашена кумулятивним доходом. Загальна формула розрахунку показника СО має вид:

![]() , при якому

, при якому ![]() (2.10)

(2.10)

Нерідко показник СО = РР розраховується більш точно, тобто розглядається і дробова частина року; при цьому робиться припущення, що грошові потоки розподілені рівномірно протягом кожного року.

Тоді формула (1.10) модифікується для розрахунків як :

(2.11)

(2.11)

Деякі фахівці при розрахунку показника СО= РР рекомендують враховувати часовий аспект. У цьому випадку в розрахунок приймаються грошові потоки, дисконтовані по показнику WACC, а відповідна формула для розрахунку дисконтованого строку окупності (DPP) має вид:

![]() , при якому

, при якому ![]() (2.12)

(2.12)

Очевидно, що у випадку дисконтування строк окупності збільшується, тобто завжди DPP>PP. Іншими словами, проект прийнятний за критерієм СО може виявитися неприйнятним за критерієм DPP= ДСО.

Якщо проект припускає не разову інвестицію, а послідовне інвестування фінансових ресурсів протягом m років, то формула для розрахунку ДСО(DPP) модифікується в такий спосіб (з врахуванням впливу інфляції як на дисконтовані потоки інвестиції, так і на сгенеровані потоки прибутку інвестиційного проекту):

(2.13)

(2.13)

В табл.2.4 наведені вихідні дані проекту ВАТ «Дніпропетровськгаз», за результатами яких в табл.2.5 -2.7 наведені результати розрахунків дисконтованої ефективності варіантів проекту за алгоритмами розрахунку (2.3) –(2.13).

Таблиця 1.4

Вихідні дані проекту (2008 – 2012 роки)

| Параметри | 2008 | 2009 | 2010 | 2011 | 2012 |

| 1. Обсяг зниження втрат на витоки в млн.м3 | 60 | 62 | 65 | 68 | 70 |

| 2. Додатковий доход ВАТ від продажу газу в млн. грн. (мінус витрати на моніторинг) | 6,499 | 6,21373 | 6,34371 | 6,47369 | 6,60367 |

| 3. Обсяги іноземних інвестицій в млн. грн. | 22,650 | ||||

| 4. Обсяги кредитних «карбон-бонусів» інвестору, млн. грн. | -5,662 | -5,662 | -5,662 | -5,662 | -5,662 |

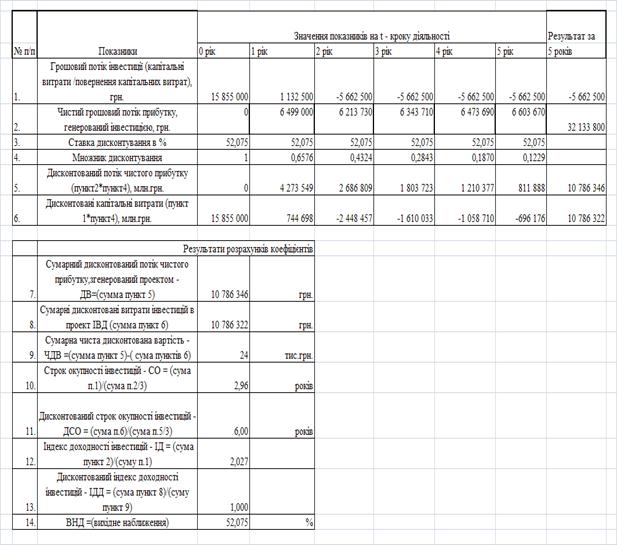

Таблиця 2.5

Результати розрахунку дисконтованої ефективності проекту ВАТ «Дніпропетровськгаз» при ставці дисконтування 25% річних (номінальний варіант інвестування з відшкодуванням інвестору кредитних «карбон-бонусів»)

Таблиця 2.6

Результати розрахунку дисконтованої ефективності проекту ВАТ «Дніпропетровськгаз» при ставці дисконтування 25% річних (класичний варіант інвестування з максимальним ризиком)

Як показують результати розрахунку дисконтованої ефективності проекту ВАТ «Дніпропетровськгаз» при ставці дисконтування 25% річних (номінальний варіант інвестування з відшкодуванням інвестору кредитних «карбон-бонусів»), наведені в табл.2.5, інвестиційні дисконтовані характеристики проекту для ВАТ «Дніпропетровськгаз» є позитивними:

- повернення інвестицій здійснюється за рахунок міжнародних коштів по Кіотському протоколу, тобто для ВАТ «Дніпропетровськгаз» інвестування є безоплатним;

- дисконтований чистий дохід за 5 років становить 17, 2 млн. грн.;

- дисконтований чистий прибуток за 5 років становить 11,2 млн. грн.

- щорічний додатковий прибуток 6,5 млн. грн. суттєво знижує операційний збиток в 24 -26 млн. грн., характерний для діяльності ВАТ «Дніпропет-ровськгаз» за останні роки.

- норма ВНД проекту становить 52,075%, що практично в 2 рази вище норми дисконтування, та свідчить про високий рейтинг інвестиційної привабливості проекту (табл.2.7).

Таблиця 2.7

Результати розрахунку ставки ВНД проекту ВАТ «Дніпропетровськгаз» (номінальний варіант інвестування з відшкодуванням інвестору кредитних «карбон-бонусів»)

Як показують результати розрахунку дисконтованої ефективності проекту ВАТ «Дніпропетровськгаз» при ставці дисконтування 25% річних (класичний варіант інвестування без відшкодуванням інвестору кредитних «карбон-бонусів»), наведені в табл.2.6, інвестиційні дисконтовані характеристики такого варіанту проекту для ВАТ «Дніпропетровськгаз» є негативними, тобто отриманого від експлуатації інвестиції грошового потоку прибутку недостає для покриття дисконтованого грошового потоку інвестицій. Тобто, без механізму міжнародної підтримки ВАТ «Дніпропетровськгаз» не зможе виконати проект зниження витоків газу в навколишнє середовище.

Планування та реалізація інвестиційних проектів відбувається в умовах невизначеності, що породжується зміною внутрішнього та зовнішнього середовищ. Під невизначеністю розуміють відсутність повної та достовірної інформації про умови реалізації проекту [81].

Невизначеність, що пов’язана з можливістю виникнення в ході реалізації проекту несприятливих умов, ситуацій та наслідків називається ризиком.

Якісний моніторинг ризиків забезпечує управління інформацією, яка допомагає приймати ефективні рішення до настання ризикових подій. Модель організації робіт по управлінню ризиком приведена на рис.2.2.

Найбільш розповсюдженою характеристикою ризику є загроза або небезпека виникнення невдач в тій чи іншій діяльності, небезпека виникнення несприятливих наслідків, змін зовнішнього середовища, які можуть викликати втрати ресурсів, збитки, а також небезпеку від якої слід застрахуватись.

При оцінці інвестиційних проектів найбільш суттєвими є наступні види невизначеності та інвестиційних ризиків [65]:

- невизначеність політичної ситуації, ризик несприятливих соціально-політичних змін у країні та регіоні;

- ризик, пов’язаний з нестабільністю економічного законодавства та поточної економічної ситуації, умов інвестування та використання прибутку;

- зовнішньоекономічний ризик (можливість введення обмежень на торгівлю та постачання, закриття кордонів тощо);

Рис.2.2. Модель управління ризиком [86]

- неповнота та неточність інформації про динаміку техніко-економічних показників, параметрах нової техніки та технології;

- коливання ринкової кон’юнктури, цін, валютних курсів, невизначеність природно - кліматичних умов, можливість стихійних лих;

- виробничо-технологічний ризик (аварії, виробничий брак тощо);

- невизначеність цілей, інтересів та поведінки учасників; неповнота та неточність інформації про фінансовий стан та ділові репутації підприємств-учасників (можливість неплатежів, банкротств, зривів договірних зобов’язань).

За джерелами виникнення ризики класифікуються на [65]:

- політичні;

- господарські;

- форс-мажорні.

Політичні ризики обумовлені:

- ризиком зміни державного устрою, частими змінами уряду;

- нестабільністю політичної влади;

- неадекватністю політичних рішень.

Господарські ризики можуть включати:

- ризик зміни податкового законодавства;

- ринковий ризик (відсутність попиту на товари та послуги);

- ризик капітальних вкладень (інфляція);

- ризик зміни цін постачальників;

- ризик затримки платежів за реалізовану продукцію;

- ризик неадекватного менеджменту тощо.

Форс-мажорні обставини включають:

- ризики землетрусу, повені, бурі, урагану, ін. стихійних лих;

- ризики виникнення міжнаціональних конфліктів;

- ризик втрати майна при пожежі.

Інвестори повинні бути впевненні, що прогнозованих доходів від проекту вистачить для покриття витрат, виплат заборгованостей та забезпечення окупності капіталовкладень. Мова йде про ризик нежиттєздатності проекту.

Інвесторів хвилює і ризик додаткових витрат, які пов’язані з несвоєчасним завершенням будівництва проекту через інфляцію, коливань курсів валют, екологічних проблем. Тому перед початком будівництва учасники проекту повинні прийти до згоди відносно гарантій його своєчасного завершення.

Ризик непередбачених змін вартісних оцінок проекту в результаті зміни початкових управлінських рішень, а також змін ринкових та політичних обставин носить назву динамічного. Зміни можуть привести як до втрат, так і до додаткових доходів.

Ризик втрат реальних активів внаслідок нанесення збитків власності та незадовільної організації називається статичним. Цей ризик призводить лише до втрат.

Виходячи з певної ймовірності виникнення небажаних ситуацій, необхідно побудувати діяльність таким чином, щоб зменшити ризик і пов’язані з ним втрати в майбутньому.

Необхідно також провести аналіз чутливості інвестиційного проекту. Він полягає в тому, що крім прогнозованих фінансових результатів, розрахованих для базового варіанту, виконується розрахунок ще для декількох екстремальних випадків:

- розрахунок за найгіршим сценарієм – коли зовнішні фактори максимально заважають здійсненню проекту;

- розрахунок за найкращим сценарієм – коли зовнішні фактори максимально сприяють здійсненню проекту.

За найгіршого сценарію реалізації проекту, повинна бути забезпечена прибутковість, яка гарантує виконання зобов’язань перед кредиторами або партнерами.

Обмеженість фінансових ресурсів інвестиційного проекту приводить до необхідності залучення додаткового позикового капіталу.

Велика доля позикового капіталу при здійсненні проектів підвищує ризик порушення принципу ліквідності підприємства, тобто існує фінансовий ризик. Взагалі, фінансовий ризик поділяють на ризик ліквідності та ризик рентабельності. Договірні виплати платежів по кредиту, як правило, необхідно проводити і тоді, коли проект здійснюється не так успішно, як було заплановано.

Результатом може бути ліквідація проекту, продаж за безцінь майна та втрата власного капіталу. При фінансуванні власним капіталом можна припинити виплату дивідендів та заплановані погашення аж до покращення ситуації з ліквідністю.

З іншого боку, отримання додаткового капіталу підвищує рентабельність власного капіталу. Це виникає тоді, коли проценти за додатковий сторонній капітал менші від прибутку від капіталу. Частіше не можливо взагалі відмовитись від використання в проекті стороннього капіталу, так як не вистачає прибутків для покриття витрат на необхідні інвестиції. Якщо отримані кошти зі сторони не ведуть до збільшення прибутку, то може скластися ситуація, коли рентабельність власного капіталу значно зменшується і в екстремальному випадку можна втратити і власний капітал. Навіть успішні проекти не можуть бути захищені від коливань. Тому планові щорічні доходи від проекту повинні перекривати максимальні річні виплати по заборгованості. При цьому для зниження ризику, який має назву ризик несплати заборгованості, формують резервний фонд, як можливість додаткового фінансування проекту, шляхом відрахувань визначеного відсотку від реалізації продукції проекту.

Основні фактори ризику проекту ВАТ «Дніпропетровськгаз» та заходи щодо його зменшення - при впровадженні проекту та його подальшій реалізації слід враховувати наступні основні види потенційних ризиків:

Ризики пов’язані із проектом: Добре розуміння даного проекту. Обрані для реалізації проекту матеріали та обладнання забезпечать максимальну ефективність та найякісніші результати. Усі учасники проекту мають значний досвід із зменшення викидів шкідливих речовин (у т.ч. метану) в атмосферу;

Головні ризики: Базові обсяги викидів для цього проекту розраховувались компанією Лейкс Юероп Інк (Lakes Europe, Іnc). Згідно зі стандартами DNV перед цим затверджувались базові обсяги викидів при реалізації подібних проектів у російських газорозподільних мережах, впровадження цих проектів засвідчило високу відповідність вказаних базових розрахунків практичним результатам.

Ринкові ризики: Прогнозується значний ринковий ефект у результаті впровадження даного проекту. На сьогоднішній день, кінцевий споживач, внаслідок витоків забруднюючих речовин у атмосферу несе збитки, оскільки він змушений платити за втрати газу із загальних обсягів його подачі.

Фінансові ризики: Фінансові ризики для даного проекту СВ є незначними порівняно з іншими проектами СВ, оскільки методологія та результати добре відомі, «принцип додатковості» високий і тому прибутковість є стабільною;

Ризики, пов’язані із особливостями країни реалізації проекту: Україна має значний потенціал щодо зменшення викидів шкідливих речовин. Враховуючи спеціальні умови, що існують в країні на сьогоднішній день, компанія Poіnt Carbon підвищила статус України з ВВ- до ВВ щодо факторів ризику в країні. В Україні вже існує відповідна законодавча та нормативна бази.

Формулювання «принципу додатковості» щодо даного проекту.

Використання сучасного герметику Gore-Tex дозволить учасникам проекту повністю усунути витоки у межах проекту. Таким чином, всі усунені витоки стануть карбоновими кредитами – тобто є джерелом додаткового фінансування проекту в рамках Кіотського протоколу. Результати вимірів витоків після впровадження програми реконструкції у 10 регіонах Російської Федерації підтверджують зазначений висновок.

При виконанні проекту будуть використовуватись новітні технології та обладнання, а також сучасні методики контролю у газорозподільних мережах України.

Очікуваний глобальний/локальний вплив на навколишнє середовище (позитивний та негативний) внаслідок реалізації проекту

Місцеві переваги: Зменшення безпосередніх витоків метану. Проектні роботи не потребують інфраструктури або обладнання, що могло б завдати будь-якого істотного впливу на місцеве або регіональне навколишнє середовище. Результати виконання проектних робіт, скорочення витоків метану відображають зменшення ймовірності їх виникнення, особливо пов’язаних з внутрішніми витоками.

Виконання проектних робіт принесе також інші додаткові переваги, такі як енергозбереження, яке вигідне кінцевим споживачам, позитивний вплив на стан здоров’я населення, внаслідок заміни азбесту, що використовувався в якості ремонтного матеріалу та зменшення ризику виникнення непередбачуваних подій, пов’язаних із витоками газу.

Глобальні переваги - зменшення частки метану в атмосфері.

Очікуваний соціальний та економічний ефект від впровадження проекту - даний проект СВ є проектом чистих технологій, що може бути впроваджений на великих газорозподільних мережах України і матиме наступні позитивні наслідки:

Укладення комерційних угод з українськими підприємствами, що будуть залучені до виконання проектних робіт (програма виміру витоків, ремонтні роботи, моніторинг, тощо).

Набуття нових технологій виміру та усунення витоків метану.

Підвищення кваліфікації співробітників газорозподільних підприємств, що забезпечують роботу та обслуговування газорозподільної інфраструктури.

Зменшення витрат за газ з боку кінцевих споживачів (промисловості, комерційного сектору, населення) за рахунок припинення оплати газу, який втрачаєтьться внаслідок витоків, можливе впровадження змін та вдосконалення майбутніх тарифів за споживання природного газу.

Висновок щодо переваг від впровадження проекту для сталого розвитку країни - проект є надважливим для України та Східної Європи. Міжнародне агентство з енергетики переконало Україну сприяти впровадженню проектів по зменшенню витоків метану. Вбачаються наступні переваги від реалізації проекту для стабільного розвитку України:

Проект представляє екологічно чисті, передові технології та методи щодо управління газовою промисловістю.

Збереження природного газу при постачанні його кінцевим споживачам та енергозбереження;

Покращення місцевих умов навколишнього середовища завдяки зменшенню витоків метану в атмосферу;

Створення робочих місць для працівників, що забезпечують роботу та обслуговування газорозподільної інфраструктури.

Розділ 3. Обґрунтування плану впровадження заходів

Похожие работы

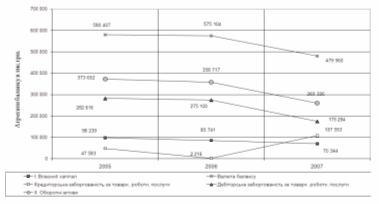

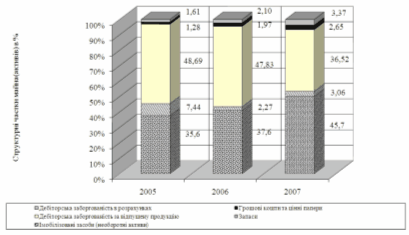

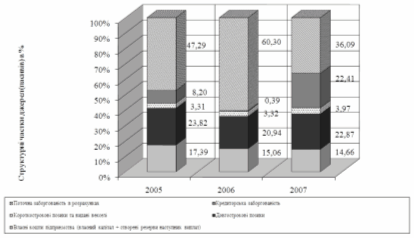

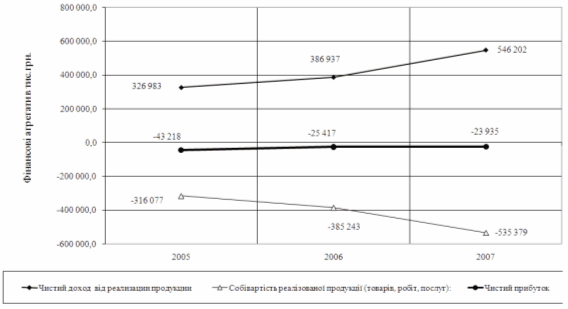

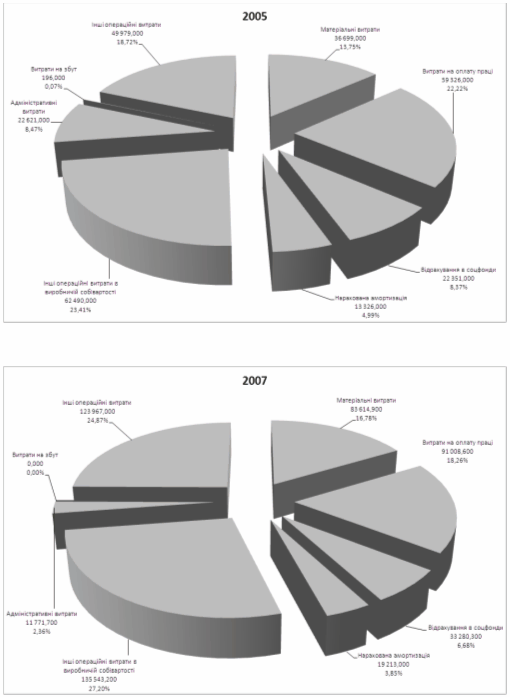

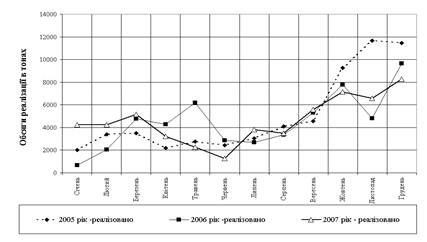

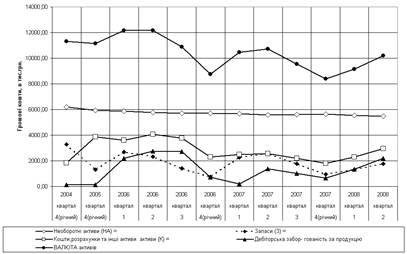

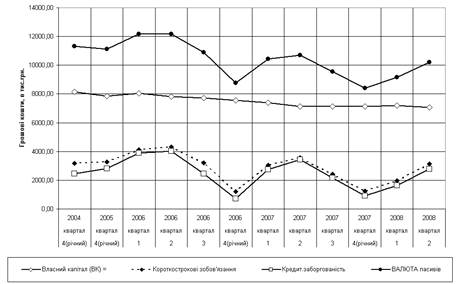

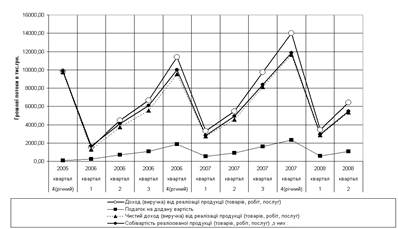

... ї стійкості по покриттю запасів підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках РОЗДІЛ 3. ЕКОНОМІЧНІ МОДЕЛІ В ПРОГНОЗУВАННІ ПОКАЗНИКІВ ФІНАНСОВОЇ ЗВІТНОСТІ ПІДПРИЄМСТВА Прогнозування фінансово-економічних результатів операційної діяльності ВАТ «Дніпропетровськгаз» в курсовому дослідженні виконано з застосуванням кореляційно-регресійних економіко-математичних моделей, які спираються ...

... громад сіл, селищ, міст Дніпропетровської області і знаходиться в управлінні Дніпропетровської обласної ради /Далі – Орган управління майном/. Найменування Підприємства: повне: Дніпропетровське обласне комунальне підприємство «Облпаливо» скорочене: ДОКП «Облпаливо» Код ЄДРПОУ – 01884544 Код території за КОАТУУ – 1210137500 Форма власності – комунальна (КФВ – 32) Орган державного управління ...

0 комментариев