Навигация

Инвестиционный проект

3.2 Инвестиционный проект

В качестве оптимизации финансового состояния предприятия ОАО «Энерго» следует порекомендовать финансовой службе обратить особое внимание на развитие инвестиционных процессов. При этом следует обеспечивать выполнение следующих мероприятий:

- экономическую эффективность капитальных вложений, обеспечивающих логистику развития предприятия за счет технического перевооружения и реконструкции, а также строительства новых объектов энергетики;

- сокращение сроков строительства (реализации проектов);

- качественного выполнения плана строительно-монтажных и пусконаладочных работ на объектах.

Обеспечение экономической эффективности капитальных вложений достигается при формировании планов капитального строительства путем выделения экономически приоритетных проектов по филиалам, с расчетом дисконтированного срока окупаемости и внутренней нормы рентабельности основных проектов.

Сокращение сроков реализации проектов может быть достигнуто за счет максимально возможного совмещения процессов инвестиционного цикла и за счет реализации специальных организационно – технологических мероприятий.

Качество выполняемых работ должно обеспечиваться системой организации постоянного контроля выполняемых работ в соответствии с нормативно – техническими документами и директивными положениями.

Как выяснилось при анализе финансовой устойчивости и платежеспособности, предприятие обладает достаточно большим количеством имущества производственного назначения, то есть, носящего иммобильный характер. Данный факт значительно осложняет перевод имущества в денежную наличность или в другие ликвидные активы, следовательно, с отрицательной стороны влияет на ликвидность предприятия ОАО «Энерго». В качестве оптимизационной программы предлагаем два варианта, для которых рассчитаем финансовые риски и экономическую эффективность инвестиционных операций.

Инвестиционный проект «А».

На Закамской ТЭЦ-5 оборудование достаточно изношенное, не менявшееся долгое время. Данная ТЭЦ обеспечивает электроэнергией и тепловой энергией весь правый берег города Петропавловск-Камчатском. Поэтому предлагаем заменить изношенное оборудование на новое: установить турбоагрегаты ПТ 29/35, реконструировать градирню №4 площадью орошения 2600 м2, выполнить работы по реконструкции эстакады тепловыводов, осуществить газификацию ТЭЦ, установить приключенную турбину Т-30/50-1,3 с использованием существующей турбины Р-50-130. Все эти мероприятия позволят увеличить выработку тепловой и электрической энергии и значительно снизить удельные расходы топлива на ее производство. Источником финансирования данного проекта послужит кредит в сумме 0,8 млрд. руб. Западно-Уральский банк Сбербанка РФ, обслуживающий ОАО «Энерго», начисляет проценты из расчета 18% годовых. Кредит взят сроком на 4 года.

Инвестиционный проект «Б».

С 2003 года на балансе предприятия находится строительство незавершенного объекта – жилого дома в г. Березники Камчатского края. Предлагаем завершить строительство данного дома. Предложенное мероприятие позволит закончить незавершенное строительство и после реализации жилья получить денежные средства. Таким образом, мы увеличим ликвидность баланса, а, следовательно, ликвидность предприятия. Сумма необходимых капиталовложений составляет 2 млрд. руб. Объект предлагается закончить в III квартале 2007 г. Источниками финансирования данного инвестиционного проекта послужат привлеченные средства. Для осуществления проекта предлагается взять кредит в Западно-Уральском банке Сбербанка РФ в сумме 2 млрд. руб. под 18% годовых. Срок кредита 5 лет.

Перед тем, как приступить к реализации какого-либо проекта, необходимо оценить уровень финансового риска по предложенным инвестиционным операциям.

Табл.15 - Распределение вероятности ожидаемых доходов по двум инвестиционным проектам

| Возможные значения конъюнктуры инвестиционного рынка | Инвестиционный проект «А» | Инвестиционный проект «Б» | ||||

| Расчетный доход, тыс. руб. | Значение вероятности | Сумма ожидаемых доходов, тыс. руб. | Расчетный доход, тыс. руб. | Значение вероятности | Сумма ожидаемых доходов, тыс. руб. | |

| Высокая | 4000 | 0,25 | 1000 | 20000 | 0,30 | 6000 |

| Средняя | 3000 | 0,50 | 1500 | 15000 | 0,40 | 6000 |

| Низкая | 1500 | 0,25 | 375 | 6000 | 0,30 | 1800 |

| В целом | - | 1,0 | 2875 | 1,0 | 13800 | |

Сравнивая данные по двум инвестиционным проектам, можно увидеть, что расчетные величины доходов по проекту «А» колеблются в пределах от 1500 до 4000 тыс. руб. при сумме ожидаемых доходов 2875 тыс. руб. По проекту «Б» сумма ожидаемых доходов в целом составляет 13800 тыс. руб., их изменчивость осуществляется в диапазоне от 6000 до 20000 тыс. руб. Такое сопоставление позволяет сделать вывод о том, что риск реализации инвестиционного проекта «А» значительно меньше, чем проекта «Б», где колеблемость расчетного дохода выше.

Более наглядное представление об уровне риска дают результаты расчета среднеквадратического (стандартного) отклонения, представленные в табл. 17.

Табл. 16 - Расчет среднеквадратического (стандартного) отклонения по двум инвестиционным проектам

| Варианты проектов | Возможные значения конъюнктуры инвестиционного рынка | Ri |

|

|

| Pi |

|

* √ Pi |

| Инвестиционный проект «А» | Высокая Средняя Низкая | 4000 3000 1500 | 2875 2875 2875 | +1125 +125 -1375 | 1265625 15625 1890625 | 0,25 0,50 0,25 | 316406 7812 472656 | - - - |

| В целом | - | 2875 | - | - | 1,00 | 796 874 | 893 | |

| Инвестиционный проект «Б» | Высокая Средняя Низкая | 20000 15000 6000 | 13800 13800 13800 | +6200 +1200 -7800 | 38440000 1440000 60840000 | 0,30 0,40 0,30 | 11532000 576000 18252000 | - - - |

| В целом | - | 13800 | - | - | 1,00 | 30360000 | 5510 |

Результаты расчета показывают, что среднеквадратическое (стандартное) отклонение по инвестиционному проекту «А» составляет 893, в то время как по инвестиционному проекту «Б» - 5510, что свидетельствует об очень высоком уровне риска.

Далее предлагается рассчитать коэффициент вариации, который позволяет определить уровень риска, если показатели среднего ожидаемого дохода от осуществления финансовых операций различаются между собой. Расчет коэффициента вариации осуществляется по следующей формуле:

![]() CV = σ / R, (34)

CV = σ / R, (34)

где CV – коэффициент вариации,

σ – среднеквадратическое (стандартное) отклонение,

![]() R – среднее ожидаемое значение дохода по рассматриваемой операции.

R – среднее ожидаемое значение дохода по рассматриваемой операции.

Табл. 17 - Расчет коэффициента вариации по двум инвестиционным проектам

| Варианты проектов | Среднеквадратическое (стандартное) отклонение, σ | Средний ожидаемый доход по проекту, R | Коэффициент вариации, V |

| Проект «А» | 893 | 2875 | 0,31 |

| Проект «Б» | 5510 | 13800 | 0,40 |

Результаты расчета показывают, что меньшее значение коэффициента вариации – по проекту «А». Таким образом, хотя ожидаемый доход по проекту «Б» на 380% выше, чем по проекту «А» ((13800 – 2875) / 2875 * 100), уровень риска по нему, определяемый коэффициентов вариации, выше на 29% ((0,40 – 0,31) / 0,31 * 100).

Следовательно, при сравнении уровней рисков по инвестиционным проектам предпочтение следует отдавать тому из них, по которому значение коэффициентов вариации самое низкое (что свидетельствует о наилучшем соотношении доходности и риска).

Таким образом, из двух представленных инвестиционных проектов выбираем проект, по которому предлагалось обновить оборудование на Закамской ТЭЦ-5. Несмотря на то, что 31% - достаточно высокий уровень риска, мы предлагаем принять данный проект, поскольку предприятие находится в зоне абсолютного финансового состояния, то есть в безрисковой зоне. Данный факт был выявлен в ходе анализа финансовой устойчивости предприятия во второй части проекта. Это говорит о том, что предприятие ОАО «Энерго» обладает достаточным количеством собственных средств и, в случае необходимости, всегда может выйти из кризисной ситуации.

Далее рассмотрим эффективность выбранного инвестиционного проекта.

В последнее время в качестве основного измерителя эффективности инвестиционных проектов большое распространение получил метод расчета чистой современной стоимости (net present value – NPV). Суть этого метода состоит в том, чтобы найти разницу между инвестиционными затратами и будущими доходами, выраженную в скорректированной во времени денежной величине.

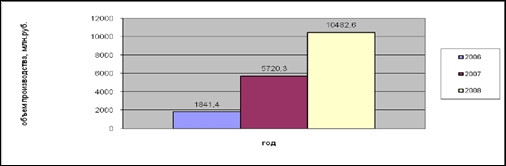

Нами изучается предложение о вложении средств в четырехлетний инвестиционный проект по замене оборудования на Закамской ТЭЦ-5, в который планируется инвестировать 800 млн. руб. За первый год (2008 г.) планируется получить доход 300 млн. руб., за второй – 550 млн. руб., за третий – 600 млн. руб. Поступления доходов будут происходить в конце соответствующего года, а процентная ставка прогнозируется в размере 18% годовых.

Для расчета чистой современной стоимости воспользуемся формулой:

NPV = ∑ (1 + r)t- IC, (35)

где NPV – чистая современная стоимость,

CFt – чистый поток платежей в периоде t,

r – норма дисконта.

Рассчитаем чистую современную стоимость для предлагаемого проекта:

NPV = (300 / 1 + 0,18) + (550 / (1 + 0,18)2) + (600 / (1 + 0,18)3) – 800 = (300 / 1,18) + (550 / 1,39) + (600 / 1,64) – 800 = 254,24 + 395,68 + 365,85 – 800 = 1015,77 – 800 = + 215,77 млн. руб.

Таким образом, расчет чистой современной стоимости показал, что данный проект должен обеспечить покрытие всех расходов и вызвать дополнительный приток денежных средств в размере 215,77 млн. руб.

Тот факт, что показатель чистой современной стоимости – величина положительная, позволяет сделать вывод: доходность данного инвестиционного проекта выше ставки дисконтирования, установленной в размере 18%.

Следовательно, проведенные расчеты позволяют говорить о том, что осуществление данного проекта является целесообразным управленческим решением.

Резюмируя вышесказанное, отметим основные мероприятия, предложенные нами с целью укрепления финансового состояния, оптимизации финансовой устойчивости и платежеспособности предприятия ОАО «Энерго»:

1.осуществление регулярного мониторинга и диагностики платежеспособности;

2.для сокращения имущества производственного назначения, а также с целью концентрации деятельности предприятия на основных бизнес-процессах предлагаем вывести на аутсорсинг непрофильные функции, такие как транспорт и связь;

3.многие проблемы российских предприятий связаны, в первую очередь, с неэффективной системой управления финансами. В связи с этим рекомендуем ОАО «Энерго» разработать комплексную систему управления финансами, которая заключается в принятии решений о привлечении и использовании финансовых ресурсов и механизмов с целью получения наибольшего экономического эффекта;

4. для контроля ликвидности и финансовой устойчивости компании, а также для оперативного управления финансами предлагаем оптимизировать бизнес-процессы, связанные с ежедневным движением денежных средств, разработать документы, регламентирующие порядок осуществления платежей (график прохождения платежей, платежный календарь);

5. в целях поддержания достигнутого финансового состояния предприятия ОАО «Энерго» в длительном периоде предлагаем проводить стратегический механизм финансовой стабилизации, который базируется на использовании модели устойчивого роста предприятия, обеспечиваемого основными параметрами его финансовой стратегии. Изменяя параметры финансовой стратегии предприятия, можно соответствующим образом изменять оптимальный темп прироста объема реализации продукции, сохраняя при этом достигнутое финансовое равновесие;

6. в качестве оптимизации финансового состояния предприятия ОАО «Энерго» особое внимание обращается на развитие инвестиционных процессов. С этой целью были предложены два инвестиционных проекта. При выборе альтернативного управленческого решения мы руководствуемся тем, насколько рискованным будет осуществление того или иного проекта. В связи с этим, нами были рассчитаны финансовые риски и выбран наилучший вариант: замена изношенного оборудования на Закамской ТЭЦ-5. Источником финансирования данного проекта послужит кредит в сумме 0,8 млрд. руб., взятый сроком на 4 года. Западно-Уральский банк Сбербанка РФ, обслуживающий ОАО «Энерго», начисляет проценты из расчета 18% годовых. Прежде чем внедрять какой-то проект в жизнь, необходимо выяснить, а экономически целесообразно и эффективно ли будет его внедрение? Вследствие этого, мы рассчитали эффективность инвестиционного проекта на основе метода расчета чистой современной стоимости и пришли к выводу, что проект может быть принят.

Подводя итог, следует сказать, что все предложенные мероприятия и рекомендации имеют цель совершенствовать систему управления финансовой устойчивость и платежеспособностью предприятия ОАО «Энерго».

ЗАКЛЮЧЕНИЕ

В ходе проделанной работы нами была достигнута цель – разработать мероприятия по оптимизации финансовой устойчивости и платежеспособности предприятия. При этом мы решили следующие задачи:

- проанализировать, обобщить теоретико-методологические основы решения проблемы управления финансовой устойчивостью и платежеспособностью;

- исследовать финансовое состояние предприятия ОАО «Энерго» и выявить его проблемы;

- разработать пути совершенствования системы управления финансовой устойчивостью и платежеспособностью данного предприятия.

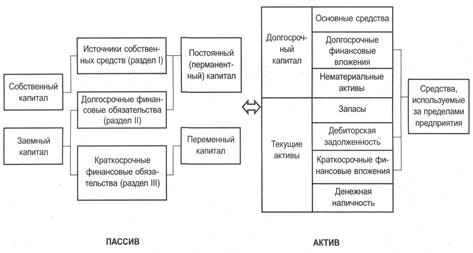

В первой главе «Теоретико-методологические основы финансовой устойчивости и платежеспособности предприятия» мы проанализировали и определили, что финансовая устойчивость и платежеспособность являются одними из наиболее важных и значимых показателей финансового состояния предприятия. Финансовая устойчивость характеризует способность предприятия отвечать по своим долгам за счет собственных и привлеченных заемных средств. Платежеспособность обусловливается наличием возможностей у предприятия рассчитываться в срок по своим долгам. Под ликвидностью баланса понимается возможность предприятия обращать активы в наличность и погашать свои платежные обязательства.

В ходе работы, мы выяснили, что устойчивость финансового состояния предприятия характеризуется системой абсолютных и относительных показателей. В проекте использовалась методика анализа, предложенная российским исследователем, профессором Маркарьяном Э.А., а также профессором Савицкой Г.В.

Во второй главе дипломного проекта мы провели анализ финансовой устойчивости и платежеспособности ОАО «Энерго». При этом нам удалось выявить следующие положительные тенденции работы данного предприятия за 2003-2005 гг.

Пользуясь системой расчета абсолютных показателей, мы определили тип финансовой устойчивости анализируемого предприятия, который можно охарактеризовать как абсолютная финансовая устойчивость.

Однако нами был отмечен тот факт, что значительная доля собственного капитала предприятия (80,36% в 2005 г.) направлена на приобретение основных средств и в другие внеоборотные активы. Только 19,64% в 2005г. собственного капитала направляется на пополнение оборотных средств.

С другой стороны, собственный оборотный капитал предприятия полностью покрывает формирование запасов (187,22% в 2005 г.).

За счет собственного и заемного капитала обеспечивается покрытие запасов на 238,1% в 2005 г. Следовательно, мы наблюдаем ситуацию, когда запасы полностью покрываются нормальными источниками их формирования.

Анализ относительных показателей финансовой устойчивости показал высокую финансовую независимость предприятия. В ходе анализа были выявлены следующие положительные моменты:

· коэффициент финансовой автономии имеет достаточно высокое значение (0,84 в 2005 г.). Это говорит о том, что предприятие имеет достаточно высокие шансы справиться с непредвиденными обстоятельствам;

· на анализируемом предприятии наблюдается увеличение значения коэффициента обеспеченности оборотных активов, в том числе запасов, собственным оборотным капиталом. Кроме того, предприятие обладает большими возможностями для покрытия долгов собственным капиталом;

· доля заемного капитала в общей валюте баланса анализируемого предприятия уменьшается за рассматриваемый период, следовательно, компания меньше зависит от кредиторов;

· расчет коэффициента финансовой зависимости показал, что на предприятии уменьшаются краткосрочные финансовые обязательства в общей валюте баланса;

· коэффициент прогноза банкротства достаточно высок, что можно охарактеризовать как положительное явление.

За анализируемый период финансовое положение предприятия улучшается – к такому выводу мы пришли, проведя предложенный анализ.

Несмотря на то, что в ходе анализа получены хорошие итоговые результаты, характеризующие финансовую устойчивость ОАО «Энерго», нами обнаружены факты, отрицательно влияющие на развитие данного предприятия:

- большая часть собственного капитала используется во внеоборотных активах. Индекс постоянного актива имеет достаточно высокое значение. Это обстоятельство привело к тому, что на предприятии сложился низкий уровень маневренности собственного капитала;

- высокий удельный вес составляет имущество производственного назначения. Об этом свидетельствует расчет коэффициента имущества производственного назначения, что в свою очередь привело к низкому уровню мобильности имущества: 49% всего имущества предприятия составляет имущество иммобильного характера, которое, в случае необходимости, будет достаточно трудно перевести в денежную наличность.

Кроме того, во второй главе нами проведен анализ платежеспособности, который позволил сделать следующие выводы:

- на анализируемом предприятии наблюдается платежный недостаток денежных средств и ценных бумаг для покрытия наиболее срочных обязательств;

- краткосрочные и долгосрочные пассивы покрываются полностью быстрореализуемыми и медленно реализуемыми активами соответственно;

- труднореализуемые активы анализируемого предприятия не способны покрыть постоянные пассивы.

Анализ показателей ликвидности позволил нам выявить следующие факты: коэффициент абсолютной ликвидности и коэффициент текущей ликвидности находятся в пределах допустимых значений, коэффициент критической ликвидности значительно превышает нормативный уровень. Данное обстоятельство свидетельствует о том, что предприятие в состоянии погасить краткосрочные долги. Кроме того, предприятие обладает достаточными материальными и финансовыми ресурсами для обеспечения бесперебойной деятельности.

Проведенное прогнозирование вероятности банкротства показало, что в течение всего рассматриваемого периода вероятность банкротства предприятия ОАО «Энерго» была ничтожно мала.

На основании вышеизложенного мы пришли к выводу, что анализируемое предприятие ОАО «Энерго» обладает высоким уровнем финансовой устойчивости, а также ликвидности баланса, способно погашать свои обязательства, то есть платежеспособно. Кроме того, риск вероятности банкротства данного предприятия очень незначителен.

Для укрепления финансового состояния, оптимизации финансовой устойчивости и платежеспособности мы предложили в третьей главе нашего дипломного проекта ОАО «Энерго» следующие мероприятия:

1. осуществление регулярного мониторинга и диагностики платежеспособности;

2. для сокращения имущества производственного назначения, а также с целью концентрации деятельности предприятия на основных бизнес-процессах мы предложили вывести на аутсорсинг непрофильные функции, такие как транспорт и связь;

3. разработка комплексной системы управления финансами, которая заключается в принятии решений о привлечении и использовании финансовых ресурсов и механизмов с целью получения наибольшего экономического эффекта;

4. для контроля ликвидности и финансовой устойчивости компании, а также для оперативного управления финансами нами предложена оптимизация бизнес-процессов, связанных с ежедневным движением денежных средств, разработка документов, регламентирующих порядок осуществления платежей (график прохождения платежей, платежный календарь);

5. в целях поддержания достигнутого финансового состояния предприятия ОАО «Энерго» в длительном периоде - проведение стратегического механизма финансовой стабилизации, который базируется на использовании модели устойчивого роста предприятия, обеспечиваемого основными параметрами его финансовой стратегии;

6. в качестве оптимизации финансового состояния предприятия ОАО «Энерго» особое внимание рекомендуется обратить на развитие инвестиционных процессов. С этой целью были предложены два инвестиционных проекта. При выборе альтернативного управленческого решения мы руководствуемся тем, насколько рискованным будет осуществление того или иного проекта. В связи с этим, нами были рассчитаны финансовые риски и выбран наилучший вариант: замена изношенного оборудования на Закамской ТЭЦ-5, для которого была рассчитана эффективность инвестиционного проекта на основе метода расчета чистой современной стоимости.

Все предложенные в главе третьей рекомендации и предложения имеют цель повысить платежеспособность ОАО «Энерго», оптимизировать финансовую устойчивость и улучшить его финансовое состояние, что в свою очередь имеет, несомненно, практическое значение для предприятия.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

1. Конституция Российской Федерации. 1993. – М.: Новый юрист. 1994. – 95 с.

2. Гражданский кодекс Российской Федерации. Ч. 1, 2, 3. – М.: ТК Велби, Изд-во «Проспект», 2003. – 448 с.

3. Федеральный закон РФ «Об акционерных обществах» от 26.12.1995 г. № 208-ФЗ, с изменениями и дополнениями, внесенными Федеральными законами № 65-ФЗ от 13.06.1996 г., № 101-ФЗ от 24.05.1999 г., № 120-ФЗ от 07.08.2001 г., № 31-ФЗ от 21.03.2002 г., № 134-ФЗ от 31.10.2002 г., № 29-ФЗ от 27.02.2003 г.

4. Федеральный закон «О бухгалтерском учете» от 21.11.1996 года № 129-ФЗ (в ред. от 28.03.2002 г. № 123-ФЗ).

5. Балабанов И.Т. Основы финансового менеджмента: Учебное пособие. – 3-е изд., перераб. и доп. – М.: Финансы и статистика, 2000. – 528 с.: ил.

6. Банк В.Р., Банк С.В., Тараскина А.В. Финансовый анализ: учеб. пособие. – М.: ТК Велби, Изд-во Проспект, 2005. – 344 с.

7. Бараненко С.П., Шеметов В.В. Стратегическая устойчивость предприятия. – М.: ЗАО Центрполиграф, 2004. – 493 с.

8. Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учеб. пособие. – М.: ИНФРА-М, 2003. – 215 с. – (Серия «Высшее образование»).

9. Бизнес-план инвестиционного проекта: Отечественный и зарубежный опыт. Современная практика и документация: Учеб. пособие. – 5-е изд., перераб. и доп. / Под ред. В.М. Попова. – М.: Финансы и статистика, 2001. – 432 с.: ил.

10. Бланк И.А. Основы финансового менеджмента. Т.1. – К.: Ника-Центр, 1999. – 592 с. – «Серия «Библиотека финансового менеджера»; Вып. 3).

11. Бланк И.А. Управление финансовой стабилизацией предприятия. – К.: Ника-Центр, Эльга, 2003. – 496 с. – («Энциклопедия финансового менеджера»; Вып. 4).

12. Бланк И.А. Финансовый менеджмент: Учебный курс. – 2-е изд., перераб. и доп. – К.: Эльга, Ника-Центр, 2005. – 656 с.

13. Бобылева А.З. Финансовое оздоровление фирмы: Теория и практика: Учеб. пособие. – М.: Дело, 2003. – 256 с.

14. Вальтер О.Э. Финансовый менеджмент. – М.: Колос, 2002. – 545 с.

15. Ван Хорн Дж. К. Основы управления финансами: Пер. с англ. / Гл. ред. серии Я.В. Соколов. – М.: Финансы и статистика, 2001. – 800 с.: ил. – (Серия по бухгалтерскому учету и аудиту).

16. Васильева Л.С. Финансовый анализ: учебник / Л.С. Васильева, М.В. Петровская. – М.: КНОРУС, 2006. – 544 с.

17. Вахрин П.И. Финансовый анализ в коммерческих и некоммерческих организациях: Учебное пособие. – М.: Издательско-книготорговый центр «Маркетинг», 2001. – 320 с.

18. Вечеровская А. Оперативное управление денежными потоками // Финансовый директор, № 6, 2006. – с. 32-42.

19. Вишневская О.В. Контроль финансовой устойчивости и текущей ликвидности предприятия по унифицированному графику // Финансовый менеджмент, № 3, 2004. – с. 4-11.

20. Гаврилова А.Н. Финансовый менеджмент: учебное пособие / А.Н. Гаврилова, Е.Ф. Сысоева, А.И. Барабанов, Г.Г. Чигарев. – М.: КНОРУС, 2005. – 336 с.

21. Голубев М.П. Финансовое планирование как инструмент оптимизации развития вертикально-интегрированных холдингов // Финансы № 11, 2005. – с. 65-70.

22. Грачев А.В. Анализ и управление финансовой устойчивостью предприятия: Учебно-практическое пособие. – М.: Издательство «Фин-пресс», 2002. – 208 с.

23. Грачев А.В. Выбор оптимальной структуры баланса // Финансовый менеджмент, № 5, 2004. – с. 17-43.

24. Грачев А.В. Рост собственного капитала, финансовый рычаг и платежеспособность предприятия // Финансовый менеджмент, № 2, 2002. – с. 21-34.

25. Гребенщикова Е.В. Альтернативный расчет запаса финансовой прочности предприятия // Финансы, № 8, 2006. – с. 69-70.

26. Грейдина М.Н. Финансовая устойчивость предприятия: оценка и принятие решений // Финансовый менеджмент, № 2, 2001. – с. 15-20.

27. Дыбаль С.В. Финансовый анализ: теория и практика: Учеб. пособие. – СПб.: Издательский дом «Бизнес-пресса», 2005. – 304 с.

28. Иванов А.П. Стоимость чистых активов как критерий финансовой устойчивости компании // Финансы, № 1, 2006. – с. 62-70.

29. Ковалев В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 2001. – 768 с.: ил.

30. Ковалев В.В., Ковалев В.В. Финансы предприятий: Учеб. – М.: ТК Велби, Изд-во Проспект, 2004. – 352 с.

31. Ковалева А.М., Лапуста М.Г., Скамай Л.Г. Финансы фирмы: Учебник. – 3-е изд., испр. и доп. – М.: ИНФРА-М, 2003. – 496 с. – (Серия «Высшее образование»).

32. Лапуста М.Г., Скамай Л.Г. Финансы фирмы: Учеб. пособие. – М.: ИНФРА-М, 2002. – 264 с. – (Серия «Вопрос-ответ»).

33. Любушин Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия: Учеб. пособие для вузов / Под ред. проф. Н.П. Любушина. – М.: ЮНИТИ-ДАНА, 2000. – 471 с.

34. Мазурова И.И., Романовский М.В. Варианты прогнозирования и анализа финансовой устойчивости организации: Учебное пособие. – СПб.: Изд-во УЭФ, 1995. – 113 с.

35. Маркарьян Э.А., Герасименко Г.П., Маркарьян С.Э. Финансовый анализ: Учебное пособие. – 3-е изд., перераб. и доп. – М.: ИД ФБК-ПРЕСС, 2002. – 224 с. (Библиотека журнала «Финансовые и бухгалтерские консультации». – Выпуск 2).

36. Маркарьян Э.А. Экономический анализ хозяйственной деятельности: Учебник / Э.А. Маркарьян, Г.П. Герасименко, С.Э. Маркарьян. – Изд. 2-е, исправл. и дополн. – Ростов н/Д: Феникс, 2005. – 560 с. – (Высшее образование).

37. Моисеева Н.В. Стратегия финансового оздоровления предприятия // Финансовый бизнес, № 2, 2003. – с. 30-35.

38. Озеров С.Л., Попов А.Н. Разработка механизма организации бизнес-процессов в рамках проектного финансирования // Финансы, № 1, 2006. – с. 50-55.

39. Остапенко В.В. Финансы предприятий: Учебное пособие. – М.: Омега-Л, 2003. – 304 с.

40. Рексин А.В., Сароян Р.Р. Финансовый менеджмент: Учебное пособие. – М.: МГИУ, 2004. – 172 с.

41. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – М.: ИНФРА-М, 2002. – 336 с. – (Серия «Высшее образование»).

42. Сахарова И.В., Иванов А.П., Хрусталев Е.Ю. Финансовые индикаторы инвестиционной привлекательности акционерного общества // Финансы, № 4, 2006. – с. 56-61.

43. Свиридова Н.В. Рейтинг финансового состояния организаций // Финансы, № 3, 2006. – с. 58-59.

44. Финансовый менеджмент: теория и практика: Учебник / Под ред. Е.С. Стояновой. – 5-е изд., перераб. и доп. – М.: Изд-во «Перспектива», 2002. – 656 с.

45. Финансы в вопросах и ответах: Учеб. пособие / С.А. Белозеров, В.В. Иванов, В.В. Ковалев и др.; Под ред. В.В. Иванова, В.В. Ковалева. – М.: ТК Велби, Изд-во Проспект, 2004. – 272 с.

46. Финансы: Учеб. пособие / Под ред. проф. А.М. Ковалевой. – 4-е изд., перераб. и доп. – М.: Финансы и статистика, 2000. – 384 с.: ил.

47. Финансы: учеб. – 2-е изд., перераб. и доп. / под ред. В.В. Ковалева. – М.: ТК Велби, Изд-во Проспект, 2005. – 634 с.

48. Хотинская Г.И. Капитализация как фактор укрепления финансовой устойчивости компании // Финансовый менеджмент, № 4, 2006. – с. 26-31.

49. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. – М.: ИНФРА-М, 2000. – 208 с.

50. Югов Ю.Г., Новоселова Е.С., Мехоношина В.П. Управление финансами предприятия: учебно-практическое пособие для студентов экономических специальностей вузов. – , 2002. – 107 с.

Похожие работы

... наиболее масштабных неблагоприятных внешних факторов, дестабилизирующих финансовое положение предприятий в России, является на сегодняшний день инфляция. 1.2 Информационная база анализа финансовой устойчивости предприятия Одним из требований современных условий бизнеса является создание информационной базы, которая учитывала бы требования национального, а также международных стандартов ...

... макроокружения Значительное воздействие на предприятие оказывают факторы внешней среды (макросреды), под влиянием которых изменениям могут подвергнуться эффективность функционирования предприятия и устойчивость его финансово-хозяйственной деятельности. В целях предотвращения каких-либо негативных последствий для конкретного предприятия, необходимо выявить и определить внешние факторы, имеющие ...

... ; сообщения финансовых органов; информация органов банковской системы; информация товарных, фондовых и валютных бирж; прочая информация. 1.3. Методические основы оценки финансового состояния предприятия Переход к рыночной экономике, организация производства с различными формами собственности и хозяйствования потребовали более тщательного и системного (комплексного) подхода к анализу ...

... направления будет способствовать обеспечению финансовой устойчивости в долгосрочной перспективе. 3.2 Выпуск новой продукции как один из факторов повышения финансовой устойчивости предприятия 3.2.1 Определение целевого рынка Продукция предприятия нацелена на сектор высоковольтного оборудования 6,10 и 35, 110 кВ. Основными потребителями являются предприятия энергосистемы РБ. В виду специфики ...

0 комментариев