Навигация

Финансовая оценка в условиях неопределенности

3.2 Финансовая оценка в условиях неопределенности.

3.2.1 Анализ чувствительности проекта к рискам.

Результаты расчета предельных параметров проекта при воздействии факторов риска приведены в таблицах приложения (Увеличение срока освоения инвестиций – таблица № 3.1; сокращение выручки от реализации – таблица № 3.2; увеличение себестоимости – таблица № 3.3.)

Пояснения к расчетам и выводы:

1) По каждому фактору риска определяем предельно допустимые характеристики проекта, при которых срок окупаемости инвестиционных затрат будет равен сроку жизни проекта (24 месяца).

2) При увеличении срока освоения инвестиций на 2 месяца для обеспечения безубыточности проекта необходимым условием является непревышение себестоимости в 4 – ом месяце 1,9 млн. руб. В этом месяце, когда поступление выручки еще не началось, себестоимость складывается из амортизационных отчислений по основным фондам, затрат на материалы для строительства, затрат на зарплату работающих.

3) При сокращении выручки от реализации на 15% условием безубыточности проекта является снижение себестоимости не менее, чем на 10% в течение (как минимум) первых 5 – ти месяцев.

4) По фактору себестоимости определяем предельно допустимое для сохранения безубыточности ее увеличение на протяжении всего срока жизни проекта. Расчет показал, что максимально допустимый рост себестоимости составляет 19,4%.

5) При достижении предельных параметров проекта общий размер дивидендов за срок жизни увеличится с 3,6 млн. руб. до 0,3*23=6,9 млн. руб.

3.2.2 Анализ способов амортизации рисков проекта строительства АООТ «Энергомашстрой»

3.2.2.(1) Финансирование инвестиционного проекта за счет авансовых платежей частных инвесторов.

Схема финансирования инвестиционных проектов за счет авансовых платежей частных инвесторов является классической для строительных организаций, не связанных тесными отношениями с банком. Такая схема хороша для строителей тем, что рассчитываться с дольщиками приходится построенным жильем, а не “живыми” деньгами, как, например, в случае с привлечением банковского кредита. Не нужно выплачивать проценты за капитал, кроме того, эта схема является значительно более “мягкой” в плане ответственности строительной организации за нарушение условий договора.

Но такая схема имеет для строителей один существенный недостаток: никогда нельзя точно спрогнозировать время поступления платежей, а, следовательно, существует очень большой риск возникновения дефицита бюджета проекта, что приведет к остановке стройки, срыве сроков окончания проекта, что, в свою очередь, неизбежно приведет к финансовым потерям в виде штрафов и удорожанию проекта в результате увеличения расходов по оплате труда, накладных расходов.

Для инвесторов отрицательными сторонами такой схемы финансирования являются:

— отсутствие гарантий со стороны строителей;

— в случае расторжения договора долевого участия инвестор несет финансовые потери в виде неустойки.[25]

Стимулировать привлечение денежных средств инвесторов при такой схеме финансирования можно путем более активного продвижения собственной продукции. Как уже говорилось в предыдущей главе, привлечение покупателей в настоящее время осуществляется АО “ЭМС” по двум основным направлениям: через сеть дилеров (в качестве которых выступает несколько агентств недвижимости Санкт-Петербурга) и собственными силами — путем помещения рекламы в специализированных изданиях.

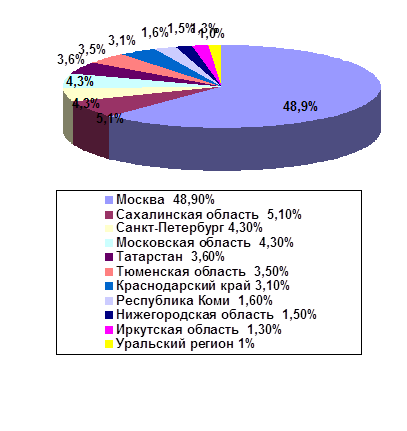

Помимо этих способов можно порекомендовать использовать для привлечения клиентов систему “Директ мейл”, которая подразумевает рассылку писем с рекламной информацией по специально отобранным адресам (например, руководителям крупных предприятий, которые пытаются решить жилищные проблемы своих сотрудников). Это мероприятие, разумеется, вызовет увеличение расходов на маркетинг, но, с другой стороны, есть основания полагать, что таким образом мы сможем привлечь дополнительно некоторое количество покупателей, причем не только в Петербурге, но и в других городах России. Это обеспечит нам повышение эффективности инвестиций в результате увеличения притоков финансовых ресурсов за счет роста объемов продаж.

Тем не менее, вышеперечисленные способы привлечения средств дольщиков никак не решают проблемы неопределенности времени поступления денежных средств.

3.2.2(2) Использование жилищных сертификатов для финансирования инвестиционного проекта.

В качестве альтернативы вышеописанной схеме финансирования проекта можно рассматривать привлечение средств инвесторов путем выпуска жилищных сертификатов. Этот способ финансирования является довольно новым и широкого распространения пока не получил. Тем не менее, такая схема финансирования обладает рядом преимуществ, которые позволяют отдельным строительным фирмам успешно ее применять.

Жилищные займы подразумевают выпуск ценных бумаг, которые имеют два эквивалента стоимости: в денежном и натуральном (в квадратных метрах) выражениях. Сумма “оплаченных” метров жилья определяется количеством ценных бумаг и их “метровым” номиналом. Емкость рублевой составляющей зависит от котировки данной ценной бумаги (облигации) на определенный момент времени. Стоимость облигации может быть расписана эмитентом по времени покупки и погашения, либо определяется спросом на рынке свободных продаж. Так или иначе, но в теории предполагается, что владелец ценных бумаг получит доход в результате погашения облигаций займа, либо приобретет жилье по ценам ниже рыночных. И то и другое возможно лишь при условии успешного завершения программы. [20]

Но при данной схеме возникают две проблемы: хватит ли денег, полученных от продажи облигаций на строительство и удастся ли реализовать построенное.

Займы привлекательны для населения и коммерческих фирм тем, что: во-первых—позволяют уберечь свои средства от инфляции; во-вторых—дают возможность достаточно дешево купить квартиру. Кроме того, для частных инвесторов займы хороши тем, что “набирать” необходимое на квартиру количество сертификатов можно постепенно — в зависимости от финансовых возможностей. Инвестор может в любое время реализовать купленные сертификаты и получить прибыль, тогда как при расторжении договора долевого участия он несет убытки.

Для строительной организации привлечение финансовых ресурсов путем выпуска сертификатов связано с дополнительными затратами на изготовление бланков и услуги андеррайтера. Кроме того, необходимо уплатить налог в размере 0,15% от эмиссии.

Но, с другой стороны, выпуск сертификатов дает возможность фирме привлечь дополнительно некоторое количество покупателей, т.е. расширить сегмент рынка, что, как известно является одним из факторов повышения конкурентоспособности.

Если рассматривать возможность выпуска жилищных сертификатов применительно к имеющемуся проекту строительства жилого дома, то можно предложить следующую схему финансирования:

— на половину недостающей суммы (3,25 млн. руб.) выпускаются жилищные сертификаты. Номинальная стоимость одного сертификата приравнивается к стоимости 1 метра квадратного общей площади квартиры в корпусе 8Б, 1,1 метра в корпусе 8В и 0,9 метра площади в корпусе 8А;

— остальные средства получаем за счет авансовых платежей дольщиков.

Сначала полностью финансируется корпус 8А, затем за счет дополнительных поступлений финансируется корпус 8Б, затем 8В. Поскольку корпус 8Б будет сдаваться позднее, чем корпус 8А (т. е. выше риск инвестора), то и приобретение 1 квадратного метра в нем обходится покупателям дешевле. Если у владельца некоторого количества сертификатов серии 8А возникнут временные финансовые затруднения, он может обменять их на сертификаты серии 8Б, получив, таким образом большее количество сертификатов (метров), но оттянув, соответственно момент получения квартиры. И наоборот, можно обменять (с доплатой) сертификаты серии 8Б на соответствующее количество сертификатов серии 8А, приблизив, тем самым, момент получения квартиры.

Финансирование инвестиционных проектов по описанной схеме особенно эффективно для крупных объектов, состоящих из нескольких корпусов. Предусматривая возможность конвертации сертификатов одной серии в другую, мы снижаем вероятность, что много инвесторов одновременно предъявят сертификаты к обратному выкупу. Кроме того, при такой схеме финансирования предприятие получает возможность извлечения дополнительной прибыли за счет операций на вторичном рынке и, как уже было отмечено, расширяет таким образом свой сегмент рынка.

3.2.2(3) Привлечение крупных инвесторов.

Финансирование проекта с привлечением крупных инвесторов осложнено тем, что необходимо убедить потенциальных инвесторов в том, что проект принесет ожидаемый уровень прибыли. В настоящее время инвесторы предпочитают вкладывать средства в более рентабельные и быстроокупаемые проекты. Кроме того, при такой схеме финансирования возможны следующие отрицательные моменты:

1) Возникновение финансовых трудностей у инвесторов всегда ведет к невыполнению ими своих обязательств по договорам, а это, в свою очередь, к неритмичности финансирования строительства и остановке стройки, увеличению сроков строительства, причем юридические сложности не позволяют быстро поменять инвестора;

2) Инвестор, включенный в проект, не может определить окончательный объем финансовых вложений и в случае выхода из проекта несет финансовые потери;

3.2.2(4) Организация финансирования инвестиционных проектов в рамках ФПГ.

Анализ преимуществ ФПГ.

Финансово-промышленная группа это совокупность юридических лиц, среди которых могут быть выделены основное, дочерние и зависимые общества; полностью или частично объединивших свои материальные и нематериальные активы на основе договора о создании финансово- промышленной группы (система участия, вариант договора о совместной деятельности). Целями технологической и (или) экономической интеграции в рамках ФПГ является реализация инвестиционных и иных проектов и программ, направленных на повышение прибыльности производства, конкурентоспособности и расширение рынков сбыта товаров и услуг, повышение эффективности и создание новых рабочих мест.

Для стимулирования создания финансово-промышленных групп Правительством предусмотрен ряд льгот:

— предоставление государственных гарантий для привлечения инвестиционных ресурсов;

— передача долей акций, принадлежащих государственному сектору в доверительное (трастовое) управление предприятиям, входящим в ФПГ;

— безакционерная продажа или безвозмездная передача объектов незавершенного строительства, приоритетное размещение государственных заказов и выделение ФПГ земельных участков под жилищное строительство;

— предоставление различных налоговых льгот (в т. ч. снижение ставки налога на прибыль).

В условиях ФПГ достигаются такие важные преимущества, как:

— концентрация капитала;

— диверсификация производства.

Концентрация капитала позволяет реализовывать достаточно крупные инвестиционные проекты, которые были бы неосуществимы для отдельных членов корпорации, в то же время корпоративная форма объединения капитала не посягает на экономическую самостоятельность хозяйственных субъектов и не сопряжена с материальной ответственностью мелких инвесторов.

Диверсификация предполагает распределение рисков инвестирования, что экономически выгодно только крупному. т. е. корпоративному инвестору.

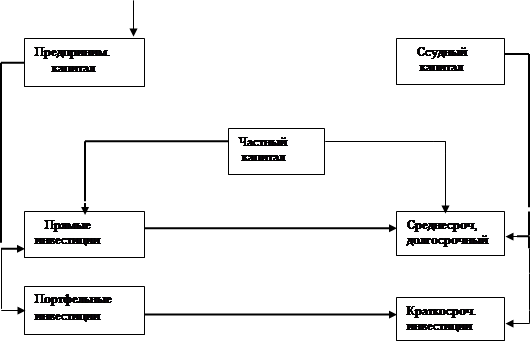

Таким образом, эффект от концентрации предпринимательских инвестиций выражается в следующем:

1) Диверсификация, то есть снижение инвестиционных рисков за счет разумного распределения инвестиций по различным проектам и направлениям;

2) Синергизм, т.е. получение общесистемного эффекта, который не может возникнуть от инвестиционных усилий каждого независимого предприятия;

Эффект синергизма заключается в том. что свойства системы (корпорации) в целом превосходят простую сумму свойств отдельных ее элементов (предприятий).

3) Конгруэнтность, т. е. возможность максимального использования производственного аппарата корпорации путем гибкого перелива капитала, вплоть до поглощений или присоединений новых производств, обеспечивающих соразмерное, гармоничное развитие всей системы;

4) Интеграция, то есть объединение инвестиционных ресурсов на основе дополнения одних предпринимательских инвестиций другими;

5) Рентабельность, включающая как максимизацию отдачи от инвестиций. так и эффективность производства.

Решение о слиянии капиталов может быть принято только после тщательного анализа выгод и затрат подобного слияния.

Концентрация инвестиционных ресурсов не самоцель, а средство реализации достаточно крупных инвестиционных проектов, включая разнообразные способы получения конкурентных преимуществ.

С концентрацией инвестиций появляется возможность более широкого выбора инвестиционных усилий, т. к. открываются новые финансовые возможности для инвестиционных решений.[24,25]

Функции банка - участника ФПГ.

Банк, входящий в ФПГ, может выполнять следующие функции:

— функции финансового агентства ФПГ, в т. ч. по размещению акций, облигаций. векселей и иных ценных бумаг участников ФПГ;

— реализует систему вексельных взаиморасчетов между участниками ФПГ и участников ФПГ с иными лицами;

— осуществляет развитие системы ипотечного кредитования ФПГ;

— в первоочередном порядке и на льготных условиях инвестирует свои свободные средства в реализацию принятых с его участием проектов;

— устанавливает для своих клиентов — участников ФПГ льготные ставки и тарифы за оказываемые банковские услуги;

— оказывает консультативную и практическую помощь в части взаимодействия с государственными и коммерческими органами и структурами;

— инвестирует на взаимовыгодной основе прибыль, полученную от обслуживания клиентов-участников ФПГ, в развитие ФПГ.[25]

3.2.2.(5) Обоснование экономического эффекта в результате создания ФПГ «Энергомашстрой».

Как уже отмечалось, основной проблемой строительных организаций в современных условиях является привлечение ресурсов для финансирования проектов. Все рассмотренные выше возможные схемы финансирования имеют те или иные недостатки, многие из которых устраняются при создании финансово-промышленной группы.

Включение в ФПГ банков дает возможность применять современные более гибкие схемы финансирования, снимает проблему залога, позволяет рассчитывать на льготные кредиты и пониженную стоимость банковских услуг.

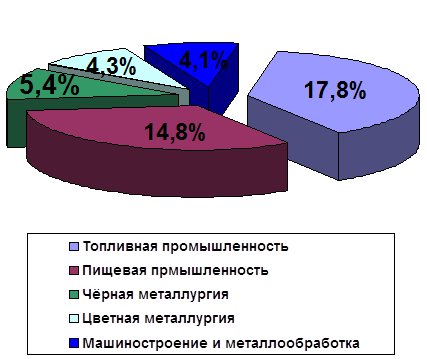

Образование ФПГ «Энергомашстрой» предполагает включение в группу предприятий агентства по работе с недвижимостью и банков. В группу предполагается включить два банка, первый банк имеющий достаточно большой опыт по кредитованию и финансированию предприятий строительной отрасли, второй – имеющий достаточный опыт по работе на ипотечном рынке. Считается необходимым включить в ФПГ юридическую фирму, которая проводила бы всю работу по правильному оформлению сделок с недвижимостью и проводила бы юридическую экспертизу документов.

Основной задачей создаваемой ФПГ является строительство жилых домов в городе Санкт-Петербурге. Для этой цели, как показано выше, в ФПГ «Энергомашстрой» привлечены банки, агентство недвижимости, юридическая фирма, что в совокупности с имеющимися возможностями по строительству и опытом ведения строительных проектов может дать хороший результат.

Следует отметить, что в ФПГ, помимо договора о ее создании, вся деятельность и взаимоотношения между предприятиями ФПГ подтверждается хозяйственными договорами, с целью повышения дисциплины и личной ответственности руководителей предприятий–участников ФПГ за результат выполнения работ.

Объединение предприятий в ФПГ может принести результат выражающийся как в качественном улучшении работы, так и в улучшении количественных показателей.

Качественный эффект от объединения заключается в следующем:

— усиление специализации предприятий–участников ФПГ, что позволит повысить качество продукции и услуг и в конечном счете повысить объемы продаж;

— более эффективное использование ресурсов всех участников ФПГ, в частности кадров, ноу-хау, техники, технологий и других;

— оптимизация финансовых потоков между участниками ФПГ;

— оптимальное распределение средств внутри ФПГ;

— сокращение долга предприятий–участников ФПГ внешним субъектам.

Все эти качественные показатели несомненно скажутся и на финансовых результатах деятельности предприятий–участников ФПГ:

1. Усиление специализации участников ФПГ приведет к сокращению управленческого аппарата, предполагается сократить около 30 человек (1% от общей численности работников предприятий–участников ФПГ). За счет этого предполагается экономия средств в результате сокращения затрат на оплату труда.

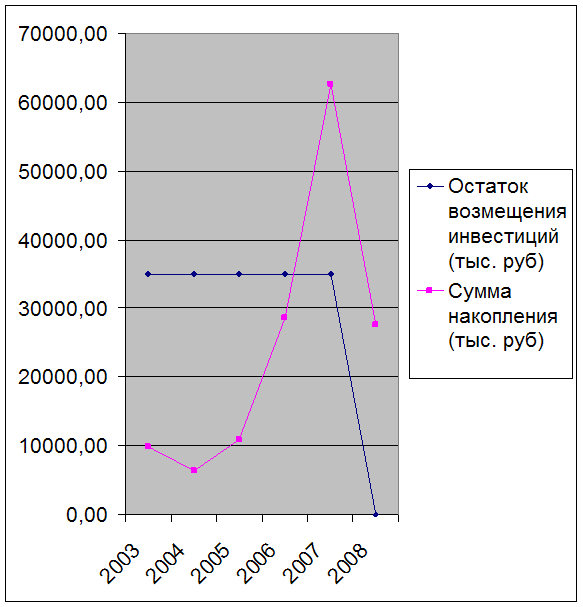

2. 2. от специализации и кооперации – это сокращение цикла проекта в основном за счет сокращения предварительной стадии и стадии разработки проекта. Специалисты АООТ “Энергомашстрой” предполагают сокращение цикла среднего проекта на срок до 3 месяцев, Эффект от этого выражается в ускорении оборачиваемости средств, но вследствие небольших первоначальных вложений в проект это не сильно сказывается на всем проекте. Также за счет грамотного управления и непрерывного финансирования можно сократить цикл проекта еще на 3 месяца. При этом за счет этого сокращения может быть достигнут эффект основанный на сокращении иммобилизации средств .

3. Сокращение долга предприятий–участников ФПГ внешним субъектам достигается за счет своевременного погашения их долга банком–участником, за счет временно свободных средств других участников и собственных средств. Экономический эффект по данному предприятию сложно оценить в связи с разным финансовым положением предприятий–участников ФПГ, в среднем по строительной отрасли в Санкт-Петербурге задолженность предприятий аналогичных АООТ “Энергомашстрой” составляет 2,5 млрд. руб. со сроком 2,5 месяца.

4. Экономический эффект от оптимизации финансовых потоков между участниками ФПГ и достижения оптимального распределения средств внутри ФПГ оценить достаточно сложно, и кроме того эффект от них уже частично входит в эффект по пунктам 1 и 2.

3.2.2.(6) Возможные схемы финансирования проекта в рамках ФПГ.

Ипотека.

Для привлечения средств населения в сферу жилищного строительства важную роль должны сыграть долгосрочные ипотечные кредиты, выдаваемые под залог недвижимости.

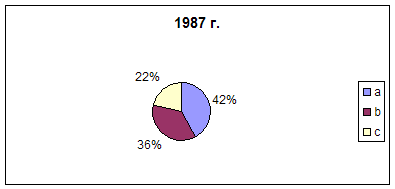

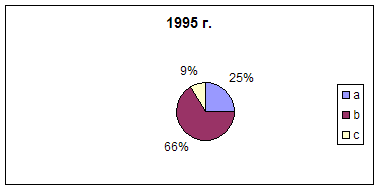

Среди различных видов банковских операций на российском рынке долгосрочное жилищное ипотечное кредитование связано с наибольшими трудностями. Высокие и нестабильные темпы инфляции определяют потенциально значительный риск процентных ставок при долгосрочном кредитовании.

Риск жилищного кредитования, при котором жилищная собственность служила бы залогом, увеличивается также в связи с недостаточной законодательной проработанностью вопроса об обращении банком взыскания на заложенное имущество в случае невозврата клиентом кредита. Банки испытывают острый дефицит долгосрочных ресурсов для финансирования долгосрочных кредитных операций, не хватает опыта ипотечного кредитования.

В то же время интерес российских банков к кредитованию приобретения жилья устойчиво растет, что связано, с одной стороны, с пониманием огромного потенциала рынка ипотеки, а с другой стороны, с растущей потребностью в кредитах такого рода со стороны населения.

Для многих граждан возможность взять долгосрочный ипотечный кредит открывает реальный путь улучшения своих жилищных условий. В ипотечном кредитовании сегодня остро нуждаются риэлтеры и застройщики, для которых проблема поиска платежеспособных клиентов для сбыта жилья стала ключевой. По оценкам Российской гильдии риэлтеров, возможность взять сегодня кредит на приобретение жилья увеличит объем продаваемого жилья на 40-50%.

Данная мера позволит расширить рынок сбыта и поддержать цену продажи на высоком уровне. На вторичном рынке в настоящее время 90% всех сделок купли-продажи представляют собой скрытые формы обмена и только 10% ( от 7% до 12% по оценкам разных агентств ) выставленных на продажу квартир свободны от встречной покупки. В связи с этим специалистами агентств ожидается 5-10-процентный рост цен на квартиры, выставленные чисто на продажу.[23]

3.2.2.(7)Схема приобретения жилья через механизм ипотечного кредитования в условиях ФПГ.

В качестве взноса за новую квартиру физическое лицо может предложить старое жилье. Производится оценка жилья, затем заключается договор на приобретение интересующей квартиры в строящемся доме. Разницу между ценой этой квартиры и взносом в виде недвижимости необходимо выплатить до окончания строительства дома. Для этого разрабатывается график платежей. При получении новой квартиры, которая оформляется в собственность покупателю, старая недвижимость становится собственностью фирмы.

Альтернатива зачету: система накопительных вкладов, практикуемая в ИПОТЕКОбанке. При этом на счете накапливаются не рубли, а метры квадратные. После того, как определенная сумма уже накоплена, остаток площади покупается уже за счет кредита.

Тесное взаимодействие участников ФПГ с уполномоченным банком позволяет в качестве эксперимента перейти на систему ипотечных кредитов в рамках целевой программы строительства нового жилья.

Банк открывает строительной фирме кредитную линию в объеме согласованного и утвержденного ТЭО. На начальных этапах практически 100% затрат финансируется за счет кредитных ресурсов. В дальнейшем, с увеличением объемов строительства, начинается более активная продажа жилья по долевому строительству и часть кредитов постепенно замещается денежными средствами инвесторов. Вместе с тем, недостаток объемов финансирования по-прежнему обеспечивается денежными средствами кредитной линии. Уплату процентов по кредитам строительная фирма производит за счет собственных средств.

3.2.2.(8)Обоснование экономического эффекта в результате привлечения кредита банка в условиях ФПГ.

Практика показывает, что, инвесторы значительно охотнее приобретают жилье в строящемся доме после того, как выполнено 25-30% объема работ, т. е. построено 3-4 этажа здания. Соответственно, цена на этом этапе строительства растет значительно быстрее. Заключив договор с банком о создании финансово-промышленной группы, мы можем рассчитывать на кредит под 3-5% годовых. Осуществляя финансирование строительства на таких условиях за счет кредита банка мы имели бы возможность продавать на начальном этапе минимальное количество квадратных метров в месяц. Уменьшение необходимого количества продаж на первом участке позволит нам повысить среднюю продажную цену. При превышении ставкой повышения цены ориентировочной ставки кредитования прибыль от проекта увеличивается. Таким образом, в результате финансирования проекта за счет кредита банка мы можем рассчитывать на увеличение эффективности проекта в результате превышения притока средств от реализации квартир над оттоком средств, связанным с уплатой процентов за кредит. Кроме того, мы практически сводим к нулю риск остановки стройки из-за отсутствия финансирования, который очень высок при финансировании за счет авансовых платежей дольщиков.

Выводы по главе №3.

1) При расчете чувствительности проекта к рискам определены предельные параметры проекта, обеспечивающие окупаемость проекта за срок его жизни.

2) При достижении предельных параметров проекта общий размер дивидендов за срок жизни увеличится с 3,6 млн. руб. до 0,3*23=6,9 млн. руб.

3) При рассмотрении возможностей создания ФПГ в качестве варианта амортизации рисков выяснилось, что усиление специализации участников ФПГ приведет к сокращению управленческого аппарата. За счет этого предполагается экономия средств в результате сокращения затрат на оплату труда. Также возможно сокращение предварительной стадии и стадии разработки проекта и уменьшение долга предприятий–участников ФПГ внешним субъектам.

Заключение.

На современном этапе развития экономики успех предприятия в значительной степени определяется реализацией его конкурентного преимущества, достижение которого во многом зависит от осуществления перспективных для предприятия проектов.

В рыночных условиях реализация проекта практически невозможна без привлечения заемных средств.

Для оценки инвестиционной привлекательности предприятия потенциальные кредиторы подвергают тщательному анализу как сам инвестиционный проект, так и деятельность предприятия-разработчика проекта. При оценке финансового состояния предприятия рассчитываются финансовые коэффициенты, основанные на данных балансовых отчетов. Однако, при анализе показателей деятельности предприятия зачастую обнаруживается, что одни показатели характеризуются положительной динамикой и соответствуют рекомендуемым значениям, а другие имеют устойчивую негативную тенденцию. Данное обстоятельство обусловило появление концепции достижимого роста, применение которой позволяет балансировать рост объема продукции и изменение задолженности предприятия.

В данном дипломе проанализирован с позиций инвестирования проект строительства дома. Разработчик и исполнитель проекта – АООТ «Энергомашстрой».

В первой главе дана характеристика проекта и политики АООТ «Энергомашстрой» в области инвестиционной деятельности, применена концепция достижимого роста и рассчитан коэффициент долга для оценки финансовой устойчивости предприятия в случае реализации проекта.

Проведенный во второй главе анализ финансового состояния показал, что финансовая устойчивость АООТ «Энергомашстрой» по большинству коэффициентов соответствует банковским критериям, лишь отрицательный знак коэффициента маневренности, свидетельствующий об отсутствии у предприятия собственных оборотных средств, несколько снижает доверие к финансовому благосостоянию предприятия. При этом ликвидность активов АООТ «Энергомашстрой» ни по одному показателю не соответствует рекомендуемым значениям. Предприятие на конец 1998 года не в состоянии в срок погасить свои краткосрочные обязательства.

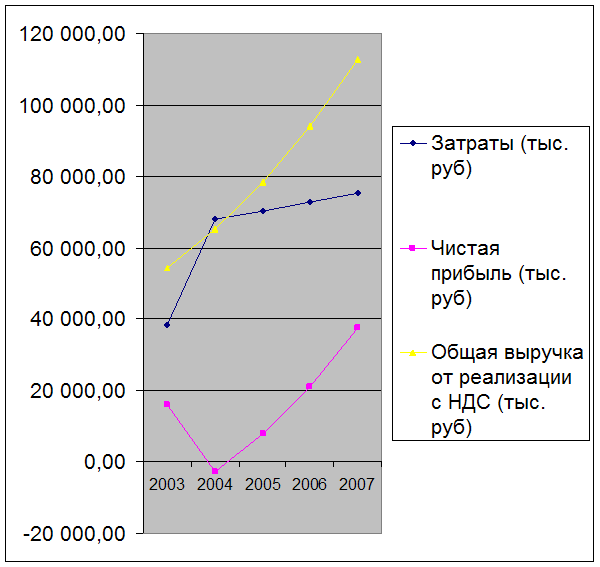

Во второй главе также были рассмотрены два инвестиционных проекта, отличающиеся распределением инвестиционных затрат по месяцам: проект1 предполагает инвестирование 3,0 млн. руб. в первом месяце и оставшихся 3,5 млн. руб. – во втором месяце, в проекте 2 инвестиционные затраты распределены на три месяца (4,0 млн. руб. – 1-й месяц, 1,5 млн. руб. – 2-й месяц, 1,0 млн. руб. – 3-й месяц). Различие в распределении средств связано с планируемыми по проектам 1 и 2 графиками производства работ.

Расчет показал, инвестиционные затраты в размере 6,5 млн. руб. окупятся через 18 месяцев по первому проекту. Срок окупаемости второго проекта – 22 месяца. Чистый доход первого проекта за срок жизни составит 1,0 млн. руб., второго проекта – 0,2 млн. руб. Рентабельность современной величины инвестиций за срок жизни первого проекта 0,17; второго проекта 0,04. По результатам сравнения показателей экономической эффективности проектов выбран первый проект для дальнейших расчетов.

При расчете чистых доходов с учетом условий финансирования выяснилось, что наиболее выгодным вариантом привлечения средств по критерию рентабельности является выпуск облигаций (рентабельность 61%).

Третья глава дипломного проекта посвящена оценке надежности реализации проекта посредством определения чувствительности проекта к рискам.

В главе рассмотрены три фактора риска: увеличение срока освоения инвестиций на два месяца, сокращение выручки от реализации на 15%, увеличение себестоимости. Для перечисленных факторов риска определены предельно допустимые параметры проекта, обеспечивающие его безубыточность за срок жизни.

В этой главе также рассмотрены возможные варианты амортизации рисков по проекту. Особое внимание обращено на возможность создания финансово-промышленной группы АООТ «Энергомашстрой». При создании данной структуру усиление специализации участников ФПГ приведет к сокращению управленческого аппарата. За счет этого возможно достижение экономии средств в результате сокращения затрат на оплату труда. Также возможно сокращение предварительной стадии и стадии разработки проекта и уменьшение долга предприятий–участников ФПГ внешним субъектам.

Таким образом, применение концепции устойчивого роста к методике оценки инвестиционных проектов позволяет планировать параметры инвестиционного проекта, не противоречащие финансовой устойчивости предприятия.

Литература.

1. Баканов М.И. Шеремет А.Д. Теория экономического анализа: Учебник.- 4- е изд., доп. и перераб. – М.: Финансы и статистика, 1999. – 416 с.

2. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. - М.: Инфра-М, 1995. – 215 с.

3. Ван Хорн Дж. К. Основы управления финансами. Пер. с англ. / Гл. ред. Серии Я.В. Соколов. – М.: Финансы и статистика, 1996. – 799 с.

4. Крейнина М. Н. Анализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве и торговле. – М.: АО «ДИС», «МВ-Центр», 1994. – 256 с.

5. Кныш М. К. и др. Стратегическое планирование инвестиционной деятельности / СПбГУЭиФ. – СПб.: Издательский дом «Бизнес-пресса», 1998. – 315 с.

6. Рынок ценных бумаг: Учебник под редакцией В.А. Галанова А.И. Басова. Москва. «Финансы и статистика», 1996. – 349 с.

7. Ценные бумаги: Учебник / Под ред. В. И. Колесникова, В.С. Торканского. – М.: Финансы и статистика, 1998. – 416 с.

8. Бочаров В. В. Методы финансирования инвестиционной деятельности предприятий. – М.: Финансы и статистика, 1998 – 159 с.

9. Четыркин Е. М. Финансовый анализ производственных инвестиций / Академия народ. хоз-ва при Правительства РФ. – М.: Дело, 1998. – 255 с.

10. Завалин П. Н. И др. Оценка экономической эффективности инвестиционных проектов (современные подходы). – СПб.: Наука, 1995. – 168 с.

11. Сироткин В. Б. Обеспечение надежности инвестирования в реальный сектор экономики: Монография / СПбГААП. СПб., 1997. –232 с.

12. Шарп У. Ф. И др. Инвестиции. Пер с англ. – М.: Инфра – м, 1997. – 1024 с.

13. Горохов М. Ю. , Малеев В.В. Бизнес-планирование и инвестиционный анализ: Как привлечь деньги. – М.: Филинъ, 1998. – 202 с.

14. В.Д.Шапиро В.Д. и др. Управление проектами — Спб.: ”ДваТри”, 1996.- 255 с

15. Порховник Ю.М., Лисицина Е.Б. Инвестиционный менеджмент. — СПбГИЭА. СПб., 1996. – 112 с.

16. Беренс В., Хавранек П.М. Руководство по оценке эффективности инвестиций — М.: АОЗТ ”Интерэксперт”, ”ИНФРА-М”, 1995. – 202 с.

17. Липсиц И.В., Коссов В.В. Инвестиционный проект: методы подготовки и анализа. — М.: БЕК, 1996. – 325 с.

18. Бромвич М. Анализ экономической эффективности капиталовложений. — М.: ИНФРА-М, 1996.- 415 с.

19. Финансы: Учебное пособие. Под ред. проф. А.М. Ковалевой. — М.: Финансы и статистика, 1997.- 157 с.

20. Корольков В.В. Предпринимательские инвестиции. — Ростовская-на-Дону Государственная академия строительства. Ростов-на-дону, 1996. – 369 с.

21. Идрисов А.Б. Планирование и анализ эффективности инвестиций. — М. 1995. – 223 с.

22. Балабанов И.Т. Финансовый менеджмент. — М.: Финансы и статистика. 1994. – 355 с.

23. Колготин Г. Залог как реальный элемент кредита. “Реалтер”, август 1996. – 272с.

24. Куликов Г. Факторы мирохозяйственной конкурентоспособности японской экономики. Российский Экономический Журнал, № 1, 1998.

25. Кругман П., Обстфельд М. Международная экономика: теория и политика. – М.: Издательство МГУ, 1997.

Похожие работы

... на некоторых проблемах, без разрешения которых в условиях экономического кризиса, восстановительного периода и активной структурной перестройки инвестиционная политика российского государства обречена на неуспех. 12.1. Прямые государственные инвестиций. Повышение инвестиционной ориентации бюджетной системы важнейшая задача государства на льготные ставки процента для производственного сектора, в ...

... июля 1991 годаN 1545-1 Редакция документа с учетом изменений и дополнений подготовлена в юридическом бюро "Кодекс" ВЕРХОВНЫЙ СОВЕТ РСФСР ПОСТАНОВЛЕНИЕ О введении в действие Закона РСФСР "Об иностранных инвестициях в РСФСР" Верховный Совет РСФСР постановляет: 1. Ввести в действие Закон РСФСР "Об иностранных инвестициях вРСФСР" с 1 сентября 1991 ...

... 42881 предприятие, основанное на иностранном капитале и капитале инвесторов из Сянгана, Аомыня и Тайваня. Наряду с положительным вкладом их в развитие экономики КНР в экономической литературе отмечаются и значительные проблемы. Очень редко иностранные инвесторы вкладывают свой пай в совместные предприятия живыми деньгами, предпочитая вносить импортное оборудование, порой завышая его цену и ...

... нормативной базой регулирования иностранных инвестиций. В связи с этим в ближайшее время необходимо принять закон “О внесении изменений и дополнений в Федеральный закон “Об иностранных инвестициях в Российской Федерации”, призванный скорректировать имеющиеся в действующем законе просчёты, снижающие его эффективность в качестве базового правового акта, призванного обеспечить благоприятные условия ...

0 комментариев