Навигация

Коэффициент рентабельности основных средств и прочих внеоборотных активов

3. Коэффициент рентабельности основных средств и прочих внеоборотных активов

Крент. ос. = Прибыль от реализации продукции (1.8)

Средняя стоимость основных средств

и прочих внеоборотных активов (А1ср)

Данный показатель отражает эффективность использования основных средств и прочих внеоборотных активов.

4. Коэффициент рентабельности собственного капитала

Крент. ск. = Прибыль от реализации продукции

Средняя стоимость собственного капитала (П1ср) (1.9)

Коэффициент показывает эффективность использования собственного капитала.

2) Показатели деловой активности[12]:

Такими качественными критериями являются: широта рынков сбыта продукции, репутация предприятия и т. п. Количественная оценка даётся по двум направлениям:

– степень выполнения плана по основным показателям, обеспечение заданных темпов их роста;

– уровень эффективности использования ресурсов предприятия.

В частности, оптимально следующее соотношение:

Тнб > Тр > Так > 100%; (1.10)

где Тнб, Тр, Так, – соответственно темп изменения прибыли, реализации, авансированного капитала.

Эта зависимость означает, что:

а) экономический потенциал предприятия возрастает;

б) объём реализации возрастает более высокими темпами;

в) прибыль возрастает опережающими темпами.

Это приведённое соотношение можно условно назвать «золотым правилом экономики предприятия».

Для реализации второго направления могут быть рассчитаны: выработка, фондоотдача, оборачиваемость производственных запасов, продолжительность операционного цикла, оборачиваемость авансированного капитала.

К обобщающим показателям относятся «показатель ресурсоотдачи и коэффициент устойчивости экономического роста».

Ресурсоотдача (коэффициент оборачиваемости авансированного капитала) – характеризует объём реализованной продукции на рубль средств, вложенных в деятельность предприятия. Рост этого показателя в динамике рассматривается как благоприятная тенденция.

Коэффициент устойчивости экономического роста – показывает, какими, в среднем, темпами может развиваться предприятие в дальнейшем.

1.3 Основные методики прогнозирования вероятности банкротства предприятия и совершенствование системы диагностики банкротства предприятия

Предсказание банкротства как самостоятельная проблема возникла в передовых капиталистических странах и в первую очередь, в США сразу после окончания второй мировой войны. Этому способствовал рост числа банкротств в связи с резким сокращением военных заказов, неравномерность развития фирм, процветание одних и разорение других. Естественно, возникла проблема возможности априорного определения условий, ведущих фирму к банкротству.

Вначале этот вопрос решался на эмпирическом, чисто качественном уровне и, естественно, приводил к существенным ошибкам. Первые серьезные попытки разработать эффективную методику прогнозирования банкротства относятся к 60-м гг. и связаны с развитием компьютерной техники.

Известны два основных подхода к предсказанию банкротства.

Первый базируется на финансовых данных и включает оперирование некоторыми коэффициентами: приобретающим все большую известность Z-коэффициентом Альтмана (США), коэффициентом Таффлера, (Великобритания), и другими, а также умение «читать баланс».

Второй исходит из данных по обанкротившимся компаниям и сравнивает их с соответствующими данными исследуемой компании.

Первый подход, бесспорно эффективный при прогнозировании банкротства, имеет три существенных недостатка. Во-первых, компании, испытывающие трудности, всячески задерживают публикацию своих отчетов, и, таким образом, конкретные данные могут годами оставаться недоступными. Во-вторых, даже если данные и сообщаются, они могут оказаться «творчески обработанными». Для компаний в подобных обстоятельствах характерно стремление обелить свою деятельность, иногда доводящее до фальсификации. Требуется особое умение, присущее даже не всем опытным исследователям, чтобы выделить массивы подправленных данных и оценить степень завуалированности. Третья трудность заключается в том, что некоторые соотношения, выведенные по данным деятельности компании, могут свидетельствовать о неплатежеспособности в то время, как другие - давать основания для заключения о стабильности или даже некотором улучшении. В таких условиях трудно судить о реальном состоянии дел.

Второй подход основан на сравнении признаков уже обанкротившихся компаний с таковыми же признаками «подозрительной» компании. За последние 50 лет опубликовано множество списков обанкротившихся компаний. Некоторые из них содержат их описание по десяткам показателей. К сожалению, большинство списков не упорядочивают эти данные по степени важности и ни в одном не проявлена забота о последовательности. Попыткой компенсировать эти недостатки является метод балльной оценки (А-счет Аргенти).

В отличие от описанных «количественных» подходов к предсказанию банкротства в качестве самостоятельного можно выделить «качественный» подход, основанный на изучении отдельных характеристик, присущих бизнесу, развивающемуся по направлению к банкротству. Если для исследуемого предприятия характерно наличие таких характеристик, можно дать экспертное заключение о неблагоприятных тенденциях развития.

Предприятие подвержено различным видам кризисов (экономическим, финансовым, управленческим) и банкротство - лишь один из них. Во всем мире под банкротством принято понимать финансовый кризис, то есть неспособность фирмы выполнять свои текущие обязательства. Помимо этого, фирма может испытывать экономический кризис (ситуация, когда материальные ресурсы компании используются неэффективно) и кризис управления (неэффективное использование человеческих ресурсов, что часто означает также низкую компетентность руководства и, следовательно, неадекватность управленческих решений требованиям окружающей среды). Соответственно, различные методики предсказания банкротства, как принято называть их в отечественной практике, на самом деле, предсказывают различные виды кризисов. Именно поэтому оценки, получаемые при их помощи, нередко столь сильно различаются. Видимо, все эти методики вернее было бы назвать кризис-прогнозными (К-прогнозными). Другое дело, что любой из обозначенных видов кризисов может привести к коллапсу, смерти предприятия. В этой связи, понимая механизм банкротства как юридическое признание такого коллапса, данные методики условно можно назвать методиками предсказания банкротства. Представляется, однако, что ни одна из них не может претендовать на использование в качестве универсальной именно по причине «специализации» на каком-либо одном виде кризиса. Поэтому кажется целесообразным отслеживание динамики изменения результирующих показателей по нескольким из них. Выбор конкретных методик, очевидно, должен диктоваться особенностями отрасли, в которой работает предприятие. Более того, даже сами методики могут и должны подвергаться корректировке с учетом специфики отраслей.

1) Система экспресс - диагностики банкротства[13].

Оценка кризисных факторов финансового развития и прогнозирование возможного банкротства предприятия осуществляются задолго до проявления его явных признаков. Такая оценка и прогнозирование являются предметом диагностики банкротства, характеризующей в концентрированном виде содержание первых трех направлений формирования и реализации политики антикризисного финансового управления предприятием.

Диагностика банкротства представляет собой систему целевого финансового анализа, направленного на выявление параметров кризисного развития предприятия генерирующих угрозу его банкротства в предстоящем периоде.

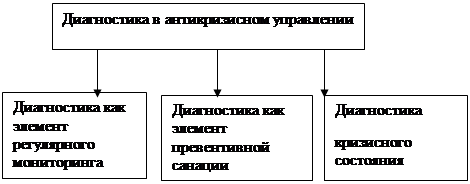

В зависимости от целей и методов осуществления диагностика банкротства предприятия подразделяется на две основные системы[14]:

1) систему экспресс - диагностики банкротства;

2) систему фундаментальной диагностики банкротства.

В этом разделе рассматривается содержание системы экспресс - диагностики банкротства, осуществляемой на предприятии.

Экспресс-диагностика банкротства характеризует систему регулярной оценки кризисных параметров финансового развития предприятия, осуществляемой на базе данных его финансового учета по стандартным алгоритмам анализа.

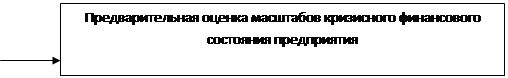

Основной целью экспресс - диагностики банкротства является раннее обнаружение признаков кризисного развития предприятия и предварительная оценка масштабов кризисного его состояния.

Экспресс-диагностика банкротства осуществляется по следующим основным этапам (рис. 1.1).

1. Определение объектов наблюдения «кризисного поля», реализующего угрозу банкротства предприятия. Опыт показывает, что в современных экономических условиях практически все аспекты финансовой деятельности предприятия могут генерировать угрозу его банкротства.

| |||

| |||

| |||

Рис. 1.1Основные этапы осуществления экспресс - диагностики банкротства предприятия

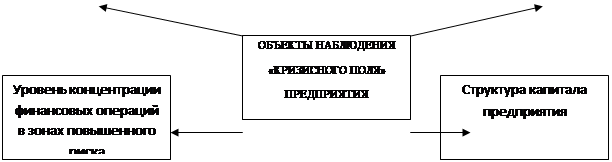

Поэтому система наблюдения «кризисного поля» должна строиться с учетом степени генерирования этой угрозы путем выделения наиболее существенных объектов по этому критерию. С этих позиций система наблюдения «кризисного поля» предприятия может быть представлена следующими основными объектами (рис. 1.2).

2. Формирование системы индикаторов оценки угрозы банкротства предприятия. Система таких индикаторов формируется по каждому объекту наблюдения «кризисного поля». В процессе формирования все показатели - индикаторы подразделяются на объемные (выражаемые абсолютной суммой) и структурные (выражаемые относительными показателями). Важнейшие из этих индикаторов оценки угрозы банкротства представлены в табл. 1.1.

Приведенная система индикаторов оценки угрозы банкротства предприятия может быть расширена с учетом особенностей его финансовой деятельности и целей диагностики.

|

| |||||

| ||||||

| ||||||

Рис. 1.2 Основные объекты наблюдения «кризисного поля» предприятия, включаемых в систему мониторинга его текущей финансовой деятельности

Таблица 1.1

Система важнейших индикаторов оценки угрозы банкротства предприятия в разрезе отдельных объектов наблюдения «кризисного поля»

| Объекты наблюдения «кризисного поля» | Показатели - индикаторы | |

| Объемные | Структурные | |

| А | 1 | 2 |

| I. Чистый денежный поток предприятия | 1. Сумма чистого денежного потока по предприятию в целом 2. Сумма чистого денежного потока по операционной деятельности предприятия | 1. Коэффициент достаточности чистого денежного потока 2. Коэффициент ликвидности денежного потока 3. Коэффициент эффективности денежного потока 4. Коэффициент реинвестирования чистого денежного потока |

| II. Рыночная стоимость предприятия | 1. Сумма чистых активов предприятия по рыночной стоимости | 1. Рыночная стоимость предприятия по коэффициенту капитализации предприятия |

| III. Структура капитала предприятия | 1. Сумма собственного капитала предприятия 2. Сумма заемного капитала предприятия | 1. Коэффициент автономии 2. Коэффициент финансирования (коэффициент финансового левериджа) 3. Коэффициент долгосрочной финансовой независимости |

| IV. Состав финансовых обязательств предприятия | 1. Сумма долгосрочных финансовых обязательств 2. Сумма краткосрочных финансовых обязательств | 1. Коэффициент соотношения долгосрочных и краткосрочных финансовых обязательств 2. Коэффициент соотношения |

| по срочности погашения | 3. Сумма финансового кредита 4.Сумма товарного (коммерческого) кредита 5.Сумма внутренней кредиторской задолженности | 3. привлеченного финансового и товарного кредита 4. Коэффициент неотложных финансовых обязательств в общей их сумме Период обращения кредиторской задолженности |

| V. Состав активов предприятия | 1. Сумма внеоборотных активов 2. Сумма оборотных активов 3. Сумма дебиторской задолженности - всего, в т.ч. просроченной 4. Сумма денежных активов | 1. Коэффициент маневренности активов 2. Коэффициент обеспеченности высоколиквидными активами 3. Коэффициент обеспеченности готовыми средствами платежа 4. Коэффициент текущей платежеспособности 5. Коэффициент абсолютной платежеспособности 6. Коэффициент соотношения дебиторской и кредиторской задолженности |

| 7. Период обращения дебиторской задолженности 8. Продолжительность операционного цикла | ||

| VI. Состав текущих затрат предприятия | 1. Общая сумма текущих затрат 2. Сумма постоянных текущих затрат | 1.Уровень текущих затрат к объему реализации продукции 2.Уровень переменных текущих затрат 3.Коэффициент операционного левериджа |

| VII. Уровень концентрации финансовых операций в зоне повышенного риска | __ | 1.Коэффициент вложения капитала в зоне критического риска 2. Коэффициент вложения капитала в зоне катастрофического риска |

3. Анализ отдельных сторон кризисного финансового развития предприятия, осуществляемый стандартными методами. Основу такого анализа составляет сравнение фактических показателей - индикаторов с плановыми (нормативными) и выявление размеров отклонений в динамике. Рост размера негативных отклонений в динамике характеризует нарастание кризисных явлений финансовой деятельности предприятия, генерирующих угрозу его банкротства.

В процессе анализа отдельных сторон кризисного финансового развития предприятия используются следующие стандартные его методы:

- горизонтальный (трендовый) финансовый анализ;

- вертикальный (структурный) финансовый анализ;

- сравнительный финансовый анализ;

- анализ финансовых коэффициентов;

- анализ финансовых рисков;

- интегральный финансовый анализ, основанный на «Модели Дюпона».

4. Предварительная оценка масштабов кризисного финансового состояния предприятия. Такая оценка проводится на основе анализа отдельных сторон кризисного развития предприятия за ряд предшествующих этапов. Практика финансового менеджмента использует при оценке масштабов кризисного финансового состояния предприятия три принципиальных характеристики:

- легкий финансовый кризис;

- глубокий финансовый кризис;

- финансовая катастрофа.

При необходимости каждая из этих характеристик, может получить более углубленную дифференциацию.

В таблице 1.2 приведен пример предварительной оценки масштаба кризисного финансового состояния предприятия по основным индикаторам отдельных объектов наблюдения «кризисного поля».

Система экспресс - диагностики банкротства обеспечивает раннее обнаружение признаков кризисного развития предприятия и позволяет принять оперативные меры по их нейтрализации. Ее предупредительный эффект наиболее ощутим на стадии легкого финансового кризиса предприятия.

При иных масштабах кризисного финансового состояния предприятия она обязательно должна дополняться системой фундаментальной диагностики[15].

Система фундаментальной диагностики банкротства

Таблица 1.2

Пример предварительной оценки масштаба кризисного финансового состояния предприятия по основным индикаторам отдельных объектов наблюдения «кризисного поля»

| Объекты наблюдения «кризисного поля» | Масштабы кризисного финансового состояния предприятия | ||

| Легкий финансовый кризис | Глубокий финансовый кризис | Финансовая катастрофа | |

| А | 1 | 2 | 3 |

| I. Чистый денежный поток | Снижение ликвидности денежного потока | Отрицательное значение чистого денежного потока | Резко отрицательное значение чистого денежного потока |

| II. Рыночная стоимость предприятия | Стабилизация рыночной стоимости предприятия | Тенденция к снижению рыночной стоимости предприятия | Обвальное снижение рыночной стоимости предприятия |

| III. Структура капитала предприятия | Снижение коэффициента автономии | Рост коэффициента и снижение эффекта финансового левериджа | Предельно высокий коэффициент и отсутствие эффекта финансового левериджа |

| VI. Состав финансовых обязательств предприятия по срочности погашения | Повышение суммы и удельного веса краткосрочных финансовых обязательств | Высокий коэффициент неотложных финансовых обязательств | Чрезмерно высокий коэффициент неотложных финансовых обязательств |

| V. Состав активов предприятия | Снижение коэффициента абсолютной платежеспособности | Существенное снижение коэффициентов абсолютной и текущей платежеспособности | Абсолютная неплатежеспособность из-за отсутствия денежных активов |

| VI. Состав текущих затрат предприятия | Тенденция к росту уровня переменных затрат | Высокий коэффициент операционного левериджа при тенденции к росту уровня переменных затрат | Очень высокий коэффициент операционного левериджа при тенденции к росту общего уровня текущих затрат |

| VII. Уровень концентрации финансовых операций в зонах повышенного риска | Повышение коэффициента вложения капитала в зоне критического уровня | Преимущественное вложение капитала в зоне критического риска | Значительная доля вложения капитала в зоне катастрофического риска |

5. Фундаментальная диагностика банкротства характеризует систему оценки параметров кризисного финансового развития предприятия, осуществляемой на основе методов факторного анализа и прогнозирования.

Основными целями фундаментальной диагностики банкротства является[16]:

- углубление результатов оценки кризисных параметров финансового развития предприятия, полученных в процессе экспресс-диагностики банкротства;

- подтверждение полученной предварительной оценки масштабов кризисного финансового состояния предприятия;

- прогнозирование развития отдельных факторов, генерирующих угрозу банкротства предприятия, и их негативных последствий;

- оценка и прогнозирование способности предприятия к нейтрализации угрозы банкротства за счет внутреннего финансового потенциала.

Кризисные ситуации, возникающие вследствие неравномерного развития народного хозяйства и его отдельных частей, колебания объемов производства и сбыта, появление значительных спадов производства следует рассматривать не как стечение неблагоприятных ситуаций (хотя для отдельного предприятия это может быть и так), а как некую общую закономерность, свойственную рыночной экономике. Кризисные ситуации, для преодоления которых не было принято соответствующих превентивных мер, могут обусловить чрезмерное разбалансирование экономического организма предприятия с соответствующей неспособностью продолжения финансового обеспечения своей деятельности, что квалифицируется как банкротство[17].

Рыночная экономика, на протяжении многих десятилетий и столетий являющаяся основой развития западных стран, выработала определенную систему контроля, диагностики и, по возможности, защиты предприятий от кризисных ситуаций.

Антикризисное управление это совокупность форм и методов реализации антикризисных процедур применительно к конкретному предприятию. Антикризисное управление является микроэкономической категорией и отражает производственные отношения, складывающиеся па уровне предприятия при его оздоровлении или ликвидации. Система антикризисного управления - это и есть система предотвращения банкротства на предприятии.

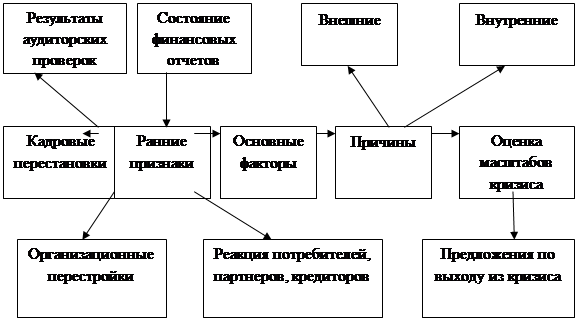

Процесс диагностики банкротства представлен на рис. 1.3.

Рис. 1.3 Диагностика кризисных ситуаций и состояния банкротства

Для предотвращения кризиса большое значение имеет своевременное обнаружение признаков предстоящей кризисной ситуации. Ранними признаками, (симптомами) грядущего неблагополучия предприятия могут быть отрицательная реакция партнеров по бизнесу, поставщиков, кредиторов, банков, потребителей продукции на те или иные мероприятия, проводимые предприятием (например, структурные реорганизации, открытие или закрытие подразделений предприятия, филиалов, дочерних фирм, их слияние, частая и необоснованная смена деловых партнеров, выход на новые рынки и другие изменения в стратегии предприятия); задержки с предоставлением бухгалтерской отчетности и ее низкое качество, что может свидетельствовать либо о сознательных действиях, либо о низком уровне квалификации персонала; изменения в статьях бухгалтерского баланса со стороны пассивов и активов и нарушения определенной их пропорциональности; увеличение задолженности предприятия поставщикам и кредиторам; уменьшение доходов предприятия и падение прибыльности фирмы, обесценивание акций предприятия, установление предприятием нереальных (высоких или низких) цен на свою продукцию и т.д.

Для выработки мер по своевременному упреждению и предотвращению приближающихся кризисных ситуаций, а также (в случае их возникновения) по их преодолению необходимо знать структуру и закономерности развития кризисного процесса. На рис. 1.4 представлены основные факторы кризисного процесса[18].

Рис. 1.4 Структура кризисного процесса

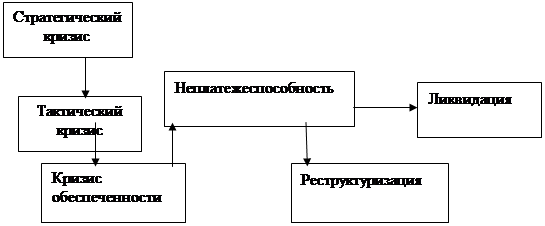

К стратегическому кризису приводит отсутствие или недостаточное развитие системы стратегического управления на предприятии, в частности отсутствие четкой структуризации стратегических целей предприятия; непонимание того, что разработка стратегии предприятия является важнейшим топом планирования, тесно связанным с другими этапами внутрифирменного планирования; ориентация руководителей высшего звена на решение оперативных и текущих задач в ущерб стратегическим.

Углубление стратегического кризиса приводит к возникновению тактического кризиса, внешними признаками которого являются сокращение масштабов деятельности; снижение доли рынка, уменьшение прибыли; сокращение численности персонала и т.д.

Дальнейшее развитие кризисного процесса обнаруживается в росте задолженности предприятия, ухудшении показателей ликвидности. В результате кризисный процесс переходит в следующую фазу - фазу кризиса обеспеченности.

Кризис обеспеченности может иметь следствием временную или длительную хроническую неплатежеспособность предприятия. Состояние неплатежеспособности, убыточность финансово-хозяйственной деятельности свидетельствуют о том, что предприятие находится под угрозой банкротства, которое не обязательно наступает неотвратимо. Для вывода предприятия из кризиса необходимо разработать и реализовать комплекс организационных и финансовых мер по оздоровлению финансового положения предприятия-должника: перемещение управленческих кадров, реструктуризация, ликвидация неэффективно работающих подразделений, привлечение новых источников финансирования и др. Цели результаты анализа финансового состояния предприятия свидетельствуют об отсутствии реальной возможности восстановить его платежеспособность, это может явиться основанием для подготовки и применения процедур ликвидации предприятия.

Одной из существенных особенностей кризиса и, соответственно, субъективной реакции является фактор времени. На необходимость учета временных параметров при диагностике степени неплатежеспособности предприятия обращено внимание и в ряде нормативных документов. В соответствии с этими актами на практике в числе абсолютных показателей финансового состояния предприятия используется коэффициент восстановления (утраты) платежеспособности. Этот коэффициент в отличие от коэффициентов текущей ликвидности и обеспечения собственными средствами, имеет четкие факторные временные параметры, т.е. начало и конец отчетного периода в месяцах года. Таким образом, особенностью антикризисного управления является дефицит времени на принятие управленческого решения и на реализацию антикризисных процедур.

Сторона кризиса, отражающая положительные возможности обновления, по определению некоторых ученых и специалистов, является «антиципативным (опережающим) антикризисным менеджментом». Наряду с программой защиты от кризисного саморазрушения он включает профилактику и «терапию» банкротства, т.е. стадию диагностики и превентивной санации в процессе антикризисного управления.

Антикризисное управление актуализует функциональные аспекты по выявлению и преодолению причин, препятствующих оздоровлению предприятия, и радикализацию мер, восстанавливающих его платежеспособность. По мнению некоторых авторов, для предприятий, достигших стадии развития и подъема в своем жизненном цикле, экономическая сторона кризиса и, следовательно, необходимость диагностики выражается в дефиците денежных средств, необходимых для ведения производства и расчетов с кредиторами.

Исследование причин, обусловливающих процесс антикризисного управления, позволяет предложить следующую классификацию факторов возникновения кризисной ситуации в деятельности предприятия[19]:

- внешние факторы: тип экономической системы; несбалансированная кредитная политика или ее полное отсутствие; структура потребностей населения; уровень доходов и накоплений населения; величина платежеспособного спроса клиентов-предприятий; фаза экономического цикла; политико-правовая нестабильность и экономическая неопределенность государственного регулирования; темп и размеры инфляции; научно-техническое и информационное развитие производственного цикла; уровень культуры общества; международная конкуренция;

Направление

| |||

| |||

Типы

![]()

|

|

|

|

![]()

![]()

![]()

![]() Результат

Результат

|

Рис.1.6 Процесс диагностики в антикризисном управлении

- внутренние факторы: ошибочная рыночная философия фирмы; отсутствие или неправильные принципы ее действия; нерациональное использование ресурсов и низкое качество продукции; невысокий уровень менеджмента и маркетинга; несоответствие уровня управленческой и организационной культур предприятия его технологической структуре.

Похожие работы

... показателей (коэффициентов) - расчет отношений между отдельными элементами различных форм отчетности и определение их взаимосвязей. Большинство методов диагностики финансового состояния организаций основано на расчетах и анализе различных финансово-экономических коэффициентов, выявлении влияния производственно-хозяйственной деятельности организаций на их значение и взаимосвязи. В результате ...

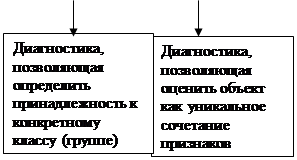

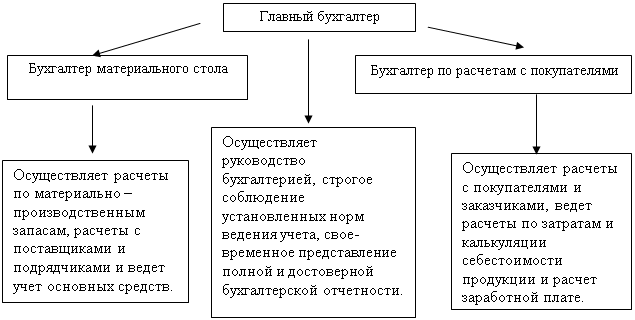

... кредитоспособности предприятия-заёмщика, следует что каждому показателю кредитоспособности установлено предельное нормативное значение в зависимости от категорий заёмщиков. ГЛАВА 2. ОЦЕНКА, АНАЛИЗ И ДИАГНОСТИКА ФИНАНСОВОГО СОСТОЯНИЯ ООО «УРАЛЬСКИЙ ЛЕС» (2005-2007 ГГ) 2.1 Нормативно-правовая, технико-технологическая и финансово экономическая характеристика ООО «Уральский лес» Объектом ...

... период его деятельности. Рассмотрев теоретические аспекты оценки финансового состояния предприятия, перейдем к практическому анализу на основе данных ОАО «НМУ-3». 2 Анализ финансового состояния предприятия на примере ОАО «Третье Нижнекамское монтажное управление» 2.1 Горизонтальный и вертикальный анализ бухгалтерского баланса на примере ОАО «Третье Нижнекамское монтажное управление» ...

... , на основании которых разрабатываются мероприятия по его улучшению. Используя вышеприведенные методики, формулы и показатели, проведем анализ и оценку финансового состояния предприятия ООО «Контур». 2. Анализ и оценка финансового состояния ООО «Контур» 2.1 Организационно-экономическая характеристика предприятия Общество с ограниченной ответственностью «Контур» учреждено физическими ...

0 комментариев