Навигация

Визначення ефекту фінансового леверіджу

2.4. Визначення ефекту фінансового леверіджу

Визначити ефект фінансового леверіджу для чотирьох варіантів інвестування проекту (табл. 2.3).

Як видно з таблиці, при внутрішній нормі ефективності у 25% при збільшенні залучених коштів зростає ефект фінансового леверіджу. При бар'єрній ставці у 20% ефект фінансового леверіджу відсутній. При внутрішній нормі ефективності, меншій за 20%, відношення чистого прибутку до власного капіталу буде меншим, ніж вартість позичкових коштів, тобто за такої внутрішньої норми ефективності компанії буде вистачати прибутку тільки для сплати відсотків за кредит, але згодом потрібно буде відшкодувати всю позичку. Тому за графіком відшкодувань боргу компанія вираховує та обґрунтовує таку внутрішню норму ефективності, яка б дала змогу своєчасно розраховуватися з кредитною установою.

Таблиця 2.3

| Показники | Варіанти інвестування проекту | ||||

| 1 | 2 | 3 | 4 | ||

| Обсяг інвестицій, тис.грн. | 1000 | 1000 | 1000 | 1000 | |

| Ресурси фінансування, тис.грн. | |||||

| — власний капітал | 1000 | 750 | 500 | 250 | |

| — позичкові кошти | — | 250 | 500 | 750 | |

| Відсоткові ставки, % | |||||

| — основна | 14 | 14 | 14 | 14 | |

| — вільна від ризику | 10 | 10 | 10 | 10 | |

| — бар’єрна | 20 | 20 | 20 | 20 | |

| — внутрішня норма ефективності | 25 | 25 | 25 | 25 | |

| — депозитна | 12 | 12 | 12 | 12 | |

| — податку на прибуток | 30 | ЗО | 30 | 30 | |

| Очікуваний прибуток, тис.грн. | |||||

| — мінімально припустимий | 200 | 200 | 200 | 200 | |

| — потрібний | 250 | 250 | 250 | 250 | |

| Вартість боргу, тис.грн. | — | 35 | 70 | 105 | |

| Сума податку, тис.грн. | |||||

| — при мінімальному прибутку | 60 | 60 | 60 | 60 | |

| — при потрібному | 75 | 75 | 75 | 75 | |

| Чистий прибуток, тис.грн. | |||||

| — мінімально припустимий | 140 | 105 | 70 | 35 | |

| — потрібний | 175 | 140 | 105 | 75 | |

| Відношення чистого прибутку до власного капіталу, % | 17,5 | 19 | 21 | 28 | |

Пошуки найвигіднішої структури джерел інвестування, що провадяться за допомогою розрахунків фінансового леверіджу, виконуються на стадії обґрунтування доцільності проектів.

Але, як відомо, життєвий цикл інвестицій не закінчується проектуванням та введенням у дію об'єкта.

На стадії експлуатації періодично потрібно залучати інвестиційні ресурси для оновлення виробничих фондів та розвитку виробництва.

На початку розширення підприємство потребує значного збільшення обігового капіталу. Подальша інтенсифікація виробництва потребує впровадження нових основних фондів, особливо їх активної частини: машин, механізмів та устаткування. Природно, що цей процес неможливий без зростання основного капіталу.

Особливо значна потреба в інвестиціях виникає на стадії життєвого циклу підприємства, яка передує спаду виробництва та банкрутству. Як правило, збільшення основного капіталу в цей період потрібне не для розширення випуску продукції, попит на яку згасає, а для перепрофілювання виробництва.

Для обґрунтування доцільності залучення нового обігового капіталу використовують операційний леверідж. Операційний леверідж — частка постійних фінансових витрат у складі собівартості виробництва. Як відомо, чим вища питома вага цієї частки, тим більший вплив на прибуток має навіть найменша зміна обсягів продажу.

При збільшенні обсягів продажу підприємства з високим операційним леве-ріджем більше виграють у прибутках, ніж підприємства капіталоємних галузей, де значне місце в собівартості займає амортизація.

Щодо окремо взятого періоду виробництва (інвестиційного проекту) операційний леверідж зумовлює залежність обсягу продажу та прибутків від зміни структури основного та обігового капіталу.

Зростання обсягів виробництва, продажу та прибутків можна досягти лише шляхом збільшення витрат на виробництво додаткових інвестицій.

Планування операційного леверіджу — це визначення структури приросту капіталу та її впливу на зростання прибутку.

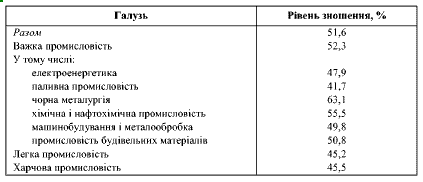

Звичайно при зношених, відпрацьованих основних фондах, а також знецінених активах в результаті інфляції підприємства мають низький операційний леверідж, що негативно впливає на ефективність виробництва.

Розглянемо гіпотетичні приклади обґрунтування розширення виробництва підприємств різних галузей за допомогою операційного леверіджу за умов стабільної економіки.

На підприємствах інвестиційної сфери, у промисловості будівельних матеріалів, будівництві співвідношення постійних та змінних витрат становить приблизно 40:60. В енергетиці, вугільній промисловості, металургії, важкому машинобудуванні частка постійних витрат наближається до 60%, а в легкій, харчовій, навпаки, вона становить близько 20%.

Постійні витрати в собівартості значною мірою пов'язані з використанням основного капіталу — при збільшенні інвестицій в основний капітал зростає частка витрат на амортизацію, особливо при використанні прискорених норм її відшкодування.

При інвестуванні обігового капіталу окремі елементи змінних витрат у собівартості, особливо при незначному зростанні виробництва, також мають фіксований вигляд (заробітна плата менеджерів та обслуговуючого персоналу, утримання та поточний ремонт офісів, інші накладні витрати). Ці витрати залежно від галузі виробництва та виду продукції коливаються в межах 5—15% собівартості.

Левова частка змінних витрат зростає пропорційно до збільшення обсягів продажу.

У таблицях 2.4 — 2.8 наведено приклади розрахунку ефекту операційного леверіджу для трьох варіантів інвестиційного проекту розширення виробництва компанії, які мають різну галузеву належність.

У табл. 2.4 наведені розрахунки впливу зростання обсягів виробництва та розмір прибутку для підприємств з невисоким операційним леверіджем.

У табл. 2.5 наводиться аналіз впливу зростання обсягів виробництва на розмір прибутку на підприємствах з середнім операційним леверіджем (40%).

У табл. 2.6 наведені розрахунки для підприємства, яке має високий операційний леверідж (60%).

![]() Таблиця 2.4

Таблиця 2.4

| Показники | Вихідні ані | Варіанти | |||

| 1 | 2 | 3 | |||

| 1. Основний капітал, тис.грн. | 1500 | 1500 | 150 | 1500 | |

| 2. Обсяг виробництва, од. | 20 | 22 | 2 | 26 | |

| 3. Обсяг продажу, тис. грн. | 2000 | 2200 | 240 | 260 | |

| 4. Змінні витрати на одиницю продукції (сировина тощо 80%), м. к. | 64 | 64 | 64 | 6 | |

| 5. Змінні витрати у складі загальної собівартості, м. к. | 1280 | 1408 | 1536 | 1664 | |

| 6. Постійні (фіксовані) витрати у складі загальної собівартості ((1280 : 80-20) = 320), тис. грн. | 320 | 320 | 320 | 320 | |

| 7. Собівартість, тис. грн. | 1600 | 1728 | 1856 | 1984 | |

| 8. Балансовий прибуток, тис. грн. | 400 | 472 | 544 | 616 | |

Продовження таблиці 2.4

| 9. Рівень рентабельності, % | 25 | 27 | 29 | 31 |

| 10. Чистий прибуток (податок 20%), тис. грн. | 280 | 330 | 381 | 431 |

| 11. Строк окупності, років | 5,4 | 4,6 | 3,9 | 3,5 |

Таблиця 2.5

| Показники | Вихідні дані | Варіанти | |||

| 1 | 2 | 3 | |||

| І. Основний капітал, тис. грн | 1500 | 1500 | 1500 | 1500 | |

| 2. Обсяг виробництва, од. | 20 | 22 | 24 | 26 | |

| 3. Обсяг продажу, тис. грн | 2000 | 2200 | 2400 | 2600 | |

| 4. Витрати на одиницю, тис. грн | 80 | 77 | 75 | 73 | |

| у т. ч. — фіксовані 40% | 32 | 29 | 27 | 25 | |

| — змінні 60% | 48 | 48 | 48 | 48 | |

| 5. Собівартість, тис. грн | 1600 | 1696 | 1792 | 1888 | |

| у т. ч. — фіксована частка | 640 | 640 | 640 | 640 | |

| — змінна частка | 960 | 1056 | 1152 | 1248 | |

| 6. Балансовий прибуток, тис. грн | 400 | 504 | 608 | 712 | |

| 7. Чистий прибуток, тис. грн | 280 | 353 | 426 | 498 | |

| 8. Рівень рентабельності, % | 25 | 30 | 34 | 38 | |

| 9. Строк окупності інвестицій, роки | 5,4 | 4,3 | 3,5 | 3,0 | |

Дані аналізу (табл. 2.6) свідчать про те, що підприємства з вищим операційним леверіджем при розширенні виробництва одержують більше прибутку і, як наслідок, швидше окуповують свої інвестиції.

Таблиця 2.6

| Показники | Вихідні дані | Варіанти | |||

| 1 | 2 | 3 | |||

| 1. Основний капітал, тис. грн | 1500 | 1500 | 1500 | 1500 | |

| 2. Обсяг виробництва, од. | 20 | 22 | 24 | 26 | |

| 3. Обсяг продажу, тис. грн | 2000 | 2200 | 2400 | 2600 ! | |

| 4. Витрати на одиницю, тис. грн | 80 | 76 | 72 | 69 | |

| у т. ч. — фіксовані 60% | 48 | 44 | 40 | 37 | |

| — змінні 40% | 32 | 32 | 32 | 32 : | |

| 5. Собівартість, тис. грн | 1600 | 1664 | 1728 | 1793 | |

| у т. ч. — фіксована частка | 960 | 960 | 960 | 960 | |

| — змінна частка | 640 | 704 | 768 | 832 | |

| 6. Балансовий прибуток, тис. грн | 400 | 536 | 672 | 808 | |

| 7. Чистий прибуток, тис. грн | 280 | 376 | 470 | 566 | |

| 8. Рівень рентабельності, % | 25 | 32 | 39 | 45 | |

| 9. Строк окупності інвестицій, роки | 5,4 | 4,0 | 3,0 | 2,7 | |

Таблиця 2.7

| Показники, % | Леверідж | ||||||||

| 20 40 | 60 | ||||||||

| Зростання виробництва | 10 | 20 | 30 | 0 | 20 | 30 | 10 | 20 | 30 |

| Собівартість | 8 | 16 | 24 | 6 | 12 | 18 | 4 | 8 | 12 |

| Прибуток | 18 | 36 | 4 | 26 | 52 | 78 | 34 | 68 | 100 |

| Рентабельність | 8 | 16 | 24 | 20 | 48 | 52 | 28 | 56 | 80 |

Розглянемо на прикладі підприємства з невисоким операційним леверіджем можливості його розширення через залучення інвестицій в основний капітал (табл. 2.8).

Припустимо, що основний капітал збільшується за варіантами відповідно на 10, 20, 30% при щорічній нормі амортизації 10%.

У першому році віддачу дають тільки 150 тис. грн, збільшуючи при цьому обсяг виробництва на одну одиницю.

Як бачимо, залучення додаткових інвестицій доцільне лише при адекватному збільшенні обсягів виробництва і продажу. Збільшення операційного леверіджу покращує показники підприємства в разі зростання капіталовіддачі, що ми маємо в першому варіанті. На практиці, як відомо, інвестиції не дають початкової віддачі. Іноді роками доводиться чекати зростання прибутків, особливо для капіталомістких підприємств, тим паче з довгостроковими термінами виробництва продукції. Результати аналізу свідчать про ефект операційного леверіджу в короткострокових інвестиційних проектах: оптовій торгівлі, переробній промисловості тощо.

Підприємства, які внаслідок галузевої належності вимушені чекати прибутків від інвестицій кілька років (зокрема таким є аналізоване підприємство), мають розробляти свою інвестиційну стратегію послідовного фінансування (траншами) і домагатися щорічного збільшення позитивних грошових потоків. Така програма дає можливість інвесторам капіталомістких галузей також зменшити розміри оподаткування інвестицій.

Таблиця 2.8

| Показники | Вихідні дані | Варіанти | |||

| 1 | 2 | 3 |

| ||

| 1. Основний капітал, тис. грн | 1500 | 1500 | 1500 | 1500 |

|

| Нові інвестиції, тис.грн | — | 150 | 300 | 450 | |

| Додаткові амортизаційні відрахування, тис.грн | 15 | 30 | 45 | ||

| Обсяг виробництва, одиниць | 20 | 21 | 21 | 21 | |

| Обсяг продажу, тис.грн | 2000 | 2100 | 2100 | 2100 | |

| Витрати на одиницю, тис.грн | 80 | 80,0 | 80,7 | 81,4 | |

| у т. ч. — фіксовані 20 % | 16 | 16,0 | 16,7 | 17,4 | |

| — змінні 80 % | 64 | 64 | 64 | 64 | |

| Собівартість, тис.грн | 1600 | 1679 | 1694 | 1709 | |

| у т. ч. — фіксована частка | 320 | 335 | 350 | 365 | |

| — змінна частка | 1280 | 1344 | 1344 | 1344 | |

| Балансовий прибуток, тис.грн | 400 | 421 | 406 | 391 | |

| Чистий прибуток, тис.грн | 280 | 295 | 284 | 274 | : |

| Рівень рентабельності, % | 25 | 25,1 | 24,0 | 22,9 | |

| Строк окупності інвестицій, роки | 5,4 | 5.6 | 6,3 | 74 | |

| Операційний леверідж, % | 20 | 20,0 | 20,7 | 21,4 | |

Похожие работы

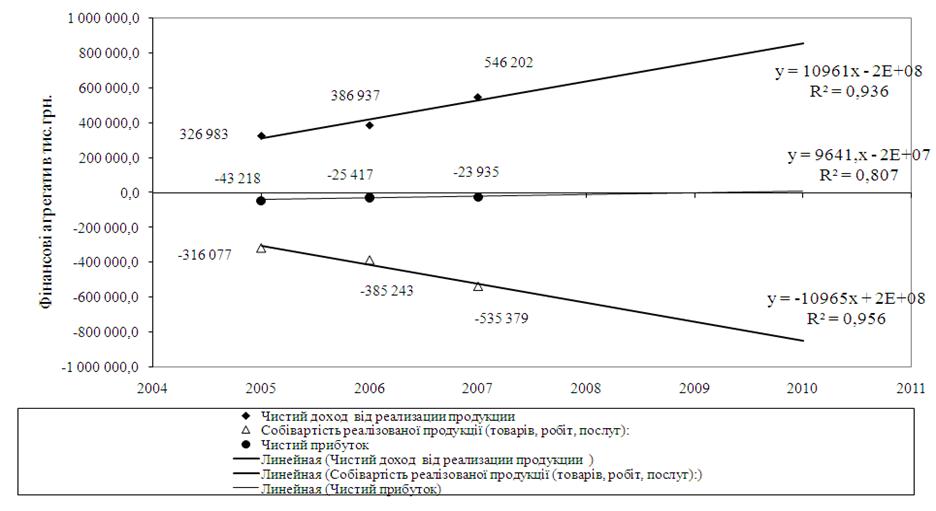

... стратегією розвитку ВАТ «Дніпропетровськгаз» є стратегія зниження мінімізації витрат, тобто зменшення собівартості реалізуємої продукції та послуг. Розділ 2. Обґрунтування заходів з підвищення економічної ефективності операційної діяльності ВАТ «Дніпропетровськгаз» 2.1 Техніко-економічне обґрунтування заходів В умовах державного регулювання цін реалізації газу єдиною стратегією розвитку ...

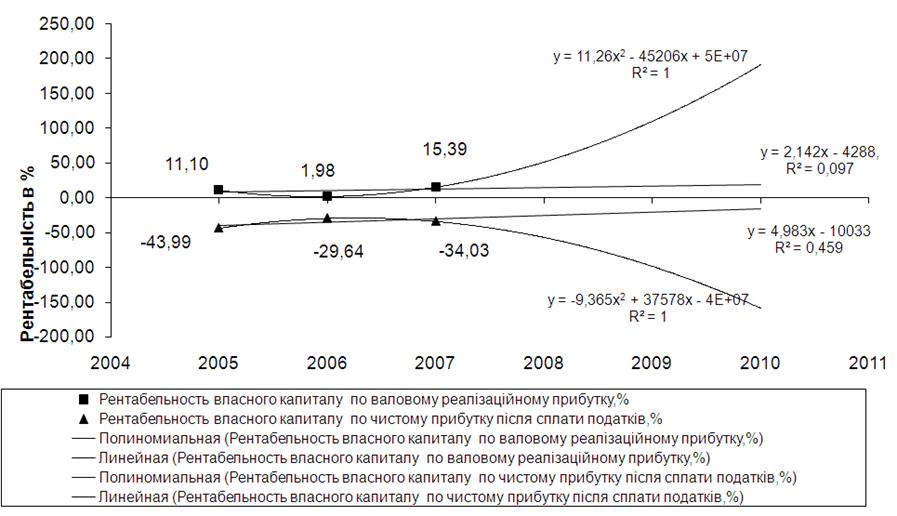

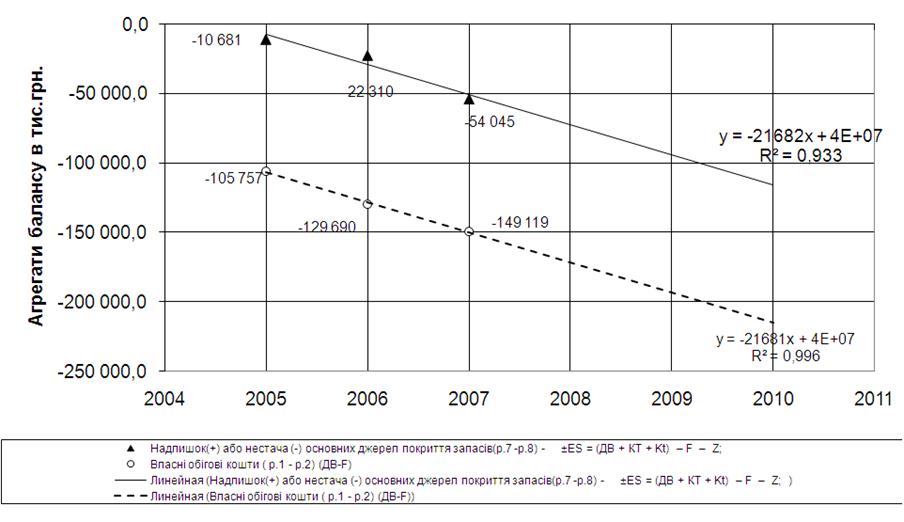

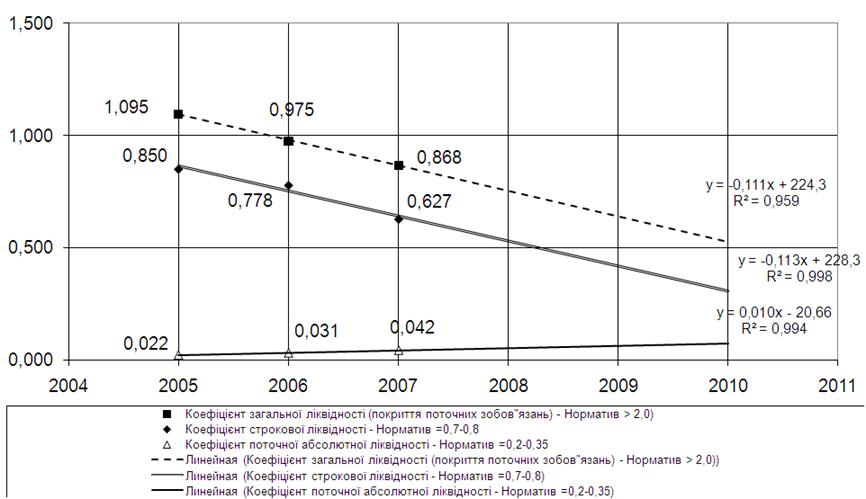

... ї стійкості по покриттю запасів підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках РОЗДІЛ 3. ЕКОНОМІЧНІ МОДЕЛІ В ПРОГНОЗУВАННІ ПОКАЗНИКІВ ФІНАНСОВОЇ ЗВІТНОСТІ ПІДПРИЄМСТВА Прогнозування фінансово-економічних результатів операційної діяльності ВАТ «Дніпропетровськгаз» в курсовому дослідженні виконано з застосуванням кореляційно-регресійних економіко-математичних моделей, які спираються ...

... нноваційна сфера; 4) сфера обігу финансового капіталу /тобто грошового, позикового та фінансовіх зобов'язань у різних формах/; 5) сфера реалізації майнових прав суб'єктів інвестиційної діяльності. Суб'єкти інвестиційної діяльності можуть об'єднувати кошти для здійснення спільного інвестування. Інвестори мають право виступати в ролі замовників, вкладників, кредиторів, покупців, а ...

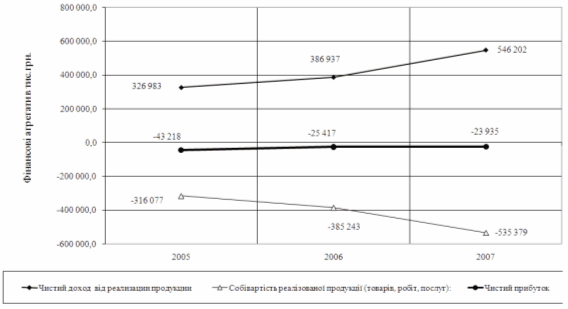

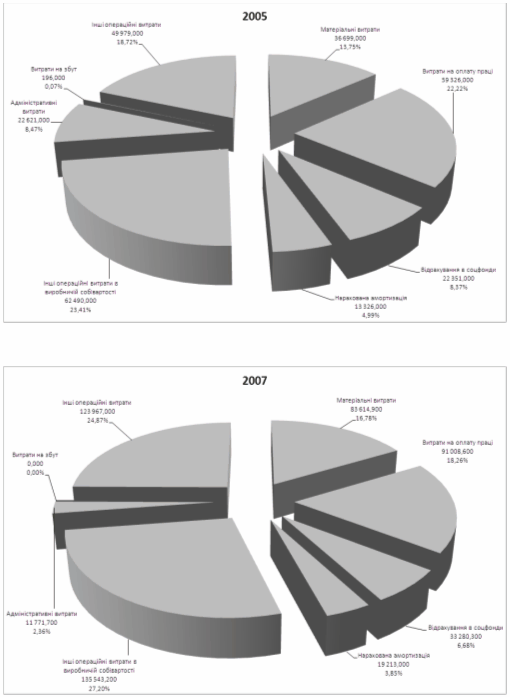

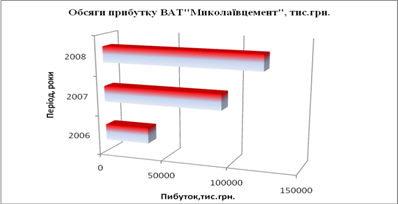

... подарунків до різноманітних свят (дня св.Миколая, дня матері, жінки, будівельника та ін.), а також на допомогу молодим сім’ям. 3. Характеристика виробничо-господарської діяльності підприємства та її управлінське забезпечення Для характеристики виробничо-господарської діяльності товариства, оцінюється динаміка за останні три роки таких показників, як обсяги виробництва та реалізації продукц ...

0 комментариев