Навигация

Анализ структуры налоговых доходов консолидированного бюджета

2.2 Анализ структуры налоговых доходов консолидированного бюджета

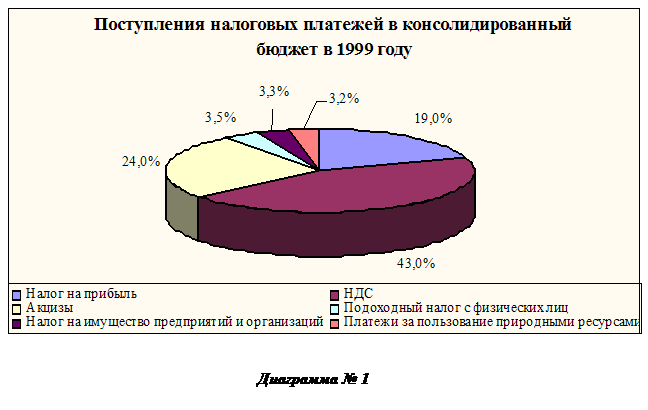

Рассмотрим структуру налоговых доходов консолидированного бюджета РФ в 2007 году. Она представлена в виде круговой диаграммы на рисунке 7.

Рисунок 7 – Структура налоговых доходов консолидированного бюджета РФ в 2007 году

Итак, из приведенных данных видно, что наибольшую роль в консолидированном бюджете РФ играют следующие виды налогов и сборов – таможенные пошлины (на их долю приходится примерно 22 %), налог на прибыль организаций (20 %), налог на добавленную стоимость (21 %), налог на доходы физических лиц (12 %), платежи за пользование природными ресурсами (12 %). Доля остальных налоговых доходов невелика и составляет менее 5 %

2.2 Анализ структуры налоговых доходов консолидированного бюджета

Целесообразным представляется проанализировать изменение структуры налоговых доходов в динамике в период 2002-2007 год.

Таблица 5

Структура налоговых доходов консолидированного бюджета РФ в 2002-2007 годах

| Показатели | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| - налог на прибыль организаций | 14,78 | 14,10 | 17,56 | 18,88 | 19,12 | 20,27 |

| - НДФЛ | 11,42 | 12,20 | 11,62 | 10,02 | 10,65 | 11,82 |

| - НДС | 24,01 | 23,62 | 21,64 | 20,86 | 17,29 | 21,11 |

| - акцизы | 8,42 | 9,31 | 5,00 | 3,59 | 3,10 | 2,38 |

| - налог с продаж | 1,60 | 1,51 | 0,13 | - | - | - |

| - налоги на совокупный доход | 1,07 | 0,81 | 1,02 | 1,10 | 1,10 | 1,16 |

| - налоги на имущество | 3,84 | 3,69 | 2,97 | 3,59 | 3,56 | 3,84 |

| - платежи за пользование природными ресурсами | 10,55 | 10,60 | 11,76 | 14,19 | 14,67 | 12,30 |

| - налоги на внешнюю торговлю и внешнеэкономические операции | 10,31 | 12,12 | 17,40 | 22,99 | 25,61 | 21,68 |

| - единый социальный налог | 10,83 | 9,76 | 8,95 | 3,80 | 3,62 | 3,78 |

| - прочие налоги и сборы | 3,18 | 2,29 | 1,96 | 0,98 | 0,65 | 1,14 |

Из приведенных данных видно, что в структурном плане наибольшие изменения коснулись следующих видов налогов – налог на прибыль организаций (его удельный вес в общей структуре налоговых поступлений вырос с 14,78 до 20,27 %), таможенные пошлины (с 10,31 % до 21,68 %). Практически неизменным остался удельный вес налога на доходы физических лиц, налогов на совокупный доход (специальные налоговые режимы), налогов на имущество. Несколько сократился удельный вес налога на добавленную стоимость (с 24,01 до 21,11 %). Значительно сократился удельный вес таких налогов, как единый социальный налог, акцизы. Налог с продаж в рамках анализируемого периода был отменен. На рисунке 8 изменение структуры налоговых доходов представлено графически в виде гистограммы.

Рисунок 8 – Изменение структуры налоговых доходов консолидированного бюджета РФ в 2002-2007 годах

Анализируя структуру налоговых доходов консолидированного бюджета РФ, интересно также проанализировать изменение структуры косвенных и прямых налогов в динамике. Графически изменение структуры прямых и косвенных налогов представлено на рисунке 9.

Рисунок 9 – Изменение удельного веса косвенных и прямых налогов в общей сумме доходов консолидированного бюджета

Приведенный график говорит о том, что в целом за рассматриваемый период произошло уменьшение доли косвенных налогов в формировании бюджета, и увеличение доли прямых налогов. По итогам 2007 года, доля прямых налогов составила 64,5 % от общей величины доходов консолидированного бюджета РФ; доля косвенных налогов – 19,94 %. В рамках анализируемого периода наблюдалась тенденция к росту удельного веса прямых налогов и сокращению удельного веса косвенных налогов.

2.3 Анализ налоговых доходов бюджетов различных уровней

Также интересно оценить тенденции, которые наблюдаются в федеральном бюджете и в бюджетах субъектов РФ. Для этого разделим данные о налоговых доходах консолидированного бюджета РФ на 2 группы: налоговые доходы федерального бюджета, налоговые доходы бюджетов субъектов РФ.

В таблице 6 представлен состав налоговых доходов федерального бюджета РФ.

Таблица 6

Динамика отдельных видов налоговых доходов федерального бюджета в 2002-2007 годах (в текущих ценах, в млрд. рублей)

| Показатели | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| Налоговые доходы всего в текущих ценах | 2201,3 | 2394,2 | 3154,2 | 5820,5 | 7295,6 | 8757,0 |

| из них: - налог на прибыль организаций | 172,2 | 170,9 | 205,7 | 377,6 | 509,9 | 641,3 |

| - НДФЛ | - | - | - | - | - | - |

| - НДС | 752,6 | 882,1 | 1069,7 | 1472,2 | 1511 | 2261,7 |

| - акцизы | 214,9 | 252,5 | 117,2 | 107,1 | 110,5 | 135 |

| - налог с продаж | - | - | - | - | - | - |

| - налоги на совокупный доход | 6,2 | 10,1 | 0,2 | - | - | - |

| - налоги на имущество | 1,4 | 1,7 | 0,1 | - | - | - |

| - платежи за пользование природными ресурсами | 214,2 | 249,5 | 434,3 | 872,3 | 1116,7 | 1157,4 |

| - налоги на внешнюю торговлю и внешнеэкономические операции | 323,4 | 452,8 | 859,7 | 1622,8 | 2237,4 | 2322,9 |

| - единый социальный налог | 339,5 | 364,6 | 442,2 | 1012,6 | 1341,9 | 1564,6 |

| - прочие налоги и сборы | 176,9 | 10,0 | 25,1 | 355,9 | 468,2 | 674,1 |

Из приведенных данных видно, что налоговые доходы федерального бюджета в период с 2002 по 2007 год выросли практически в 4 раза. При этом значительный рост наблюдался по таким статьям налоговых доходов федерального бюджета, как налог на прибыль организаций, налог на добавленную стоимость, платежи за пользование природными ресурсами, единый социальный налог, таможенные пошлины.

Проанализируем структуру налоговых доходов федерального бюджета в 2007 году с целью выявления ключевых налогов, формирующих федеральный бюджет. Графически структура представлена на рисунке 10.

Рисунок 10 – Структура налоговых доходов федерального бюджета в 2007 году

Итак, ключевую роль в формировании доходов федерального бюджета играют налог на добавленную стоимость (26 %), таможенные пошлины (26 %), единый социальный налог (18 %), платежи за пользование природными ресурсами (13 %). Доля остальных налогов составляет менее 10 %.

Теперь рассмотрим состав и структуру налоговых доходов бюджетов субъектов РФ.

Таблица 7

Динамика отдельных видов налоговых доходов бюджетов субъектов РФ в 2002-2007 годах (в текущих ценах, в млрд. рублей)

| Показатели | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| Налоговые доходы всего в текущих ценах | 1032 | 1341 | 1787,9 | 3053,3 | 3907,2 | 4854,0 |

| из них: - налог на прибыль организаций | 291,2 | 355,6 | 661,9 | 955,3 | 1160,7 | 1530,7 |

| - НДФЛ | 358,1 | 455,7 | 574,5 | 707,1 | 930,4 | 1266,6 |

| - НДС | - | - | - | - | - | - |

| - акцизы | 49,2 | 95,2 | 129,8 | 146,6 | 160,1 | 119,4 |

| - налог с продаж | 50,1 | 56,4 | 6,2 | 0,3 | - | - |

| - налоги на совокупный доход | 27,2 | 20,1 | 50,4 | 77,5 | 95,9 | 123,7 |

| - налоги на имущество | 119 | 136,1 | 146,7 | 253,1 | 310,9 | 411,2 |

| - платежи за пользование природными ресурсами | 116,6 | 146,3 | 146,7 | 129,3 | 164,9 | 160,1 |

| - налоги на внешнюю торговлю и внешнеэкономические операции | - | - | - | - | - | - |

| - единый социальный налог | - | - | - | 744,7 | 1025,9 | 1159,5 |

| - прочие налоги и сборы | 20,6 | 75,6 | 71,7 | 39,4 | 59,0 | 82,8 |

Данные таблицы показывают, что налоговые доходы бюджетов субъектов РФ также значительно выросли в период с 2002 по 2007 год – более чем в 4 раза.

Структура налоговых доходов бюджетов субъектов РФ приведена на рисунке 11.

Рисунок 11 – Структура налоговых доходов бюджетов субъектов РФ в 2007 году

Итак, ключевую роль в формировании налоговых доходов бюджетов субъектов РФ играют три налога – налог на прибыль организаций (32 %), налог на доходы физических лиц (26 %) и единый социальный налог (24 % - поступает в территориальные внебюджетные фонды). Доля остальных налогов пока что не высока.

На рисунке 12 представлено соотношение между налоговыми доходами федерального бюджета и бюджетов субъектов РФ.

Рисунок 12 – Соотношение между налоговыми доходами федерального бюджета и бюджетов субъектов РФ в 2007 году

Как видно из приведенных данных, большая часть налоговых доходов поступает в федеральный бюджет. Это подтверждает выводы, сделанные в первой главе работы – на настоящий момент существует высокая централизация денежных средств в федеральном бюджете, что сильно ограничивает финансовую базу региональных и местных бюджетов.

Рассмотрим как менялось указанное выше соотношение между налоговыми доходами бюджетов различных уровней в динамике в 2002-2007 годах.

Рисунок 13 – Соотношение между налоговыми доходами федерального бюджета и бюджетов субъектов РФ в 2002-2007 годах

Из диаграммы видно, что соотношение между налоговыми доходами федерального бюджета и бюджетов субъектов РФ в анализируемом периоде практически не изменяется.

Похожие работы

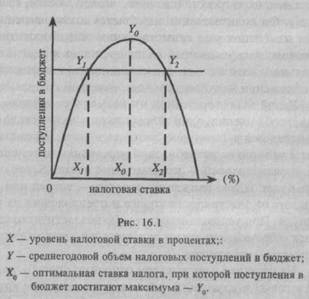

... на возможное получение кратковременного эффекта увеличения объема поступлений, вводимых без обоснованного экономического расчета, не ориентированных на долгосрочную и среднесрочную перспективы развития. Реформирование налоговой системы должно происходить постепенно на основе длительного и тщательного анализа ситуации со сбором налогов. Любые кардинальные изменения в налоговой системе России, ...

... роль, особенно в период перехода российской экономики на рыночные отношения, а также препятствует инвестициям как отечественным, так и иностранным. §3. Реформирование налоговой системы Российской Федерации Одним из приоритетных направлений реформирования российской экономики на сегодняшний день является реформирование сложившейся системы налогообложения. Налоги являются одним из основных ...

... и отмена налогов, сборов, пошлин и других платежей, а также льгот их плательщикам осуществляется высшим органом законодательной власти и в соответствии с вышеуказанным кодексом. Налоговая система Российской Федерации разделяет налоги на 3 вида: Федеральные; Республиканские налоги и сборы республик в составе РФ, национально - государственных и административных образований, устанавливаемые ...

... в виде декларации. За правильностью уплаты налогов следит налоговая инспекция, главная обязанность которой — сбор налогов и других обязательных платежей в бюджет. 2 ПУТИ РЕФОРМИРОВАНИЯ НАЛОГОВОЙ СИСТЕМЫ РФ 2.1 Направления налоговой реформы Основы налоговой системы будут определяться новым Налоговым Кодексом РФ. Надо сказать, что ряд принципиальных положений проекта Налогового Кодекса ...

0 комментариев