Навигация

Определение стоимостного предела отнесения предметов к основным средствам или малоценным и быстроизнашивающимся предметам

2.4. Определение стоимостного предела отнесения предметов к основным средствам или малоценным и быстроизнашивающимся предметам.

В п.2.1 ПБУ 6/97 "Учет основных средств", утвержденного Приказом МФ России от 3.09.97 г .№ 65 н сказано: "Не относятся к основным средствам и учитываются организацией в составе средств в обороте предметы … стоимостью на дату приобретения не более стократного установленного законом размера минимальной месячной оплаты труда за единицу независимо от срока их полезного использования…"

В Положении по бухгалтерскому учету "Учет материально-производственных запасов" (ПБУ 5/98), утвержденном приказом МФ РФ от 15.06.98 №25 н, указанная норма приводится в следующей редакции (п.3 "б" ПБУ 5/98) : малоценные быстроизнашивающиеся предметы, часть материально-производственных запасов организации, используемая в качестве средств труда… имеющая стоимость на дату приобретения ниже лимита. утвержденного организацией в пределах не более 100-кратного (для бюджетных учреждений 50-кратного) минимальных размеров оплаты труда, установленных законодательством РФ.

Таким образом, в двух ПБУ фигурирует понятие "стоимость". В то же время основные средства принимаются в бухгалтерском учете по первоначальной стоимости, которая в зависимости от способа приобретения может быть равна фактическим затратам на приобретение, рыночной стоимости и т.д. МБП принимают к учету по фактической себестоимости, которая также зависит от способа приобретения, может быть равна фактическим затратам на приобретение, рыночной стоимости и т.д. Обращается внимание, что ни основные средства, ни МБП не принимаются к бухгалтерскому учету по стоимости.

Неопределенность понятия "стоимость" и отсутствие четких критериев и определения приводят к тому, что в литературе по бухгалтерскому учету, в которой освещаются проблемы учета основных средств и МБП, оно трактуется как фактические затраты на приобретение. Т. е. лимит сравнивается с фактическими затратами на приобретение того или иного предмета.

При таком подходе возникают определенные сложности. В соответствии с Планом счетов и Инструкцией по его применению затраты по приобретению основных средств до ввода их в эксплуатацию собираются на счете 08 " Капитальные вложения". Для "сбора" затрат по приобретению МБП специального счета не предусмотрено. Можно затраты на приобретение учитывать на специально открываемых для этих целей субсчетах в рамках счетов 12 "МБП" (если учет МБП ведется по фактической себестоимости) или 15 "Заготовление и приобретение материалов " (если учет МБП ведется по учетным ценам). Таким образом, возникает ситуация при которой бухгалтер еще до осуществления каких-либо затрат на приобретение должен четко представлять себе их сумму и знать, что он в конечном счете должен учитывать: основное средство или МБП. Только в этом случае он может использовать те или иные счета бухгалтерского учета.

Частично данная проблема решается в Положении по ведению бухгалтерского учета и бухгалтерской отчетности в РФ. Так, в соответствии с п.50 "б", не относятся к основным средствам и учитываются в организациях в составе средств в обороте, "… предметы стоимостью на дату приобретения не более 100-кратного размера… установленного законодательством РФ минимального размера оплаты труда за единицу (исходя из стоимости, предусмотренной в договоре) независимо от срока их полного использования … " Таким образом, понятие "стоимость" приобретает конкретное значение: это не фактические затраты на приобретение, а стоимость, определяемая в соответствии с договором. Но данная формулировка не решает всех проблем. Не ясен вопрос: по каким счетам надо учитывать затраты на приобретение материально-вещественных ценностей, стоимость которых может быть как выше, так и ниже установленного лимита, осуществляемые организацией до заключения договора на приобретение. Такими затратами в частности, могут быть: консультационные и информационные услуги по приобретению, затраты по оплате процентов по заемным средствам на приобретение и т.д.

С 1 января 1999 г. Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ. а также ПБУ 5/98 "Учет материально-производственных запасов" организациям вновь предоставлено право устанавливать предел стоимости предметов, меньшей по сравнению с установленным официально для их учета в составе средств в обороте. Согласно п 50 Положения "… руководитель организации имеет право установить меньший лимит стоимости предметов для принятия к бухгалтерскому учету в составе средств в обороте".

Указанная возможность появилась у организации с ведением в действие (с 1 января 1992 г.) Положения о бухгалтерском учете и бухгалтерской отчетности в РФ, утвержденного Приказом МФ РФ от 20.03.1992 г. №10. В п.46 "б" названного Положения говорилось, что руководитель предприятия устанавливает предел стоимости предметов для их учета в составе средств в обороте. Этот предел не должен превышать лимита, установленного законодательством.

Приказом МФ России от 20.03.1992 г. №10 не утрачивает силу с ведением в действие Приказа МФ от 26.12.1994 г. № 170, утвердившего новое Положение о бухгалтерском учете и бухгалтерской отчетности в РФ. В принятом Положении норма о возможности руководителя устанавливать меньший в пределах установленного лимита отсутствовала. Отсутствует она и в принятом ПБУ 6 / 97, введенном в действие с 1 января 1998 г., в соответствии с которым по стоимостному критерию к основным средствам относятся предметы более 100-кратного установленного МРОТ.

Таким образом, установление границы между основными средствами и средствами труда в обороте как элемент учетной политики действовало с 1992 по 1994гг. (включительно) и с 1999г.

Перед принятием решения об утверждении в учетной политике предельной стоимости МБП следует проанализировать все возможные экономические последствия этого решения. Например, организации с высоким показателем рентабельности целесообразно увеличить себестоимость продукции (работ, услуг) для целей уменьшения налогооблагаемой прибыли. В данном случае желательно установить предельный лимит отнесения стоимости предметов к МБП, равный 100-кратному установленному МРОТ, т.к. их стоимость , как правило, быстрее включается в производственные затраты, чем стоимость основных средств.

Принимая решение об установлении предельного размера стоимости МБП. следует также учитывать, что до настоящего времени вопрос уменьшения облагаемой базы налога на прибыль на сумму расходов по ремонту МБП однозначно не решен. С одной стороны, согласно п.68 Положения по бухгалтерскому учету МБП, утвержденного Письмом Минфина СССР от 18.10.1979 г. № 166. расходы по ремонту МБП относятся на те бухгалтерские счета, на которых отражено начисление погашения стоимости этих предметов. Согласно смыслу и содержанию затрат на ремонт оборотных средств они представляют собой экономическую себестоимость. С другой стороны, Положением о составе затрат по производству и реализации продукции (работ, услуг), включение в себестоимость продукции (работ, услуг), расходов по ремонту МБП прямо не предусмотрено.

Периодическое и значительное повышение предела стоимости средств труда в обороте приводит к постановке вопроса о необходимости перевода предметов из состава основных средств в составе оборотных средств.

В соответствии с п.1 Приложения 2 "Указания по заполнению форм квартальной бухгалтерской отчетности в 1994 г", Письма МФ РФ от 23.03.1994 г. № 34 "Об объеме и формах квартальной бухгалтерской отчетности предприятий в 1994 г. и о порядке их заполнения" объекты основных средств. стоимость которых по результатам переоценки, проведенной по состоянию на 1 января 1994 г., ниже предела, установленного предприятием в соответствии с Положением о бухгалтерском учете и бухгалтерской отчетности в РФ, не переводились со счета 01 "Основные средства" на счет 12 "МБП".

Действие данного Письма было ограничено 1994 г. Оно отменено п.2 Приказа МФ РФ от 20.12.1994 г. № 168 "О типовых формах квартальной бухгалтерской отчетности и указания по их заполнению в 1995 г.

С 1995 г. вопрос о возможности перевода основных средств в оборотные нормативными актами прямо не регламентируется.

Учитывая вышеизложенное, в частности то, что по данному вопросу в нормативной базе, с одной стороны, нет прямых запрещений, а с другой стороны нет четких указаний, руководству организации нужно выработать собственное мнение по данному вопросу и решить, будет ли оно переводить объекты из состава основных средств в состав оборотных. При этом свою позицию руководству и бухгалтерской службе необходимо обосновать и закрепить в документации по учетной политике.

Если организация утверждает возможность такого перевода, то используемый способ амортизационных начислений должен быть единым в течение всего срока полезного использования того или иного основного средства.

При переводе на предприятии основных средств в состав МБП по первоначальной стоимости составляется следующая проводка:

Дебет счета 12

Кредит счета 01

Начисление износа:

Дебет счета 02

Кредит счета 13

Доначисление износа:

Дебет счета 25,26

Кредит счета 13

На мебельной фабрике за первый квартал 2000 г. подобных переводов не осуществлялось.

Компьютеры основные средства или МБП? Вопрос об отнесении материально - вещественных ценностей организация к основным средствам регулируется Положением по бухгалтерскому учету "Учет основных средств" (ПБУ 6/97), утвержденным Приказом МФ Российской Федерации от 3.09.1997 г. № 65н, и Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденным Приказом МФ РФ от 29.07.1998 г. № 34н.

Пунктом 2.1 ПБУ 6/97 в общем определении основных средств предусмотрено, что не относится к основным средствам и учитываются организацией в составе средств в обороте, в частности предметы стоимостью на дату приобретения не более стократного установленного законом размера минимальной месячной оплаты труда за единицу не зависимо от срока их полезного использования.

Вместе с тем п. 2.2. ПБУ 6/97 установлено, что "к основным средствам относятся здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент …".

Таким образом, по отношению к общим критериям отнесения имущества (п.2.1 ПБУ 6/97) утверждение о том, что вычислительная техника относится к основным средствам (п.2.2 ПБУ 6/97), выглядит как исключение из общих правил. Возможность неоднозначной трактовки указанного нормативного акта приводит к тому, что на практике многие организации, не без давления налоговых органов, учитывают компьютеры как основные средства не зависимо от их стоимости.

О неоднозначности трактовки данного вопроса свидетельствует и Письмо МФ РФ от 2.07.92г. № 16-00-17-74, в соответствии с которым " … решение вопроса об учете компьютера стоимостью, не превышающей установленный лимит в составе основных средств или МБП, находится в компетенции руководителя организации.

Принятое решение должно быть отражено в учетной политике организаций в начале отчетного периода".

Из смысла указанного Письма следует, что элементом учетной политики может быть отсутствие лимита по конкретному виду активов. Т.е. руководитель организации вправе принять решение об отнесении компьютеров к основным средствам независимо от их стоимости.

Как видно, в указанном Письме устанавливается новая норма, которая вообще отсутствует в ПБУ 6/97.

В Положении по ведению бухгалтерского учета и бухгалтерской отчетности в РФ сказано, что один и тот же вопрос регулируют нормативные правовые акты, обладающие одинаковой юридической силой, но изданные в разное время, то применяется более поздний акт.

Таким образом, строго однозначного решения данного вопроса до введения в действие Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ найти и обосновать согласно нормативным актам не представляется возможным.

ЗАО “Канашская мебельная фабрика” не имеет компьютеров и поэтому данной проблемы не имеет.

На основании Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ от 29.07.98 (п.50), а также ПБУ 5/98 “Учет материально производственных запасов” от 15.06 .98 (п.3 б) мебельная фабрика к основным средствам относит средства труда, верхний предел стоимости которых на дату приобретения более 100-кратного установленного законом ММРОТ за единицу, а ниже 100-кратного относятся к МБП.

Похожие работы

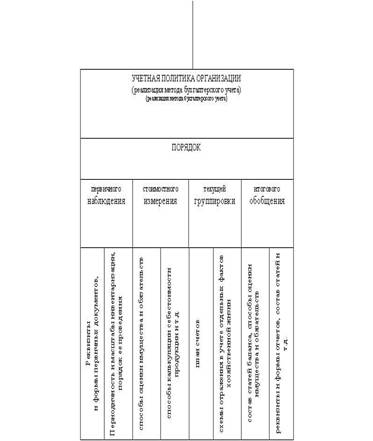

... не тем формальным документом, который организация, во избежание проблем, должна представить по требованию налогового органа. 2. Методы формирования учетной политики для организаций со смешанным бюджетом 2.1 Особенности формирования учетной политики Учетная политика формируется на основе совокупности основополагающих принципов и правил. Наличие таких принципов и правил объясняется самим ...

... принимаются к учету не по моменту их формирования, а по тому отчетному периоду, к которому они относятся (допущение временной определенности фактов экономических событий). Учетная политика организации призвана обеспечить: полное и своевременное отражение методом двойной записи всех фактов экономических событий, происходящих на предприятии (требования полноты); соблюдение большой осторожности в ...

... политика предприятия сформирована исходя из допущений, предусмотренных ПБУ 1/98[1], то эти допущения могут не раскрываться в бухгалтерской отчетности. В тех случаях, когда при формировании учетной политики организации исходят из допущений, отличных от предусмотренных ПБУ 1/98, такие допущения вместе с причинами их применения должны быть подробно раскрыты в бухгалтерской отчетности. Если при ...

... видам расходов будущих периодов можно применять любые из перечисленных выше способов их списания. Пример. ООО ПКФ «Полесье» получила лицензию на право осуществления торговли алкогольной продукцией сроком на 1 год. Затраты на ее приобретение составили 6000 руб. Учетной политикой организации предусмотрено, что расходы будущих периодов списываются равномерно, в течение срока действия лицензии. В ...

0 комментариев