Навигация

Анализ риска снижения уровня ликвидности

1. Анализ риска снижения уровня ликвидности

с использованием обязательных нормативов,

установленных Банком России

1.1. Для анализа риска потери ликвидности необходимо провести оценку соответствия фактических значений обязательных нормативов ликвидности и размеров принимаемых кредитной организацией рисков при привлечении и размещении денежных средств - Н2, Н3, Н4 требованиям Инструкции Банка России от 01.10.97 N 1. Анализируются изменения фактических значений уровня ликвидности применительно к указанным выше обязательным нормативам за последние 3 месяца. Выявляются требования и / или обязательства кредитной организации, которые повлияли на выполнение нормативов ликвидности. При этом следует оценить, какое воздействие данные требования / обязательства, вызвавшие нарушение нормативов ликвидности, оказывают на способность кредитной организации погашать свои текущие обязательства.

В рамках анализа ликвидности особое внимание следует уделить концентрации кредитного риска, т.е. сосредоточению большой суммы кредитов, выданных одному заемщику или группе взаимосвязанных заемщиков (показатель Крз, используемый при расчете обязательного норматива Н6). В ряде случаев концентрация кредитного риска негативно сказывается на способности банка имеющимися денежными средствами обслуживать принятые обязательства. Следует проанализировать также причины концентрации депозитов, вкладов или полученных кредитной организацией кредитов и определить риск, вытекающий из такой концентрации. Изменения указанных соотношений анализируются кредитной организацией за последние 3 месяца.

С точки зрения чувствительности к ситуации на денежном рынке кредиторов кредитной организации можно подразделить на следующие категории, которые определяют структуру привлеченных средств кредитной организации:

а) Кредитные организации.

Данная группа кредиторов банка наиболее чувствительна к риску, владеет ситуацией на денежном рынке и имеет возможность действовать быстро. В связи с этим банк - заемщик при наступлении срока возврата депозитов, кредитов и других привлеченных средств может лишиться доступа к ресурсам данных организаций при наличии отрицательной информации о собственном финансовом состоянии.

б) Клиенты - иные юридические лица.

Средства, представленные данными кредиторами, считаются менее уязвимыми, так как в определенной степени отдельные клиенты зависимы от кредитной организации в случае необходимости получения кредитов.

Рекомендуется также анализировать зависимость ресурсной базы банка от средств, предоставленных нерезидентами, так как в случае потери банком репутации указанные средства могут быть востребованы досрочно.

в) Клиенты - физические лица.

Следует исходить из того, что вкладчики являются наименее информированным сегментом денежного рынка. Однако при получении отрицательной информации о банке - заемщике вкладчики чаще всего предъявляют свои требования к банку, даже если срок погашения их требований не наступил.

С точки зрения оценки риска потери ликвидности необходимо выявить степень зависимости банка от межбанковского рынка, кредитов Банка России, средств, привлеченных от других клиентов, выпущенных собственных долговых обязательств. Рекомендуется анализировать изменение структуры привлеченных средств в общем объеме обязательств кредитной организации по сравнению с предыдущими отчетными периодами.

Одновременно следует учитывать тенденции в ухудшении результатов работы банка и прогнозировании риска потери фондирования.

1.2. В случае устойчивого (подряд на 3 отчетные даты и более) ухудшения значений показателей ликвидности, в том числе без нарушения требований Банка России:

1.2.1. Кредитной организации рекомендуется разработать мероприятия по восстановлению ликвидности;

1.2.2. Территориальному учреждению Банка России рекомендуется:

- запросить сведения о деятельности органа (органов) кредитной организации, ответственного за принятие решений по управлению ликвидностью, о способах оценки состояния ликвидности, а также запросить мероприятия по восстановлению ликвидности;

- направить кредитной организации рекомендации по управлению ликвидностью.

2. Анализ риска потери ликвидности в связи с разрывом

в сроках погашения требований и обязательств

2.1. Наиболее предпочтительным методом анализа риска потери ликвидности является метод анализа разрыва в сроках погашения требований и обязательств. Анализ риска потери ликвидности проводится с использованием Приложения 17 "Сведения об активах и пассивах по срокам востребования и погашения" (форма N 125) к Инструкции Банка России от 01.10.97 N 17 "О составлении финансовой отчетности" (в дальнейшем - форма N 125).

При этом рассчитываются следующие показатели

и коэффициенты:

2.1.1. Показатель избытка (дефицита) ликвидности, рассчитанный нарастающим итогом, определяется как разница между общей суммой активов и обязательств, рассчитанных нарастающим итогом по срокам погашения. Положительное значение данного показателя (избыток ликвидности) означает, что кредитная организация может выполнить свои обязательства сроком погашения, например, от "до востребования" до 30 дней включительно, отрицательное значение (дефицит ликвидности) - сумму обязательств сроком погашения от "до востребования" до 30 дней включительно, не покрытых активами кредитной организации сроком погашения от "до востребования" до 30 дней включительно.

Показатель избытка (дефицита) ликвидности, рассчитанный нарастающим итогом, определяется как сумма избытка (дефицита) ликвидности, определенного за период:

- от "до востребования" до 1 дня включительно;

- от "до востребования" до 7 дней включительно;

- от "до востребования" до 30 дней включительно;

- от "до востребования" до 90 дней включительно;

- от "до востребования" до 180 дней включительно;

- от "до востребования" до 1 года включительно;

- от "до востребования" до 3 лет включительно;

- "по всем срокам".

Избыток (дефицит) ликвидности, рассчитанный нарастающим итогом

х

SUM (ст. 14 гр. i - ст. 25 гр. i + ст. 24 гр. i) - ст. 25 гр. 3 (формы N 125),

i = 4

где х - номер графы, до которой производится вычисление, может принимать значения от 4 до 12.

Если кредитная организация имеет просроченные обязательства (ст. 25 гр. 3), то при расчете показателей и коэффициентов, характеризующих ликвидность кредитной организации (пп. 2.1.1 - 2.1.3), данная величина в полном объеме учитывается в обязательствах до востребования.

В случае если при анализе ликвидности у кредитной организации образовался избыток ликвидности по определенному сроку погашения, то для кредитных организаций целесообразно определять возможные направления временного вложения данных средств со сроками, учитывающими ожидаемый дефицит ликвидности.

При расчете избытка (дефицита) ликвидности по срокам погашения кредитная организация анализирует требования / обязательства, повлиявшие на образование избытка (дефицита) ликвидности, и по возможности реструктурирует требования / обязательства в целях максимизации финансового результата и исключения потери ликвидности в связи с разрывом в сроках погашения требований / обязательств.

Используя принцип консервативности при оценке сроков погашения требований / обязательств, в случае отсутствия четко определенных сроков погашения требований / обязательств (например, при наличии возможности досрочного изъятия обязательств в договоре о привлечении средств кредитной организацией или неограниченном количестве пролонгаций в кредитном договоре и т.д.) кредитная организация относит сумму таких требований в графу 13 "без срока", а обязательства - в графу 4 "до востребования".

В целях минимизации риска, связанного с потерей ликвидности, должно быть соблюдено равновесие между ликвидными активами и депозитами "до востребования", а также между краткосрочными и долгосрочными активами и краткосрочными и долгосрочными обязательствами. Особое внимание следует уделить несовпадению обязательств и требований по срокам погашения "до востребования" и до 7 дней.

При анализе ликвидности кредитной организации по срокам погашения следует учесть возможный риск изменения срочности требований и обязательств в случае непредвиденного снятия вкладов и депозитов.

В связи с этим инструментом эффективного управления ликвидностью является прогнозирование кредитной организацией потоков денежных средств. В основе реального прогноза потоков денежных средств должны учитываться приток денежных средств в результате роста обязательств, не отраженных в структуре договорных сроков погашения, поскольку соответствующие договоры еще не заключены, а также уменьшение досрочно погашаемых требований. Аналогичным образом прогнозируется отток денежных средств в результате увеличения неликвидных активов (вероятность переноса ссуды в категорию безнадежных) или изъятия средств, привлеченных на условиях "до востребования" и срочных привлеченных средств. При составлении реального прогноза ликвидности, в отличие от прогноза, осуществляемого на основании данных балансового отчета, кредитная организация должна решить, когда вероятнее всего будут востребованы кредиторами средства, привлеченные на условии "до востребования". Это решение должно приниматься с использованием данных, отраженных в отчетности за последние, например, 3 месяца, включая сезонные факторы (например, отпуска, праздники) и экономические факторы. Таким образом, кредитная организация может распределить обязательства по временным диапазонам исходя из наиболее вероятных сроков их погашения. Кредитная организация также может скорректировать ликвидность на все предполагаемые внебалансовые позиции. Таким образом, на основе данных прогнозов кредитная организация может составить график будущего поступления и расходования денежных средств. На основе данных прогнозов кредитная организация вырабатывает руководящие принципы, касающиеся стратегической цели кредитной организации по управлению ликвидностью, и устанавливает собственные коэффициенты ликвидности, которые должны соблюдаться.

Показатель дефицита ликвидности отражается со знаком "минус".

2.1.2. Коэффициенты избытка (дефицита) ликвидности, рассчитанные нарастающим итогом, определяются как процентное отношение величины избытка (дефицита) ликвидности, рассчитанное нарастающим итогом к общей сумме обязательств. Порядок расчета избытка (дефицита) ликвидности, рассчитанного нарастающим итогом, определен п. 2.1.1 настоящих рекомендаций.

Коэффициент избытка (дефицита) ликвидности, рассчитанного нарастающим итогом

х

SUM (ст. 14 гр. i - ст. 25 гр. i + ст. 24 гр. i) - ст. 25 гр. 3 (формы N 125)

i = 4

------------------------------------------------------------------------------ х 100%,

ст. 25 гр. 14 - ст. 24 гр. 14 (формы N 125)

где х - номер графы, до которой производится вычисление, может принимать значения от 4 до 12.

Кредитным организациям рекомендуется устанавливать предельные значения коэффициентов избытка (дефицита) ликвидности, рассчитанные нарастающим итогом.

Значения коэффициентов дефицита ликвидности устанавливаются кредитной организацией самостоятельно. Банк России рекомендует сроки, по которым кредитным организациям следует устанавливать предельные значения. Такими сроками являются:

- срок погашения от "до востребования" до 7 дней;

- срок погашения от "до востребования" до 30 дней;

- срок погашения от "до востребования" до 1 года.

Сравнение установленного кредитной организацией предельного значения коэффициента избытка (дефицита) ликвидности с фактически сложившимся его значением осуществляется на основании показателей избытка (дефицита), рассчитанных нарастающим итогом. Коэффициент дефицита ликвидности, рассчитанный нарастающим итогом с начала года, отражается со знаком "минус".

Для выявления тенденций в части улучшения или ухудшения состояния ликвидности кредитной организации значения коэффициентов ликвидности за отчетный период сопоставляются со значениями данных коэффициентов за предыдущие отчетные периоды как минимум за последние 3 месяца.

Пример расчета дефицита (избытка) ликвидности и коэффициентов ликвидности отражен в рекомендуемой разработочной таблице для анализа ликвидности.

РЕКОМЕНДУЕМАЯ РАЗРАБОТОЧНАЯ ТАБЛИЦА

ДЛЯ АНАЛИЗА СОСТОЯНИЯ ЛИКВИДНОСТИ

тыс. руб.

| Сумма по срокам погашения | |||||||||||||

| сроки погашения | статья | просро- | до вост- | 1 день | от 2 до | от 8 до | от 31 до | от 91 до | от 181 дня | от 1 года | свыше | без | всего |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| АКТИВЫ |

|

|

|

|

|

|

|

|

|

|

|

|

|

| 1.2. Счета в | 1 | х | 385 |

|

|

|

| х | х | х | х | 3498 | 3883 |

| 2. Государст- | 2 | 282 | 114 |

|

|

|

|

|

| 46 | 775 |

| 1217 |

| 3. Средства в | 3 |

| 523 |

|

|

|

|

|

|

|

|

| 523 |

| 4. Чистые | 4 | 75 | 66 |

|

|

|

|

|

|

|

|

| 141 |

| 5. Ссудная | 5 | 2869 | 372 |

| 7809 | 11138 | 4241 | 995 | 961 | 427 | 1445 |

| 30257 |

| 5.1. банков |

| 167 | 372 |

| 7790 | 10335 | 3050 | 21 | 37 |

|

|

| 21772 |

| 5.2. клиентов |

| 2702 |

|

| 19 | 803 | 1191 | 974 | 924 | 427 | 1445 |

| 8485 |

| 6. Проценты | 6 |

| 2 |

| 20 | 48 | 16 | 35 | 1 | 16 | 9 |

| 147 |

| 7. Средства, | 7 |

|

|

|

|

|

|

|

|

|

|

| 0 |

| 8. Основные | 10 |

|

|

|

| 4 | 15 | 8 | 76 | 54 | 365 |

| 522 |

| 9. Чистые | 11 |

|

|

|

|

|

|

|

|

|

| 4 | 4 |

| 10. Прочие | 13 |

|

|

| 1 | 130 | 2105 | 8 |

|

|

|

| 2244 |

| 11. Итого (с |

| 3226 | 1603 |

| 7830 | 11320 | 6377 | 1046 | 1038 | 543 | 2594 | 3502 | 39079 |

| 12. Резервы на | 8 | 2573 | 3 |

| 80 | 148 | 68 | 211 | 27 | 22 | 123 |

| 3255 |

| 13. Расходы | 12 | х | 10 |

|

| 4 | 3 | 2 | 13 |

|

|

| 32 |

| 14. Всего | 14 | 653 | 1610 |

| 7750 | 11176 | 6312 | 837 | 1024 | 521 | 2471 | 3502 | 35856 |

| ПАССИВЫ |

|

|

|

|

|

|

|

|

|

|

|

|

|

| 16. Средства | 16 |

| 1160 | 3 | 1138 | 44 | 148 | 193 | 102 | 371 | 110 |

| 3269 |

| 17 Средства | 17 |

| 6816 |

| 2227 | 2244 | 3928 | 7482 | 3889 |

| 4 |

| 26590 |

| 18. Выпущенные | 19 |

|

|

|

|

| 21 | 4 | 806 |

|

|

| 831 |

| 19. Прочие | 20 |

| 1239 | 121 | 2 |

| 2932 | 1 |

|

|

|

| 4295 |

| 20. Итого (с 15 |

|

| 9215 | 124 | 3367 | 2288 | 7029 | 7680 | 4797 | 371 | 114 |

| 34985 |

| 21. Доходы | 18 |

| 158 |

|

|

|

|

|

|

|

|

| 158 |

| 22. Резервы на | 21 |

|

|

|

| 102 |

|

|

|

|

|

| 102 |

| 23. Незарегис- | 23.3 |

|

|

|

|

|

|

|

|

|

|

| 0 |

| 24. Собственные | 33 |

|

|

|

|

|

|

|

|

|

| 611 | 611 |

| 25. Всего | 34 |

| 9373 | 124 | 3367 | 2390 | 7029 | 7680 | 4797 | 371 | 114 | 611 | 35856 |

| 26. Обязатель- | 35 + | 83 |

| 1667 | 320 | 30 | 123 | 367 | 38 | 97 | 155 |

| 2880 |

| Показатели |

|

|

|

|

|

|

|

|

|

|

|

|

|

| 27. Избыток | х | х | -7763 | -7887 | -3504 | +5282 | +4565 | -2278 | -6051 | -5901 | -3544 | х | х |

| 28. Коэффициент | х | х | -22,0 | -22,4 | -9,9 | +15,0 | +13,0 | -6,5 | -17,2 | -16,7 | -10,1 | х | х |

| 29. Предельные | х | х |

|

|

|

|

|

|

| х | х | х | х |

Похожие работы

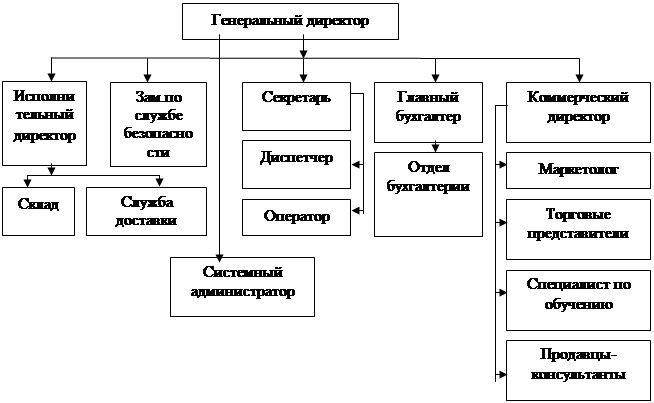

... доверия общества к осуществляемой денежно-кредитной политике, повышению ее открытости и прозрачности, разъяснению общественности своих целей, задач и принятых мер. Глава 2 Анализ ликвидности и платежеспособности коммерческого банка на примере доп. офиса № 8601/0110 Бурятского отделения сбербанка РФ 2.1 Характеристика банка Акционерный коммерческий Сберегательный банк Российской Федерации ...

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

... ресурсов. [3] Пользователей информации может интересовать как текущая ликвидность предприятия, так и его проекция на ближайшую или более отдаленную перспективу. Целью внутреннего анализа ликвидности предприятия является обеспечение планомерного поступления денежных средств и достижение оптимального соотношения собственных и заемных средств. Внешний анализ проводится инвесторами, банками, ...

... быть и внутренними. Но, прежде всего, необходимо исчислить названные выше коэффициенты ликвидности, определить отклонение в их уровне и размер влияния на них различных факторов. 3. Оценка платежеспособности предприятия на основе изучения потоков денежных средств. Для оперативного внутреннего анализа текущей платежеспособности, ежедневного контроля за поступлением средств от продажи продукции, ...

0 комментариев