Навигация

Анализ дебиторской задолженности

2.3. Анализ дебиторской задолженности

Значительный удельный вес дебиторской задолженности в составе текущих активов (в нашем примере более 30%), определяет их особое место в оценке оборачиваемости оборотных средств.

В наиболее общем виде изменения в объеме дебиторской задолженности за год могут быть охарактеризованы данными баланса.

Для целей внутреннего анализа следует привлечь сведения аналитического учета (журнал-ордер или заменяющую его ведомость учета расчетов с покупателями и заказчиками). Для обобщения результатов анализа состояния расчетов с покупателями и заказчиками составляют сводную таблицу 2.2. (см. Приложение Д), в которой дебиторская задолженность классифицируется по срокам образования.

Ежемесячное ведение таблицы позволяет бухгалтеру составить четкую картину состояния расчетов с покупателями и обращает внимание на просроченную задолженность. Кроме того, практическая полезность использования таблицы 2.2. состоит еще в том, что они в значительной степени облегчают проведение инвентаризации состояния расчетов с дебиторами.

Для оценки оборачиваемости дебиторской задолженности используется следующая группа показателей.

1. Оборачиваемость дебиторской задолженности

Оборачиваемость Выручка от реализации

![]() дебиторской =

дебиторской =

задолженности Средняя дебиторская задолженность

где

Средняя Дебиторская задолженность + Дебиторская задолженность

дебиторская = на начало периода на конец периода задолженность

задолженность 2

2. Период погашения дебиторской задолженности:

Период погашения = ___________________360_____________________

дебиторской задолженности Оборачиваемость дебиторской задолженности

Следует иметь в виду, что чем больше период просрочки задолженности, тем выше риск ее непогашения.

3. Доля дебиторской задолженности в общем объеме текущих активов:

Доля дебиторской Дебиторская задолженность

![]() задолженности

в = x 100

задолженности

в = x 100

текущих активах Текущие активы (II раздел баланса)

4. Доля сомнительной задолженности в составе дебиторской задолженности:

Доля сомнительной = Сомнительная дебиторская задолженность x 100

задолженности Дебиторская задолженность

Этот показатель характеризует “качество” дебиторской задолженности. Тенденция к его росту свидетельствует о снижении ликвидности.

Расчет показателей оборачиваемости дебиторской задолженности показан в таблице 2.3. (см. Приложение Е). Как следует из таблицы 2.3., состояние расчетов с покупателями по сравнению с прошлым годом, ухудшилось. На 0,92 дня увеличился средний срок погашения дебиторской задолженности, который составляет 46,04 дня. Особое внимание бухгалтер должен обратить на снижение “качества” задолженности.

По сравнению с прошлым годом доля сомнительной дебиторской задолженности выросла на 10.8% и составила 38.6% от общей величины дебиторской задолженности. Имея в виду, что доля дебиторской задолженности во общем оборотных средств к концу года выросла на 5.56%(составляя 36.1% от величины текущих активов), можно сделать вывод о снижении ликвидности текущих активов в целом и, следовательно. ухудшении финансового положения предприятия.

Существуют некоторые рекомендации, позволяющие управлять дебиторской задолженностью:

контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям;

по возможности ориентироваться на большее число покупателей с целью уменьшения риска неуплаты одним или несколькими крупными покупателями;

следить за соотношением дебиторской и кредиторской задолженности: значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) источников финансирования;

использовать способ предоставления скидок при досрочной оплате. В условиях инфляции всякая отсрочка платежа приводит к тому, что предприятие-производитель (продавец) реально получает лишь часть стоимости реализованной продукции. Поэтому возникает необходимость оценить возможность предоставления скидки при досрочной оплате. Техника анализа будет следующей.

Падение покупательной способности денег за период характеризуется с помощью коэффициента Ки, обратного величине индекса цен. Если установленная договором сумма к получению составляет величину S, а динамика цен характеризуется индексов Iц, то реальная сумма денег с учетом их покупательной способности в момент оплаты составит Ки = S/Iц. Допустим, что за период цены выросли на 30%, тогда Iц = 1.3. Соответственно, выплата 1000 руб. в этот момент равнозначна уплате 1000/1.3 = 769.23 руб. в реальном измерении. Тогда 1000 - 769.23 = 230.77 руб. - реальная потеря выручки в связи с инфляцией.

В рамках этой величины скидка с договорной цены, предоставляемая при условии досрочной оплаты, позволила бы снизить потери предприятия, связанные с обесценением денег.

Для анализируемого предприятия годовая выручка составляет 5443 тыс.руб. Допустим в среднем 30% реализации продукции осуществляется на условиях предоплаты и, следовательно, 70% (0.7x5443=3810 тыс.руб) с образованием дебиторской задолженности. По данным таблицы 2.3. мы определили, что средний период погашения дебиторской задолженности на предприятии в отчетном году составил 46,04 дня. Принимая (условно) ежемесячный темп инфляции равным 20%, получаем, что индекс цен Iц=1.2. Таким образом. месячная отсрочка платежа приводит к тому, что предприятие получит реально лишь 83.33% ((1/1.2)x100) от договорной стоимости продукции (заказа). Для сложившегося на предприятии периода погашения дебиторской задолженности 46.04 дня, индекс цен составит в среднем 1.84 ((1.2x46.04)/30). Тогда коэффициент падения покупательной способности денег будет равен 0.5345 (1/1.87). Иначе говоря, при среднем сроке возврата дебиторской задолженности, равном 46,04 дня, предприятие реально получает лишь 53,45% от стоимости договора, теряя с каждой тысячи рублей 465.5 (или 46.55%).

В этой связи можно говорить о том, что от годовой выручки продукции. реализуемой на условиях последующей оплаты, предприятие получило реально лишь 3810x0.5345=2036.45 тыс.руб. Следовательно, 1773,55 тыс.руб. (3810 – 2036,45) составляют скрытые потери от инфляции. В рамках этой суммы предприятию целесообразно выбрать величину скидки договорной цены при условии досрочной оплаты по договору. К примеру 10% скидка со стоимости договора при условии его оплаты в 30-дневный срок приведет к сокращению потерь, связанных с инфляцией, как это показано в таблице 2.4. (см. Приложение Ж).

Таким образом, предоставление 10% скидки с договорной цены при условии сокращения срока оплаты с 46.04 дн. до 30 дн. позволяет предприятию сократить потери от инфляции в размере 198.8 руб. с каждой тысячи рублей договора. Аналогично могут быть рассмотрены варианты предоставления иных размеров скидок и сроков погашения дебиторской задолженности, удовлетворяющих и продавца, и покупателя продукции.

Похожие работы

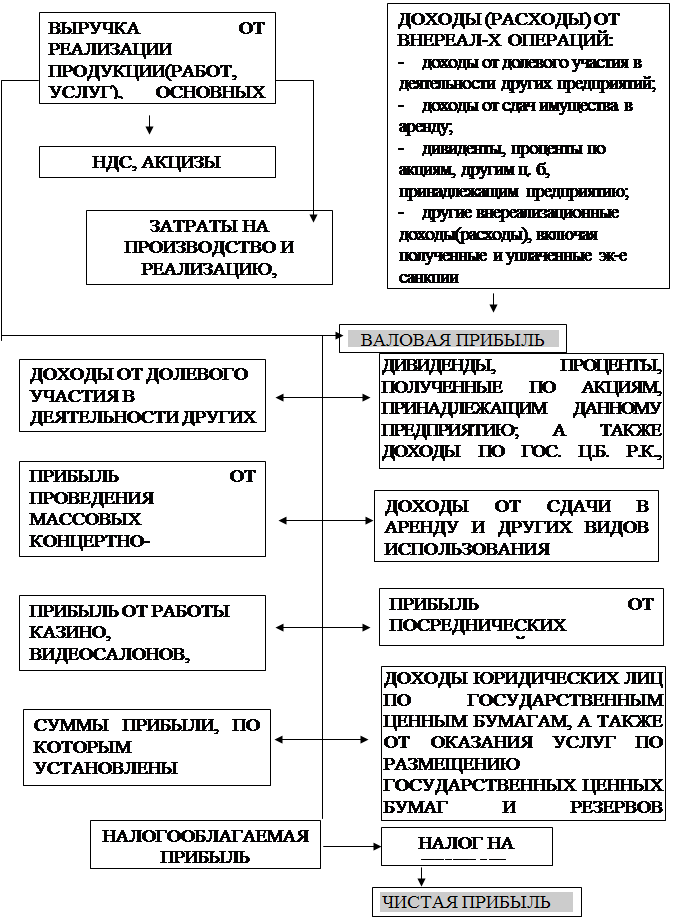

... должно выполнять государство в ходе осуществления экономических реформ. Рисунок 1. Схема распределения балансовой прибыли на предприятии 2.2 Анализ абсолютных показателей прибыли АО «УМЗ» Приступая к анализу финансовых результатов, необходимо, прежде всего, выявить, в соответствии ли с установленным порядком рассчитана балансовая ...

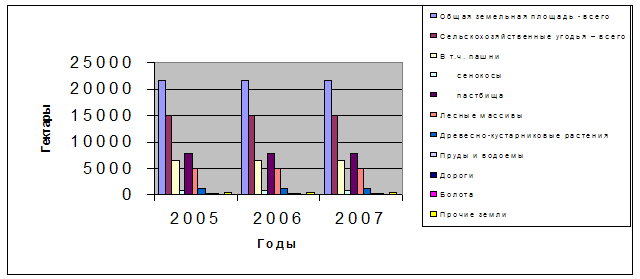

... по сравнению с 2005 годом. Это значит, что эффективно развивается предприятие, т.е. хозяйство всё лучше перерабатывает свою собственную продукцию животноводства. Глава 3. Анализ финансового состояния предприятия СПК «Дружба» 3.1. Анализ динамики, состава и структуры источников капитала Руководство предприятия должно иметь четкое представление, за счет каких источников ресурсов оно будет ...

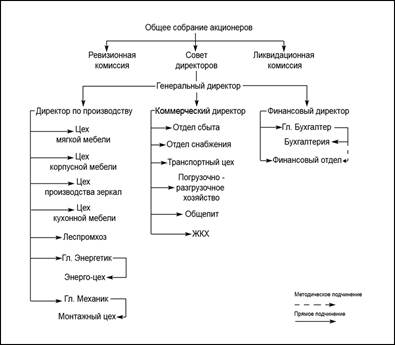

... процедурной стороны методики анализа зависит от поставленных целей и различных факторов обеспечения. Поэтому определенно можно сказать, что не существует общепринятой методики анализа финансового состояния предприятия, однако во всех существенных аспектах процедурные стороны похожи. 2. Организационно - экономическая характеристика ЗАО "Мебель для офисов" 2.1 Краткая характеристика ...

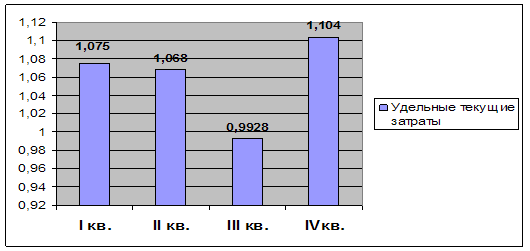

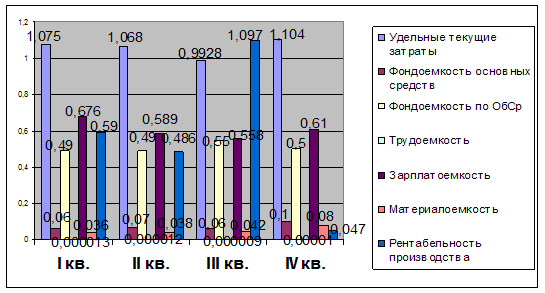

... к зимнему отопительному сезону, а следовательно большим объемом работ по ремонту теплотрасс, а также технологического оборудования котельных и тепло-энергостанций. 2.3.3 Анализ состава и структуры прибыли Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли. Чем больше величина прибыли и выше уровень рентабельности, тем эффективнее функционирует предприятие, ...

0 комментариев