Навигация

Денежное обращение на предприятии. Анализ ликвидности

4. Денежное обращение на предприятии. Анализ ликвидности.

Управление денежными потоками на предприятии включает в себя расчет времени обращения денежных средств, анализ денежного потока, его прогнозирование. определение оптимального уровня денежных средств, составление бюджетов денежных средств и т.д. Хранение финансовых ресурсов в виде денежных средств связано с определенными потерями, поэтому предприятие должно учитывать 2 взаимоисключающих обстоятельства:

n поддержание текущей платежеспособности

n получение дополнительной прибыли от инвестирования свободных денежных средств.

Финансовый цикл или время обращения денежных средств представляет собой время, в течение которого эти средства отвлечены из оборота. Рассмотрим величину данного цикла в динамике на изучаемом предприятии.

Таблица 4.1. Финансовый цикл на предприятии (дни)

| Показатели | 1993г. | 1994г. | 1995г. | 1996г. |

| Оборачиваемость средств в расчетах | 32,7 | 18 | 24 | 51,4 |

| Оборачиваемость производственных запасов | 356,4 | 156,5 | 95 | 58,1 |

| Операционный цикл | 389,1 | 174,5 | 119 | 109,5 |

| Оборачиваемость кредиторской задолженности | 213,2 | 109,5 | 68,6 | 75,5 |

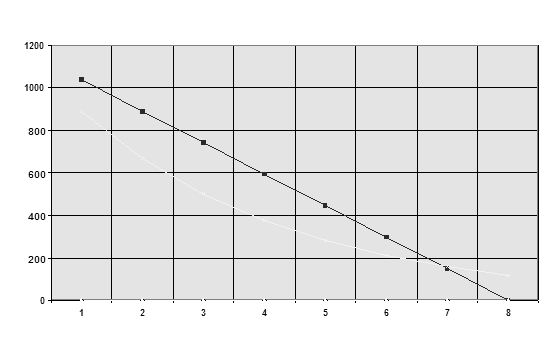

| Финансовый цикл | 176,0 | 65 | 50,4 | 34 |

Исходя из полученных результатов можем заметить, что в 1994 году финансовый цикл сократился по сравнению с 1993 годом на 111 дней. Основными причинами этого является ускорение оборачиваемости средств в расчетах, производственных запасов и кредиторской задолженности. 1996 год характеризуется самым коротким операционным циклом, продолжительность которого составила 109.5 дней.

В 1994 и 95 году но прежнему идет уменьшение показателей, в связи с причинами описанными выше.

Анализ движения денежных средств позволяет объяснить расхождения между величиной денежного потока, имевшего место на предприятии в отчетном периоде и полученной за этот период прибылью. Осуществляется данный анализ прямым и косвенным методами.

Прямой метод основывается на исчислении притока (выручки от реализации продукции, авансы полученные и т.д.) и оттока (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных средств, т.е. исходным элементом является выручка.

Косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств и последовательной корректировке чистой прибыли, т.е. исходным элементом является прибыль.

Проведем анализ движения денежных средств на изучаемом предприятии косвенным методом.

Таблица 4.2. Движение денежных средств в разрезе видов деятельности (лей)

| Показатель | 1993 год | 1994 год | 1995 год | 1996 год |

| 1 .Текущая деятельность 1.1. приток ден. средств -выручка от реал-ции | 49541030 | 118662821 | 137606043 | 199554356 |

| -изменение дебит-кой задолж-сти (увел(-);умен(+)) | -3934534 | -1250114 | -3645094 | -21763738 |

| Всего приток | 45606496 | 1174122707 | 133960949 | 177790618 |

| 1.2 отток ден. средств -затр.на произ-во и реал-цию пр- ции | 11347813 | 54067863 | 85993238 | 138428359 |

| -измен.пр-ств. запасов (увел(+);умен(-)) | 10784145 | 11852010 | -486889 | -352283 |

| -измен.расчетов с кре-дитор. (увел(-)умен(+) | -868155 | -82259 | -163382 | -6012906 |

| -измен. краткосроч. .кредитов (увел(-);умен(+)) |

-2160000 | -2993999 | 1783999 | -1254100 |

| платежи в бюджет | 5523540 | 7762033 | 8135874 | 10122606 |

| Всего отток | 24627343 | 70605648 | 9526240 | 140931676 |

| Итого ден.ср-ств от тек. деят-сти | 20979153 | 46807059 | 38698109 | 36858942 |

| 2. Инвестицион. деятельность | - | - | - | - |

| -выручка от реал-ции немат активов и долгоср. .фин. влож-я | 5783 | 91603 | -166322 | 53899 |

| Всего поступлений | 5783 | 91603 | -166322 | 53899 |

| 2.2. Отток ден.ср-в -приобрет.осн.ср-в и немат.активов | 621114 | 536 | 1468 | 4674 |

| -долгоеср .фин. влож-я | 2000 | 72900 | 198250 | 258310 |

| Всего отток | 623114 | 73436 | 199718 | 262984 |

| Итого ден.ср-в от инвест, деят-сти | -617331 | 18167 | 33396 | 209085 |

| З.Финанс.деят-сть | - | - | - | - |

| -получен .долгоср.ссу-ды и займы | - | - | - | - |

| Всего поступлений | - | - | - | - |

| 3.2.Отток ден.ср-в | - | - | - | - |

| Всего отток | - | - | - | - |

| Итого ден. ср-ств от фин. деят-сти | - | - | - | - |

| Итого измене-ние ден. средств | 20361822 | 46825226 | 38731505 | 36649857 |

В результате анализа данных приведенных в таблице можно сделать следующие выводы:

1. Наибольший доход предприятию приносит основная деятельность, т.е. производство табачных изделий и ферментированного табака.

2. Инвестиционная деятельность, осуществляемая предприятием в 1993 - 1996 годах, является убыточной на протяжении всего рассматриваемого периода.

3. Финансовая деятельность на протяжении рассматриваемого периода отсутствовала.

4. Наибольшее поступление денежных средств было отмечено в 1994 году. Основной причиной этого является довольно большой доход от основной деятельности и незначительный от инвестиционной деятельности.

5. Наиболее доходным годом можно признать 1994 год, т.к. денежные поступления в этот период составляли 46825226 лей. Основной причиной поступления являются доходы от операционной деятельности и незначительные доходы от инвестиционной.

6. Доходы от реализации продукции возрастают из года в год , что свидетельствует о росте реализации продукции.

Анализ денежных потоков позволяет судить о ликвидности предприятия, детально раскрывая движение денежных средств. Рассмотрим группу показателей ликвидности, представленных в таблице 4.3.

Таблица 4.3. Показатели ликвидности

| Показатели | 1993 год | 1994 год | 199 5 год | 1996 год |

| Коэф-т платежеспособности | 1,6 | 1,9 | 2,1 | 1,7 |

| Коэф-т быстрой ликвидности | 0,6 | 0,3 | 0,5 | 0,8 |

| Коэф-т абсолютной ликвидности | 0,2 | 0,04 | 0,04 | 0,002 |

| Вел-на собственных оборотных средств | -13380967 | 26874176 | 11101103 | -59251972 |

| М аневренность собств.обороти.ср-ств | -0,2 | 0,03 | 0,1 | -0,001 |

| Доля обороти, ср-ств в активах | 0,7 | 0,2 | 0,5 | 0,8 |

| Доля производствен. Запасов в тек. активах | 0,9 | 1,6 | 0,8 | 0,6 |

Коэффициент платежеспособности предприятия или коэффициент общего покрытия показывает сколько лей текущих активов приходится на 1 лей текущих обязательств и рассчитывается по следующей формуле:

Кпл = текущие активы/текущие обязательства.

По западным стандартам данный показатель должен быть больше либо равен единице, как можем заметить из таблицы, изучаемое предприятие соответствовало стандарту в особенности в 1995 году. Из этого можно сделать вывод, что в эти годы предприятие успешно функционировало. Эта тенденция к росту является благоприятной.

Коэффициент быстрой ликвидности рассчитывается по следующей формуле:

Кбл = (денежные средства + дебиторская задолженность)/текущие обязательства.

Данный показатель аналогичен предыдущему, однако из активов исключается наименее ликвидная часть - запасы. Значение показателя уменьшается с 1993 по 1994 год. Снижение коэффициента быстрой ликвидности обуславливается ростом текущих обязательств (приблизительно в 2.1 раза). В 1995 году значение показателя увеличилось и составило 0.5, а в 1996 году достигло значения 0,8. Рост происходит в следствии увеличения дебиторской задолженности (в 6,8 раза).

Коэффициент абсолютной ликвидности определяется по формуле:

Кал =денежные средства/текущие обязательства.

Он показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Согласно иностранным стандартам данный показатель должен составлять около 0.2, однако на изучаемом предприятии он приближался к стандарту только в 1993 году а последующие годы происходит его спад, что характеризует его с отрицательной стороны. Основной причиной этого является уменьшение денежных средств в 8.5 раза при увеличении текущих обязательств в 1.9 раза.

Величина собственных оборотных средств рассчитывается следующим образом:

Всос = Собственный капитал + долгосрочные обязательства - текущие активы - текущие обязательства.

Этот показатель характеризует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов предприятия. Собственные оборотные средства в 1993 и 1996 годах являются величиной отрицательной, что говорит о том, что основная доля капитала предприятия - заемные средства. Абсолютная ликвидность предприятия возрастала , с 1994 по 95 год за счет увеличения денежных средств приблизительно в 5,2 раза, против 1993 года.

Маневренность функционирующего капитала можно рассчитать следующим образом:

Мфк = денежные средства/функционирующий капитал.

Этот показатель характеризует ту часть собственных оборотных средств, которые находятся в форме денежных средств, т.е. средств с абсолютной ликвидностью.

В 1993 и 1996 годах этот показатель является величиной отрицательной в связи с тем, что в эти годы собственные оборотные средства также отрицательны. С 1994 по 1995 год маневренность возрастает с 0.03 до 0.1 за счет роста денежных средств в этот период.

Доля оборотных средств в активах рассчитывается как отношение текущих активов к хозяйственным средствам. Наибольшее значение данного показателя зафиксировано в 1996 году, когда он составил 0.8.

Самое низкое значение показатель составил в 1994 году - 0,2, за счет роста хозяйственных средств. В следующем году он увеличился до 0,5 а в 1996 - 0,8 в результате роста текущих активов.

Доля производственных запасов в текущих активах представляет собой отношение запасов и затрат к текущим активам, она характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами.

Снижение этого показателя свидетельствует о том, что из года в год (1993-1996) текущие активы увеличиваются в 3,9 раза. Исключение составил лишь 1994 год - 1,6, что свидетельствует о росте запасов против 1995 года в 2,4 раза.

5.Прогноз деятельности предприятия.

Прогнозирование - это процесс, в рамках которого руководители предприятия производят приблизительный расчет будущих доходов и расходов, финансовых результатов в целом путем разработки финансовых планов. Составление планов как часть процесса прогнозирования согласовывает детали различных видов деятельности, необходимых для осуществления программ предприятия.

При составлении прогноза необходимо сопоставить доходы с затратами на текущий период и на перспективу. Это позволяет определить окупаемость вложений, целесообразность и эффективность намеченных мероприятий.

Финансовые прогнозы позволяют составлять на основе операционных бюджетов (бюджет продаж, смета производства, инвестиционный и другие бюджеты предприятия) прогноз финансовых показателей деятельности предприятия и определять потребности в денежных средствах на определенный период времени.

Общие финансовые прогнозы по предприятию состоят из прогнозного баланса, прогноза финансовых результатов и прогноза движения денежных потоков. Так как наиболее общим документом, включающим в себя показатели других прогнозов, является баланс, то мы составим его для изучаемого предприятия.

Целью составления прогнозного баланса является определение отдельных статей баланса, а также расчет ожидаемых потребностей в денежных средствах по состоянию на определенный день прогнозируемого периода и получение информации необходимой для анализа финансового состояния предприятия.

При составлении данного документа опираются на данные отчетного бухгалтерского баланса на начало прогнозируемого периода. Баланс представлен в таблице 5.1.

При составлении прогноза были учтены следующие моменты:

1. Для увеличения ликвидности предприятие нуждается в увеличении денежных средств, поэтому было сделано предположение о росте выпуска и реализации продукции. При расчете данного показателя необходимо опираться на смету продаж.

2. Одной из целей предприятия является увеличение оборачиваемости оборотных средств, которое также произойдет в результате увеличения объемов производства и уменьшения запасов оборотных средств. Расчет этого показателя основывается на данных сметы производства.

3. В 1997 году планируется произвести частичную замену оборудования в следствии чего будет увеличиваться первоначальная стоимость и амортизация основных средств.

4. В результате вышеперечисленных изменений в статьях актива уменьшится балансовый итог.

5. В планируемом году предприятие в целях сокращения финансового цикла должно уменьшить свою кредиторскую задолженность, однако для приобретения оборотных средств необходим дополнительный прилив денежных средств, который будет осуществляться за счет взятия новых краткосрочных кредитов банка.

6. В 1997 году предполагается взять долгосрочный кредит сроком на 5 лет.

7. Собственный капитал предприятия будет увеличен за счет роста резервного фонда и фондов специального назначения.

8. В итоге пассива получаем сумму равную итогу по активам, таким образом мы получили равновесие между двумя частями баланса.

Таблица 5.1. Прогнозный баланс на 1997 год (лей)

| Актив | Сумма | Пассив | Сумма |

| 1 .Текущие активы 1.Денежные средства 2.Дебиторская задолженность 3.Запасы • материальные • незавершенное производство • готовая продукция | 6090953 20223639 22791489 5730712 9484555 | 1 .Текущие обязательства 1. Кредиторская задолженность • перед поставщиками • перед бюджетом • по оплате труда • другие кредиторы 2. Краткосрочные обязательства перед банком | 12219795 5200620 4300800 218250 2500135 4250613 |

| Итого текущие активы | 64321348 | 2.Долгосрочные обязательства | 1519800 |

| 2.Основной капитал 1. Основные средства по первоначальной стоимости 2. амортизация 3. остаточная стоимость Итого основной капитал | 60820340 44277208 16543132 165431132 | 3. Собственный капитал 1. Уставный капитал и фонды | 54394072 |

| Всего активов | 80864480 | Всего пассивов | 80864480 |

ЗАКЛЮЧЕНИЕ

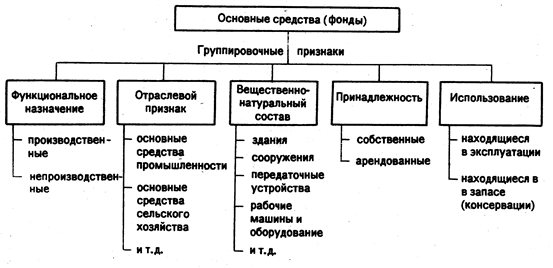

В настоящее время при существующих условиях ,вызванных изменениями политических и экономических направлений Республики Молдова, Кишиневский табачный комбинат остается тем не менее ведущим предприятием в отрасли. Следует отметить, что в работе предприятия присутствует стабильность. Так при стабильной работе предприятия в составе основных фондов, производственные фонды должны составить большую часть, чем непроизводственные, что и видно на примере нашего предприятия, где производственные составляют примерно 97,5 процента. Так же относительно невелик коэффициент выбытия. На примере фондоотдачи видно, что при ее падении частично возрастает износ основных средств. Это говорит, что оборудование на предприятии устаревает, при этом не обновляясь. Рост фондоемкости на предприятии с 1993 по 1995 гг. является нежелательным, так как это указывает на то, что осуществляется излишние затраты на производство единицы продукции, а следствием является повышение ее себестоимости и цены.

Говоря о оборотных средствах следует заметить, что наметилась благоприятная тенденция, связанная с ростом коэффициентом оборачиваемости и норматива по сырью, материалам и покупным полуфабрикатам .Доходность предприятия на протяжении изучаемого периода обусловлена, в частности, ростом выручки и чистой прибыли. Так же предприятие характеризует с хорошей стороны и такой фактор, как рост платежей в бюджет.

Рентабельность предприятия является немаловажным показателем. При анализе данного предприятия его можно характеризовать как высокорентабельное. Самый высокий показатель рентабельности был зафиксирован в 1993 году. Проанализировав денежное обращение косвенным методом необходимо выделить, что наибольший доход предприятию приносит основная деятельность, то есть производство табачных изделий и ферментированного табака.

Инвестиционная деятельность, осуществляемая предприятием в 1993 г. и в 1996г. является убыточной, а финансовая деятельность, за рассматриваемый период вообще отсутствовала.

1994 г. характеризовался наибольшим поступлением денежных средств и наибольшей доходностью. Следует отметить, что на предприятии замечен рост реализации продукции.

Немаловажен анализ показателей ликвидности, который помогает нам детально раскрыть движение денежных средств.

Итак, исходя из данных, коэффициент платежеспособности на протяжении всех четырех лет, в отличии от коэффициента абсолютной ликвидности, соответствует общепринятому стандарту, что говорит о успешном функционировании предприятия, особенно в 1995 г.

Поданным показателям, характеризующего величину собственных оборотных средств, можно сделать вывод, что основная доля капитала предприятия - заемные средства, о чем свидетельствует тот факт, что в 1993 и 1996г. собственные оборотные средства являются величиной отрицательной.

В свою очередь доля оборотных средств в активах в 1994г.была низкой и составляла 0,2 ,за счет роста хозяйственных средств. А в 1996г,данный показатель увеличился и составил 0,8 ,в связи с ростом текущих активов.

Подводя итоги по финансовому периоду предприятия, благодаря которому осуществлялся прогноз финансовых показателей деятельности необходимо отметить, что мы попытались прогнозировать некоторые изменения в активе и пассиве для составления баланса на 1997г.,который является многообещающим, то есть прогноз дает право предполагать, что данное предприятие будет и в будущем доходным и высокорентабельным.

Похожие работы

... проводится на предприятии. 6. Показатели использования основных фондов Обобщающим показателем, характеризующим использование Обобщающим показателем, характеризующим использование основных фондов на предприятии, является показатель фондоотдачи. Показатель фондоотдачи (фo) рассчитывается по формуле: Фo = V/Ф где V — стоимость произведенной за год продукции в натуральном или стоимостном выражении ...

... техника, транспортные средства и так далее. Заключение (выводы и предложения). В данной курсовой работе было показано, что анализ основных фондов на предприятии необходим для того, чтобы выявить факторы, влияющие на неэффективное использование основных средств, и найти пути для преодоления или смягчения этих отрицательных факторов. В работе была проанализирована эффективность использования ...

... оценивается на основании производственных характеристик объектов, обычно их пропускной способности или мощности (водонапорные башни, бункера, резервуары и цистерны и т. п.). Для определения степени использования основных фондов на предприятиях применяются обобщающие показатели. Наиболее важный из них – фондоотдача основных фондов. Этот показатель определяется как отношение стоимости произведенной ...

... (Кфи) по сроку службы определяется по формуле: Кфи = Тф / Тн ,где Тф —фактический срок службы, Тн— нормативныйпериод (амортизационный период). Находящиеся на предприятиях основные фонды подвергаются не только физическому, но и моральному износу. Моральный износ означает потерю стоимости основных фондов. Обесценение происходит вследствие ...

0 комментариев