Навигация

Краткая история оценки и продажи госпакета компании "Славнефть"

1. Краткая история оценки и продажи госпакета компании "Славнефть".

Итоги аукциона по продаже госпакета акций нефтяной компании "Славнефть" заставляют задуматься о том, как более объективно устанавливать стартовую цену аукциона. На его примере мы хотели бы только заострить внимание аналитиков на некоторых проблемах оценочной науки, а не давать оценку прошедшего аукциона.

Так как все детали нам не известны, сразу заявим, что не претендуем на абсолютную точность наших вычислений и не знаем справедливую рыночную стоимость пакета; более того, мы ставим под сомнение само существование этой справедливой рыночной стоимости.

Что же касается вопроса, потерял или не потерял российский бюджет деньги, то предположения можно делать самые фантастические. Их анализ не входит в нашу задачу.

Сначала кратко осветим фактическую историю вопроса.

Российский фонд федерального имущества (РФФИ) выставил на продажу госпакет обыкновенных акций ОАО "Славнефть", составляющих 74.95 процента уставного капитала.

Выбранная РФФИ компания-оценщик оценила на дату оценки 1 июля 2002 года вышеупомянутый пакет в 1.7 миллиардов долларов.

Так как начальная стоимость торгов по пакету акций совпала с оценкой, то отсюда следует, что из полученного ряда различных оценок в качестве итоговой стоимости оценщики выбрали минимально возможную. То есть речь заранее не шла об определении наиболее вероятной рыночной цены. При этом имелось в виду, что сам аукцион, достаточно представительный по составу своих участников, и выявит справедливую рыночную стоимость. Заметим, что в сложившейся ситуации таким именно образом действовали бы, по-видимому, и другие оценщики.

На состоявшемся аукционе 18 декабря 2002 года этот пакет был продан за 1,86 миллиардов долларов компании ООО "Инвестойл", за которой стояли компания "Сибнефть" и Тюменская нефтяная компания (ТНК).

Накануне и после продажи пакета в прессе были оглашены некоторые оценки стоимости госпакета вовлеченных в сделку сторон. Упомянем некоторые из них.

По оценке Счетной Палаты РФ, оглашенной ее председателем Сергеем Степашиным, стартовая цена должна была бы составлять 2-2,5 миллиарда долларов, а рыночная цена порядка 3-3,2 миллиардов долларов.

Глава ЮКОСа Михаил Ходорковский оценил пакет "Славнефти" примерно в 3 миллиарда долларов.

По заявлению президента НК "Роснефть" Сергея Богданчикова, на прошедшем 18 декабря аукционе по госпакету акций НК "Славнефть" его компания собиралась торговаться до суммы в 3,1 миллиарда долларов.

По сообщениям прессы, китайская нефтяная компания China National Petroleum Corporation (CNPC) была готова предложить за пакет более 4,5 миллиардов долларов.

Однако, как известно, состязательного конкурса фактически не получилось.

Российские нефтяные компании "Лукойл", "Юкос" и "Сургутнефтегаз", выразившие первоначально свою заинтересованность в приобретении упомянутого пакета акций, впоследствии отказались от участия в аукционе.

Западная компания British Petroleum подала заявку, но перед началом аукциона сняла ее из-за неполучения в нужной срок полной информации об объекте продажи.

Китайская компания CNPC сняла свою заявку под давлением российских чиновников и законодателей.

Компания "Роснефть" была отстранена от участия в день аукциона на основании постановления о возбуждении исполнительного производства по определению Ленинск-Кузнецкого районного суда Кемеровской области по жалобе некоего гражданина А.Токаря.

Таким образом, вопрос о справедливой рыночной стоимости госпакета остался открытым. Более того, можно задать вопрос: а существовала ли эта самая справедливая рыночная стоимость?

Замечание. По нашему мнению, само понятие "справедливая рыночная стоимость" является абсурдным. По замечанию одного современного мыслителя, справедливость может быть только одна - высшая справедливость, свершаемая на небесах. Решение же районного суда трудно признать как абсолютно справедливым, так и несправедливым. Все зависит, с какой стороны посмотреть - победителя или побежденного.

Представляется уместным, что необходимо ввести понятие "наиболее вероятная рыночная стоимость" и его теоретически формализовать.

2. Экспресс-анализ и экспресс-оценка стоимости пакета акций компании "Славнефти".

В своих расчетах оценщики применяли метод дисконтированных денежных потоков, метод сопоставимых компаний (один из методов рыночного подхода) и метод скорректированных чистых активов. Затратный подход по оценке объекта как имущественного комплекса ими не применялся из-за ограниченности времени на проведение оценки. Попытаемся и мы, в свою очередь, оценить стоимость пакета.

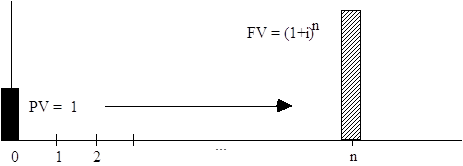

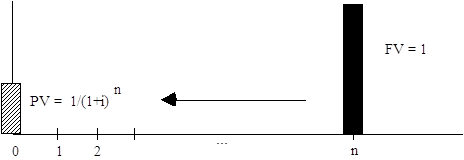

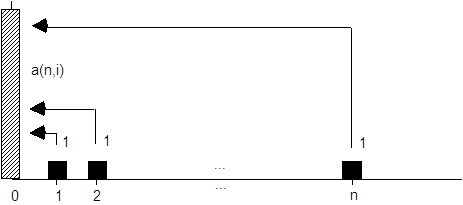

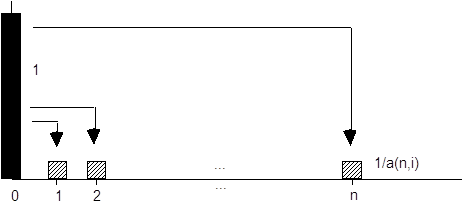

2.1. Метод дисконтированных денежных потоков.

Из всех оценочных методов этот метод - самый субъективный, так как основан на предсказании на ближайшие 5-6 лет денежных потоков, которые зависят, например, от цены на нефть, уровня инфляции, изменения законодательства и т.д. Ни один серьезный ученый не возьмется прогнозировать, например, цену на нефть даже на ближайший год, а не то что на 5-6 лет. В журнале "Финансовый директор", №1, 2003 опубликованы весьма приближенные прогнозы пяти аналитиков по изменению среднегодовой цены нефти марки Brent. Все они отмечают высокую изменчивость и непредсказуемость рынка нефти. Прогнозы аналитики давали от 15 до 30 долларов за баррель в зависимости от проведения операции в Ираке или мирного разрешения конфликта. Для каждого из этих сценариев они дополнительно закладывали ошибку в цене порядка 20 процентов.

Практически, какое будет предсказание - такая и будет результирующая стоимость по этому методу (то есть профессия оценщика иногда близка профессии предсказателя, ясновидца).

Приведем только два возможных сценария для оценки дисконтированных денежных потоков:

Сценарий существующего принципа построения бизнеса с учетом трансфертного ценообразования и отсутствием рыночных взаимоотношений между дочерними предприятиями и головной. Цена в долларах на нефть, роялти, стоимость доставки, экспортные пошлины, таможенные сборы, затраты, налоги и т.п. в ближайшие 5-6 лет остаются практически неизменными.

Сценарий с учетом отмены трансфертного ценообразования и рыночных взаимоотношений между дочерними предприятиями и головной. Цена в долларах на нефть, роялти, стоимость доставки, экспортные пошлины, таможенные сборы, затраты, налоги и т.п. в ближайшие 5-6 лет останутся практически неизменными.

Второй сценарий дает минимальную стоимость компании, и оценщики применили, очевидно, именно эту или близкую модель для получения итоговой стоимости. Отметим, что разговоры о необходимости отмены трансфертного ценообразования ведутся уже более двух лет, и будет ли оно отменено или нет - зависит от воли правительства РФ.

Ставку дисконтирования мы взяли 15 процентов, которую обычно берут западные компании [2]. Сама методика расчета ставки дисконтирования очень субъективна (модель кумулятивного построения, модель САРМ, модель арбитражного ценообразования и т.п.), и даже у оценщиков-профессионалов нет единого мнения, какую же ставку дисконтирования надо применять в том или ином конкретном случае. В принципе, ставка дисконтирования определяется уровнем доходности, на который в будущем может рассчитывать инвестор при учете определенных рисков. Заметим также, что по теории оценки размер рисков выбирается для всех потенциальных покупателей один, что, по нашему мнению, является спорным.

По нашей экспресс-оценке, для первого сценария стоимость пакета акций получилась равной 3,3 миллиардов долларов, а для второго сценария - 2,0 миллиардов долларов (с учетом, естественно, скидки на переход на единую акцию).

Какой сценарий оправдается - предсказать трудно. Можно было рассмотреть и сценарий резкого увеличения цен на нефть, который предсказывается некоторыми аналитиками (см., например, [5]) в связи с ее постепенным исчерпанием в ближайшие 10-20 лет. Но оценка стоимости при этом может получиться запредельной.

Вывод. Расчет стоимости по доходному подходу чрезвычайно чувствителен к изменению законодательства, будущей цене на нефть, а также (в меньшей степени) к выбору в разумных пределах ставки дисконтирования. Он, по нашему мнению, практически не позволяет выдать достаточно обоснованную в логическом отношении оценку стоимости нефтяной компании.

Похожие работы

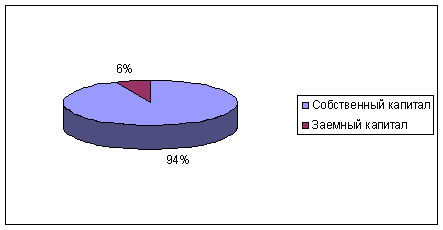

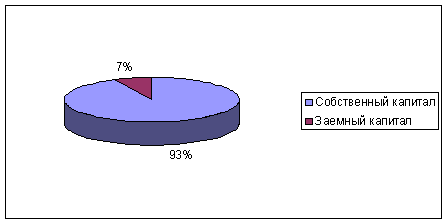

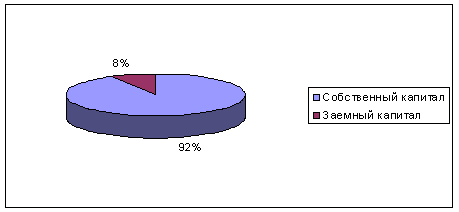

... ниже этот показатель, тем в большей степени потребность в капитале может быть удовлетворена за счет собственных его источников. 2. Анализ политики формирования капитала предприятия ОАО «Балаклавское рудоуправление им. М. Горького» и оценка её эффективности 2.1 Система оценки эффективности управления источниками капитала на предприятии Система оценки эффективности управления источниками ...

... или других выгод, которые могут быть получены в будущем от владения собственностью. Ожидание может принимать как позитивный, так и негативный характер. Методики оценки стоимости недвижимости не меняются уже давно. Существует три основных подхода оценки – сравнительный, доходный и затратный. Эти методики и сейчас сохраняют свою актуальность. В то же время не существует единого подхода к оценке ...

... итоговых корректировок Итоговая величина стоимости, полученная в результате применения всей совокупности ценовых мультипликаторов, должна быть откорректирована в соответствии с конкретными условиями оценки бизнеса. Наиболее типичными являются следующие поправки. Портфельная скидка представляется при наличии не привлекательного для покупателя характера диверсификации активов. Аналитик при ...

... процедур оговоренных в отчете об оценке имущества. Этап 5. Согласование полученных результатов расчета. Согласование производится с учетом цели и принципов оценки и других соображений оценщика. 3. Методы оценки недвижимости сравнительным подходом. Сравнительный подход к оценке предприятий включает следующие методы: Ø Метод сделок (продаж). Ø Метод отраслевых соотношений; &# ...

0 комментариев