Навигация

Присвоение кредитного рейтинга и страхование мунициапльных облигаций

1.3. Присвоение кредитного рейтинга и страхование мунициапльных облигаций.

1.3.1. Кредитный рейтинг муниципального долга.

Понятие кредитного рейтинга

Кредитный рейтинг региона – это текущая оценка риска неуплаты по конкретным долгам администрации данного региона. Кредитного рейтинга самого региона как такового, безотносительно к эмитируемым им ценным бумагам не существует, поэтому понятие «кредитный рейтинг города (региона)» не имеет абстрактного смысла, а употребляется в контексте того или иного вида заимствования.

Роль кредитного рейтинга.

Кредитный рейтинг широко используется в развитых странах мира. Посредством него инвестор получает необходимую информацию о качестве и надежности заемщика (эмитента) по отношению к финансовым инструмента, предлагаемым им на рынке. Инвестору очень трудно разобраться в многообразии возможных долговых инструментов, оценить риск вложения и сравнить по нему предлагаемые на рынке инструменты. Эту работу для инвестора выполняют рейтинговые агентства, которые в рамках определенной единой шкалы (методики) присваивают кредитный рейтинг тем или иным финансовым инструментам. Эмитентом долговых обязательств могут быть страны, из провинции, города, муниципальные или государственные предприятия, акционерные общества и т.д. Больше всего в рейтинге заинтересованы эмитенты. Муниципалитеты на Западе придерживаются твердого правила: низкий рейтинг хуже, чем его отсутствие. Отсутствие публичной информации о кредитном риске приводит к отсутствию конкуренции за ценные бумаги эмитента среди инвесторов. Это, в свою очередь, ставит перед муниципалитетами проблему 100%-государства размещения займа и позволяет ряду инвесторов, пользуясь фрагментарностью рынка муниципальных облигаций и отсутствием публичной информации о кредитном риске данных долговых инструментов, требовать от муниципалитетов неоправданно большой платы за привлекаемые ими средства.

Во избежание такой ситуации администрации эмитентов долговых обязательств оплачивают работу по присвоению своим долгам кредитного рейтинга. Стоимость работ по присвоению рейтинга по правилам Standard & Poor’s колеблется в пределах 2,5 – 250 тыс. долл.

Рейтинговые агентства.

Наиболее известные рейтинговые агентства - Standard & Poor’s и Moody’s.

Работая с администрациями муниципалитетов, рейтинговое агентство оценивает не только предоставленную информацию о финансовом состоянии эмитента, ее прозрачность и соответствие международным правилам учета, но и умение эмитента работать с ней. Список рейтинговых агентств не исчерпывается Standard & Poor’s и Moody’s. Существуют множество мелких агентств, которые работают по своим методикам. Часть их ассоциируется с упомянутыми выше крупными рейтинговыми компаниями, например индийское агентство Credit Informanion Rating Services (CRIS), ассоциированное со Standard & Poor’s. Некоторые действуют самостоятельно , например Fitch в США или Central European Rating Agency (CERA) в Польше. В России к работе кредитного риска по муниципальным долгам приступил фонд «Институт экономики города» в сотрудничестве с First Washington Associates и представителями ряда крупных западных рейтинговых агентств.

Типы кредитный рейтингов.

Рейтинговые агентства разрабатывают несколько типов рейтингов в зависимости от требований эмитента и его положения.

Полноценный рейтинг присваивается только тем ценным бумагам, которые свободно обращаются на рынке. Подразумевается не только наличие самого рейтинга, его публикации, но и постоянный мониторинг положения эмитента и другой важной информации, относящейся к кредитному риску.

Предварительный рейтинг присваивается ценным бумагам до выхода из на свободный рынок. Действует только на момент публикации, которая осуществляется только по просьбе эмитента.

Рейтинг для частных сделок (private placement rating) аналогичен предварительному, но облигации предлагаются на ограниченном рынке. Мониторинг проводится по просьбе эмитента. Действует только на момент объявления.

Мнение о кредитоспособности (credit opinion) выдается тем эмитентам, которые хотят иметь представление о своей кредитоспособности без публикации ее оценки. Это не рейтинг, так как основан на ограниченной информации. Облигации получают следующие оценки: высоко инвестиционные, инвестиционные, на границе инвестиционных и неинвестиционных, неинвестиционные.

Функции кредитного рейтинга.

Рейтинг выполняет специальную и очень ограниченную функцию: он оценивает только кредитный риск. Эта оценка – всего лишь одна из составляющих процесса принятия решения об инвестировании в данный долговой инструмент.

Рейтинг не является рекомендацией покупать, продавать или владеть той или иной ценной бумагой. Рейтинговые агентства, зачастую получая от эмитента конфиденциальную информацию, не имеет права давать никаких рекомендаций инвесторам, это обесценивает объективность самого рейтинга и делает агентство уязвимым для обвинений в предвзятости суждений.

Рейтинг не является общей оценкой кредитоспособности эмитента. Высокий рейтинг эмитента может быть основан на специальных гарантиях третьей стороны и тем самым не полностью относится к характеристикам самого эмитента.

Кредитный рейтинг не предполагает проведения рейтинговым агентствам аудита и специальной проверки информации, предоставляемой эмитентом.

Однако рейтинг может быть отозван агентством и изменен, если информация эмитента оказалась недостоверной.

1.3.2.Страхование кредитного риска муниципальных облигаций.

Целесообразность страхования

Страхование кредитного риска по долговым ценным бумагам повышает их кредитный рейтинг, что обеспечивает снижение стоимости обслуживания долга для эмитента. Эффективность данной схемы определяется экономией по выплатам процентного дохода по сравнению с величиной страховой премии. За рубежом получило развитие страхование кредитного риска муниципальных облигаций.

К середине 80-х годов в США страхованием охватывалось более 25% всех новых выпусков муниципальных облигаций, возрастая с 1973 года в среднем на 170% ежегодно.

Увеличение числа компаний, страхующих риски по долговым ценным бумагам, происшедшее в начале 80-х годов объясняется прибыльностью таких операций поскольку страхованию муниципальных облигаций обычно предписывается так называемый стандарт «нулевых потерь». В отличие от имущественного страхования или страхования несчастных случаев, где ожидается определенный процент убытка, исчисляемый на основе актуарных расчетов, страховщики облигаций не предусматривают потерь. Отказ от выплаты своих обязательство по муниципальным облигациям в США практически не регистрировался, а неисполненные в срок обязательства муниципалитетов выполнялись, как правило, со сравнительно небольшой отсрочкой, причем суммы, полученные в виде дополнительного вознаграждения от невыполнивших своевременно свои обязательства муниципалитетов, оказывались достаточно высоки.

Вместе с тем кредитный риск по муниципальным облигациям, вполне приемлемый для крупного портфельного инвестора, максимизирующего доходность управляемого портфеля за счет включения более доходных и рискованных ценных бумаг, зачастую оказывается чрезмерно высоким для частного, не имеющего достаточных активов и желания для проведения диверсификационной портфельной политики. Однако инвестиции в муниципальные облигации, доходы по которым не облагаются федеральными и местными налогами, привлекательны в первую очередь для частного инвестора.

Да и большинство институциональных инвесторов предпочитают надежность, ограничивая долю вложений в ценные бумаги, не имеющие максимально высокого кредитного рейтинга.

В этих условиях для значительной части эмитентов целесообразно страхование своих долговых ценных бумаг у страховой компании, имеющей максимально высокий кредитный рейтинг.

Средняя совокупная экономия на выплате процентов для эмитента за период обращения застрахованной облигации существенно превосходит стоимость страхования. Величина страховой премии может варьироваться в пределах от 0,25 до 2% совокупной суммы номинала облигации и причитающегося процентного дохода в зависимости от гаранта, кредитного рейтинга облигации, ее типа, срока обращения и факторов риска. Премии рассчитываются исходя из стоимости облигаций, приведенной к сроку их погашения.

Как правило, вся сумма премии взимается в начале срока действия страхового полиса.

Обычно размер премии составляет от 1/3 до Ѕ совокупной экономии на процентах за весь период обращения облигации. Экономия на выплате процента и величина страховой премии находятся в обратной зависимости от кредитного рейтинга эмитента. Страховая премия (и экономия в процентах) по облигациям с рейтингом ВВВ будет значительно выше, чем по облигациям с более высоким рейтингом АА.

Страхование облигаций существенно повышает ликвидность долговых ценных бумаг некрупных, малоизвестных или низкокотируемых заемщиков, которые нечасто выпускают облигации.

Для большинства инвесторов финансовые гарантии, предоставляемые по облигациям страховой компанией, устраняют необходимость фундаментального анализа информации об эмитенте. До тех пор, пока страховая компания сохраняет свой кредитный рейтинг, инвесторы защищены от любого снижения оценки кредитоспособности эмитента.

Механизм страхования кредитных рисков муниципальных обязательств. На первичном рынке.

Эмитент сравнивает стоимость страхования с величиной средств, которые он сэкономил, выпуская незастрахованные облигации. Его консультанты помогают ему определить примерную ставку, под которую он мог бы их разместить. Если по экономическим соображениям эмитенту выгодно застраховать свой муниципальный заем, то он подает заявку в одну или несколько страховых компаний.

Страховые компании начинают анализировать финансовую информацию об эмитенте примерно также, как это делают рейтинговые агентства при выпуске незастрахованных облигаций . После изучения финансовой информации страховая компания выносит решение о страховании займа.

Если компания согласна застраховать выпуск, она объявляет тот процент от суммы займа, который будет являться платой за страхование.

Естественно, что, обратившись к нескольким страховым компаниям, эмитент сравнивает их предложения и выбирает наиболее выгодное для себя.

на вторичном рынке.

Услуги по страхованию муниципальных облигаций могут предоставляться как на весь объем эмиссии, так и по отдельным пакетам. Хотя около 2/3 всего объема страхования муниципальных облигаций финансируется их эмитентами, в целях снижения стоимости заимствования существует спрос на страхование облигаций и со стороны инвестора, желающий повысить надежность располагаемых ценных бумаг.

Инвестор может приобрести пакет муниципальных облигаций на вторичном рынке и застраховать его, повышая рейтинг облигаций до уровня ААА. Премия рассчитывается в процентах к сумме обслуживания долга (еще не выплаченного дохода и номинала) и взимается в виде единовременного платежа по критериям, аналогичным используемым при страховании новых выпусков.

Ряд страховщиков осуществляют страхование открытых взаимных облигационных фондов, предлагают страхование портфельных инвестиций индивидуальным вкладчикам и банковским «портфелям». при этом ограничивается нижний уровень рейтинга облигаций, находящихся в инвестиционных портфелях, и доля облигаций, имеющих минимально допустимый рейтинг.

При страховании на вторичном рынке речь в основном идет о крупных фондах, которые инвестируют средства в муниципальные облигации. Фонд, пожелавший приобрести крупный пакет облигаций, прежде всего застрахованный, обращается в страховую компанию с вопросом: готова ли она застраховать этот пакет облигаций и какова будет стоимость услуги? Подобные механизмы страхования работают только между несколькими крупнейшими фондами и страховыми компаниями.

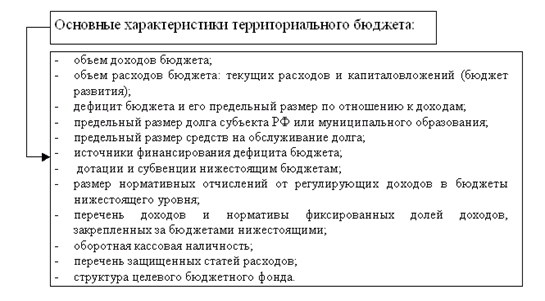

Доля платежей по основной сумме долга в ежегодных платежах по обслуживанию долга, погашаемых за счет налогов.

Доля платежей по краткосрочным обязательствам в сумме ежегодных платежей по всем обязательствам муниципалитета, погашаемым за счет налогового потенциала.

Выплаты процентов по долгам как доля всех доходов бюджета.

Глава II. Зарубежный опыт муниципальных заимствований.

Похожие работы

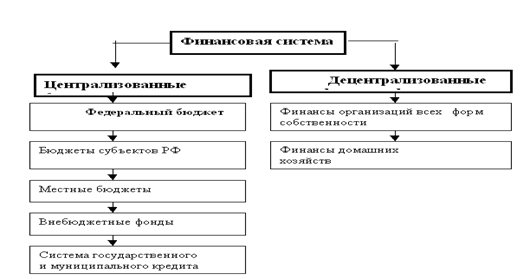

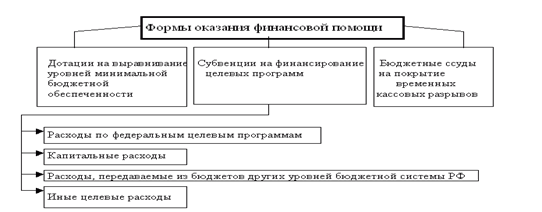

... , единые процедуры бюджетного процесса; Стимулирования - осуществление деятельности, направленной на реализацию целей; Контроля. Можно выделить некоторые принципы организации государственных и муниципальных финансов: - единство законодательной и нормативной базы; - открытость и прозрачность; - разграничения полномочий и предметов ведения; - целевой ориентированности: - научного подхода; ...

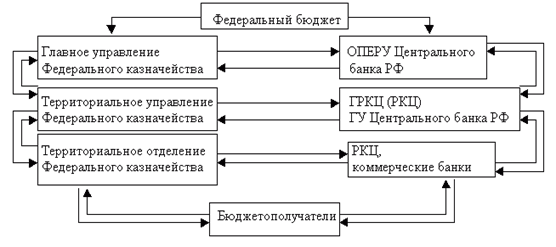

... , добиваясь того, чтобы средства, предназначенные для финансирования «делегированных» полномочий (которых в перспективе, вероятно, будет больше, чем сейчас), вообще не включались в бюджет муниципального образования, а перечислялись на казначейский счет муниципалитета; распорядителем же этих средств должен стать глава местной администрации, работающий под контролем как местного представительного ...

... Однако более правильно в методическом отношении степень децентрализации измерять долей собственных доходов муниципальных бюджетов в их общем объеме. Тогда, в соответствии с приведенной выше классификацией, доля собственных доходов в Дании составит 72,8%, в Венгрии 34,5% и в Латвии 14,1%. 2.2.2 Структура доходов и расходов муниципалитетов и их возможности по выходу на финансовые рынки В работе ...

... решения данной задачи необходимо разрабатывать и широко обсуждать перспективы развития муниципальных финансов, оценивать их соответствие современным требованиям развития Российской Федерации, обоснованность выбора направлений и механизмов государственного финансового регулирования социально-экономических процессов в условиях проведения широкомасштабных реформ в нашей стране и высокого уровня ...

0 комментариев