Навигация

Учет выбытия основных средств

2.4. Учет выбытия основных средств.

Основные средства выбывают с предприятия по различным причинам: в результате их безвозмездной передачи, финансовых вложений предприятия, продажи неиспользуемых, ликвидации ветхих и морально изношенных объектов, недостач и стихийных бедствий. Предприятия могут сдать основные средства другим предприятиям на условиях текущей или долгосрочной аренды.

2.4.1. Учет операций по безвозмездной передаче объектов основных средств.

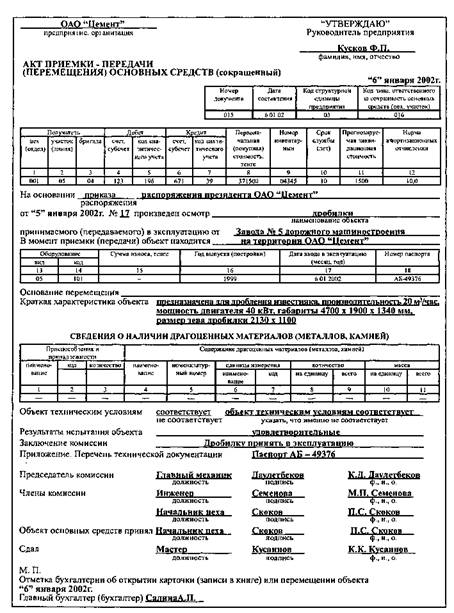

Безвозмездная передача основных средств оформляется актом формы № ОС-1, составляемым в 2-х экземплярах, который служит бухгалтерии основанием для их списания. Все операции по безвозмездной передаче объекта отражаются через счет 47. По дебету этого счета отражают первоначальную стоимость списываемого объекта (кредитуется счет 01) и все расходы, обусловленные выбытием (по демонтажу объекта, его транспортировке и др.) с кредита разных счетов в зависимости от характера расходов (23, 50, 60, 70, 67, 69, 71, 76). На кредите счета 47 фиксируется износ списываемого объекта (дебет субсчета 02-1). Потери от безвозмездной передачи, выявленные на счете 47, подлежат отнесению на один из следующих субсчетов: 88-1, 81-2, 87-2.

Если на предприятии создан фонд накопления, то потери относят на его уменьшение (дебет субсчета 88-1, кредит счета 47). Если учредительными документами не предусмотрено образование на предприятии фонда накопления, то потери подлежат списанию за счет чистой прибыли (дебет субсчета 81-2, кредит счета 47).

При наличии балансового убытка в отчетном году эти потери списывают за счет нераспределенной прибыли прошлых лет (дебет субсчета 87-2, кредит счета 47).

При безвозмездной передаче имущества плательщиком НДС является сторона, их передающая (п. 9 Инструкции по НДС № 39).

При этом по основным фондам, иному имуществу, по которым начисляется износ, за себестоимость принимается их остаточная стоимость.

Обычно, если безвозмездно передаются основные средства, находившиеся в эксплуатации, то к моменту их возможной передачи НДС обычно уже бывает возмещен из бюджета.

В соответствии с п. 2.4 Инструкции по налогу на прибыль №37 при определении прибыли от реализации основных фондов и иного имущества предприятия для целей налогообложения учитывается разница (превышение) между продажной ценой и первоначальной или остаточной стоимостью этих фондов и имущества. Данное положение распространяется и на безвозмездную передачу основных средств другим организациям.

Так как при безвозмездной передаче основных средств цена реализации принимается равной нулю и, следовательно, она обычно меньше балансовой (остаточной) стоимости, то у организации будет возникать убыток от такой сделки, даже при отсутствии возможных расходов, связанных с безвозмездной передачей основных средств.

Однако отрицательный результат от реализации и от безвозмездной передачи имущества в целях налогообложения не уменьшает налогооблагаемую прибыль.

У организации также могут возникнуть расходы, связанные с безвозмездной передачей основных средств.

Как уже отмечалось учет для целей налогообложения любых расходов, связанных с реализацией и безвозмездной передачей основных средств, действующим законодательством не предусмотрен даже в том случае, если на счетах учета от данной операции выявлена прибыль.

Документами, на основе которых осуществляются записи в регистрах бухгалтерского учета, являются: счет-фактура, акт (накладная) приемки-передачи с приложением договора дарения, подтверждающие безвозмездную передачу основного средства другой организации или физическому лицу, а также документы, подтверждающие расходы, связанные с безвозмездной передачей основных средств. Списание с баланса передающей организации стоимости безвозмездно переданных основных средств производится только после письменного сообщения (авизо) принимающей организации о принятии к бухгалтерскому учету этих основных средств. В акте указываются балансовая стоимость основного средства и сумма износа к моменту передачи.

При безвозмездной передаче или обмене товаров (работ, услуг) днем совершения оборота является день передачи товаров (работ, услуг).

Пример. Допустим, что к моменту безвозмездной передачи основного средства сложились следующие условия:

основное средство было приобретено для производственных нужд, оплачено, принято на учет по первоначальной стоимости в сумме 60 тыс. руб. и введено в эксплуатацию;

- по основному средству до момента безвозмездной передачи была начислена амортизация в сумме 15 тыс. руб.;

- НДС в сумме 10 тыс. руб. был зачтен после оплаты и принятия на учет основного средства;

- остаточная стоимость основного средства к моменту безвозмездной передачи составила 35 тыс. руб. (50 000 - 15 000).

В целях упрощения расходы, связанные с безвозмездной передачей основного средства, не рассматриваются.

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | Сумма, руб. | |

| Дебет | Кредит | |||

| 1 | 2 | 3 | 4 | 5 |

| 1. | Отражена задолженность поставщику за поставку объекта ОС без учета НДС | 08-4 | 60 | 50 000 |

| 2. | Отражена сумма НДС по приобретенному объекту ОС | 19-1 | 60 | 10 000 |

| 3. | Произведена оплата поставщику за объект ОС (включая НДС) | 60 | 51 | 60 000 |

| 4. | Объект ОС введен в эксплуатацию и принят к учету по первоначальной стоимости | 01-1 | 08-4 | 50 000 |

| 5. | Отнесен на расчеты с бюджетом НДС по оплаченному и принятому на учет объекту ОС | 68-4 | 19-1 | 10 000 |

| 6. | Отражена сумма амортизации, начисленная по объекту ОС до момента безвозмездной передачи | 20 | 02-1 | 15 000 |

| 1 | 2 | 3 | 4 | 5 |

| 7. | Списана первоначальная стоимость безвозмездно переданного объекта ОС | 47 | 01-1 | 50 000 |

| 8. | Списана сумма амортизации, начисленная к моменту безвозмездной передачи объекта ОС | 02-1 | 47 | 15 000 |

| 9. | Начислен в бюджет НДС от оборота по безвозмездной передаче объекта ОС [(50 000 - 15 000)*20%] | 47 | 68-4 | 7 000 |

| 10. | Финансовый результат (убыток) от безвозмездной передачи объекта ОС (0 - 50 000 + 15 000 - 7 000) | 80-2 | 47 | 42 000 |

| 11. | Перечислен в бюджет НДС | 68-4 | 51 | 7 000 |

В соответствии с п. 2.4 Инструкции по налогу на прибыль №37 отрицательный результат от безвозмездной передачи основного средства в целях налогообложения не уменьшает налогооблагаемую прибыль.

Похожие работы

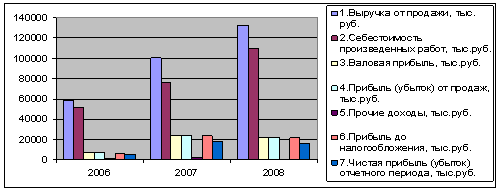

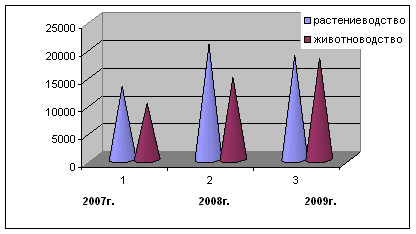

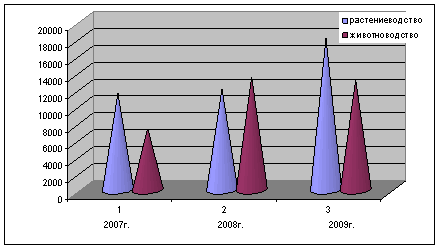

... в эксплуатацию в короткие сроки. Одним из лучших представителей сети сахарных заводов Воронежской области является закрытое акционерное общество «Перелешинский сахарный завод». За отчетный период предприятие достигло ряда высоких показателей своей работы: реконструкция и ремонт основного технологического оборудования позволили снизить потери в производстве до 0,52%, увеличить выход сахара до ...

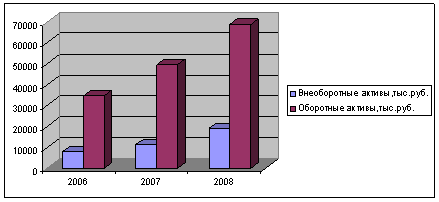

... . Эффективность нематериальных активов будет повышаться, если темпы роста прибыли и выручки будут опережать темпы роста нематериальных активов [17, с.562]. 2. Учет и анализ основных средств и нематериальных активов на ооо "дальпромторгсервис" 2.1 Экономико-организационная характеристика ООО "ДальПромТоргСервис" Общество с ограниченной ответственностью "ДальПромТоргСервис" существует с ...

... с содержанием основных средств (технический осмотр, поддержание в рабочем состоянии, др.); – обеспечение контроля за сохранностью основных средств, принятых к бухгалтерскому учету; – проведение анализа использования основных средств; – получение информации об основных средствах, необходимой для раскрытия в бухгалтерской отчетности [37]. В Методических указаниях не содержится обязательного ...

... с объектами основных средств, которые удерживаются для продажи, субъект должен представить непосредственно в самом бухгалтерском балансе отдельно от прочих обязательств. Задача анализа основных средств- проверка наличия, состояния, состава и изменения за отчетный период и выявление эффективности их использования. Основные средства многократно участвуют в процессе деятельности организации. Они ...

0 комментариев