Навигация

Увеличение среднедушевых доходов населения. Степень достижения этой цели измеряется темпами роста национального дохода на душу населения

1. Увеличение среднедушевых доходов населения. Степень достижения этой цели измеряется темпами роста национального дохода на душу населения.

| Темп роста ВВП на душу населения (1994 г./1990 г.) | |

| Великобритания | 112 |

| Германия | 119 |

| Греция | 124 |

| Италия | 117 |

| Китай | 131 |

| Польша | 137 |

| США | 116 |

Как правило, динамика основных видов доходов и ВНП совпадает. Так, на протяжении 1950 - 1980 гг. среднегодовые темпы роста реального ВНП и реальной заработной платы составляли примерно 2%.

1. Увеличение свободного времени. Как известно, досуг - одно из важнейших жизненных благ - не находит отражения в показателях ВНП и НД. Для оценки качества экономического роста необходим учет этой его составляющей, то есть необходимо принимать во внимание изменение продолжительности рабочего дня и рабочей недели, общей продолжительности трудовой деятельности работающего населения.

2. Обеспечение более равномерного распределения НД среди различных слоев населения. Рост ВНП и увеличение дифференциации доходов не расценивается как улучшение удовлетворения общественных (макроэкономических) потребностей. В 1997 г. на долю 10 % наиболее обеспеченного населения РФ приходилось 31,2 % денежных доходов, а на долю 10% наименее обеспеченных - 2,4%. Массовая нищета превращает в фикцию все остальные права, дарованные человеку природой и обществом.

3. Улучшение качества и рост разнообразия выпускаемых товаров и услуг. Эта составляющая находит в условиях рыночного хозяйствования стоимостную оценку, поскольку на товары более высокого качества и соответствующего вкусам покупателей ассортимента предъявляется повышенный спрос, что позволяет увеличивать цены продаж. Вследствие этого, совокупный объем продаж, выраженный в ВНП, возрастает.

Эффективность роста свидетельствует не только о приросте макроэкономических показателей, но и то, какой ценой он был достигнут.

С одной стороны, под эффективностью экономического роста подразумевают все составляющие, характеризующие эффективность производства, такие как:

· углубление специализации и разделения труда, в том числе, международного;

· улучшение размещения производительных сил и ресурсов по отраслям и регионам;

· освоение новых технологий, позволяющих минимизировать издержки производства и т.п.;

· рост производительности труда (ВНП на одного работающего);

· рост фондоотдачи (отношение стоимости ВНП к стоимости основных производственных фондов и оборотных средств);

· снижение материало - и энергоемкости (отношение стоимости используемых на производство материалов и энергии к стоимости созданного ВНП) и т.п.

С другой стороны, эффективность роста национальной экономики характеризуется не только положительной динамикой макроэкономических показателей, но и тем, что происходящие сдвиги в повышении общественного благосостояния не ухудшают положение отдельных членов общества, групп населения. Такой характер изменений называют Парето-эффективностью (по имени итальянского экономиста В. Парето). Учет этой стороны эффективности экономического роста требует гармонизации экономических и гуманистических целей экономической политики.

Понятие качества экономического роста связывают с усилением его социальной направленности. При этом выделяют такие параметры:

· развитие отраслей социальной инфраструктуры: здравоохранения, образования, культуры;

· обеспечение безопасности условий труда и жизни населения;

· поддержание полной и эффективной занятости;

· социальная защищенность безработных и нетрудоспособных.

Между целями экономического роста и задачами повышения качества роста существуют как единство, так и противоречия, то есть качество роста не достигается автоматически. Оно обеспечивается целенаправленной социально-экономической политикой государства.

2. Факторы и типы экономического ростаФакторами экономического роста называются те явления и процессы, которые определяют масштабы увеличения реального объема производства, возможности повышения его эффективности и качества.

Существуют прямые и косвенные факторы экономического роста. К прямым относят увеличение масштабов вовлечения в экономический оборот различных категорий и видов экономических ресурсов, а также улучшение качества их использования. К косвенным факторам экономического роста относят стимулирующие меры экономической политики, такие как проведение антимонопольной политики, регулирование цен на ресурсы, снижение налогового бремени, расширение возможности получения кредитов.

В качестве основных факторов роста российской экономики в ближнесрочной перспективе в Послании Президента РФ Федеральному Собранию обозначены привлечение инвестиций и развитие внутреннего рынка.

Первый тип макроэкономического роста - экстенсивный (лат. extensivus - расширяющийся) достигается за счет расширения, дополнительного вовлечения в производство экономических ресурсов: труда, основного капитала, сырья, материалов, природных ресурсов.

Экстенсивный тип экономического роста - исторически первый путь повышения уровня экономического развития. У него есть определенные преимущества: он способствует быстрому освоению природных ресурсов, способствует повышению уровня занятости, широкомасштабному расширению производственного аппарата и нового строительства.

Вместе с тем экстенсивный тип экономического роста имеет серьезные недостатки: он обусловливает технический застой, который сопряжен с такими нежелательными параметрами экономического роста как неснижающаяся фондоотдача, высокая материалоемкость производства, низкая производительность труда. Все эти недостатки характеризуют низкую эффективность экстенсивного типа экономического роста.

Опора на экстенсивный путь экономического роста предполагает наличие в стране достаточного количества неиспользуемых материальных и людских ресурсов. Экономика при опоре на экстенсивные факторы роста обязательно носит затратный характер. Такой путь неминуемо ухудшает условия воспроизводства, приводит к быстрому исчерпанию в результате неэффективного использования невоспроизводимых факторов производства. В конце концов экстенсивный тип экономического роста ввергает национальное хозяйство в тупик, чем и исчерпывает себя.

Выходом из такой ситуации является переход к интенсивному типу экономического роста.

Интенсивный тип экономического роста - более сложное явление. Его главное содержание - повышение результативности общественного производства на основе научно-технического прогресса (НТП).

Увеличение масштабов национального производства достигается при этом за счет применения более прогрессивной техники и технологий, достижений науки, использования более качественных предметов труда, повышения квалификации работников. Интенсивный тип экономического роста сопряжен с повышением качества продукции, ростом производительности труда, ресурсосбережением, улучшением использования имеющейся материальной базы производства.

Интенсивный тип экономического роста - более прогрессивный. Он обусловлен повышением качества рабочей силы, следовательно способствует развитию человеческих способностей. Интенсивный рост смягчает проблему ограниченности естественных и людских ресурсов, позволяет получать большие макроэкономические результаты с минимумом затрат.

Различают трудосберегающий и капиталосберегающий тип интенсивного экономического роста. Трудосберегающий тип предполагает, что новая техника вытесняет из производства рабочую силу. При этом прирост производства достигается частично или полностью за счет повышения производительности труда. Такой тип роста характерен на стадии индустриализации и связан с вытеснением рабочей силы из производства и обострением проблемы занятости.

Капиталосберегающий тип интенсификации связан с применением более экономичных машин и оборудования, позволяющих уменьшить расходование сырья и материалов, машин и оборудования.

В реальной экономической практике экстенсивный тип экономического роста неизменно совмещается с интенсивным. Качественное совершенствование факторов, вовлекаемых в производство, как правило, сочетается с их количественным ростом. Наряду с этим, рост рабочей силы и расширение средств производства часто сопряжены с изменением их качественных параметров. В силу этого на практике говорят о преимущественно интенсивном или экстенсивном типе экономического роста.

3. Основные модели экономического роста

Модели экономического роста призваны выявлять условия и тенденции экономического роста.

Исходными моделями экономического роста являются так называемые производственные макроэкономические функции. Они классифицируются как неоклассические модели роста.

Производственная функция показывает зависимость величины национального продукта от создающих его факторов производства.

Математически производственная функция в общем виде может быть представлена как функция многих переменных в следующем виде:

Y = F(a1, а2, ..., an), где Y - национальный доход;

a1, а2, ..., an - объемы вовлечения в производство национального дохода факторов производства: 1-го, 2-го, ... n-го типов.

Частный случай производственной функции - функция Кобба -Дугласа:

Y = A ´ La ´ К1a-1, где

L -труд; К - капитал;

А - постоянный коэффициент, находится расчетным путем;

a - коэффициент эластичности (a<1);

Коэффициенты эластичности производственной функции - это степенные коэффициенты факторов производства, показывающие, как возрастет объем продукции, если фактор производства изменится на единицу. Коэффициенты эластичности находят эмпирически. Различают производственные функции с постоянными и переменными коэффициентами эластичности. Мы привели пример с постоянными коэффициентами эластичности.

В 1928 г. Ч. Кобб и П. Дуглас на основе эмпирических данных по обрабатывающей промышленности США за период 1899 - 1922 гг. представили конкретный вид производственной функции:

Р=1,01 ´ L0,75 ´ К0,25

С помощью производственных функций можно решать следующие проблемы:

1. Определять потенциально возможные темпы роста в зависимости от динамики объемов вовлекаемых экономических ресурсов.

2. Выявлять долю того или иного фактора в производстве и росте национального продукта.

3. Устанавливать величину вознаграждения факторов производства, исходя из их предельной производительности.

4. Выбирать оптимальные комбинации факторов производства, обеспечивающие определенную величину выпуска продукции. Производственные функции дают возможность оценить, во что обществу обойдется замена единицы одного фактора на определенную величину другого. Допустим, в условиях приведенной модели Кобба -Дугласа стоит задача увеличить выпуск продукта на 5 млрд. долл. Это можно сделать двумя способами:

· увеличить капитал, оставив без изменения затраты труда, что потребует прироста капитала в размере ^20 млрд. долл.

· увеличить затраты труда, оставив без изменения затраты капитала, что потребует прироста трудовых затрат в размере ^6,7 млрд. долл.

Впоследствии производственная функция Кобба - Дугласа была видоизменена в связи с введением фактора технического прогресса.

Под техническим прогрессом понимают увеличение национального продукта, вызванное качественными изменениями капитала, рабочей силы и других факторов производства.

Такими качественными изменениями являются:

· рост квалификации занятых;

· инновации - научно-технические достижения, используемые в производстве;

· совершенствование организации производства и т.п.

Впервые производственную функцию с учетом фактора технического прогресса ввел голландский экономист, лауреат Нобелевской премии, Ян Тинберген (1942 г.).

Он вывел следующий вид производственной функции:

Y = A ´ La ´ К1-a ´ еrt, где

еrt - фактор времени.

Дальнейшее развитие моделей производственной функции с учетом технического прогресса связаны с именами Солоу, Дж. Мида, Э. Денизон.

Изучением этих моделей мы будем заниматься в курсе «Макроэкономика».

Кроме моделей неоклассического направления существует группа так называемых кейнсианских моделей экономического роста. Макроэкономическую теорию Кейнса и кейнсианскую модель мы будем разбирать в последующих темах нашего курса. Основная идея Кейнса состоит в том, что для вывода экономики из депрессии на положительную экономическую динамику необходимо нарастить совокупный спрос, главным образом, за счет дополнительных инвестиций. Инвестиции дадут мультипликационный эффект, то есть вызовут кратный рост национального продукта.

Кейнс рассматривал только краткосрочный период экономического развития, а его последователи сняли это ограничение, разработав целый ряд неокейнсианских моделей экономического роста. Наиболее известны модели Харрода и Домара. См. «Экономическая теория» под ред. Тарасовича и Добрынина (с. 299 - 303).

Глава 4. Макроэкономическое равновесие на рынке благ.Вопросы:

1. Совокупный спрос.

2. Совокупное предложение.

3. Макроэкономическое равновесие в модели AD -AS.

1. Совокупный спросАнализ макроэкономического равновесия осуществляется при помощи агрегирования, то есть формирования совокупных показателей, называемых агрегатами. Важнейшими агрегатами являются:

· реальный объем национального производства;

· уровень цен (агрегатные цены) всей совокупности товаров и услуг.

Когда речь идет об агрегатных показателях, то часто в расчет берутся не абсолютные их значения, а темпы роста (прироста). В частности, если рассматривают уровень цен в национальной экономике, то учитывают дефлятор ВНП (национального дохода).

Совокупный спрос (AD) - это количество произведенной продукции, на которую предъявляется покупательский спрос в национальной экономике.

Наиболее важным фактором, влияющим на величину совокупного спроса, является уровень цен в национальной экономике. Между уровнем цен и объемом национального производства, на который предъявляется спрос, существует обратная, отрицательная связь.

Рисунок 42. Кривая совокупного спроса

Кривая совокупного спроса (AD) показывает зависимость между уровнем цен в национальной экономике (Р) и совокупным спросом на товары и услуги (Y). Кривая совокупного спроса построена для заданного уровня богатства общества.

Нисходящий характер кривой совокупного спроса связывают с:

· эффектом богатства: падением покупательной способности с ростом уровня цен при неизменном уровне общественного богатства;

· эффектом процентной ставки: повышение уровня цен обусловливает рост ставок по коммерческому кредиту, следовательно, возможности заимствования потребителями, фирмами, государством снижаются, снижается и совокупный спрос;

· эффектом импортных закупок: если уровень цен в национальной экономике повышается, потребители стремятся переключить спрос на импортные товары, следовательно, спрос на продукцию национального производства сокращается.

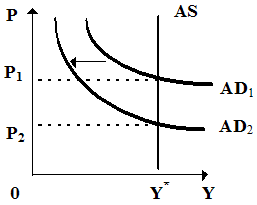

Основными составляющими совокупного спроса являются: потребительские расходы, инвестиции, государственные закупки и чистый экспорт. Изменения в совокупном спросе связаны с изменением какой-либо из этих составляющих или их совместным изменением. Графически изменение совокупного спроса интерпретируется смещением кривой совокупного спроса вправо (AD1 - рост совокупного спроса) или влево (AD2- его снижение).

Рисунок 43. Изменение совокупного спроса

Смещение кривой совокупного спроса может быть связано с изменением по крайней мере одной из его составляющих, как-то:

· изменение в потребительских расходах, которое может произойти по причинам:

a. изменения благосостояния потребителей вследствие изменения рыночной цены акций или реальной стоимости недвижимости и земли. Это - значимый фактор в национальных хозяйствах развитых стран, где значительная часть населения вкладывает свои сбережения в акции и недвижимость;

b. изменения ожиданий потребителей (инфляционных ожиданий или ожиданий увеличения доходов);

c. накапливаемой задолженности потребителей. Этот фактор, влияющий на изменение потребительского спроса, важен для тех государств, где активно используется кредитование потребителей. Если накопилась большая потребительская задолженность по кредитам, то потребители сокращают текущий спрос;

d. изменений в налогообложении индивидуальных доходов. Снижение налогов на доходы населения стимулирует потребительский спрос, а увеличение дает противоположный эффект.

· изменения в инвестиционных расходах в связи со следующими основаниями:

e. изменения процентных ставок по кредитам, которые происходят по не зависящим от изменения уровня цен причинам. Такие изменения могут быть связаны, например, со сжатием денежной массы в обращении;

f. ожиданием прибылей от вложений в производство. Хорошие перспективы бизнеса, к примеру, стимулируют инвестиционные расходы;

g. изменением налогообложения бизнеса. Снижение налогового бремени увеличивает прибыли и побуждает к инвестированию;

h. научно-техническим прогрессом. Научно-технические достижения и изобретения, которые могут дать заметный экономический эффект, побуждают частных предпринимателей закупать средства производства, необходимые для внедрения достижений в производство;

· изменения в государственных расходах. Они, как правило, связаны с переориентацией в государственной внутренней или внешней политике;

· изменения в чистом экспорте, происходящие в связи с:

i. изменениями в национальном продукте других стран, чаще - соседних. Рост национального продукта других стран обусловливает расширение возможностей экспорта нашей страны;

j. изменением курса национальной валюты: повышение курса определяет сужение возможностей экспорта, расширение импорта. Напротив, снижение курса национальной валюты делает экспорт более выгодным, а возможности импорта при этом сужаются.

2. Совокупное предложениеСама по себе кривая совокупного спроса не определяет равновесный уровень цен и объем национального производства: она показывает лишь возможные соотношения между двумя этими переменными. Для определения значения уровня цен и объема национального производства необходимо проанализировать совокупное предложение.

Совокупное предложение (AS) - это количество товаров и услуг, предлагаемых всеми национальными производителями.

По поводу характера зависимости существуют существенные расхождения во мнениях экономистов.

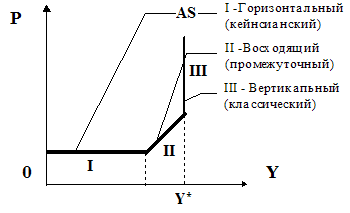

В учебнике Макконнелла и Брю “Экономикс” кривая предложения представлена как линия, состоящая из трех отрезков:

1) горизонтального (кейнсианского);

2) восходящего (промежуточного);

3) вертикального (классического).

Авторы не увязывают характер зависимости с фактором времени и считают, что при низких объемах производства занятость ресурсов низкая и увеличение предложения может быть получено без повышения цен на ресурсы. Это характеризует горизонтальный участок кривой предложения.

Если же все ресурсы заняты, то никакое повышение цен не приведет к увеличению объема производства. Участок кривой предложения, соответствующий полной занятости ресурсов, вертикален. На независимости совокупного предложения от уровня цен настаивали представители классической школы экономической теории (Д. Рикардо, Дж. Милль, А.Маршалл и др.).

При приближении к полной занятости рост производства связан с возникновением “узких мест”, дефицита некоторых видов ресурсов, что может вызвать повышение цен на ресурсы и общий рост цен. Это определяет восходящий характер промежуточного участка кривой совокупного предложения.

Рисунок 44. Кривая совокупного предложения

Кроме цен, на характер предложения могут повлиять и другие факторы (детерминанты):

1. Изменение цен на ресурсы (в сторону их повышения или понижения).

2. Изменения в производительности труда, что чаще всего связано с влиянием научно-технического прогресса.

3. Налоги и субсидии, государственное регулирование экономики. В частности, снижение налогов и предоставление субсидий предпринимателям увеличивает совокупное предложение.

Эти факторы сдвигают кривую предложения влево (AS1 - при воздействии, увеличивающем предложение), или вправо (AS2 - при воздействии, снижающем предложение).

Рисунок 45. Изменение совокупного предложения

Общепризнанно, что характер предложения в решающей мере определяется временным интервалом анализа.

Большинство современных экономистов сходится на том, что в долгосрочном периоде справедливо мнение представителей классической школы экономической теории, которые полагали, что объем производства не зависит от уровня цен. Аргументом здесь выдвигается то, что в конечном счете, количество произведенной и предлагаемой продукции определяется затратами ресурсов, имеющимися в обществе, прежде всего, затратами труда и капитала, а также используемыми в экономике технологиями.

Объем национального производства, который определяется количеством имеющихся в обществе ресурсов, называется естественным уровнем производства, или уровнем производства при полной занятости (Y*).

Рисунок 46. Долгосрочная кривая совокупного предложения.

3. Макроэкономическое равновесие в модели AD -ASВ зависимости от конкретной формы кривой совокупного предложения, общее рыночное равновесие будет складываться при различных макроэкономических параметрах. Используя объединенную кривую предложения, можно проанализировать, по крайней мере, три возможных ситуации макроэкономического равновесия: на промежуточном, классическом и кейнсианском отрезках.

Равновесие на промежуточном отрезке формируется при уровне цен, равном PE . Равновесный объем производства - Y E . При цене P1 совокупный спрос превышает совокупное предложение на величину (Y2 - Y1 ) и конкуренция потребителей позволит поднять уровень цен до PE, что позволит увеличить реальный объем производства до Y E .

Рисунок 47. Равновесие на промежуточном участке кривой совокупного предложения.

Равновесие на кейнсианском отрезке формируется независимо от уровня цен. Равновесный объем производства - YE . Если объем производства будет больше YE, совокупный спрос будет меньше совокупного предложения на величину (Y2 - YE) и этот объем произведенной продукции нельзя будет продать. Y1 также не может быть равновесным объемом, так как совокупный спрос превышает предложение и требуется расширение объемов национального производства.

Рисунок 48. Равновесие на кейнсианском участке кривой совокупного предложения

Равновесие на классическом участке характеризуется уровнем цен PE, который обусловливает равенство совокупного спроса совокупному предложению в национальной экономике. Экономика работает на пределе производственных возможностей, и всякое отклонение цены от равновесной (P1 или P2) означает несоответствие спроса совокупному предложению.

Рисунок 49. Равновесие на классическом участке кривой совокупного предложения

Равновесие в национальной экономике может изменяться как под воздействием изменений в совокупном спросе, так и при изменении совокупного предложения.

Рассмотрим случай увеличения совокупного спроса.

· Если оно происходит на кейнсианском участке, то при неизменных ценах будет стимулировать рост национального производства.

· На классическом участке кривой совокупного предложения растущий спрос обусловит возникновение инфляции в национальной экономике, при этом увеличения объемов производства не произойдет (чистый инфляционный эффект).

· При росте совокупного спроса на восходящем участке рост цен будет сочетаться с ростом производства.

Уменьшение совокупного спроса будет определять несколько иные условия макроэкономического равновесия:

· На кейнсианском участке при неизменных ценах будет снижаться объем национального продукта.

· На промежуточном и классическом участке будет действовать так называемый “эффект храповика”. (Этот термин экономисты взяли из механики. Храповик - это механизм, не позволяющий делать обратный ход.) Это связано с негибкостью цен в сторону понижения. В результате более низкий объем национального производства будет сочетаться с прежним достаточно высоким уровнем цен.

Изменение совокупного предложения обусловливает соответствующие изменения в макроэкономическом равновесии:

· Уменьшение совокупного предложения приводит к росту цен и снижению реального объема производства.

· Увеличение совокупного предложения означает рост реального объема национального производства и снижение уровня цен в национальной экономике.

Модель AD - AS позволяет анализировать многие макроэкономические проблемы, такие, например, как инфляция, безработица. Вместе с тем эта модель не отвечает на многие макроэкономические вопросы. Выделим их:

· каковы механизмы обеспечения полной занятости;

· как обеспечить стабильность цен;

· какова роль государства в обеспечении макроэкономического равновесия, сочетающего полную занятость и стабильность цен;

· в чем заключается роль финансовой и банковской систем, внешнеэкономической политики при обеспечении макроэкономического равновесия;

· какова интерпретация макроэкономической нестабильности.

Это обусловливает необходимость изучения и других моделей, используемых для анализа макроэкономических проблем. Их мы рассмотрим в следующих темах.

Глава 5. Макроэкономическая нестабильность: экономические циклыВопросы:

1. Экономические циклы.

2. Безработица: типы, измерение, социально-экономические последствия.

3. Инфляция: измерение, причины, формы и последствия.

1. Экономические циклыМакроэкономике свойственно не только равновесие, но и состояние не равновесия, то есть несбалансированности производства и потребления в целом.

Мы отмечали, что современным странам присуще расширенное воспроизводство, положительная экономическая динамика. Однако, поступательное развитие, присущее на длительных интервалах всем национальным хозяйствам и мировой экономике в целом, не является равномерным и неуклонным. На протяжении более чем 170 лет (начиная с 1825 г., когда первый экономический кризис охватил промышленное производство в Англии) рыночная экономика развивается “волнообразно”: периоды экономических подъемов перемежаются спадами, депрессиями.

Экономисты называют колебания объема национального производства и занятости экономическими циклами.

Неуклонный экономический рост – миф, порожденный директивной плановой системой хозяйства, созданной и поддерживавшейся в нашей стране на достаточно длительном историческом периоде протяженностью около семидесяти лет. То, что она оказалась в итоге нежизнеспособной и была подвергнута радикальным преобразованиям, подтверждает, что неуклонно растущая экономика может производиться лишь на весьма ограниченных периодах времени. Большинство современных экономистов считают, что цикл - неотъемлемая характеристика экономики. Поскольку типичная черта цикличности – не повторение, а, выход на новый, более высокий уровень, следовательно, цикличность – форма прогрессивного развития.

Тем не менее, резкие экономические колебания, глубокие спады экономики - также нежелательное явление, влекущее за собой серьезные экономические и социальные последствия. Поэтому современное общество стремится взять под контроль экономический цикл с помощью соответствующей экономической политики.

В экономических циклах отмечаются две главные фазы :

1)спад (кризис)

2)подъем (расширение) производства

и две точки:

1)пик подъема

2)максимальный спад (нижняя точка спада)

Рисунок 50. Динамика реального объема национального производства во время экономического цикла

Некоторые экономические школы в фазе подъема выделяют периоды оживления и собственно подъема, происходящего в экономике вслед за достижением прежнего, докризисного уровня экономического развития.

Реальные экономические циклы имеют значительные особенности. Например, в отдельных случаях экономика на протяжении длительного периода времени не может преодолеть нижнюю точку спада, и тогда эта точка трансформируется в длительную фазу депрессии.

Характерные черты: | |

| Спада | Подъема |

| · Относительное перепроизводство товаров · Обесценивание товаров (при длительных спадах) · сокращение прибылей · массовые банкротства · снижение уровня национального производства · снижение уровня занятости · сокращение производственных инвестиций · массовое падение курса ценных бумаг | · увеличение доходности бизнеса · рост деловой активности · увеличение инвестиций, строительство и модернизация предприятий · цен повышение занятости · рост · активизация финансовых рынков |

Картина циклов обычно развивается таким образом что предшествующая фаза создает условия для наступления другой. Так, по достижении низшей точки спада, последний приостанавливается, прекращается падение цен, постепенно уменьшаются запасы товаров. Вследствие некоторого повышения спроса, увеличиваются возможности расширения производства некоторых видов товаров. Туда начинают направляться капиталы, привлекаются дополнительные ресурсы и работники. Повышается прибыль производства. Растут курсы ценных бумаг, возрастает процентная ставка. Но так происходит не бесконечно. По достижении определенного уровня национального производства, через некоторое время, возникает проблема массовой реализации производимых услуг, превышения над платежеспособным спросом со всеми вытекающими последствиями.

Наиболее известными типами циклов, классифицируемых по продолжительности, являются :

· Длинноволновые (Кондратьевские), которые охватывают несколько десятилетий (40 – 60 лет);

· Нормальные или средние, (7 - 12 лет) циклы. Их называют еще промышленными, или циклами Жуглара[30]1. Именно они чаще всего рассматриваются в качестве проблемы макроэкономики и экономической политики.

Первый промышленный кризис разразился в Англии в 1825 году, и затем на протяжении всего XIX века следовали промышленный циклы продолжительностью 10 - 12 лет. В XX веке продолжительность промышленных циклов сократилась до 7 - 9 лет. Самое разрушительное воздействие на экономику оказала «Великая депрессия» 1929 – 1933 гг., охватившая большинство стран мира, отличавшаяся особо глубоким и длительным падением производства.

Наряду с нормальными, или средними по продолжительности экономическими циклами, как уже отмечалось выше, экономическому развитию свойственны и долгосрочные колебания. Идею о существовании больших циклов (длинных волн) выдвинул русский экономист Н.Д. Кондратьев. На основе обработки статистики экономического развития Англии, Франции, Германии и США примерно за 140 лет (с конца XVIII века до начала XX века) он пришел к выводу о наличии в рамках этого периода двух с половиной больших циклов конъюнктуры, каждый продолжительностью около 50 лет. Каждый цикл проходит в своем развитии “повышательную” и “понижательную” волны.

Начало повышательной волны Н. Д. Кондратьев связывал с массовым внедрением в производство принципиально новых технологий.

На “повышательной” волне происходят серьезные изменения в экономической жизни общества: изменения в технике, производстве и обмене, в денежном обращении; для этой волны характерно вовлечение новых стран в мирохозяйственные связи, активизация мировой торговли. Депрессий средних и малых циклов на этой волне меньше, подъемы более интенсивны. Активно развивается политическая картина мира: на повышательной волне происходит наибольшее число войн и революций.

Исследование больших циклов позволило Н.Д. Кондратьеву предсказать “Великую депрессию” - самый глубокий кризис перепроизводства, охвативший мировое капиталистическое хозяйство в конце 20-х - в 30-х годах XX века. Примерно через полвека – в 1974 – 1975гг. произошло самое глубокое за послевоенный период падение производства. Это вновь заставило обратиться экономистов к наследию Н. Д. Кондратьева.

Переосмысливая наследие Н.Д. Кондратьева, современные отечественные и зарубежные ученые формируют новую теорию циклической динамики. Так, С. Ю. Глазьев в монографии «Теория циклической динамики. Экономического развития» (М. 1993) дает следующую классификацию технологических укладов:

| Номер технологического уклада | |||||

| Характеристика уклада | 1 | 2 | 3 | 4 | 5 |

| Период | 1770-1830 г | 1830-1880 г | 1880-1930 г | 1930- 1980г | 1980 - 2030? |

| Технологические лидеры | Великобритания, Франция, Бельгия | Великобритания, Франция, Бельгия, Германия, США | Германия, США, Великобритания, Франция, Бельгия, Швейцария, Нидерланды | ЕАСТ, Канада, Австралия, Япония, Швеция, Швейцария | Япония, США, Германия, Швеция, ЕЭС, Тайвань, Корея, Канада. Австралия |

| Ядро технологического уклада | Текстильная промышленность, текстильное машиностроение, выплавка чугуна, обработка железа, строительство каналов, водяной двигатель | Паровой двигатель, железнодорожное строительство, транспорт, Машино-, пароходостроение, угольная, станкоинструментальная пром-ть, черная металлургия | Электротехническое, тяжелое машиностроение, производство и прокат стали, линии электропередач неорганическая химия | Автомобиле-, тракторостроение, цветная металлургия, производство товаров длительного пользования, синтетические материалы, органическая химия, производство и переработка нефти | Электронная промышленное ть, вычислительная, оптико-волоконная техника, программное обеспечение, телекоммуникации, роботостроение, производство и переработка газа, информационные услуги. |

| Ключевой фактор | Текстильные машины | Паровой двигатель | Электродвигатель, сталь | Двигатель внутреннего сгорания, нефтехимия | Микроэлектронные компоненты |

| Преимущества данного уклада по сравнению с предшествующим | Механизация и концентрация производства на фабриках | Рост масштабов и концентрация производства на основе использования паровых двигателей | Повышение гибкости производства на основе использования электродвигателя, стандартизация производства, урбанизация | Массовое и серийное производство | Индивидуализация производства и потребления, повышение гибкости производства, преодоление экологических ограничений по энерго- и материалопотреблению на основе АСУ, дезурбанизация на основе телекоммуникационных технологий |

Мнения о природе и причинах экономических циклов весьма противоречивы. Одни экономисты считают цикл внешним (экзогенным) по отношению к экономике явлением, полагают, что экономические колебания имеют природную, политическую, психологическую и т.п. заданность. Например, У.С. Джевонс связывал экономические циклы с интенсивностью солнечных пятен. Другие исследователи причинной обусловленности циклов обращают внимание на их внутреннее, эндогенное по отношению к экономике, происхождение. Остановимся на некоторых из таких подходов.

Отечественные экономисты, опираясь на марксистские исследования, чаще всего обращали внимание на внутреннее противоречие рыночного хозяйства: общественный характер производства и частную форму присвоения.

Необходимость обновления основного капитала, то есть сооружений, оборудования, транспортных и других средств производства, и сегодня признается большинством экономистов в качестве основной причины циклических кризисов рыночной экономики. Доказано, что движение инвестиций, обновление основного капитала выполняет “очистительную” функцию в экономике. Обесценение основного капитала во время спадов создает условия для обновления производственного аппарата, побуждает к обновлению капитала на новой технической базе, так как требует снижения издержек производства, что возможно только на новой технической базе. Таким образом, кризис толкает экономику к переходу на новый, превосходящий прежний, технико-экономический уровень.

Определенную ценность в объяснении причин цикличности экономического развития сохраняют взгляды западных экономистов XIX века (Т. Мальтуса, Ж. Сисмонди, Дж. Гобсона и др.), опиравшихся на концепцию недопотребления. Они объясняли кризисы недостаточностью потребляемого дохода в сравнении с произведенным доходом. Теории недопотребления придерживались в России народники.

Выдающийся английский экономист Дж.М. Кейнс в работе “Общая теория занятости, процента и денег” (1936 г.) синтезировал предшествующие теории и разработал собственную макроэкономическую концепцию, важнейшим элементом которой явилась кейнсианская теория цикла. Кейнс видел причины экономических кризисов в недостаточности совокупного спроса. Он доказывал, что отсутствие спроса, низкая покупательная способность населения и предпринимательского сектора, низкие доходы обусловливают недостаточность текущих инвестиций, что предопределяет снижение объемов производства в будущем.

Кейнсианской теории делового цикла противостоит монетарная теория цикла (М. Фридмен), согласно которой главную роль в динамике национального дохода играет нестабильность денежного предложения.

В последние годы в западной экономической науке разработана теория реального экономического цикла, которая объясняет колебания деловой активности воздействием реальных нарушений (шоков) на стороне совокупного предложения. В качестве наиболее важных нарушений, определяющих деловой цикл, сторонники этой теории выделяют шоки производительности (рост производительности труда в результате появления более совершенной техники и технологии) и правительственных расходов.

Полярные взгляды на природу экономических циклов постоянно порождают дискуссии, горячие споры экономистов, что находит отражение и в экономической политике стран с развитым рыночным хозяйством.

Антициклическая политика является непременным элементом государственного воздействия на экономическое развитие. Вместе с тем, направления антикризисного регулирования экономического развития, предлагаемые экономистами разных школ, могут существенно различаться. О конкретных инструментах антикризисного регулирования экономики будет рассказано в последующих темах курса.

Подчеркнем, что цикличность - атрибут рыночной экономики. Возникающие в плановой экономике колебания экономики обычно обусловлены внеэкономическими причинами. Российская экономика за годы реформ претерпела глубокий спад: с 1989 г. внутренний рынок сжался на 60 - 65 процентов, сбыт на внешних рынках - на 35 %; промышленное производство упало более чем наполовину. Большинство экономистов указывают на нециклический характер этого спада, указывают, что он порожден специфическими последствиями разрушения плановой экономики.

Большинство исследователей указывают, что для выхода российской экономики из кризиса нужны гигантские капиталовложения, активная структурная политика государства, воссоздание управляемости национального хозяйства. В то же время только со становлением эффективной рыночной системы хозяйства возможно саморегулирование национальной экономики, а экономические циклы, дополненные корректным государственным регулированием, смогут выполнять не только разрушительную, но и очистительную функцию.

2. Безработица: типы, измерение, социально-экономические последствияСнижение занятости - одно из самых серьезных социально-экономических последствий циклической динамики. Безработица оказывает наиболее сильное и непосредственное воздействие на каждого человека, существенно снижает жизненный уровень, наносит тяжелую психологическую травму. Экономисты изучают безработицу для определения ее причин, а также совершенствования мер государственной политики, влияющих на занятость.

Вместе с позитивными переменами в социально-экономическом развитии, которые несет современный научно-технический прогресс, напряженность на рынке труда постоянно возрастает. В последние годы безработица носит устойчивый и массовый характер в странах с полноценной рыночной экономикой. Становление рыночной экономики в России, сопровождающееся экономическим спадом, также ставит проблему занятости в число наиболее актуальных.

Заметим, что прежде широко распространявшаяся в отечественных нормативных документах установка на полную и эффективную занятость является неприемлемой в условиях рынка декларацией и недостижимой целью. В изменившихся условиях уместно придерживаться понятия “полная занятость”, которое не означает стопроцентную занятость, а предполагает существование нормальных, экономически и социально оправданных типов незанятости.

Для уточнения понятия “полная занятость” определим различия между отдельными типами безработицы. Одна из причин безработицы заключается в необходимости затрат времени для установления соответствия между структурой рабочей силы и свободными рабочими местами. Несмотря на наличие вакансий, поиск работы каждым отдельным человеком требует времени, так как каждый работник при смене места работы стремится найти такое рабочее место, которое подходило бы ему как по уровню квалификации, условиям труда, так и по оплате.

Форма временной незанятости, вызванная тем, что установление соответствия между работниками и рабочими местами требует времени, называется фрикционной безработицей.

Определенный уровень фрикционной безработицы неизбежен и в определенной степени желателен, так как в каждом конкретном случае работники ищут и, как правило, находят более высокооплачиваемые места, где они, к тому же, могут работать более производительно.

Известный уровень безработицы предопределяется структурными сдвигами, постоянно происходящими в национальных хозяйствах. Одни отрасли экономики сжимаются или отмирают, другие получают опережающее развитие, создаются новые сектора хозяйства. Соответственно, меняется спрос на труд в различных отраслях и регионах.

Безработица, вызванная структурными изменениями в экономике, называется структурной безработицей.

Структурные сдвиги обусловливают высвобождение работников в сокращающихся отраслях и необходимость их переквалификации для обеспечения работой, поэтому структурная безработица является более серьезной проблемой как для отдельного человека, так и для общества в целом. Вместе с тем и этот тип незанятости неотвратим и объективно обусловлен экономическим прогрессом.

Наиболее тяжелой формой безработицы является незанятость, вызванная циклическими спадами деловой активности, которую и принято называть циклической.

Экономисты считают полной занятостью тот уровень занятости, который достигается при отсутствии циклической безработицы.

Уровень безработицы при полной занятости принято называть естественным уровнем безработицы. Уровень национального производства при полной занятости называют потенциальным объемом производства.

В каждый период времени естественный уровень безработицы - трудно устанавливаемая величина, ее определяют весьма условно как средний уровень безработицы на длительном временном интервале. Как показывает статистика последних десятилетий, в западных странах наблюдается тенденция к росту естественного уровня безработицы.

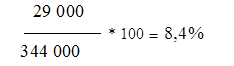

Уровень безработицы - это процент безработных в численности рабочей силы

Обычно уровень безработицы выражается в процентах исчисляется по следующей формуле:

Из формулы видно, что численность рабочей силы - это совокупное количество занятых и безработных, то есть численность трудоспособных в данном национальном хозяйстве или регионе.

В 1996 году уровень безработицы в Псковской области составил:

Это - один из самых высоких показателей безработицы в России (средний уровень безработицы в Российской Федерации в 1996г. был 3,4 %). По городу Пскову уровень безработицы за тот же период составил 7 процентов.

Безработица пагубно сказывается на всей экономической жизни общества. Прежде всего, она ведет к экономическим потерям, снижает уровень национального производства, который мог бы быть достигнут при полной занятости. При наличии безработицы экономика не достигает потенциального объема производства.

В западной экономической науке и практике исчисление потенциальных потерь продукции и услуг в результате вытеснения рабочей силы оценивают с помощью закона Оукена, названного так по имени американца А. Оукена, который выявил обратную зависимость между уровнем безработицы и реальным объемом ВНП. Он установил, что сокращение уровня безработицы на один процентный пункт дает дополнительный прирост реального объема ВНП примерно на 2 процента.

Пример. Допустим, естественный уровень безработицы составляет 6%. В 1995 г. уровень безработицы был 9,5%. (3,5 % превышения). Значит было недопроизведено примерно 7% от потенциального объема регионального производства. Экономика области в 1995 г. произвело продукцию на 4 436 млрд. рублей. Значит, потенциальный объем производства составил бы (4436*107)/100 = 4746,5 млрд. рублей.

Среди социальных последствий безработицы следует иметь в виду потерю квалификации неработающими специалистами, снижение доходов средних и низших слоев, падение морали в обществе, увеличение преступности. Бремя безработицы распределяется неравномерно: в наибольшей степени от нее страдают молодежь, женщины, в западных странах - национальные меньшинства.

В условиях рыночной экономики защита от безработицы не вменяется в обязанность частных предпринимателей и фирм. Вместе с тем, незанятость является предметом постоянной заботы государства и местных органов власти.

В Российской Федерации для решения проблем безработицы создана Государственная служба занятости, имеющая свои подразделения в регионах страны. Она осуществляет регистрацию безработных, организует общественные работы, способствует трудоустройству обратившихся в нее неработающих граждан, реализует программы профессиональной переподготовки безработных, занимается вопросами выплаты пособий по безработице, информирует об имеющихся в регионах вакансиях.

3. Инфляция: измерение, причины, формы и последствия

Проявлением макроэкономической нестабильности, несоответствия между совокупным спросом и совокупным предложением является инфляция.

Инфляция (inflatio – вздутие) - это обесценение денег, переполнение каналов денежного обращения бумажными знаками, покупательная способность которых падает.

Инфляция проявляется чаще всего в форме повышения уровня цен. Возможность инфляции связана с появлением денежных суррогатов - бумажных и металлических денег. Если обращается большее, чем необходимо для реализации предлагаемых товаров и услуг количество денег, то появляется возможность роста цен. Такая ситуация может возникнуть из-за резкого сокращения производства или в связи с излишней денежной эмиссией.

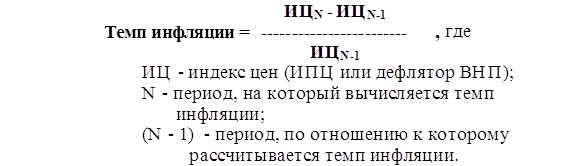

Инфляцию обычно измеряют индексом потребительских цен (ИПЦ) или индексом цен ВНП (дефлятором ВНП).

Для определения тенденций инфляционного процесса в расчет берут темпы инфляции, которые рассчитываются по формуле:

В зависимости от величины индекса цен различают следующие виды инфляции:

· ползучую (5 - 10 % в год). Обычно ползучая инфляция не оказывает отрицательного воздействия на национальное производство. Рост цен является обычным явлением (и даже фактором) при умеренном росте экономике.

· галопирующую (двузначные цифры в год). Такая инфляция – свидетельство серьезных диспропорций в экономике;

· гиперинфляцию (двузначная в месяц, трех -четырехзначная в год).гиперинфляция агрессивно разрушает экономику. Резкое обесценение денег «съедает» сбережения населения, обесценивается вложенный предпринимателями капитал. Инфляционные ожидания препятствуют инвестициям и развитию производства.

Гиперинфляция агрессивно разрушает экономику. Резкое обесценение денег “съедает” сбережения населения, обесценивается вложенный предпринимателями капитал. Инфляционные ожидания препятствуют инвестициям и развитию производства.

В условиях административно устанавливаемых цен может иметь место подавленная (скрытая) инфляция, которая проявляется в форме товарного дефицита. При свободном формировании цен на основе спроса и предложения инфляция приобретает открытый характер и проявляется в повышении уровня цен.

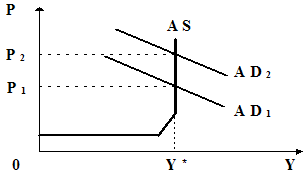

Открытая инфляция может порождаться различными макроэкономическими факторами. С этих позиций различают инфляцию спроса и инфляцию предложения.

Инфляция спроса возникает при полной занятости экономических ресурсов общества, когда производственные возможности данного периода исчерпаны. Увеличение спроса приводит к росту уровня цен. Мы отмечали такую возможность, рассматривая изменение макроэкономического равновесия из-за роста совокупного спроса в модели AD - AS на классическом участке кривой совокупного предложения.

Рисунок 51. Инфляция спроса. Рост совокупного спроса (AD1 ® AD2) приводит к чистому росту цен (P1 ® P2) в национальной экономике.

Инфляция спроса - это проявление несоответствия денежного спроса и товарной массы. Что может причиной внезапного и резкого увеличения совокупного спроса?

· чрезмерные потребительские расходы, связанные с высокими инфляционными ожиданиями;

· опережающий рост заработной платы по отношению к росту производительности труда;

· установление государственных цен ниже равновесных;

· избыточные инвестиции, обусловленные необоснованными оптимистическими ожиданиями;

· непомерные государственные расходы, не обусловленные ростом государственных доходов;

· дополнительная денежная эмиссия;

· внешнеэкономические факторы (удешевление рубля относительно других национальных валют).

Инфляция спроса самовоспроизводится, часто порождая ажиотажный спрос.

Возможно возникновение инфляции со стороны совокупного предложения. Резкий рост издержек производства рождает инфляцию предложения. Инфляцию предложения может вызвать:

· внезапное удорожание цен сырья (мировой энергетический кризис 70-х годов, повышение цен на энергоносители в России в 90-е годы);

· активное давление профсоюзов, требующих повышения оплаты труда;

· введение дополнительного налогообложения, главным образом, косвенных налогов, акцизов.

Рисунок 52. Инфляция предложения. Шоковое сокращение совокупного предложения (AS1 ® AS2) приводит к росту уровня цен (P1 ® P2) в национальной экономике.

Анализ инфляционных процессов в современной России обнаруживает “взаимное подкармливание” двух форм инфляции.

1. Инфляция приводит к непрогнозируемому и необоснованному перераспределению национального дохода в обществе.

2. Инфляция обусловливает снижение инвестиций в производство (так как заставляет кредиторов повышать процентные ставки). Длительное сокращение инвестиций приводит к снижению реального объема производства.

3. Инфляция обусловливает высокие риски в предпринимательской деятельности. На это предпринимательский сектор отзывается резким сокращением сроков кредитования: уходом из реального сектора экономики.

4. Инфляция снижает политическую стабильность, обусловливает социальную напряженность.

5. Высокая инфляция разрушает национальную денежно-кредитную систему, обусловливает использование СКВ на внутреннем рынке. В современной экономической теории различают прогнозируемую (ожидаемую) и непрогнозируемую инфляцию.

Ожидаемая инфляция приводит к следующим последствиям:

1. Реальное количество денег на руках у населения сокращается. Приходится часто посещать банк для снятия денег. (Издержки «стоптанных башмаков»).

2. Приходится чаще менять ценники. «Издержки меню».

3. Приходится менять налоговое законодательство. (Подоходный налог).

Непрогнозируемая инфляция обусловливает следующие негативные последствия:

1. Спекулятивное перераспределение богатства общества (через долгосрочные кредитные и арендные договоры, коммерческие контракты, в которых указаны номинальные стоимостные величины).

2. Бьет по людям, получающим фиксированные доходы.

3. Идет утечка национального капитала за границу.

4. Инфляция - самый тяжелый налог, особенно на средне- и малоимущие слои. Она обесценивает трудовые доходы и доходы от предпринимательской деятельности.

Инфляция может увеличить реальные доходы, обусловить получение выгоды следующими категориями субъектов:

· посредниками, занятыми перепродажей товаров, ценных бумаг, валюты

· лицами, получившими кредиты или недвижимость по долгосрочным договорам

· людьми, вложившими средства в недвижимость и ценности;

· лицами, олицетворяющими государственно-монополистические структуры.

Глава 6. Теоретические основы макроэкономического регулирования рыночной экономики

Вопросы:

1. Классическая и кейнсианская макроэкономические концепции

2. Потребление, сбережения, инвестиции и инвестиции. Эффект

3. Кейнсианская модель макроэкономического равновесия . мультипликатора

4. финансовая политика государства: интерпретация с помощью кейнсианской модели

1 Классическая и кейнсианская макроэкономические концепцииОпределенная часть ведущих экономистов мира и сегодня придерживается основных принципов классической экономической школы и утверждает, что экономике внутренне присуще равновесие. Идеи классиков развивают экономисты неоклассического и нового классического направлений, сторонника монетаризма и неолиберализма.

В этой связи представляется актуальным рассмотрение ключевых позиций классической школы по макроэкономическим проблемам. Перечислим важнейшие из них:

· классики выдвигают на первый план производство, предложение товаров в национальной экономике, рассматривают предложение в качестве мотора экономического роста;

· классическая школа считает справедливым Закон Сэя. Так обозначена вербальная формула французского экономиста Ж. Б. Сэя, согласно которой предложение автоматически рождает спрос. При этом предлагается простой аргумент: реализуя свой товар, продавец получает доходы, которые затем использует на приобретение товаров и услуг, то есть превращается в покупателя. Поскольку все полученные доходы тратятся на приобретение товаров, то все произведенные в национальной экономике товары раскупаются;

· логическим следствием Закона Сэя является утверждение о невозможности кризисов перепроизводства. Нарушения экономического равновесия, что классики, конечно, допускают - явление локальное и временное;

· механизмом, обеспечивающим равновесие национальной экономики, являются механизм рыночных цен. Цены же, по мнению классиков, абсолютно гибки: при плохой рыночной перспективе всякий рациональный продавец скорее согласится на снижение цен, чем на то, чтобы товар остался нереализованным ;

Рисунок 53. Классическая теория в модели AD - AS

На графике показано, что кривая совокупного предложения «по классикам» вертикальна. Это – иллюстрация того положения классической теории, что национальное производство осуществляется на уровне полной занятости и не зависит от уровня цен. Совокупный спрос стабилен изависит только от денежного предложения. Если все же совокупный спрос понижается, то гибкость цен обуславливает снижения их общего уровня (Р1®Р2).

· рыночный механизм, считают классики, обеспечивает сбалансирование спроса и предложения на уровне полной занятости и полного использования остальных экономических ресурсов;

· откровенная нелогичность классического подхода проявляется уже в том, что не все доходы, полученные от реализации продуктов и услуг, идут на потребление, часть из них сберегается. Однако, развитие классических воззрений позволило преодолеть это противоречие.

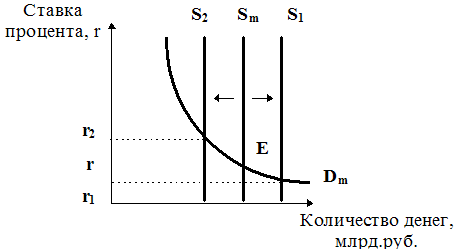

Рассмотрим кратко аргументацию последователей классических взглядов. Они прибегают к дихотомии (рассечению) рынка на два сектора: рынок товаров и денежный рынок. При этом выводят, что сбережения - это не “мертвый” капитал, а средства, предлагаемые на денежном рынке. Домохозяйства сберегают часть доходов, не тратя их на товары и услуги. Сэкономленные деньги хранятся в банках или других финансовых учреждениях. В то же время предпринимательский сектор, нуждаясь в денежных средствах, заимствует недостающий для вложений в производство денежный капитал на финансовых рынках, используя его для приобретения инвестиционных товаров.

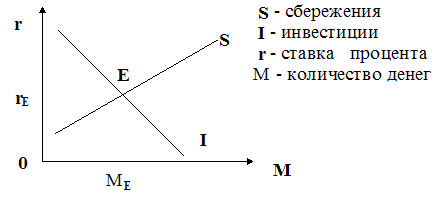

Таким образом, то, что для одних лиц является сбережением, для других становится инвестициями, причем ставка банковского процента уравнивает сбережения и инвестиции.

Рисунок 54. Равновесие на денежном рынке в интерпретации классиков: сбережения и инвестиции уравниваются процентной ставкой.

Сбережения находятся в прямой зависимости от ставки процента: население сберегает больше средств при высоких ставках по вкладам. Предприниматели, наоборот, охотнее инвестируют, если ставка процента понижается. По метафоре экономистов, экономика - “гигантская ванна”. Утечка через сливную трубу сбережений возвращается в эту ванну через кран инвестиций. Ставка процента соединяет их.

Практический вывод классиков состоит в следующем: поскольку макроэкономическое равновесие восстанавливается спонтанно, как зеркало водной глади от брошенного камня, нет необходимости во вмешательстве государства в экономику. Экономические спады обусловлены исключительно неэффективной политикой государственного экономического регулирования. Поэтому нужно не “регулирование” экономики, а забота о том, чтобы политические воздействия не наносили ей прямого вреда.

Классики предписывали исключительно следующие направления государственного вмешательства в экономику:

1. поддержание конкуренции;

2. поддержание стабильной покупательной способности денег;

3. ориентация на бездефицитность бюджета;

4. ограниченное вмешательство в чрезвычайных обстоятельствах: войны, стихийные бедствия и тому подобное.

Джон Мейнард Кейнс, опираясь на анализ кризисного развития экономики западноевропейских стран в 20-х - 30-х годах ХХ века, вывел, что утверждения классиков расходятся с экономическими реалиями. Опубликованный Кейнсом в 1936 г. главный труд “Общая теория занятости, процента и денег” обозначил революционный переворот в развитии экономической мысли.

Макроэкономическая теория Дж.М.Кейнса - абсолютная альтернатива классической концепции. Она создавалась на фоне исключительно острых проблем, охвативших мировое капиталистическое хозяйство: крайне низкого объема производства, массовой безработицы и хронического недоиспользользования производственных мощностей.

Выделим основные принципы теории Кейнса:

· Закон Сэя не действует из-за несоответствия инвестиционных планов и планов сбережений; мотивы инвестиций и сбережений различны:

уровень инвестиций во многом определяется ожиданием прибылей,

а уровень сбережений - планированием будущих расходов.

Вследствие этого процентная ставка не является механизмом уравновешивания сбережений и инвестиций (сливная труба сбережений и кран инвестиций не соединяются);

· цены не являются достаточно гибкими, они не обязательно будут падать при кризисном сокращении производства. Во многом уровень цен предопределяют тенденции в оплате труда. Но даже в условиях значительной безработицы снижение заработной платы нетипично. Реальнее сохранение прежнего уровня заработной платы или даже его повышение. Неэластичность цен связана также с монополизацией товарных рынков и активной деятельностью профсоюзов. Таким образом, макроэкономическое равновесие в условиях рынка может сформироваться и при наличии значительной инфляции;

· равновесие в национальной экономике может достигаться и при неполной занятости. Полная занятость - желаемая цель и необходимое условие стабильности всякого развитого общества - скорее исключение в капиталистической экономике, чем правило;

· совокупный спрос нестабилен, значит при его снижении безработица может быть долговременной;

· исходная посылка Кейнса: именно спрос создает предложение. Теория Кейнса - теория эффективного спроса. Таким образом, Кейнс “перевернул” причинно-следственную связь между предложением и спросом;

· практический вывод Кейнса состоит в том, что необходимо активное государственное регулирование совокупного спроса.

На графике показано, что кривая совокупного предложения “по Кейнсу” горизонтальна. Совокупный спрос нестабилен; цены и заработная плата неэластичны в направлении понижения. Снижение спроса приводит к падению объема производства (Y1 ® Y2) и занятости, а не уровня цен.

Рисунок 55. Кейнсианская теория в модели AD - AS:

2. Потребление, сбережения, инвестицииИтак, важный вывод Кейнса состоит в определяющем воздействии совокупного спроса на экономическую динамику. Действительно, предприниматели будут производить такой объем продукции, на который будет предъявлен покупательский спрос, то есть на который запланированы расходы. В этой связи рассмотрим более внимательно компоненты совокупных расходов.

Агрегатные переменные “потребление”, “сбережения” и “инвестиции” были введены в научный оборот Дж.М. Кейнсом. Сегодня эти категории широко используются в макроэкономическом анализе. Первоначально в нашем исследовании мы, вслед за Кейнсом, абстрагируемся от государственного экономического регулирования: будем считать для простоты, что государство не взимает налогов и не осуществляет расходов. Кроме того, примем как упрощение, что национальная экономика - закрытая система и внешнеэкономические связи отсутствуют. Тогда из возможных компонентов совокупных расходов остаются лишь потребление и инвестиции.

Потребление является важнейшей составляющей совокупных расходов. По данным Госкомстата Российской Федерации, в 1995 - 1996 г.г. расходы домашних хозяйств на конечное потребление составили 48 и 49 % от ВВП соответственно.

Потребление (С) - это общее количество потребительских товаров и услуг, приобретенных в данном национальном хозяйстве в течение определенного периода (обычно, года).

Маштабы потребление определяется как субъективными, так и объективными причинами. В качестве главного объективного фактора, определяющего величину потребления, экономисты рассматривают уровень дохода (в макроэкономике - совокупного дохода). Поэтому можно рассматривать потребление как функцию от национального дохода (Y):

C= C(Y).

Отметим, что потребление находится в прямой зависимости от дохода.

Вместе с тем, на потребление влияют и субъективные факторы, к которым относят, в частности, “психологическую” склонность людей к потреблению. Субъективную готовность использовать определенную часть дохода на потребление измеряют с помощью показателя предельной склонности к потреблению (MPC). Последний выражает отношение любого изменения в потреблении к тому изменению в доходе, которое его вызвало.

Рисунок 56. График функции потребления - прямая, наклон которой определяется предельной склонностью к потреблению (MPC).

Линия “45” - биссектриса, другое ее название - линия дохода, линия равного спроса и предложения. Приведенная модель потребления введена в макроэкономику Хансеном и Самуэльсоном. Отрезок линии потребления, расположенный выше линии дохода, характеризуется как “жизнь в долг”, поскольку соответствующие значения дохода недостаточны для поддержания минимально необходимого уровня потребления.

Доходы не только потребляются, но и сберегаются.

Сбережения (S) - та часть доходов, которая не потребляется.

Сбережения делают ради осуществления крупных покупок в будущем, для обеспечения старости и наследства и т.дТаким образом, процентная ставка не является главным фактором, определяющим уровень сбережений.

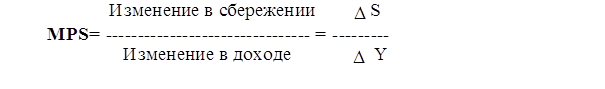

По мере роста доходов увеличиваются и возможности сбережения. Но мотивы сбережений, также как и потребления, в определенной степени обусловливаются психологической склонностью к сбережениям. Предельная склонность к сбережению (MPS) определяется аналогично MPC:

Поскольку сбережения - часть доходов, не использованная на потребление (C + S = Y), то легко заметить, что справедливо соотношение: D С+D S = D Y, откуда следует, что:

MPC + MPS = 1.

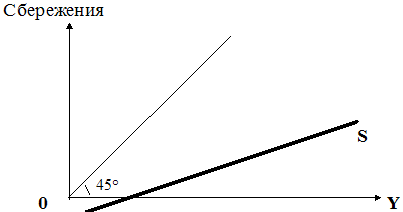

Рассмотрим график функции сбережения.

Рисунок 57. График функции сбережения - прямая, наклон которой определяется предельной склонностью к сбережению MPS. График сбережений строится путем вычитания значений потребления из соответствующих значений дохода.

Кейнс считал, что с ростом дохода склонность к потреблению снижается, что может интерпретироваться графиком потребления со снижающимся наклоном. Большинство современных экономистов находят, что для экономики в целом МРС и МРS относительно стабильны. Статистика зарубежных стран, экспертные оценки, исследования наших экономистов[31], в основном, подтверждают этот вывод. В нашем анализе мы будем исходить из постоянной склонности к сбережению и примем, что графики потребления и сбережений - прямые.

Расходы в национальной экономике осуществляются не только на потребление, но и на расширение производства товаров и услуг, то есть на инвестирование.

Приобретение фирмами капитальных благ (средств производства) называется инвестированием, а средства, идущие на эти цели называются инвестициями (I).

Являясь важным условием экономического прогресса, инвестиции составляют заметную часть в национальном доходе экономически развитых стран. Однако, спад российского производства обусловил заметное снижение инвестиционной активности. Так, если в 1994 году инвестиции в целом по России составляли 18 % от ВВП, в 1995 году - 16 %, то в 1996 г. - 15 % от ВВП. Реальный объем инвестирования в стране за период с 1991 по 1996 г.г. сократился почти вчетверо.

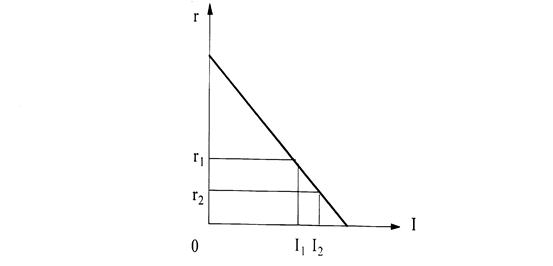

Установлено, что уровень инвестиций определяется двумя основными факторами:

1) ожиданием прибылей (ожидаемой чистой нормой прибыли, то есть уровнем доходов на вложенный капитал). Чем выше норма прибыли, тем более привлекательно инвестирование. Однако, инвестиционных проектов, обеспечивающих высокую норму прибыли не так уж много. Поэтому, чем выше норма прибыли, тем меньшим оказывается потенциальный объем инвестиций;

2) ставкой банковского процента. Инвестирование производится лишь до тех пор, пока ожидаемая норма прибыли не меньше процента по ссудам. По этой причине имеет место обратная зависимость между ставкой процента и инвестициями.

Между уровнем доходов и величиной инвестиций существует положительная связь, но она не является устойчивой. Поэтому допустимо наше упрощение: будем считать, что инвестиционные расходы не зависят от уровня национального дохода. Это - предположение об автономности инвестиций.

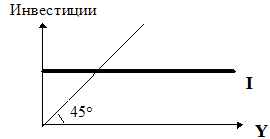

Рисунок 58. График инвестиций - горизонтальная линия. Это обусловлено упрощающим предположением о независимости инвестиций от уровня национального производства и дохода.

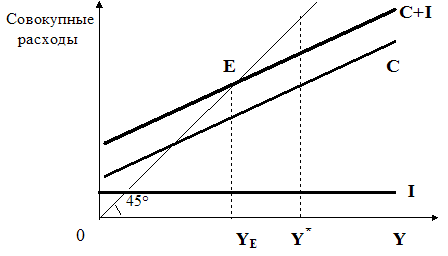

3. Кейнсианская модель макроэкономического равновесия и инвестиции. Эффект мультипликатора.Итак, совокупный спрос, предъявляемый на внутреннем рынке, - это сумма планируемых расходов всех категорий покупателей на отечественные товары и услуги для каждого из уровней совокупного дохода. В условиях закрытой экономики, в которой отсутствует государственное бюджетно-налоговое регулирование, совокупный спрос - это спрос домохозяйств на потребительские товары и спрос фирм на инвестиционные товары. Совокупное предложение в национальном хозяйстве - это величина произведенного национального продукта (национального дохода).

Равновесие в экономике достигается при равенстве совокупного спроса и совокупного предложения. Согласно нашему упрощению, существуют только два типа расходов: потребление и инвестиции, значит условием макроэкономического равновесия будет равенство спроса, представленного суммой потребительских и инвестиционных расходов, величине произведенного национального продукта:

Y = C + I

Рисунок 59. Равновесие в национальной экономике, устанавливаемое через равенство национального продукта потреблению и инвестициям.

В данной модели макроэкономическое равновесие достигается при объеме национального производства YE. При объемах, меньших YE, совокупный спрос превышал бы предложение, следовательно, такие объемы не являются равновесными. Если бы осуществлялся объем производства, больший YE, равновесие также не достигалось бы, так как это означало недостаточность совокупного спроса для реализации произведенного продукта.

В нашем примере объем равновесного национального дохода (YE) меньше объема при полной занятости (потенциального, естественного, Y*). В таком случае принято говорить о рецессионном (дефляционном) разрыве, то есть о недостаточном уровне совокупных расходов для обеспечения равновесного объема производства при полной занятости.

Возможно формирование равновесия при уровне совокупных расходов, превышающем безинфляционный. Такое равновесие характеризуется как инфляционный разрыв.

Представленная модель обозначена в экономической теории как “Кейнсианский крест”, хотя правильнее было бы называть ее диагональным крестом Самуэльсона, ибо графическая интерпретация кейнсианской теории была осуществлена П.Самуэльсоном. Анализ диагонального креста позволяет в общем виде представить соотношение между инвестициями, потреблением и национальным доходом.

Кейнс утверждал, что если изменяются составляющие совокупных расходов, то это порождает изменение равновесного уровня национального дохода. Наиболее изменчивым компонентом совокупных расходов являются инвестиции, поэтому рассмотрим первоначально доходообразующее воздействие инвестиций.

Важным элементом экономической теории Дж.М.Кейнса является так называемый мультипликатор. Суть концепции мультипликатора заключается в том, что между изменениями автономных инвестиций и национального дохода существует устойчивая зависимость. Последняя проявляется в том, что прирост инвестиций на определенную величину приводит к росту национального производства в объеме, большем, чем исходный прирост инвестиций.

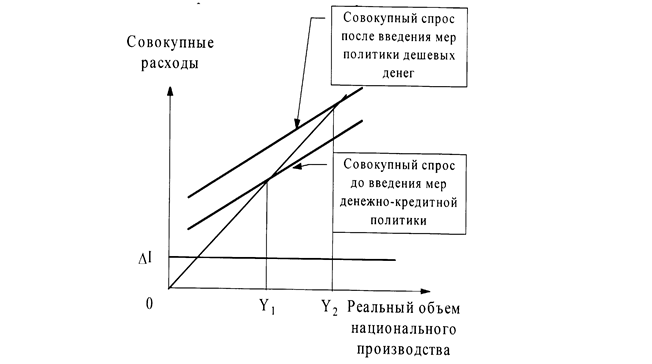

Рисунок 60. Графическая интерпретация эффекта мультипликатора.

Рост инвестиций на величину (I2 - I1 ) приводит к большему (на величину (Y2 - Y1) приросту национального дохода. На графике видно, что при инвестиционном спросе I1 совокупные расходы (С+I1), а равновесный объем производства - Е1. Если инвестиции возрастут до I2, то уровень совокупных расходов составит (C+I2) и равновесие будет достигаться в точке Е2. Аналогично, снижение инвестиций определяет падение равновесного национального дохода.

Таким образом, при изменении инвестиций на определенную величину равновесный объем национального производства меняется в том же направлении, но в значительно больших масштабах. Этот эффект называют мультипликативным.

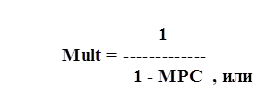

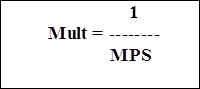

Кейнс доказал, что дополнительные инвестиции обусловливают увеличение национального дохода на величину, кратную приросту инвестиций. Коэффициент кратности и называется мультипликатором.

Мультипликатор (Mult) показывает отношение изменения равновесного объема национального производства к первоначальному изменению в расходах.

Значение мультипликатора можно выразить следующей формулой:

Изменение в доходе DY DY

Mult = --------------------------------------------------- = ---------- = -------

Первоначальное изменение в расзодах D(C+I) DI

DC

DY = --------- DY=M*DI

MPC

Кейнс связывал мультипликационный эффект с тем, что увеличение покупок инвестиционных товаров означает увеличение доходов тех, у кого эти товары приобретены. Увеличение доходов продавцов инвестиционных товаров, в свою очередь, порождает расширение потребления. Рост потребления приводит к возрастанию эффективного спроса, а следовательно, и дохода. За первичным приростом дохода следует вторичный и т.д.

Для иллюстрации мультипликативного эффекта рассмотрим пример. Предположим, исходные значения макроэкономических показателей составляют:

Y = 400; MPC=0,75; I= 100.

Допустим, в результате научно-технического прогресса инвестиции возросли на 50 единиц. Первоначально на эту же величину увеличится и доход, что вызовет рост потребительских расходов на

DС = D Y * MPC = 50 * 0,75 = 37,5.

Но если потребление выросло, то вырос совокупный спрос, а, следовательно, и национальный доход. Вторичное увеличение дохода на 37,5 вызовет рост потребительских расходов на 28,1. Развитие мультипликационного эффекта иллюстрирует следующая схема:

|

| 50 | 37,5 | 28,1 | 21,1 | 15,8 | 11,9 | 8,9 | ... | |

|

| 50 | ||||||||

| DC | 37,5 | 28,1 | 21,1 | 15,8 | 11,9 | 8,9 | ... | ... |

Из приведенной схемы видно, что мультипликационный эффект имеет тенденцию к затуханию, что можно установить и с помощью алгебраической интерпретации:

DY = DI + DI * MPC + DI * MPC2 + DI * MPC3 + ... + DI * MPCN + ... = DI (1 + MPC + MPC2 + MPC3+ ... + MPCN + ...);

при N® ¥ и 0<MPC<1 получаем:

1

DY = ------------ DI, откуда выводим формулу мультипликатора:

1 - MPC

Таким образом, мультипликатор инвестиций представляет величину, обратную предельной склонности к сбережению.

Из последней формулы математически следует, что чем больше доля сбережений в совокупных расходах, тем меньше величина мультипликатора, иначе, чем меньше склонность к сбережениям, тем больше мультипликативный эффект.

Это позволило сформулировать Кейнсу так называемый “парадокс бережливости”, согласно которому более низкая доля сбережений в национальном хозяйстве обусловливает более сильные потенциальные возможности экономического роста.

Кейнс разрабатывал концепцию мультипликатора применительно к депрессивной экономике с большой безработицей и недоиспользованием производственных мощностей. Как раз в этих условиях и проявляется эффект мультипликатора. Кейнс доказал, что выводы классиков о необходимости меньше потреблять и больше сберегать справедливы только для условий полной занятости и производства национального дохода на максимально возможном уровне. В условиях кризиса экономики стремление каждого экономического агента больше сберегать и меньше потреблять усугубляют картину кризисов, способствуют замедлению экономического роста. То, что хорошо для отдельного человека, не есть благо для всех.

| |

Теперь введем усложняющий фактор в наш анализ. Будем считать, что государство проводит активную бюджетно-налоговую политику. Это направление государственной экономической политики принято называть финансовой, или фискальной политикой.

Различают дискреционную и автоматическую финансовую политику. Начнем рассмотрение влияния государства на динамику экономического роста с дискреционной политики.

Дискреционная финансовая политика - целенаправленная политика государства по изменению совокупного спроса и объема национального производства посредством изменения государственных расходов (G) и налогов (Т).

Рассмотрим, в первую очередь, влияние государственных расходов (закупок) на равновесный объем национального производства.

Рисунок 61. Графическая интерпретация влияния увеличения государственных расходов на равновесный объем национального производства.

Рост государственных расходов на величину G приводит к сравнительно большему, на величину (Y2 - Y1), приросту национального дохода. Это происходит потому, что государственные расходы увеличивают совокупный спрос и обусловливают рост национального производства. Изменения государственных расходов обусловливают действие эффекта мультипликатора.

Увеличение государственных расходов Кейнс не связывал с ростом налоговых поступлений, следовательно, государственные расходы могут вызвать бюджетный дефицит. Рекомендация Кейнса нетрадиционна: необходимо дефицитное финансирование экономики для преодоления циклического спада.

Воздействует на величину равновесного национального производства и налогообложение. Но, в отличие от расходов, увеличение налогов приводит к мультипликативному снижению национального производства, занятости и дохода.

Для простоты мы будем полагать, что государство применяет только налогообложение личных доходов, что сказывается на величине совокупного потребления. Такое налогообложение вызывает сокращение доходов, отчего расходы на потребление снижаются на величину, обусловленную предельной склонностью к потреблению. Если уровень расходов на потребление после введения налогов обозначить Ca, то изменение равновесия в национальной экономике можно интерпретировать следующим графиком:

Рисунок 62. Графическая интерпретация влияния увеличения налогов на доходы на равновесный объем национального производства.

Равное увеличение государственных затрат и налоговых поступлений приводит к росту национального дохода на ту же величину. Этот эффект известен в экономической теории как теорема Т.Хаавельмо. Ряд ученых-экономистов используют для обозначения этого эффекта термин “мультипликатор сбалансированного бюджета”.

Краткий анализ дискреционной финансовой политики позволяет сделать следующий вывод: для стабилизации национальной экономики целесообразно использовать следующие меры:

· при спадах следует расширять государственные расходы, сокращать налоги. Рост совокупных расходов и снижение налогового бремени рассматриваются как элементы стимулирующей финансовой политики;

· при инфляции надлежит ограничить совокупные расходы, а также увеличить масштабы налогообложения. Эти меры классифицируются как сдерживающая финансовая политика.

Главная задача дискреционной политики - противодействие циклическим изменениям совокупного спроса и объема национального производства, что способствует решению проблем безработицы и инфляции. Наибольший эффект дискреционная фискальная политика имеет при длительных спадах производства.

Если имеет место инфляция, то финансовая политика должна ориентироваться на положительное сальдо госбюджета.

Изменение государственных расходов и масштабов налогообложения может происходить не только в результате целенаправленных действий правительственных органов. В определенной мере, их величины корректируются в нужном направлении автоматически, с помощью так называемых встроенных стабилизаторов.

Государственные расходы и налоговые поступления имеются в любом современном национальном хозяйстве. Современные налоговые системы построены так, что в периоды экономического роста они обеспечивают большую массу налоговых поступлений, чем в периоды спадов. В то же время выполнение государственных функций требует определенного, достаточно стабильного, уровня государственных расходов, независимо от тенденций экономического роста.

В период процветания налоговые поступления автоматически возрастают, что способствует созданию бюджетного излишка, сдерживанию экономического подъема.

Во время спада налоговые поступления снижаются, возникает дефицит бюджета, а это означает, что закладываются основы для преодоления спада.

Рисунок 63. Встроенная стабильность бюджетно-налоговой системы.

При объемах национального производства выше потенциального (Y1) возникает превышение доходов бюджета над расходами (избыток). При величине национального продукта меньше потенциальной (Y2) имеет место дефицит бюджета.

Встроенные стабилизаторы уменьшают амплитуду колебаний делового цикла. Степень влияния встроенных стабилизаторов зависит от действующей налоговой системы, экономической политики государства. Признано, что для существенной коррекции деловой конъюнктуры необходимо проводить дискреционную финансовую политику.

При реализации фискальной политики возникают существенные проблемы, которые обусловливают критическую оценку фискальной политики определенной частью экономистов и политиков. Наиболее сложные проблемы - следующие:

· лаг распознавания. Точная диагностика тенденций экономического развития затруднена. Случаются ошибки, запоздалое выявление вхождения экономики в определенную фазу экономического цикла;

· административный лаг. Процедура принятия мер фискальной политики связана с необходимостью получения санкции на применение этих мер у представительных властных структур;

· функциональный лаг. На реализацию принятых мер также требуется время (издание нормативных актов, доведение их до исполнителей, реализация проектов и т.п.);