Навигация

Распределение и использование прибыли на предприятии

2.3. Распределение и использование прибыли на предприятии

Механизм воздействия финансов на хозяйство, на его экономическую эффективность находится не в самом производстве, а в распределительных денежных отношениях. Характер их воздействия на производство зависит от того, на сколько конкретная система распределения, формы и методы ее организации соответствует объективным потребностям общества, уровню развития производительных сил, экономическим интересам государства, предприятий и каждого отдельного работника. При нарушении этого соответствия процесс повышения эффективности производства начинает сдерживаться.

Распределение прибыли является составной неразрывной части общей системы распределительных отношений и, пожалуй, на ровне с распределением дохода физических лиц самой главной.

Конкретные формы и методы распределения прибыли постоянно видоизменяются и развиваются с ростом общественного производства и с изменением задач, стоящих перед экономикой. Каждый этап во взаимоотношениях между бюджетом и предприятие по поводу распределения прибыли порождает новые формы и методы этого распределения.

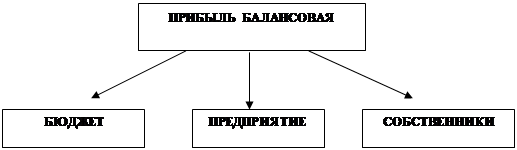

По сути распределение прибыли следует рассматривать в трех направлениях[6]:

Прибыль распределяется между государством, собственниками предприятия и самим предприятием. Пропорции этого распределения в значительной мере воздействуют на эффективность деятельности предприятия как позитивно, так и негативно.

Взаимоотношения предприятий и государства по поводу прибыли строится на основе налогообложения прибыли.

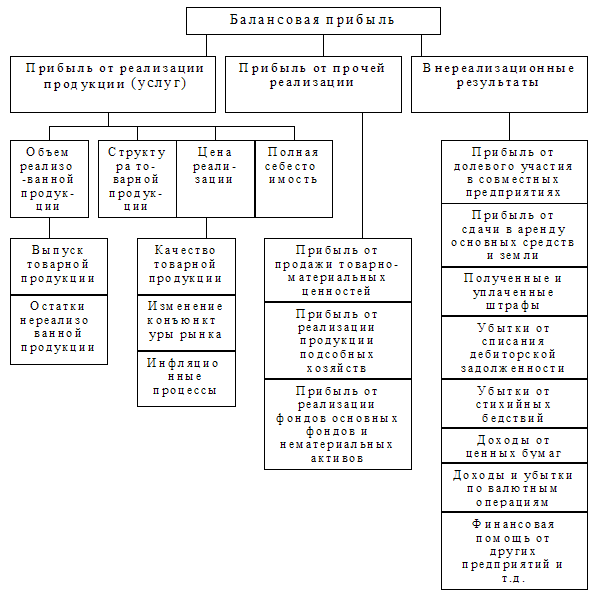

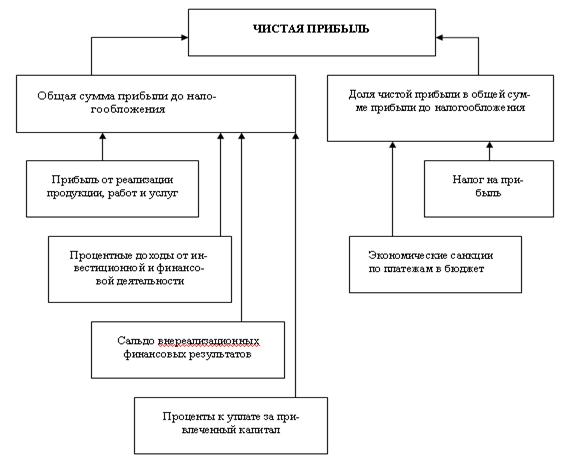

Существенным в российском законодательстве является то, что налогом на прибыль облагается не та прибыль, которая отражает результаты финансово-хозяйственной деятельности и показана в бухгалтерской отчетности. Исходной базой для исчисления налогооблагаемой прибыли является валовая прибыль как алгебраическая сумма прибыли от реализации продукции (работ, услуг), прибыли(убытка) от реализации имущества и доходов от сальдо доходов и расходов от внереализационных операций. Далее валовая прибыль корректируется на суммы безвозмездно полученных ценностей, суммы перерасхода по лимитируемым статьям затрат, разницу между суммой выручки от реализации, исчисленной по рыночным и фактическим ценам ( при реализации продукции по ценам ниже себестоимости), суммы списанных на убытки недостач, суммовые разницы и др. Таким образом, прибыль, подлежащая налогообложению, заметно отличается от фактического финансового результата хозяйственной деятельности. При таких корректировках нередки случаи, когда исчисленный налог на прибыль превышает сумму балансовой прибыли. Следовательно, источником уплаты такого налога служат вместе с прибылью оборотные средства.

Было бы рационально, если бы размер налоговых платежей из прибыли не превышал трети балансовой прибыли. В противном случае утрачиваются стимулы к повышению эффективности работы предприятия и получению прибыли.

Оставшиеся две трети могли бы быть распределены между собственниками (акционерами и учредителями) и самим предприятием.

Это распределение зависит от многих факторов. В период технического перевооружения и модернизации производства, освоение новых видов продукции и новых технологий предприятие крайне нуждается в финансовых ресурсах, и предоставить их должны в первую очередь собственники. Однако это не означает, что они должны отказаться от своих ожиданий и не получать доход на вложенный капитал.

В современных условиях в результате приватизации общегосударственной собственности в России сложился класс собственников, принципиально отличающийся от среднего класса в экономически развитых и других развивающихся странах. В большинстве своем это члены трудового коллектива, бесплатно или за небольшую плату получившие акции своего предприятия. Из-за отсутствия собственных накоплений они не в состоянии осуществить вложение в свое предприятие, необходимые ему для выхода из финансового и производственного кризиса. По законам рыночной экономики никто, кроме собственников, не обязан предоставлять денежные средства для финансового оздоравления. Из создавшейся ситуации есть два выхода:

1. Признание предприятия банкротом и погашение долгов за счет реализации имущества;

2. Покрытие убытков и задолжности за счет средств собственников.

В первом случае может не хватить имущества на покрытие долгов, или же оно будет состоять из трудно реализуемых или неликвидных активов. Тогда признание предприятия банкротом не доставит удовольствия никому из заинтересованных сторон: ни кредиторам, ни работникам предприятия, ни собственникам, ни государству. Видимо, поэтому практика признания предприятия банкротом в России пока не получила широкого распространения. Во втором случае собственники либо должны добровольно отказаться от своей собственности и передать акции своему предприятию для последующей их реализации за деньги, либо внести средства на покрытие убытков и задолжности.

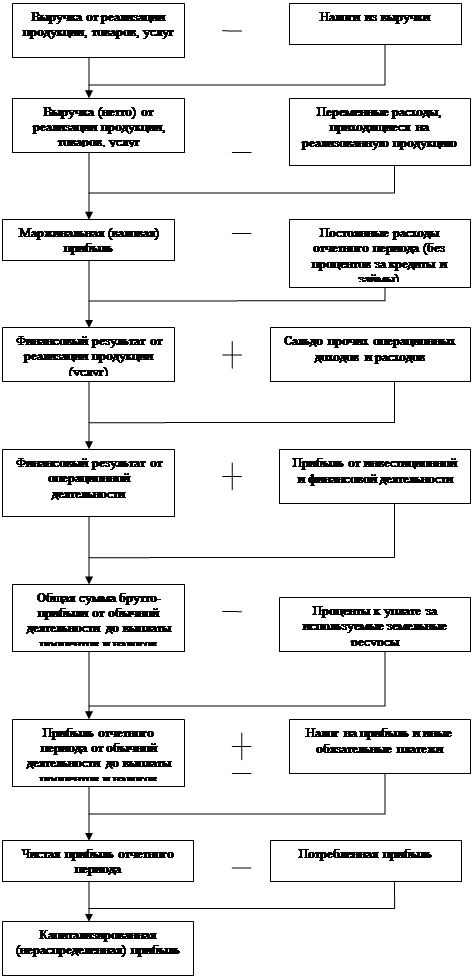

На предприятии распределению подлежит прибыль после уплаты налогов и выплаты дивидендов. Из этой прибыли так же уплачиваются некоторые налоги в местные бюджеты и взыскиваются экономические санкции.

Распределение этой части прибыли отражает процесс формирования фондов и резервов предприятия для финансирования производственного и социального развития.

В условиях рыночного хозяйства государство не вмешивается в процесс распределения прибыли, остающейся в распоряжении предприятия после уплаты налогов.

Распределение прибыли, остающейся в распоряжении предприятия, регламентируется внутренними документами предприятия, как правило, в учетной политике. Некоторые аспекты распределительного процесса фиксируются в уставе предприятия.

Распределение прибыли на социальные нужды включает в себя расходы по эксплуатации социально-бытовых объектов, находящихся на балансе предприятия, финансирование строительства объектов производственного назначения, проведение оздоровительных культурно – массовых мероприятий и т.п.

На практике возможно применение различных методик планирования прибыли, которые можно классифицировать по трем группам:

1) Традиционные методы.

2) Методы маржинального анализа.

3) Экономико-математические методы.[7]

Важную роль в обеспечении финансовой устойчивости играет размер резервного капитала. В рыночном хозяйстве отчисления в резервный капитал носят первоочередный характер. Наличие и прирост резервного капитала обеспечивает увеличение акционерной собственности, характеризуют готовность предприятия к риску, с которым связана вся предпринимательская деятельность, обеспечивает возможность выплаты дивидендов по привилегированным акциям даже при отсутствии прибыли текущего года, покрытия непредвиденных расходов и убытков без риска потери финансовой устойчивости.

Глава III. Проблемы совершенствования законодательной базы по налогообложению прибыли российских предприятий и пути их решения

Налог на прибыль предприятий пришел на смену налогу с доходов кооператоров и нормативных отчислений в бюджет.

Налог на прибыль предприятий был введен с 1 января 1992 г. Он регулируется Законом РФ «О налоге не прибыль предприятий и организаций». В настоящее время налог на прибыль предприятий регулируется главой 25 НКРФ «Налог на прибыль организаций».

Налог на прибыль в отличие от ряда других налогов существовал все годы советской власти, перестройки и существует в настоящее время. Естественно, что объектом обложения всегда была прибыль. В то же время определение объекта налогообложения постоянно меняется. Налог на прибыль самый надежный на протяжении многих лет источник бюджета. Налог на прибыль занимает среди доходных источников консолидированного бюджета второе место, причем его роль в последние годы растет, в бюджетах субъектов Федерации налогов на прибыль признанный лидер.

Динамика роста налога на прибыль достаточно высока. В 1999г. рост составил 223,1, в 2000г. – 180,6%, в 2001г. – 128,3.[8]

Плательщиками налога на прибыль являются предприятия и организации (в том числе бюджетные), включая предприятия с иностранным капиталом, а также международные объединения и организации, осуществляющие предпринимательскую деятельность (Глава 25. НКРФ «Налог на прибыль организаций» статья 246.Налоголательщики).[9] Плательщиками являются филиалы и другие аналогичные подразделения предприятий и организаций, имеющие отдельный баланс и расчетный счет. На предприятия, полностью принадлежащие иностранным инвесторам, действие этого закона не распространяется. В своей предпринимательской деятельности на территории РФ эти предприятия должны руководствоваться Законом РФ «О налогообложении прибыли и доходов иностранных юридических лиц». Полностью освобождены от налога на прибыль предприятия любых организационно¾правовых форм в части прибыли от реализации произведенной ими сельскохозяйственной и охотохозяйственной продукции.

Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком. Прибылью признается:

1.для российских организаций – полученный доход, уменьшенный на величину полученных расходов, определяемых в соответствии с настоящей главой;

2. для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, - полученный через эти постоянные представительства доход, уменьшенный на величину произведенных этими постоянными представительствами расходов, определяемых в соответствии с настоящей главой;

3. для иных иностранных организаций – доход, полученный от источников Российской Федерации. Доходы указанных налогоплательщиков определяются в соответствии со статьей 309 настоящего Кодекса.[10]

Льготы, предоставляемые по налогу на прибыль, можно разделить на пять групп, предусматривающих:

¾ полное освобождение от уплаты налога на прибыль специализированных предприятий и организаций в части, полученной от осуществления их уставной деятельности;

¾ понижение ставки налога на прибыль на 50% для предприятий, если инвалиды составляют не менее 50% общего числа их работников;

¾ освобождение от налогообложения только той части прибыли, которая направляется на осуществление определенных, установленных законом целей;

¾ наряду с общими льготами для всех предприятий ¾ предоставление специальных льгот предприятиям малого бизнеса;

¾ разрешение для предприятий использовать так называемый «перенос убытков», что довольно широко применяется в мировой практике. Относительно к российскому законодательству это означает, что для предприятий, получивших в предыдущем году убыток, освобождается от уплаты налога часть прибыли, направленная на его покрытие, в течение последующих пяти лет.

Не облагается налогом прибыль:

¾ религиозных объединений и предприятий, находящихся в их собственности; от культовой деятельности, производства и реализации предметов культа и религиозного назначения, а также иная прибыль в части, направляемой на осуществление уставной деятельности этих объединений;

¾ общественных организаций инвалидов и находящихся в их собственности учреждений, предприятий, в т.ч. учебно-производственных предприятий и объединений;

¾ специализированных протезно-ортопедических предприятий;

¾ от производства технических средств профилактики инвалидов и реабилитации инвалидов;

¾ редакций в течение первых двух лет со дня первого выхода в свет (эфир) продукции средств массовой информации, если они созданы не на базе действующих структур;

¾ от производства продуктов детского питания;

¾ музеев, библиотек, филармонических коллективов, государственных театров;

¾ специализированных реставрационных предприятий в части прибыли, направленной на реставрацию.

Освобождаются также от налога на прибыль:

¾ затраты предприятий из прибыли на содержание находящихся на их балансе социально-бытовых объектов здравоохранения, народного образования, культуры и спорта, детских дошкольных учреждений, детских лагерей отдыха, жилищного фонда и т.п.

¾ взносы на благотворительные цели, в экологические и оздоровительные фонды, на восстановление объектов культурного и природного наследия, а также перечисленные общественным организациям инвалидов, религиозным организациям, учреждениям и организациям здравоохранения, народного образования, социального обеспечения и т.д., но не более 3% облагаемой налогом прибыли; если отчисления производятся также в чернобыльские благотворительные организации и фонды, то общий размер указанной льготы увеличивается до 5% облагаемой налогом прибыли.

С 1997 г. изменен порядок предоставления льготы по капитальным вложениям на производственные инвестиции. Теперь эта льгота распространяется только на предприятия сферы материального производства.

Главная проблема, возникающая при налогообложении прибыли, это не размер ставки, а порядок определения налогооблагаемой базы.

В сложившихся экономических условиях предприятия часто вынуждены реализовывать свою продукцию по цене не выше фактической себестоимости. Действующее налоговое законодательство не запрещает проводить эту операцию. Но если в бухгалтерском учете выручка для определения финансового результата отражается в фактически полученных суммах, то для целей налогообложения выручка может отражаться по-разному. Таким образом, особую важность приобретает определение рыночной цены.

Тема рыночных цен на продукцию (работы, услуги) ¾ одна из наименее методически проработанных тем в нормативных актах по налогообложению. Слабым местом порядка определения рыночной цены для целей налогообложения реализации продукции по ценам не выше себестоимости является отсутствие нормативно-правового акта, в котором был бы конкретно изложен приемлемый, универсальный метод определения рыночной цены продукции, одинаково обязательный как для предприятий, так и для налоговых органов. Разработать такой универсальный метод не только чрезвычайно трудно, но и вряд ли возможно, если от метода требуется, чтобы он мог быть одновременно пригоден для разных видов производств. Но если не всегда можно определить для целей налогообложения рыночную цену продукции в строгом соответствии с нормативно-правовыми актами, то еще труднее определить таким образом рыночную цену для целей налогообложения применительно к работе или услуге. Практически возможно определение рыночных цен только на элементарные работы и услуги, состоящие из минимального количества операций, и на широко распространенные, состоящие из однотипных, повторяющихся операций. Определить же рыночную цену работы или услуги, носящей индивидуальный характер, практически невозможно. Именно этими трудностями объясняется то, что в нормативных актах только формулируется понятие рыночной цены и указываются основные принципы ее определения, но не дается конкретный метод ее определения.

Все вышеизложенное свидетельствует о том, что простота и доступность восприятия налога на прибыль в данном случае не соблюдается. Налогоплательщик вынужден прилагать время и средства на определение рыночных цен и аналогичной продукции (привлечение оценщиков для этих целей).

Основное направление эволюции российского законодательства по налогу на прибыль в целом совпадало с аналогичными реформами в других странах. Однако, принципиальное отличие реформирования российской системы налогообложения прибыли от западной модели состоит в расширении налогооблагаемой базы за счет включения в нее новых объектов обложения и ограничения льгот и скидок. Ограничение размера совокупности применяемых льгот ¾ не более 50% налогооблагаемой прибыли, не говоря уже о частных ограничениях (по вычету убытков, на капитальные вложения).

ЗАКЛЮЧЕНИЕ.

Как было рассмотрено в данной работе, в условиях рыночной экономики значение прибыли огромно.

Прибыль является основным источником собственных средств фирмы. С одной стороны, прибыль рассматривается как результат деятельности фирмы, с другой, ¾ как основа дальнейшего развития. Для страны прибыль фирм означает наполняемость доходной части бюджета, возможность решения социальных проблем страны или региона. Свою роль играют и убытки. Они высвечивают ошибки и просчеты в направлении средств, организации производства и сбыта продукции.

Основной целью предпринимательской деятельности предприятий стало получение прибыли, которая служит важнейшим источником и предпосылкой приращения капитала, роста доходов предприятия и его собственников. Этой цели можно достигнуть лишь при оптимальной организации финансов на предприятиях, позволяющей не только укрепить их финансовое положение и конкурентоспособность, но и обеспечить финансовую стабилизацию в стране.

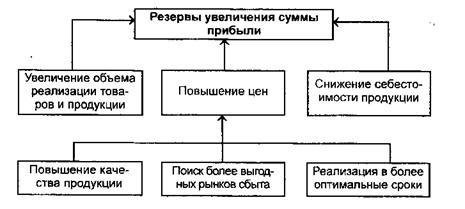

Для повышения эффективности работы предприятия первостепенное значение имеет выявление резервов увеличения объемов производства и реализации, снижения себестоимости продукции (работ, услуг), роста прибыли. К факторам, необходимым для определения основных направлений поиска резервов увеличения прибыли относятся природные условия, государственное регулирование цен, тарифов и др. (внешние факторы); изменение объема средств и предметов труда, финансовых ресурсов (внутренние производственные экстенсивные факторы); повышение производительности оборудования и его качества, ускорение оборачиваемости оборотных средств и др.(интенсивные); снабженческо-сбытовая деятельность, природоохранная деятельность и др.( внепроизводственные факторы).

Важной проблемой российской налоговой политики на современном этапе является рост собираемости налогов. Тем не менее, право предприятия на законное уменьшение своих налоговых выплат является неотъемлемой гарантией частной собственности. Это тем более важно, т.к. в ряде случаев наблюдается тенденция со стороны налоговых органов рассматривать легальное уменьшение налоговых обязательств предприятия как «уклонение от уплаты налогов».

Эффективность налогового регулирования предпринимательской деятельности с помощью налога на прибыль напрямую связана со стабильностью налоговой ставки и налоговой системы вообще. Нарушение стабильности налогообложения стало одним из важнейших факторов сужения предпринимательства в производственной сфере и перетекания капитала в сферу непроизводственной деятельности, где переложение прямых налогов на потребителя с помощью увеличения цен осуществляется проще. Налоговая система в целом и система налогообложения прибыли в частности должна быть гибкой и активно реагировать на конъюнктурные изменения в экономике.

Одна из важнейших перспективных задач совершенствования системы налогообложения прибыли ¾ это ослабление ее фискальной направленности, либерализация при повышении четкости и ясности налогового законодательства, ликвидация многочисловой и противоречивой нормативной базы, сложных и неопределенных налоговых процедур. Реформирование налогообложения прибыли, как и налоговой системы в целом, должно опираться только на воспроизводственный принцип, налог должен стимулировать рост производства, его пропорциональность, повышение производительности труда. Сочетание интересов государства и производителя, целостная активно действующая система регуляторов экономики, формирующая цели и выбор стратегии, методы и средства хозяйственной деятельности каждого предприятия.

Список используемой литературы:

- Финансы предприятий: Учебник для вузов/ Н.В.Колчина, Г.Б.Поляк, Л.П.Павлова и др.;. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2002г. – 447с.

- Финансовый менеджмент: Учебник для вузов/ Н.Ф. Самсонов, Н.П. Баранникова, А.А. Володин и др.; Под ред. проф. Н.Ф. Самсонова. – М.: Финансы, ЮНИТИ, 2000г. – 495с.

- Бюджетный Кодекс Российской Федерации, Раздел II. Доходы бюджетов. – 3-е изд. – М.: «Ось-89», 2000. – 192с.

- Финансы предприятия/ Учебное пособие. Под ред. М.В. Романовского. – СПб.: «Изд. Дом. «Бизнесс-Пресса», 2000г. – 258с.

- Финансы, Денежное обращение и кредит/ Учебник под ред. проф. Н.Ф.Самсонова – М.: ИНФРА – М,2001г. – 448с.

- Шеремед А.Д., Сайфуллин Р.С. Финансы предприятия. – М.: ИНФРА М, 1999г. – 343с.

- Тренеф Н.Н. Управление финансами: учебное пособие. – М.: финансы и статистика, 2000г. – 496с.

- Шуляк П.Н. Финансы предприятия: учебник. – 2-е изд. – М: Изд. Дом: «Дашков и К», 2000г. – 752с.

- Маслова Д.В. Налоги: теория и практика.Финансы.2002. №3

- Корнеева Е.И. Управление финансами предприятия.Финансовый менеджмент. 2001. №4

- Ковалева А.М., Лапуста М.Г., Сканай Л.Г.. Финансы фирмы/ учебник. Москва – 2000г. – 414с.

- Финансы/ Учебник под. ред. Казак А.Ю., Сергеев Л.И. – 2000г. -120с.

- Гончаренко Л.И., Каллистова Ю.И. Налоги: теория и практика.Финансы. 2001.№ 6

- Семкина Т.И. Налоги: теория и практика. 2002. № 11

- Гринкевич Л.С. Основы финансов предприятий. Учебное пособие. – 2000г. – 83с.

- Малис Н.И. Налоги: теория и практика. Финансы. 2002г. №10

- Финансы: учебник для вузов. Под ред. проф. М.В. Романовского, проф. О.В. Врублевской и проф. Б.М. Собанти. – М.: изд. «перспектива», изд. « ЮРАЙТ», - 2000н. – 500с.

- Девликамова Г.В. Налоги: терия и практика. Финансы. 2001г. №8

- Рыночная экономика : Словарь. / Под ред. Кипермана Г.Я. –М.: Республика, 1993. –524 с.

- Шеремет А.Д. Комплексный экономический анализ деятельности предприятий. –М.: Экономика, 1990. –210с.

- Финансы. Денежное обращение. Кредит: Учебник для вузов/Л.А.Доброзина, Л.П. Окунева,Л.Д. Андросова и др.; Под ред. Л.А. Дробозиной. – М.:Финансы, юнити, 1997г. – 479с.

- Налоговый Кодекс Российской Федерации Часть вторая, Глава 25. Налог на прибыль организаций: 2001-2002, М.: Издательство ПРИОР, 2001.-176с.

[1] Финансы предприятий: Учебник для вузов/ Н.В. Колчина, Г.Б. Поляк, Л.П. Павлова и др.; Под ред. проф Н.В. Колчиной. 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА,2002. – 447с.

[2] Литвин М.И. Управление финансами предприятия. Финансовый менеджмент.2002 №6.

[3] Шуляк П.Н. Управление финансами/ Учебное пособие – М.: Изд. Дом «Дашков и К», 2000.-752с.

[4] Финансовый менеджмент: Учебник для вузов/ Н.Ф. Самсонов, Н.П. Баранникова, А.А. Володин и др.; Под ред. проф. Н.Ф. Самсонова. – М.: Финансы. ЮНИТИ, 2000. – 495с.

[5] С.В.Чупров. Финансы и бюджет: проблемы и решения. Финансы. 2003 № 2

[6] Финансы предприятия: Учебник для вузов/ Н.В. Колчина., Г.Б. Поляк, Л.П. Павлова и др.; Под. ред. проф. Н.В. колчиной. –2-е изд., перераб. и доп. – М.: - ЮНИТИ-ДАНА,2002. – 447с.

[7]Литвин М.И. Управление финансами предприятия. Финансовый менеджмент.2002 №6

[8] И.И. Малис.Налоги: теория и практика. Финансы.2002г № 10

[9] НКРФ Глава25. Налог на прибыль организаций

[10] НКРФ Глава25. Налог на прибыль организаций, статья 247. Объект налогообложения.

Похожие работы

... 82 84 3.7. Списаны расходы по содержанию базы отдыха (не уменьшают налогооблагаемую прибыль) 15000 91 29 3. Методика проведения аудита операций по формированию и использованию прибыли предприятия 3.1. Аудит формирования прибыли от реализации продукции и прочей реализации Первоначальным этапом аудита является установление правильности определения предприятием прибыли и выручки ...

... предыдущими годами и даже в некоторой степени ухудшился. Ликвидность баланса предприятия можно охарактеризовать как недостаточную. В итоге можно охарактеризовать финансовое положение предприятия как неустойчивое. 2. Анализ формирования и использования прибыли предприятия 2.1 Анализ динамики и структуры источников формирования прибыли Источники информации: форма №2. Анализ проводится в ...

... сравнению с прошлым отчетным годом проделан огромный объем работы, результаты которой весьма положительные. На будущее создан достаточный задел для улучшения финансового состояния предприятия. 2. Анализ формирования и использования прибыли предприятия 2.1 Анализ динамики и структуры источников формирования прибыли Источники информации: форма №2. Анализ проводится в аналитической ...

... в 2006 году и на 205,77% в 2007 году. Чистая прибыль за данный период возросла на 721,49% в 2006 году и снизилась на 9,16% в 2007 году. 2.4 Анализ налогооблагаемой прибыли БКУТП Оптовая база «Бакалея» Для налоговых органов и предприятия большой интерес представляет налогооблагаемая прибыль, так как от этого зависит сумма налога на прибыль, а, соответственно, и сумма чистого дохода. Для ...

0 комментариев