Навигация

Роль и функции ЦБ в кредитной системе

34. Роль и функции ЦБ в кредитной системе.

Играет большую роль в осуществлении рыночных образований, контроле над расходованием средств, становлении кредитно-банковской системы.

Цели ЦБ РФ:

- защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам;

- развитие и укрепление банковской системы Российской Федерации;

- обеспечение эффективного и бесперебойного функционирования системы расчетов.

Статья 4 ФЗ РФ. Банк России выполняет следующие функции:

1) разрабатывает и проводит единую государственную денежно - кредитную политику, направленную на защиту и обеспечение устойчивости рубля;

2) монопольно осуществляет эмиссию наличных денег и организует их обращение;

3) является кредитором последней инстанции для кредитных организаций, организует систему рефинансирования;

4) устанавливает правила осуществления расчетов в Российской Федерации;

5) устанавливает правила проведения банковских операций, бухгалтерского учета и отчетности для банковской системы;

6) осуществляет государственную регистрацию кредитных организаций; выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом;

7) осуществляет надзор за деятельностью кредитных организаций;

8) регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

9) осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций, необходимых для выполнения основных задач Банка России;

10) осуществляет валютное регулирование;

11) организует и осуществляет валютный контроль;

12) принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации;

35. Роль и функции коммерческих банков и специализированных кредитно-финансовых институтов в кредитовании юридических и физических лиц.

К банковским операциям относятся:

1) привлечение денежных средств физических и юридических лиц во;

2) размещение привлеченных средств от своего имени и за свой счет;

3) открытие и ведение банковских счетов физических и юридических лиц;

4) осуществление расчетов по поручению физических и юридических лиц;

5) инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

6) купля - продажа иностранной валюты в наличной и безналичной формах;

7) привлечение во вклады и размещение драгоценных металлов;

8) выдача банковских гарантий;

9) осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов .

Кредитная организация вправе осуществлять следующие сделки:

1) выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

2) приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

3) доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

4) осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

5) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

6) лизинговые операции;

7) оказание консультационных и информационных услуг.

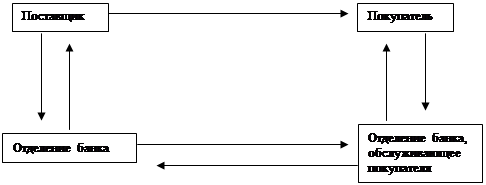

36. Процедура оформления коммерческого кредита.

Коммерческий кредит – кредит, предоставляемый продавцом покупателю в товарной форме при продаже и поставке товара с отсрочкой его оплаты. Продавец взамен товара получает вексель покупателя с обязательством произвести платеж в оговоренный срок. Процент за кредит включается в цену товара и в сумму векселя.

Инструментом коммерческого кредита является вексель, имеющий финансовые обязательства заемщика по отношению к кредитору. В роли кредитора может выступать любое юридическое лицо. Коммерческий кредит предоставляется исключительно в товарной форме. Средняя стоимость коммерческого кредита всегда ниже средней ставки банковского процента на данный период времени.

37. Структура кредитных ресурсов коммерческого банка.

38. Формы обеспечения коммерческого кредита.

Вексель – долговое обязательство, дающее его владельцу право требовать с лица, выдавшего вексель или акцептовавшего его, уплаты денег по истечении срока. Порождается коммерческим кредитом. Различают простой и переводной (тратта) вексель. Простой – выписывает должник, переводной – кредитор (применяется при кредитовании внешней торговли)..

39. Формы предоставления банковского кредита.

Краткосрочные ссуды – направлены на восполнение временного недостатка собственных оборотных средств у заемщика (не более 6 месяцев)

Среднесрочные ссуды – направлены на цели как производственного, так и коммерческого характера (до 1 года).

Долгосрочные ссуды – на инвестиционные цели (от 3 до 5, может и 25 лет).

40. Законы денежного обращения.

К. Маркс. Устанавливает количество денег, нужное для выполнения ими функций средства обращения и средства платежа.

Количество денег, потребное для выполнения функций денег как средства обращения, зависит от трех факторов:

- количества проданных на рынке товаров и услуг;

- уровня цен товаров и тарифов;

- скорости обращения денег (связь обратная).

КОЛ-ВО ДЕНЕГ = СУММА ТОВАРНЫХ ЦЕН / СКОРОСТЬ ОБРАЩЕНИЯ ДЕНЕГ.

Эта функция устанавливала сравнительно правильное соотношение между денежной массой и товарами, необходимыми для обращения. Лишние деньги исключались, уходили в сокровище, и наоборот, при недостатке возвращались. (при функционировании золотых монет)

С повышением функции денег как средства платежа общее кол-во денег должно уменьшиться. Кредит оказывает обратное влияние на количество денег. Кол-во денег для обращения и платежа определяется:

- общим объемом обращающихся товаров и услуг;

- уровнем товарных цен и тарифов на услуги;

- степенью развития безналичных расчетов (связь обратная);

- скоростью обращения денег (связь обратная)

Главное условие стабильности денежной единицы страны – соответствие потребности хозяйства в деньгах фактическому поступлению их в наличный и безналичный оборот.

41. Денежная масса и скорость обращения.

Денежная масса – совокупность покупательных, платежных и накопленных средств, обслуживающая экономические связи и принадлежащая физическим и юридическим лицам, а также государству.

Исторический уход золотых монет из оборота внес качественные изменения в структуру денежной массы. Установилось господство неразменных кредитных денег, которые стали выступать в наличной и безналичной форме. В настоящее время почти треть денежной массы приходится на наличные деньги с тенденцией увеличения. Рост наличных денег вызывает нехватку денег в стране. Переход денег из безналичного оборота в наличный ведет к уклонению от уплаты налогов. Такое соотношение говорит о снижении возможности влияния государства на реальные хозяйственные процессы.

На денежную массу влияют два фактора – количество денег и скорость их оборота. Количество денег определяется государством. Рост эмиссии обусловлен потребностями товарного оборота и государства. Главная причина увеличения денежной массы – огромный дефицит государственного бюджета.

Скорость обращения денег – их интенсивное движение при выполнении ими функции обращения и платежа. На скорость влияют циклическое развитие производства, темпы его роста, движение цен, развитие кредитных операций, взаиморасчетов, уровень процентных ставок за кредит, введение электронных расчетов и денег. Также зависит от периодичности выплаты доходов, уровня сбережения и накопления.

Так как скорость обращения обратно пропорциональна денежной массе, то снижение оборачиваемости означает рост денежной массы, что в конечном итоге является одним из факторов инфляции.

42. Денежная система РФ.

Денежная система – устройство денежного обращения в стране. Функционирует в соответствии с ФЗ о ЦБ РФ.

Денежная единица – рубль.

Исключительное право эмиссии – у Центробанка.

Виды денег – банкноты и металлические монеты.

На территории РФ функционируют наличные и безналичные деньги.

Для кассового обслуживания кредитных учреждений и других юридических лиц созданы РКЦ.

Резервные фонды – запасы не выпущенных в обращение банкнот и монет, имеют важное значение для организации регулирования кассовых ресурсов. Остатки наличных денег в оборотной кассе лимитируется и, при превышении лимита, излишки передаются в резервные фонды.

Потребность в резервных фондах обусловлена:

- необходимостью удовлетворить нужды экономики в наличных деньгах;

- обновлением денежной массы;

- поддержанием обязательного покупюрного состава денежной массы;

- сокращение расходов на перевозку и хранение.

Наличные деньги выпускаются в обращение на основе эмиссионного разрешения.

Похожие работы

... коммерческой организации на рынке ценных бумаг. Меры по снижению дебиторской и кредиторской задолженностей. Зав. кафедрой -------------------------------------------------- Экзаменационный билет по предмету ФИНАНСЫ, ДЕНЕЖНОЕ ОБРАЩЕНИЕ И КРЕДИТ Билет № 25 Финансовая стратегия и тактика. Затраты на воспроизводство производственных фондов, их содержание и целевое ...

... функцию. По составу банковских операций государственные и полугосударственные банки очень сильно отличаются от коммерческих. Эмиссионный и инвестиционные банки осуществляют эмиссионную и инвестиционную политику денежного обращения – выпуск дополнительных собственных акций и инвестиций в ценные бумаги других участников денежного обращения. Инвестиционный банк функционирует на основе лицензии и ...

... без акцепта оплачиваются требования за газ, воду, электрическую и тепловую энергию, канализацию, пользование телефоном, почтово-телеграфные и некоторые другие услуги. 2. Особенности обращения и котировки ценных бумаг 2.1. Классификация ценных бумаг. В соответствии с законодательством ценной бумагой является документ, составленный по установленной форме и при ...

... и регулируемое государственными законами денежное обращение страны. В зависимости от того, в какой форме функционируют деньги различают два типа денежных систем: система металлического обращения и система бумажно-кредитного обращения. Денежная система состоит из ряда элементов, среди которых выделяются: принципы организации системы; денежная единица; виды денег, находящиеся в обращении и ...

0 комментариев