Навигация

Процесс формирования местного бюджета

20. Процесс формирования местного бюджета.

местный бюджет - бюджет муниципального образования, формирование, утверждение и исполнение которого осуществляют органы местного самоуправления;

1. Каждое муниципальное образование имеет собственный бюджет и право на получение в процессе осуществления бюджетного регулирования средств из федерального бюджета и средств из бюджета субъекта Российской Федерации в соответствии с настоящим Федеральным законом и законами субъекта Российской Федерации.

2. Формирование и исполнение местного бюджета осуществляются органами местного самоуправления самостоятельно в соответствии с уставом муниципального образования.

Формирование местного бюджета осуществляется путем применения единой методологии, государственных минимальных социальных стандартов, социальных норм, устанавливаемых органами государственной власти.

Доходная часть местных бюджетов состоит из собственных доходов и поступлений от регулирующих доходов, она также может включать финансовую помощь в различных формах (дотации, субвенции, средства фонда финансовой поддержки муниципальных образований), средства по взаимным расчетам.

21. Состав доходной части местных бюджетов.

Доходная часть местных бюджетов состоит из собственных доходов и поступлений от регулирующих доходов, она также может включать финансовую помощь в различных формах (дотации, субвенции, средства фонда финансовой поддержки муниципальных образований), средства по взаимным расчетам.

К собственным доходам местных бюджетов относятся местные налоги и сборы, другие собственные доходы местных бюджетов, доли федеральных налогов и доли налогов субъектов Российской Федерации, закрепленные за местными бюджетами на постоянной основе. Эти налоги и сборы перечисляются налогоплательщиками в местные бюджеты.

22. Совокупные доходы и расходы бюджетов регионов РФ.

23. Региональные внебюджетные фонды: источники формирования и направления расходования.

Региональные внебюджетные фонды – совокупность финансовых ресурсов, находящихся в распоряжении региональных местных органов самоуправления и имеющих целевое назначение.

Внебюджетные фонды создаются двумя путями. Один путь – выделение из бюджета определенных расходов, имеющих особо важное значение, а другой – формирование внебюджетного фонда с собственными источниками доходов для определенных целей. В этом случае по предложению по предложению органа исполнительной власти законодательный орган принимает специальное решение об образовании внебюджетного фонда.

Материальным источником региональных внебюджетных фондов является доход региона. Преобладающая часть фондов создается в процессе пего перераспределение, а также за счет специальных налогов и сборов, средств из бюджета и займы. Средства из бюджета поступают в форме безвозмездных субсидий или определенных отчислений от налоговых доходов бюджета. Также доходами фондов могут быть заемные средства.

Возможно получение прибыли фондом при приобретении ценных бумаг (дивиденды, проценты).

Направления расходов строго целевое и звучит в наименовании фонда.

24. Областной бюджет: доходы, финансирование потребностей региона

26. Проблемы построения налоговой системы.

построение стабильной налоговой системы в Российской Федерации, обеспечивающей единство, непротиворечивость и неизменность в течение финансового года системы налогов и неналоговых платежей;

сокращение с 1 января 1997 года числа налогов (обязательных платежей) путем их укрупнения и отмены целевых налогов, не дающих значительных поступлений;

консолидацию в федеральном бюджете начиная с 1997 года государственных внебюджетных фондов с сохранением целевой направленности использования денежных средств и нормативного порядка формирования доходной части бюджета;

облегчение налогового бремени производителей продукции (работ, услуг) и недопущение двойного налогообложения путем четкого определения налогооблагаемой базы с одновременным введением механизмов, повышающих уровень собираемости налогов;

развитие налогового федерализма, в том числе установление с 1 января 1997 года минимальных значений долей поступления доходов от каждого налога в бюджеты разных уровней, имея в виду, что указанные доли будут устанавливаться ежегодно в федеральном законе о федеральном бюджете, но не ниже минимальных значений, указанных в приложении к настоящему Указу;

сокращение льгот и исключений из общего режима налогообложения;

расширение практики установления специфических ставок акцизов, кратных устанавливаемой законодательством Российской Федерации минимальной величине месячной оплаты труда, и таможенных пошлин в ЭКЮ на единицу товара в натуральном измерении;

замену акцизов на отдельные виды минерального сырья ресурсными платежами в форме соглашений о разделе продукции или стабильных ежемесячных платежей по каждому месторождению в натуральных единицах измерения добываемого ресурса (продукта) с пересчетом в рубли по средним экспортным ценам за предыдущий месяц и по курсу, устанавливаемому Центральным банком Российской Федерации на дату платежа;

увеличение роли экологических налогов и штрафов.

Пути совершенствования:

1. Отказаться от налогов, уплату которых трудно контролировать (перенос тяжести на физических лиц, введение косвенных налогов).

2. Сократить налоговые льготы, т.е. разработать критерии предоставления льгот (в зависимости от видов деятельности, в первую очередь – социально значимым предприятиям).

3. Изменение структуры налогов – отказаться от налогов, возлагающих дополнительное бремя на прирост доходов и прибыли, заработной платы, объемов производства и инвестиций. Перейти к обложению налогами отдельных объектов собственности: недвижимости, транспортных средств (налог на имущество, вмененный доход, рентные платежи).

27. Налоговая система РФ: классификация налогов.

Налоговая система – совокупность налогов. Налог, сбор, пошлина – обязательный взнос в бюджет или внебюджетный фонд, осуществляемый плательщиком на основании законодательства.

В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные налоги и сборы, налоги и сборы субъектов Российской Федерации (далее - региональные налоги и сборы) и местные налоги и сборы.

По способам взимания с налогоплательщиков налоги подразделяются:

| Прямые | Косвенные |

| Облагаются доходы. Они уменьшают сумму доходов физических и юридических лиц. 1. Налог на прибыль. 2. Налог на физических лиц. | Распространяется на расходы, увеличивает сумму расходов. 1. НДС. 2. Акцизы. |

1. Федеральные общеобязательные:

- НДС

- Акцизы

- Налог на прибыль

- Подоходный налог с фл.

- Налог на доходы от капитала

- Государственная пошлина

- Лесной

- Водный

- И др.

2. Региональные общеобязательные:

- на имущество предприятий

- на недвижимость

- дорожный налог

- транспортный налог

- налог с продаж

- и др.

3. Местные общеобязательные:

- земельный

- на имущество фл

- на рекламу

- на наследование

- местные лицензионные сборы

Налоги различаются порядком взимания налогового платежа и ставками налога. По этим признакам различают:

1. Прогрессивные налоги (подоходный налог с физических лиц).

2. Регрессивные налоги (ставки не растут, а снижаются по мере роста доходов или иного облагаемого налогом имущества).

3. Пропорциональные налоги (ставки не зависят от размера облагаемого налогом объекта).

28. Содержание и порядок исчисления налога на добавленную стоимость.

НДС – форма изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ, услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения.

Облагается выручка от реализации продукции (услуг)

Установлены две ставки НДС: 10 % - продовольственные и детские товары, 20 % - все остальные товары и услуги.

После определения облагаемого оборота и установления налоговых льгот подсчитывается величина налога, которая равна произведению налогооблагаемого оборота на ставку. На практике плательщик должен вносить в бюджет разницу между суммой налога, полученной от покупателей за реализованные товары и суммой налога, фактически уплаченной поставщикам за приобретенные материальные ресурсы, выполненные работы, оказанные услуги, стоимость которых относится на издержки производства.

Похожие работы

... коммерческой организации на рынке ценных бумаг. Меры по снижению дебиторской и кредиторской задолженностей. Зав. кафедрой -------------------------------------------------- Экзаменационный билет по предмету ФИНАНСЫ, ДЕНЕЖНОЕ ОБРАЩЕНИЕ И КРЕДИТ Билет № 25 Финансовая стратегия и тактика. Затраты на воспроизводство производственных фондов, их содержание и целевое ...

... функцию. По составу банковских операций государственные и полугосударственные банки очень сильно отличаются от коммерческих. Эмиссионный и инвестиционные банки осуществляют эмиссионную и инвестиционную политику денежного обращения – выпуск дополнительных собственных акций и инвестиций в ценные бумаги других участников денежного обращения. Инвестиционный банк функционирует на основе лицензии и ...

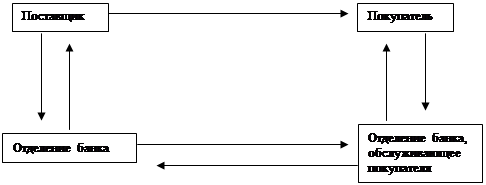

... без акцепта оплачиваются требования за газ, воду, электрическую и тепловую энергию, канализацию, пользование телефоном, почтово-телеграфные и некоторые другие услуги. 2. Особенности обращения и котировки ценных бумаг 2.1. Классификация ценных бумаг. В соответствии с законодательством ценной бумагой является документ, составленный по установленной форме и при ...

... и регулируемое государственными законами денежное обращение страны. В зависимости от того, в какой форме функционируют деньги различают два типа денежных систем: система металлического обращения и система бумажно-кредитного обращения. Денежная система состоит из ряда элементов, среди которых выделяются: принципы организации системы; денежная единица; виды денег, находящиеся в обращении и ...

0 комментариев