Навигация

У більшості випадків спостерігається перевиконання

1. У більшості випадків спостерігається перевиконання

плану собівартості продукції;

2. Перевиконання плану по рядку "повна собівартість" знижується рік за роком;

3. Деякі пункти перевиконуються в кілька разів , а іноді й у десятки разів , що свідчить або про нераціональне планування, або про зміни в структурі собівартості під впливом зовнішніх факторів. їх порівнянність (остання може порушуватися через інфляційні процеси, відсутність впорядкованого розбиття за статтями звітності та аналітичними групами балансу).

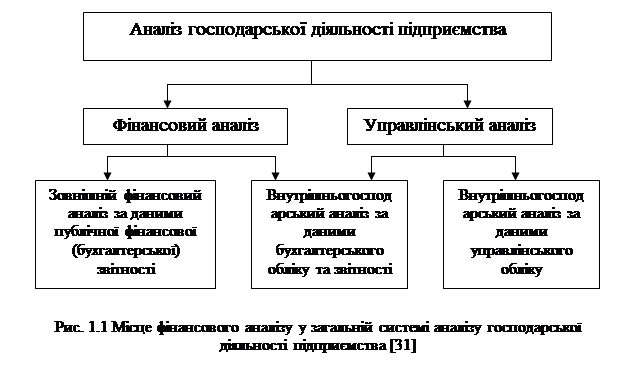

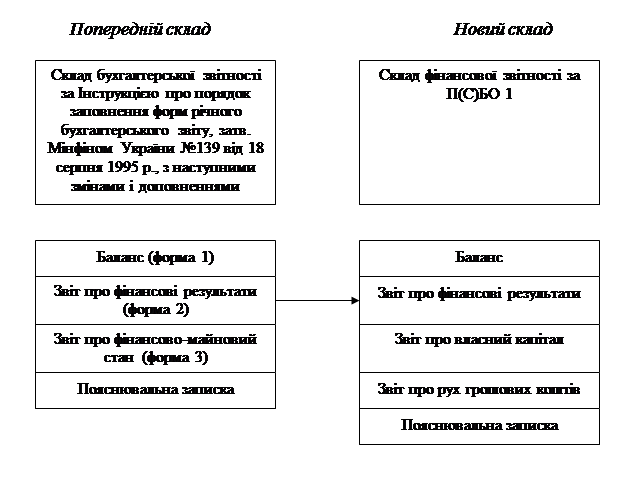

Основним джерелом інформації при аналізі фінансової сфери є типові форми річної бухгалтерської звітності підприємств, зокрема:

1.баланс підприємства — форма № 1;

2.звіт про фінансові результати — форма №2;

3.звіт про фінансово-майновий стан — форма № 3;

4.розшифровка дебіторсько-кредиторської заборгованості .

При проведенні фінансового аналізу, слід враховувати, що в рамках переходу вітчизняних підприємств на міжнародні стандарти бухгалтерського обліку та звітності наказом Міністерства фінансів України затверджено низку положень (стандартів) бухгалтерського обліку (ПБО), зокрема:

·ПБО 1 «Загальні вимоги до фінансової звітності»;

·ПБО 2 «Баланс»;

·ПБО 3 «Звіт про фінансові результати»;

·ПБО 4 «Звіт про рух грошових коштів»;

·ПБО 5 «Звіт про власний капітал».

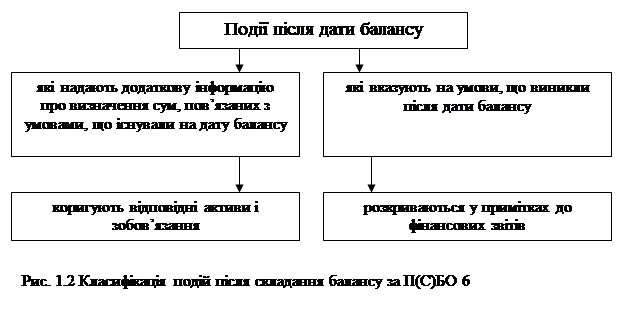

Порядок складання фінансової звітності, що містить інформацію про фінансовий стан підприємства і результати його діяльності, викладається в ПБО 2—5 ( Положення Міністерства фінансів України. Про затвердження Положень (стандартів) бухгалтерського обліку від 31.03.1999 № 87. Зареєстровано: Міністерство юстицій України від 21.06.1999 № 391/3684). Впровадження стандартів бухгалтерського обліку дає можливість не лише уніфікувати звітність вітчизняних та зарубіжних підприємств, а й полегшує проведення фінансового аналізу. Оскільки розрахунок певних показників фінансового стану базується на окремих статтях тієї чи іншої форми бухгалтерської звітності, стандартизація форм звітності є необхідною передумовою стандартизації фінансового аналізу. Такий аналіз потрібний для оцінювання кредитоспроможності чи санаційної спроможності вітчизняних суб'єктів господарювання зарубіжними інвесторами.

Аналізуючи фінансовий стан підприємства, що перебуває у кризі, ми скористалися Методикою проведення поглибленого аналізу фінансово-господарського стану неплатоспроможних підприємств [5] та Методикою інтегрального оцінювання інвестиційної привабливості підприємств та організацій [6], які затверджено Агентством з питань запобігання банкрутству підприємств, а також Положенням про порядок проведення санації державних підприємств [12] та більш пізня редакція Порядку проведення досудової санації державних підприємств [13], а також Методичні рекомендації щодо вивлення ознак неплатоспроможності підприємства та ознак дій з приховуванн банкрутства, фіктивного банкрутства чи доведення до банкрутства [7], Положенн про порядок здійснення аналізу фінансового стану підприємств, що підлягають приватизації [8].

Аудит фінансової сфери передбачає:

·оцінювання динаміки та структури валюти балансу;

·аудит власного капіталу;

·аудит позичкового капіталу та кредиторської заборгованості;

·оцінювання ліквідності активів підприємства та його платоспроможності;

·аудит реальних та фінансових інвестицій;

·аналіз дебіторської заборгованості;

·аналіз Cash-Flow;

·оцінювання ділової активності підприємства.

Оцінювання динаміки та структури валюти балансу проходить з використанням трендового методу аналізу (кожну позицію балансу порівнюють із даними попередніх років) та бенчмаркінга (окремі статті порівнюють з аналогічними середньогалузевими показниками та показниками підприємств, котрі є провідними в галузі). На цій підставі робиться висновок про основні тенденції динаміки показників. Тенденція до зменшення валюти балансу свідчить про скорочення підприємством обсягів своєї господарської діяльності, що може бути головною причиною його неплатоспроможності.

Аналізуючи окремі статті балансу, доводиться зважати на те, що реальна ринкова вартість деяких активів, відбитих у балансі, може бути значно нижчою за їх балансову вартість або взагалі дорівнювати нулю.

З огляду на функції власного капіталу, його роль к джерела фінансових ресурсів на підприємстві, аудит власного капіталу є головним у процесі аудиту фінансової сфери. Під час аудиту увага зосереджується на таких питаннях:

·склад і структура джерел власник фінансових ресурсів;

·структура сукупного капіталу підприємства;

·правильність формування статутного фонду та порядок оцінювання вкладів;

·можливості збільшення статутного фонду та необхідність санації балансу;

·можливості реструктуризації статутного фонду;

·структура та джерела формування додаткового капіталу;

·наявність резервних (страхових) фондів;

·наявність нерозподіленого прибутку (непокритих збитків).

Проблематика аналізу власного капіталу полягає в тому, що нині діюча в Україні структура балансу базується на принципах, які були сформовані до переходу на ринкові методи господарювання. Через це вона не враховує застосовуваних у міжнародній практиці підходів до визначення капіталу підприємства та його складових — власного капіталу та позичкового капіталу. Показники структури капіталу, розраховані на основі окремих статей балансу, дають викривлену інформацію про реальний фінансовий стан підприємства. Так, на більшості вітчизняних підприємств показники фінансової незалежності, фінансового лівериджу та інші є значно кращими від аналогічних показників провідних зарубіжних підприємств [40].

Згідно з новою системою бухгалтерського обліку структура та склад власного капіталу відобразяться в ПБО 2 «Баланс» та в ПБО 5 «Звіт про власний капітал» (Положення Міністерства фінансів України. Про затвердження Положень (стандартів) бухгалтерського обліку від 31.03.1999 № 87. Зареєстровано: Міністерство юстицій України від 21.06.1999 № 391/3684), де міститься важлива для фінансового аналізу інформація про зміни (збільшення, зменшення) статутного, додаткового та резервного капіталу, а також про нерозподілений прибуток.

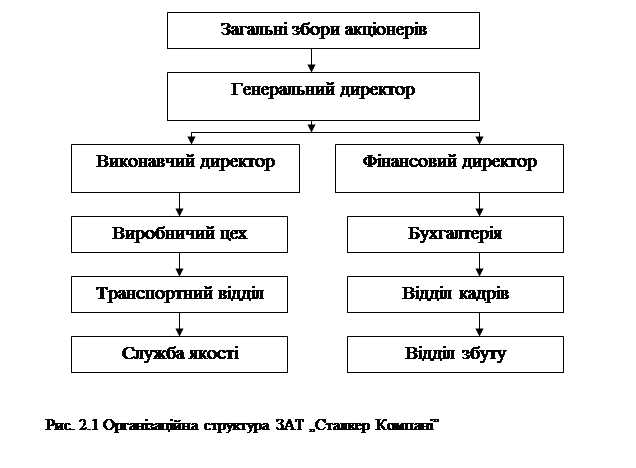

Аналітик, досліджуючи санаційну спроможність підприємства, звертає увагу на можливості та умови здійснення інвестицій у власний капітал потенційними санаторами (якщо це передбачено санаційною концепцією), аналізує напрямки використанню залучених у такий спосіб фінансових ресурсів.

Оптимізація структури капіталу — одне з найважливіших і найскладніших завдань фінансового менеджменту. Не існує єдиних підходів до визначення оптимального співвідношення між власним і позичковим капіталом. Вони залежать від особливостей фінансово-господарської діяльності конкретного підприємства, галузі, до якої воно належить, обсягів дальності та інших факторів. Наведені в таблиці 2.6 рекомендовані значення показників є доволі умовними і можуть бути лише певним узагальненим орієнтиром.

Аудит власного капіталу акціонерного товариства включає в себе також розрахунок показників ринкової активності підприємства, до яких належать:

·коефіцієнт цінності акцій (відношення ринкової ціни однієї акції до суми дивіденду на одну акцію);

·рентабельність акцій (показник, обернено пропорційний до коефіцієнта цінності акцій);

·сума дивідендів на одну акцію.

Розрахунок показників прибутковості акцій розгадається в третьому розділі ПБО 3 «Звіт про фінансові результати» (Положення Міністерства фінансів України. Про затвердження Положень (стандартів) бухгалтерського обліку від 31.03.1999 № 87. Зареєстровано: Міністерство юстицій України від 21.06.1999 № 391/3684).

Але у нашому випадку розраховувати ці показники не має сенсу, тому що, по-перше, акції підприємства не обертаються на ринку і к слідство не мають ринкової ціни, а по друге доходів по акція ДВАТ “Шахта ім. Калініна.” ніколи ще не нараховувалися і не сплачувалися

У ході аудиту позичкового капіталу та кредиторської заборгованості вирішуються такі завдання:

·визначаються склад і структура позичкових засобів

·розшифровується поточна кредиторська заборгованість;

·визначається розмір простроченої заборгованості й оцінюються можливості пролонгації та реструктуризації заборгованості;

·вивчаються можливості емісії облігацій та залучення додаткових позик.

Пасиви балансу доцільно розбити (залежно від терміну їх сплати) на чотири групи:

1.Найбільш термінові зобов’язання (ПІ) — до них слід віднести кредити та позики, не по гашені в строк, а також розрахунки за товари, роботи, послуги, не сплачені в строк;

2.Короткострокові пасиви (П2) — уся короткострокова заборгованість за відрахуванням найбільш термінових зобов’язань;

3.Довгострокові пасиви (ПЗ) — довгострокові кредити та позики;

4.Постійні пасиви (П4) —— власний капітал.

Аудитор має перевірити повноту відображення в балансі та у фінансовому плані підприємства поточної заборгованості, тобто заборгованості, ку слід погасити найближчим часом. Особлива увага приділяється тому, чи враховані всі платежі до бюджету (зокрема нараховані штрафи), чи правильно визначена частка довгострокових позик, що її потрібно погасити в короткостроковому періоді, заборгованість із заробітної плати тощо.

Аналізуючи довгострокову кредиторську заборгованість, звертають увагу на цільове використання довгострокових кредитів, банків та інших позикових коштів, які одержано протягом останніх років, а також на розміри штрафних санкцій., відсотків, сплачених через порушення розрахунково-платіжної дисципліни (у тому числі через несвоєчасне повернення банківських кредитів).

У процесі санаційного аудиту за даними статистичного обліку на останню звітну дату розшифровується кредиторська заборгованість з фіксування дати її виникнення та суми. На підставі цих даних проводиться аналіз по наступним напрямкам:

1.Виллються статті, сума боргу за якими найбільша (тобто проводиться структурний аналіз);

2.виявляються найбільші кредитори підприємства;

3.проводяться заходи з метою реструктуризації боргу або його списанню.

Другим етапом аналізу кредиторської заборгованості є аналіз найбільших кредиторів підприємства. Як правило, ці підприємства мають найбільший вплив на процес санації і боржник багато у чому залежить від їх рішень.

При аналізі кредиторської заборгованості на підприємстві, що нами розглдається можна виділити декілька крупних кредиторів. Це наступні підприємства:

1.ЗАО “АРС” – 41,27%;

2.ВАТ “ПЕС-Енергоуголь” – 16,45%;

3.ДХК “Донвугілля” – 9,20 %

4.ГНІ г. Донецька – 7,88%

5.ТОВ “ПРОМимпортторг” – 7,64%;

Загалом на п’ять кредиторів припадає 71,62 % всієї заборгованості підприємства.

Незважаючи на величезні суми боргу, кий майже нічим не забезпечений, керівництву підприємства все ж таки вдалося підписати “мирову угоду” зі значним подовженням термінів оплати та часткової реструктуризації боргу. Цим досягненням керівництво підприємства отримало на деякий час свободу дій в фінансовій та промисловій політиці підприємства.

На перший погляд зів’ється враження, що “мирова угода” потрібна тільки для користі підприємства, але це оманне враження. Кредитори підприємства, а особливо великі кредитори, мають наступні позитивні для себе фактори підписання “мирової угоди”:

1.Підприємство боржник зобов’язується в письмовій формі виплатити свій борг;

2.Кредитор, коли підписує “мирову угоду”, знає реальний перебіг подій на підприємстві та фінансове становище боржника;

3.В тексті “мирової угоди можливо добитися умов сприяння нагляду за підприємством з боку кредитора”.

4.При банкрутстві боржника та його ліквідації кредитор може недоотримати, а іноді і зовсім нічого не отримати від боржника.

Враховуючі специфіку галузі, структуру активів боржника, а також реальну можливість виходу підприємства на прибутковий режим праці рішення кредиторів, щодо укладання “мирової угоди” цілком зрозуміло.

На етапі аудиту ліквідності активів підприємства та його платоспроможності вирішуються такі основні завдання:

·аналізуються оборотні активи;

·визначається рівень ліквідності активів;

·оцінюється платоспроможність підприємства;

·визначається, к виконуються умови забезпечення фінансової рівноваги.

Активи підприємства та їх структура вивчаються к з погляду їх участі у виробництві, так і щодо оцінки їх ліквідності. Ліквідність означає здатність окремих елементів активів трансформуватися в грошові кошти.

Платоспроможністю (ліквідністю) підприємства називаєтьс його спроможність здійснювати платежі наявними засобами або такими, що безперервно поповнюються за рахунок його діяльності.

Управління ліквідністю дозволяє уникнути тривалої, а нерідко й тимчасової неплатоспроможності і полягає в гнучкому, оперативному плануванні та координуванні виплат за борговими зобов’язаними з огляду на грошові надходження на рахунок підприємства.

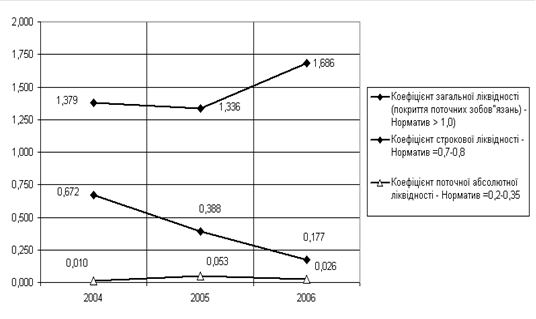

Про неплатоспроможність підприємства можуть свідчити відсутність грошей на розрахункових рахунках, наявність непогашеної в строк заборгованості, порушення строків вишити оплати праці тощо. В аналітичній роботі використовують наступні показники оцінки ліквідності підприємства (таблиця 2.7.).

Таблиця 2.7.

Методика розрахунку показників для оцінки ліквідності підприємства| Найменування показника | Формула розрахунку | Оцінка показника | |

| за нормативним значенням | за динамікою | ||

| 1 . Загальний коефіцієнт покриття | Ф. 1 (сума рд. 260-270) : (рд. 620) | >1 | збільшення |

| 2. Коефіцієнт швидкої ліквідності | Ф. 1 (сума рд. 150-250) : (рд. 620) | >0,5 | збільшення |

| 3. Коефіцієнт незалежної (забезпеченої) ліквідності | Ф. 1 (сума рд. 130-150 + 230, 240) : (рд. 620) | >0,5 | збільшення |

| 4. Коефіцієнт абсолютної ліквідності | Ф. 1 (сума рд. 220-240) : (рд. 620) | >0,2 | збільшення |

| 5 . Частка оборотних активів в загальній сумі активів | Ф. 1 (рд. 260) : (рд. 280) | за планом | за планом |

| 6. Частка виробничих запасів в оборотних активах | Ф. 1 (сума рд. 100-120) : (рд. 260) | >0,5 | збільшення |

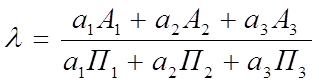

Ліквідність суб'єкта господарювання показує його можливість погашати свою заборгованість. Розрахунок коефіцієнтів ліквідності доцільно визначати з врахування здійсненої оцінки окремих активів за можливою сумою доходу. Коефіцієнти ліквідності визначаються відношенням величини ліквідного майна, тобто засобів, які можуть бути використані для оплати боргів до поточних зобов’язань. Ліквідність визначається мірою покриття зобов’язань підприємства його активами, строк для перетворення яких в гроші відповідає строку погашення зобов’язань. В залежності від ступеню ліквідності, активи підприємства класифікуються за на ступними групами (табл. 2.8.).

Таблиця 2.8. Класифікація активів підприємства за ліквідністю| Активи | Характеристика майна | ||

| види | умовне позначення | сума рядків балансу | |

| Високоліквідні | А1 | ф1.Сума стр. 220-240 | Грошові кошти і короткострокові фінансові вкладення |

| Швидколіквідні | А2 | ф1.Сума стр. 130-210 | Готова продукція, товари, дебіторська заборгованість, ка буде погашена згідно умов договорів |

| Повільноліквідні | а3 | ф1.Сума стр. 100-120, 250, 270 | Сировина і матеріали, МШП, незавершене виробництво, дебіторська заборгованість, строк сплати якої минув |

| Важколіквідні | А4 | ф1. Стр. 80 | Основні засоби, обладнання та незавершені капітальні інвестиції, довгострокові фінансові вкладення, нематеріальні активи |

Високоліквідними і найбільш мобільними активами підприємства є грошові кошти у касі та рахунках у банку, тому що вони у будь-кий час можуть бути використані для здійснення всіх господарських операцій. Менш ліквідними є кошти в дебіторській заборгованості, тому що по таких коштах немає впевненості в строках їх надходження. Наступними активами за ступенем ліквідності слід вважати товари, готову продукцію і виробничі запаси, які можна продати або використати на бартер в погашення заборгованості. Необоротні активи підприємства, к правило, не передбачають ліквідовувати, а за умови їх ліквідації зменшуються обсяги господарської діяльності.

Таблиця 2.9.

Класифікація зобов’язань підприємства за терміновістю їх сплати| Зобов 'язання | Характеристика зобов’язань | ||

| види | умовне позначення | сума рядків балансу | |

| Найбільш термінові | З1 | ф1. Стр. 530 | Поточні зобов’язань за розрахунками |

| Короткострокові | З2 | ф1. Стр. 640-380- 480-530 | Позикові кошти короткострокового характеру |

| Довгострокові | Зз | ф1. Стр. 480 | Позикові кошти довгострокового характеру |

| Постійні | З4 | ф1. Стр. 380 | Зобов'язання перед власниками по формуванню власного капіталу |

Надходження, придбання, створення активів підприємства відбувається за рахунок власних і позичених коштів, співвідношення між якими характеризує фінансове становище господарюючого суб'єкта. Насамперед досліджують всі джерела утворення майна підприємства (зобов’язань) за терміновістю оплати (табл. 2.9).

Найбільш термінові — це поточні зобов'язання підприємства перед постачальниками, державою і працівниками, оплата яких визначається моментом виникнення заборгованості за наслідками здійснених господарських операцій. Короткострокові зобов’язання визначаються терміном погашення позикових коштів, одержаних за період менше 1 року. Довгострокові зобов’язання визначаються терміном погашення позикових коштів за період більше 1 року.

Постійні зобов’язань, це зобов'язання перед власниками суб'єкта господарювання в частині формування власного капіталу, які виникають за власним бажанням окремих власників або при ліквідації підприємства.

Для визначення ліквідності балансу необхідно зіставити підсумки приведених груп по активі і пасивові. Баланс вважається абсолютно ліквідним , якщо дотримуються наступні нерівності:

А1 > З1, А2 > З2, А3 > З3, А4 < З4 (2.1)

Якщо виконують перші три нерівності в цій системі, то це волоче і виконання четвертої нерівності. Тому важливо зіставити підсумки перших трьох груп по активі і пасивові. Іншими словами, при розрахунку оцінки ліквідності балансу в розрахунок приймаються оборотні активи підприємства і притягнуті джерела фінансування.

У випадку якщо одне або кілька нерівностей системи мають протилежний знак від зафіксованого в оптимальному варіанті, ліквідність балансу в більшому або меншому ступені відрізняється від абсолютної. При цьому теоретично недолік засобів по одній групі активів компенсується їхнім надлишком по іншій групі у вартісній оцінці, у реальній же ситуації менш ліквідні активи не можуть замістити в повному ступені більш ліквідні .

Зіставлення підсумків першої групи по активі і пасивові, тобто А1 і З1, відбиває співвідношення поточних платежів і надходжень. Порівняння другої групи по активі і пасивові (А2 і З2) показує тенденцію збільшення або зменшення поточної ліквідності в недалекому майбутньому. Зіставлення підсумків по активі і пасивові для третьої і четвертої груп відбиває співвідношення платежів і надходжень у відносно віддаленому майбутньому.

Таблиця 2.10.

Показники активів за ліквідністю| показник | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 |

| А1 | 0 | 0 | 1 | 19 | 54 | 448 | 366 |

| А2 | 1835 | 631 | 1531 | 1645 | 599 | 4323 | 9825 |

| А3 | 2515 | 2187 | 2149 | 2582 | 7406 | 5067 | 5877 |

| А4 | 95903 | 93158 | 91695 | 90822 | 101285 | 110301 | 102248 |

Таблиця 2.11.

Показники пасивів за ліквідністю

| показник | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 |

| З1 | 2442 | 5138 | 9340 | 15370 | 31089 | 43467 | 41397 |

| З2 | 13424 | 17383 | 16830 | 13741 | 24604 | 23105 | 30681 |

| З3 | 0 | 0 | 4000 | 6749 | 2372 | 1915 | 246 |

| З4 | 84387 | 73455 | 65206 | 59208 | 51279 | 51652 | 45992 |

Результати розрахунків можна звести в єдину таблицю (таблиця 2.12)

Таблиця 2.12.

Зведений аналіз активів та пасивів за ліквідністю

| 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | |

| А1 та З1 | А1<З1 | А1<З1 | А1<З1 | А1<З1 | А1<З1 | А1<З1 | А1<З1 |

| А2 та З2 | А2<З2 | А2<З2 | А2<З2 | А2<З2 | А2<З2 | А2<З2 | А2<З2 |

| А3 та З3 | А3>З3 | А3>З3 | А2<З3 | А3>З3 | А3>З3 | А3>З3 | А3>З3 |

| А4 та З4 | А4>З4 | А4>З4 | А4>З4 | А4>З4 | А4>З4 | А4>З4 | А4>З4 |

Загальне значення нерівності можна представити у вигляді наступного рівняння:

А1 < З1, А2 < З2, А3 > З3, А4 > З4 (2.2)

Таким чином, виходячи з рівняння 2.2 можна зробити висновок, про те, що фінансова ліквідність даного підприємства вкрай мала і вимагає втручання в її структуру з наступними змінами в ній. На підприємстві спостерігається не оптимальне співвідношення поточних надходжень і платежів (А1 < З1), а нерівність (А2 > З2) показує відсутність тенденції до збільшення поточної ліквідності в недалекому майбутньому.

Аналіз, проведений за запропонованою схемою, є наближеним. Більш детальним буде аналіз ліквідності за допомогою фінансових коефіцієнтів. Крім того, такий підхід до аналізу ліквідності на практиці використовується набагато частіше.

В залежності від того, якими платіжними засобами (активами) підприємство має можливість здійснити оплату своїх зобов’язань, розраховують три рівні платоспроможності.

Загальний коефіцієнт покриття є важливим показником платоспроможності. Він визначається співвідношенням усіх поточних активів до поточних зобов’язань і характеризує достатність оборотних активів підприємства для погашення своїх боргів. Загальний коефіцієнт покриття показує, скільки грошових одиниць оборотних активів припадає на кожну грошову одиницю поточних зобов’язань. Критичне значення коефіцієнта покриття = 1. При коефіцієнті покриття < 1 підприємство має неліквідний баланс. Значення коефіцієнта покриття у межах 1-1,5 свідчить про те, що підприємство може своєчасно ліквідувати борги.

Якщо на покриття зобов’язань підприємство передбачає мобілізувати оборотні активи в частині грошових коштів і коштів в розрахунках, можна одержати коефіцієнт швидкої ліквідності. Він дорівнює частці від ділення цієї частини оборотних активів на суму поточних зобов’язань підприємства. Теоретично виправдана оцінка цього коефіцієнта знаходиться в межах 0,5-1,0.

Наймобільнішою частиною оборотних активів є гроші. Оборотні активи в грошах готові до платежу й розрахунків негайно, тому відношення їх до поточних зобов’язань підприємства називають коефіцієнтом абсолютної ліквідності. Теоретично достатнє його значення згідно з визначеними нормативами — понад 0,2.

Оцінку ліквідності підприємства можливо здійснити за наявністю незалежних засобів платежу. Якщо можливість використання для погашення поточних зобов’язань виробничих запасів залежить від здійснення процесу виготовлення продукції, а дебіторської заборгованості — від повернення її боржниками, то використання таких активів, к готова продукція, товари та грошові кошти не залежить від внутрішніх і зовнішніх факторів. Ці активи завжди готові для оплати зобов’язань.

Оцінка надійності визначених коефіцієнтів ліквідності здійснюється в процесі вивчення питомої вага оборотних активів та їх окремих видів в складі майна підприємства Оборотні активи в господарській діяльності використовуються тільки в певному поєднанні з основними засобами. Від оптимального співвідношення майна оборотного і постійного капіталу значною мірою залежить ефективність роботи суб'єкта господарювання. Частка оборотних активів в активах визначається шляхом ділення оборотних активів на валюту балансу і показує їх питому вагу в майні підприємства. Господарську діяльність забезпечують виробничі основні засоби і виробничі запаси. Інші оборотні активи (готова продукція, кошти в розрахунках і грошові кошти) є наслідком підприємницької діяльності.

Наявність виробничих запасів у підприємства характеризує його можливість продовжувати господарську діяльність. Частка виробничих запасів в поточних активах визначається к відношення виробничих запасів до оборотних активів і показує їх питому вагу в майні оборотного капіталу.

Узагальнимо визначені коефіцієнти за даними фінансової звітності підприємства в таблиці 2.13.

Таблиця 2.13.

Показники ліквідності підприємства| Показники | Періоди (роки) | ||||||

| 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | |

| 1 . Загальний коефіцієнт покриття (платоспроможності) | 0,28 | 0,13 | 0,14 | 0,15 | 0,14 | 0,15 | 0,28 |

| 2. Коефіцієнт швидкої ліквідності | 0,22 | 0,06 | 0,08 | 0,10 | 0,08 | 0,11 | 0,22 |

| 3. Коефіцієнт незалежної (забезпеченої) ліквідності | 0,005 | 0,002 | 0,001 | 0,002 | 0,001 | 0,007 | 0,005 |

| 4. Коефіцієнт абсолютної ліквідності | 0,0000 | 0,0000 | 0,0004 | 0,0065 | 0,0097 | 0,0682 | 0,0000 |

| 5. Частка оборотних активів в загальній сумі активів | 0,04 | 0,03 | 0,04 | 0,04 | 0,07 | 0,08 | 0,04 |

| 6. Частка виробничих запасів в оборотних активах | 0,19 | 0,48 | 0,39 | 0,28 | 0,42 | 0,25 | 0,19 |

Проаналізувавши данні таблиці 2.13 та зрівнявши їх з нормативними значеннями коефіцієнті (таблиця 2.7) можна зробити висновок, що жоден з коефіцієнтів не відповідає нормам. Більш того всі значення коефіцієнті в менше нормативних значень у рази, десятки раз, а іноді і сотні раз! Тому аналіз коефіцієнтів більш ефективно проводити в динаміці.

Оскільки в 1996 році значення коефіцієнтів були далекі від нормативних, а динаміку більшості з коефіцієнтів не була націлена на зростання значень, тому взагалі динаміку коефіцієнтів можна вважати к негативну.

У процесі санаційного аудиту, за даними аналітичного обліку на останню звітну дату проводиться розшифровка дебіторської заборгованості та її класифікація з фіксацією дат виникнення і сум у розрізі окремих контрагентів (додаток Ц). Методологічні засади формування в бухгалтерському обліку інформації про дебіторську заборгованість та її розкриття у фінансовій звітності дано в ПБО 10 «Дебіторська заборгованість».

Виділяють поточну дебіторську заборгованість (яка виникає в ході нормального операційного циклу або буде погашеною протягом дванадцяти місяців від дати складання балансу) та довгострокову дебіторську заборгованість (яка не виникає в ході нормального операційного циклу та буде погашеною пізніше ніж через дванадцять місяців від дати складання балансу).

Поточна дебіторська заборгованість включається до підсумку балансу за чистою реалізаційною вартістю, яка визначаться к різниця між поточною заборгованістю та резервом сумнівних боргів. Резерв сумнівних платежів розраховується двома способами:

1.виходячи з платоспроможності окремих дебіторів (якщо існує значний ризик невиконання платежів);

2.на підставі класифікації дебіторської заборгованості.

У ході аналізу аудитор повинен оцінити реальні можливості рефінансування дебіторської заборгованості, а також тенденції її розвитку. Зростання дебіторської заборгованості свідчить про надання підприємством товарних позик споживачам своєї продукції. Кредитуючи їх, підприємство фактично ділиться з ними частиною свого прибутку. Водночас кредитор може брати позики для забезпечення своєї діяльності, що призводить до збільшення власної кредиторської заборгованості.

Похожие работы

... України з питань митної справи у контексті приєднання до Міжнародної конвенції про спрощення та гармонізацію митних процедур забезпечить проведення єдиної державної політики, спрямованої на розвиток зовнішньоекономічної діяльності, розширення зовнішньоторговельних зв'язків та інтеграції української економіки у світову, модернізацію, поліпшить митне адміністрування, а також впровадить в діяльність ...

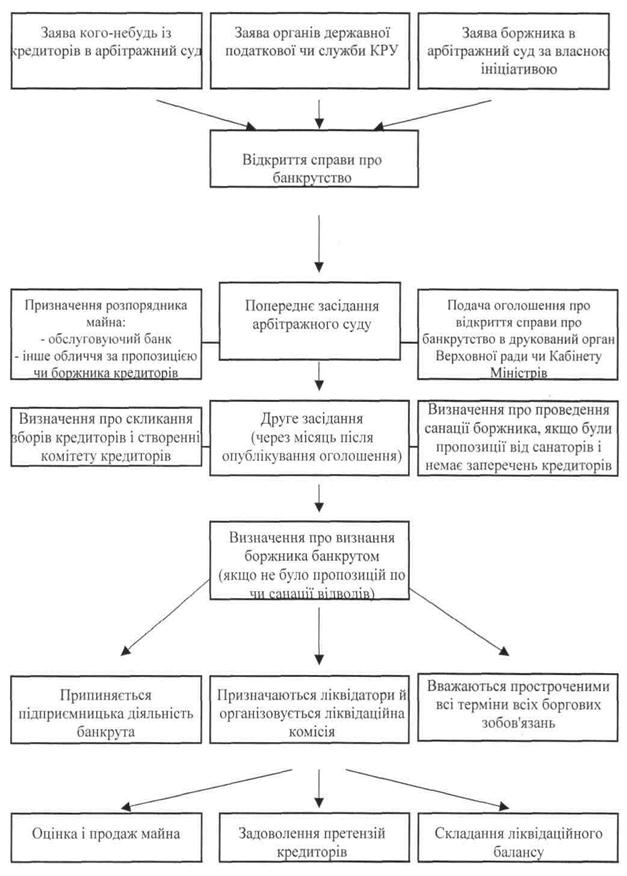

... (Польща), основним видом діяльності якого є здійснення інвестиційної діяльності на території країн Східної Європи, на придбання контрольного пакету акцій ЗАТ „АТБ Групп”. РОЗДІЛ 3. ШЛЯХИ УПРАВЛІННЯ ФІНАНСОВИМ СТАНОМ ПІДПРИЄМСТВА 3.1 Діагностика банкрутства як засіб управління фінансовим станом підприємства Банкрутство та санація підприємств є невід’ємною частиною економічних відносин ...

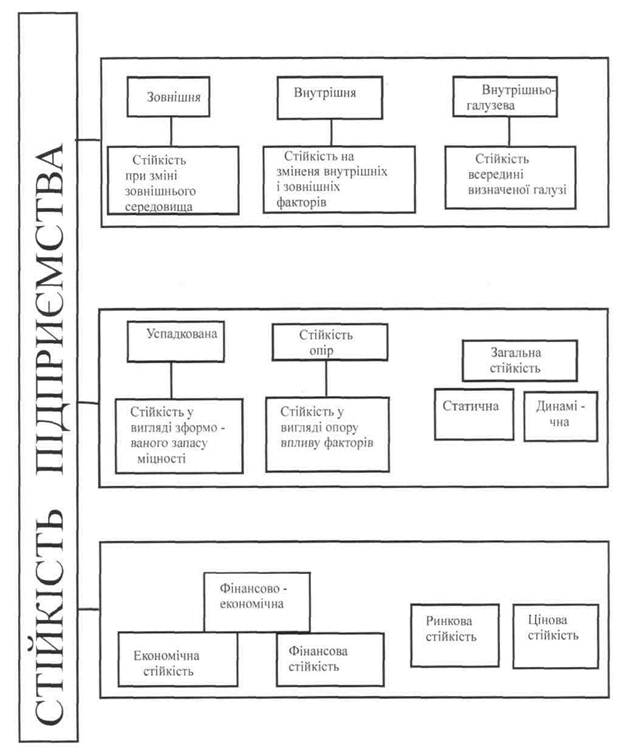

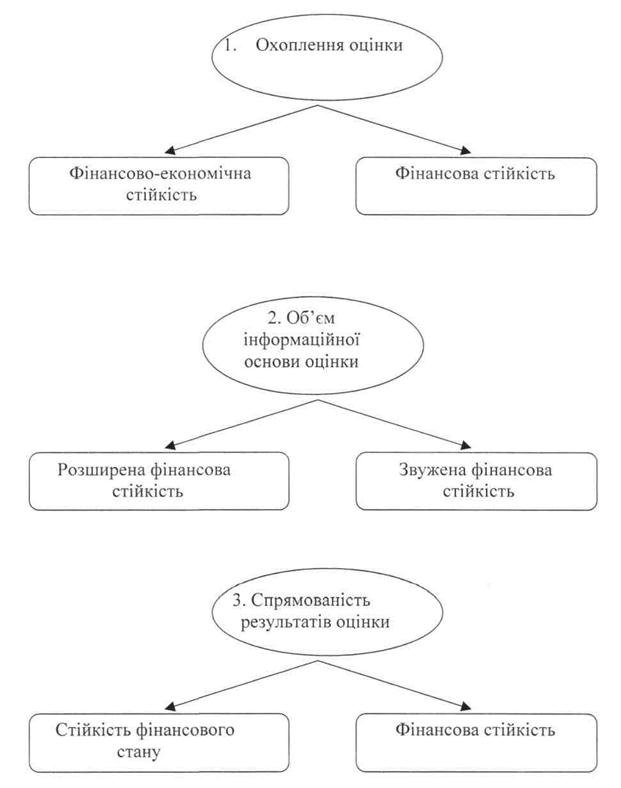

... і в господарстві склав у 2000 році 415,2 тис. грн, що більше чим у 1998 році на 8,4%, і менше на 0,6 %>, чим у 1999 році. РОЗДІЛ 3 АНАЛІЗ ФІНАНСОВОЇ СТІЙКОСТІ ПІДПРИЄМСТВА В УМОВАХ ОБМЕЖЕНОСТІ ЗОВНІШНІХ ДЖЕРЕЛ ФІНАНСУВАННЯ В умовах ринкової економіки підприємство здійснює свою виробничо-фінансову діяльність самостійно, але все-таки на його діяльність у більшому чи меншому ступені впливає ...

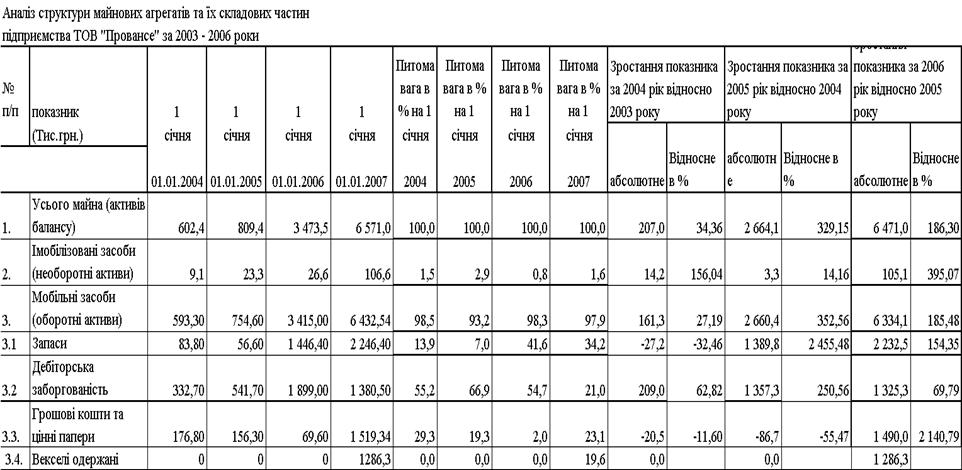

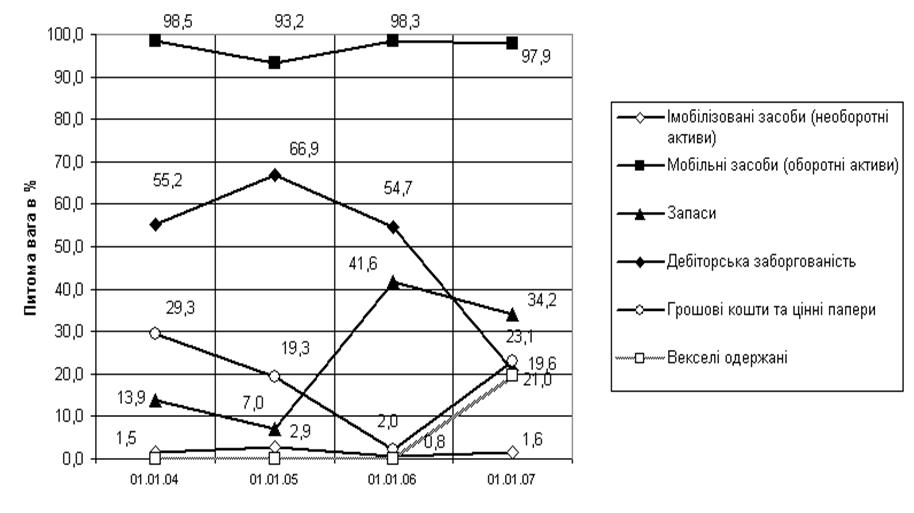

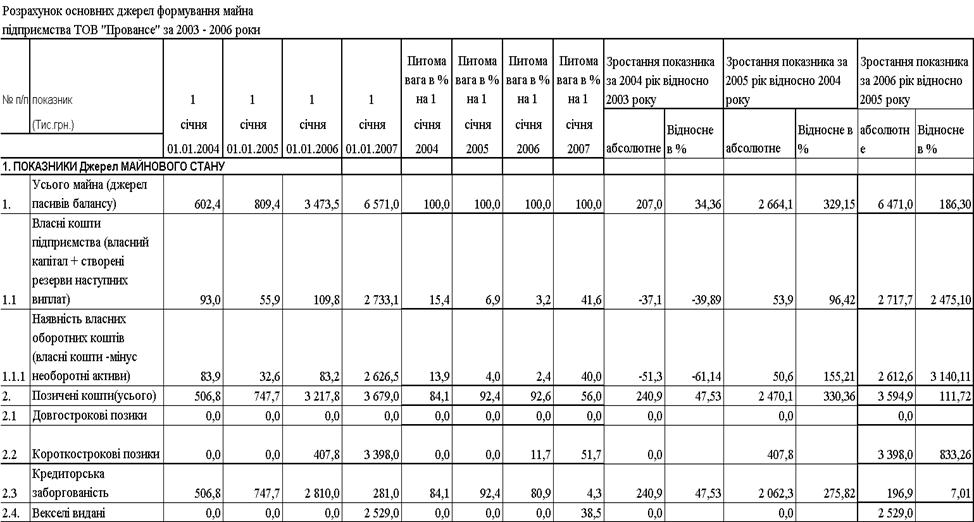

... ію не покриває зобов”язання підприємства по кредиторській заборгованості, то для регулювання стійкістю підприємства повинен бути чіткий графік реалізації запасів продукції для покриття кредиторської заборгованості; РОЗДІЛ 3 ОПТИМІЗАЦІЯ ФІНАНСОВОЇ СТРАТЕГІЇ ДІЯЛЬНОСТІ ТОВ “ПРОВАНСЕ” 3.1 Напрямки оптимізації стратегії формування фінансових джерел діяльності ТОВ “Провансе” Як показано в ...

0 комментариев