Навигация

Оценка денежного потока косвенным методом

1.2 Оценка денежного потока косвенным методом

Суть косвенного метода состоит в преобразовании величины чистой прибыли в величину денежных средств. При этом исходят из того, что в деятельности каждого предприятия имеются отдельные, нередко значительные по величине виды расходов и доходов, которые уменьшают (увеличивают) прибыль предприятия, не затрагивая величину его денежных средств. В процессе анализа на сумму указанных расходов (доходов) производят корректировку величины чистой прибыли таким образом, чтобы статьи расходов, не связанные с оттоком средств, и статьи доходов, не сопровождающиеся их притоком, не влияли на величину чистой прибыли.

Косвенный метод основан на анализе статей баланса и отчета о финансовых результатах, и:

позволяет показать взаимосвязь между разными видами деятельности предприятия;

устанавливает взаимосвязь между чистой прибылью и изменениями в активах предприятия за отчетный период.

При анализе взаимосвязи полученного финансового результата и изменения денежных средств следует учитывать возможность получения доходов, отражаемых в учете реального поступления денежных средств.

Анализ движения денежных потоков дает возможность сделать более обоснованные выводы о том, в каком объеме и из каких источников были получены поступившие на предприятия денежные средства и каковы основные направления их использования; способно ли предприятие отвечать по своим текущим обязательствам; достаточно ли собственных средств предприятия для осуществления инвестиционной деятельности; чем объясняются расхождения величины полученной прибыли и наличия денежных средств и др.

Преимуществом косвенного метода при использовании в оперативном управлении является то, что он позволяет установить соответствие между финансовым результатом и собственными оборотными средствами. В долгосрочной перспективе косвенный метод позволяет выявить наиболее проблемные "места скопления" замороженных денежных средств и, исходя из этого, разработать пути выхода из сложившейся ситуации.

Подготовка отчета о движении денежных средств на основе косвенного метода проходит в несколько этапов:

расчет изменений по статьям баланса и определение факторов, влияющих на увеличение или уменьшение денежных средств предприятия;

анализ ф. № 2 и классификация источников поступления денежных средств и направлений использования;

объединение полученных данных в отчете о движении денежных средств (таблица 2).

Поскольку в новом формате баланса не предусмотрена статья "Амортизация", то ее величина определяется как разность между остаточной стоимостью внеоборотных активов (основных средств и нематериальных активов) на начало и конец периода.

Таблица 2

Отчет о движении денежных средств (косвенный метод)

| + | Основная деятельность | Сумма | ||

| – | Прибыль (за вычетом налогов) Использование прибыли (соц. сфера) | Чистая прибыль = Прибыль отчетного года за вычетом налога на прибыль | ||

| + | Амортизационные отчисления | Амортизационные отчислений, прибавляются к сумме чистой прибыли т.к. они не вызывали оттока денежных средств | ||

| + | Изменение суммы текущих активов Дебиторская задолженность Запасы Прочие текущие активы | Увеличение суммы текущих активов означает, что денежные средства уменьшаются за счет роста запасов и дебиторской задолженности | ||

| + | Изменение суммы текущих обязательств (за исключением банковских кредитов) Кредиторская задолженность Прочие текущие обязательства | Увеличение текущих обязательств вызывает увеличение денежных за счет предоставления отсрочки оплаты от кредиторов, получения авансов от покупателей | ||

| + | Инвестиционная деятельность | |||

| – | Изменение суммы долгосрочных активов Основные средства и нематериальные активы Незавершенные капитальные вложения Долгосрочные финансовые вложения Прочие внеоборотные активы | Увеличение суммы долгосрочных активов, означает уменьшение денежных средств за счет инвестирования в активы долгосрочного использования Реализация долгосрочных активов увеличивает денежные средства | ||

| + | Финансовая деятельность | |||

| + | Изменение суммы задолженности Краткосрочных кредитов и займов Долгосрочных кредитов и займов | Увеличение (уменьшение) задолженности указывает на увеличение (уменьшение) денежных средств за счет привлечения (погашения) кредитов | ||

| + | Изменение величины собственных средств Уставного капитала Целевых поступлений | Увеличение собственного капитала за счет размещения дополнительных акций означает увеличение денежных средств Выкуп акций и выплата дивидендов приводят к их уменьшению | ||

| = | Суммарное изменение денежных средств | Сальдо должно быть равным увеличению (уменьшению) остатка денежных средств между двумя отчетными периодами |

В соответствии с международными стандартами учета и сложившейся практикой для подготовки отчетности о движении денежных средств используются два основных метода — косвенный и прямой. Эти методы различаются между собой полнотой представления данных о денежных потоках предприятия, исходной информацией для разработки отчетности и другими параметрами.

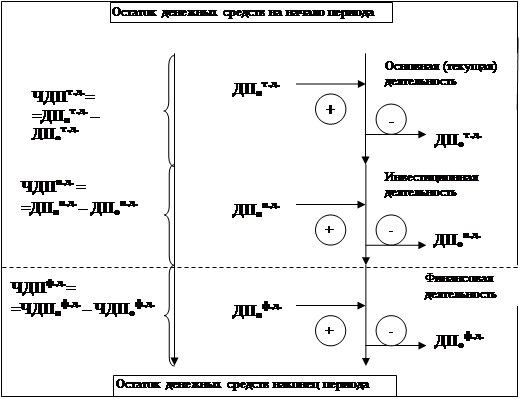

Косвенный метод направлен на получение данных, характеризующих чистый денежный поток предприятия в отчетном периоде. Источником информации для разработки отчетности о движении денежных средств предприятия этим методом являются отчетный баланс и отчет о финансовых результатах. Расчет чистого денежного потока предприятия косвенным методом осуществляется по видам хозяйственной деятельности и предприятию в целом.

По операционной деятельности базовым элементом расчета чистого денежного потока предприятия косвенным методом выступает его чистая прибыль, полученная в отчетном периоде. Путем внесения соответствующих корректив чистая прибыль преобразуется затем в показатель чистого денежного потока.

Использование косвенного метода расчета движения денежных средств позволяет определить потенциал формирования предприятием основного внутреннего источника финансирования своего развития — чистого денежного потока по операционной и инвестиционной деятельности, а также выявить динамику всех факторов, влияющих на его формирование. Кроме того, следует отметить относительно низкую трудоемкость формирования отчетности о движении денежных средств, так как подавляющее большинство необходимых для расчета косвенным методом показателей содержится в иных формах действующей финансовой отчетности предприятия.

Прямой метод направлен на получение данных, характеризующих как валовой, так и чистый денежный поток предприятия в отчетном периоде. Он призван отражать весь объем поступления и расходования денежных средств в разрезе отдельных видов хозяйственной деятельности и по предприятию в целом. Различия полученных результатов расчета денежных потоков прямым и косвенным методом относятся только к операционной деятельности предприятия. При использовании прямого метода расчета денежных потоков используются непосредственные данные бухгалтерского учета, характеризующие все виды поступлений и расходования денежных средств.

Расчеты суммы чистого денежного потока предприятия по инвестиционной и финансовой деятельности, а также по предприятию в целом осуществляются по тем же алгоритмам, что и при косвенном методе.

В соответствии с принципами международного учета метод расчета денежных потоков предприятие выбирает самостоятельно, однако предпочтительным считается прямой метод, позволяющий получить более полное представление об их объеме и составе.

Оценка денежного потока матричным методом

Матричные модели нашли широкое применение в области прогнозирования и планирования. Матричная модель представляет собой прямоугольную таблицу, элементы которой отражают взаимосвязь объектов. Она удобна для финансового анализа, так как является простой и наглядной формой совмещения разнородных, но взаимоувязанных экономических явлений.

Важной проблемой в сегодняшних экономических условиях - это организация грамотного финансирования активов. В содержании каждой группы активов фирмы отражены определенные закономерности их финансирования. Эти закономерности нашли выражение в общепринятых правилах «золотого финансирования»:

необходимые для инвестиций финансовые ресурсы должны находиться в распоряжении фирмы до тех пор, пока они остаются связанными в результате осуществления этих инвестиций. Под связанными ресурсами фирмы принято понимать объем финансовых ресурсов, которыми постоянно должна располагать фирма для обеспечения бесперебойного функционирования своей основной деятельности;

«золотое правило» управления кредиторской задолженности фирмы состоит в максимально возможном увеличении срока погашения без ущерба нарушения сложившихся деловых отношений.

Практическая реализация этого правила привело к возникновению жестких требований по обеспечению ряда финансовых пропорций в балансе фирм, строгой корреспонденции определенных элементов активов и пассивов фирмы (см. таблицу 3).

Таблица 3

| АКТИВЫ | ПАССИВЫ |

| 1. НЕМОБИЛЬНЫЕ СРЕДСТВА | |

| 1.1.Основные средства и нематериальные активы | Уставный и добавочный капитал Нераспределенная прибыль, фонд накопления Долгосрочные кредиты и займы (как исключение) |

| 1.2. Капитальные вложения | 1.Уставный и добавочный капитал Долгосрочные кредиты и займы Фонды накопления и нераспределенная прибыль |

| 1.3. Долгосрочные финансовые вложения | 1.Уставный и добавочный капитал Фонды накопления и нераспределенная прибыль Долгосрочные кредиты и займы |

| 2. МОБИЛЬНЫЕ СРЕДСТВА | |

| 2.1. Запасы и затраты | Уставный и добавочный капитал (остаток) Резервный капитал Фонды накопления и нераспределенная прибыль (остаток) Устойчивые пассивы Долгосрочные кредиты и займы Краткосрочные кредиты и займы Кредиторы 8. Фонды потребления и резервы |

| 2.2 Дебиторы | Задолженность по коммерческому кредиту Краткосрочные кредиты и займы |

| 2.3. Краткосрочные финансовые вложения | 1. Резервный капитал Кредиторы Фонды потребления и резервы |

| 2.4. Денежные средства | 1. Резервный капитал Фонды накопления и нераспределенная прибыль Кредиты и займы Кредиторы Фонды потребления и резервы |

Правила финансирования предполагают подбор финансовых источников в вышеуказанной последовательности в пределах остатка средств после обеспечения за счет данного источника предыдущей статьи актива. Использование последующего источника свидетельствует об определенном снижении качества финансового обеспечения фирмы. Если в реальной жизни финансирование связано с необходимостью в заимствовании других источников, то это свидетельствует о нерациональном использование капитала фирмы, иммобилизации ресурсов в сверхнормативные запасы.

Матричный баланс - это производный формат от стандартной формы баланса фирмы. Алгоритм построения матричного баланса сводится к следующим шагам:

Выбирается размер матрицы баланса. Диапазон выбора определяется целями использование матричного баланса. Предельный размер матрицы ограничен количеством статей актива и пассива стандартного баланса. Для целей анализа обычно используется сокращенный формат 10х10.

По выбранному размеру матрицы производится преобразование стандартного баланса в агрегированный (промежуточный) баланс (таблица 4), на основе данных которого строится матричный баланс

Таблица 4

Агрегированный баланс

| СТАТЬИ БАЛАНСА ФИРМЫ | НА НАЧАЛО ГОДА | НА КОНЕЦ ГОДА | ИЗМЕНЕНИЯ ЗА ГОД |

| Активы | |||

| 1. Основные средства и нематериаль- | |||

| ные активы (по остаточной стоимос- | |||

| ти) (стр. 012+022) | |||

| 2. Незавершенные капитальные вло- | |||

| Жения, оборудование к установке | |||

| (стр. 030+040) | |||

| 3. Долгосрочные финансовые вложе- | |||

| ния, прочие внеоборотные активы | |||

| (стр. 050+060+070) | |||

| 4. Итого по разделу I (стр. 80) | |||

| 5. Запасы и затраты (раздел II) | |||

| (стр. 180) | |||

| 6. Товары отгруженные, расчеты с | |||

| Дебиторами, авансы выданные, про- | |||

| чие оборотные активы (стр. 199+ | |||

| +200+210+220+230+240+250+260+320) | |||

| 7. Краткосрочные финансовые вло- | |||

| Жения (стр. 270) | |||

| 8. Денежные средства (стр. 280+290+ | |||

| +300+310) | |||

| 9. Итого по разделу III(стр. 330) | |||

| 10. БАЛАНС (стр. 360) | |||

| Пассивы | |||

| 1. Уставный и добавочный капитал | |||

| (стр. 400+410) | |||

| 2. Резервный капитал (стр. 402) | |||

| 3. Фонды накопления, нераспреде- | |||

| Ленная прибыль, прочие собственные | |||

| Средства (стр. 420+425+430+440+ | |||

| 460+472) | |||

| 4. Итого по разделу 1 (стр. 480) | |||

| 5. Долгосрочные кредиты и займы | |||

| (стр. 500+510) | |||

| 6. Краткосрочные кредиты и займы | |||

| (стр. 600+610+620) | |||

| 7. Расчеты с кредиторами и авансы | |||

| Полученные (стр. 630+640+650+660+ | |||

| +670+680+690+700+710+720) |

В координатах активов и пассивов строится матрица размером 10х10, в которую переносятся данные из агрегированного баланса.

Под каждую статью актива подбирается источник финансирования. Подбор осуществляется по «золотому правилу», изложенному выше (таблица 3).

Выверяются балансовые итоги по горизонтали и вертикали матрицы.

Далее строят «Разностный (динамический) матричный баланс». Он отражает изменение денежных средств за период. Данный баланс наиболее пригоден для прогнозных и аналитических расчетов;

Строится «Баланс денежных поступлений и расходов предприятия». Он увязывает бухгалтерский баланс с финансовыми результатами работы фирмы, наличием денежных средств на счетах, текущим оборотом денежных средств.

Аналитическая ценность матричного баланса несравненно выше по сравнению со стандартным балансом. В отличие от последнего, где отсутствует привязка источников финансирования к конкретным статьям активов, матричный баланс как раз и демонстрирует эту привязку. В этом его огромная аналитическая ценность.

Международные стандарты учета денежных потоковОтчет о денежных потоках обязателен для тех предприятий, которые представляют полную финансовую отчетность. В Международных стандартах бухгалтерского учета (IAS) необходимость составления подобного отчета установлена Стандартом IAS 7 «Отчеты о движении денежных средств». Порядок составления Отчета о движении денежных потоках в системе GAAP регламентирован несколькими стандартами.

Назначение Отчета о денежных потоках – увязать прибыль, показанную в Отчете о прибылях и убытках, с фактическим состоянием денежных средств на начало и конец года (или иного отчетного периода).

Отчет о денежных потоках считается крайне полезным для внешнего пользователя бухгалтерской информации, так как позволяет ответить на три важнейших вопроса, касающихся деятельности предприятия:

как были использованы денежные средства в процессе хозяйственной деятельности предприятия;

за счет каких источников производилось инвестирование денежных средств в новые производственные мощности или иные долгосрочные кредиты;

почему, несмотря на прибыль, согласно Отчету о прибылях и убытках, положение дел с наличностью ухудшилось по сравнению с прошлыми периодами.

Отчет о денежных потоках включает пять основных разделов:

Отчет о движении денежных средств в связи с основной деятельностью;

Отчет о движении денежных средств в результате инвестиционной деятельности;

Отчет о движении денежных средств в результате финансовой деятельности;

Отчет об изменении и состоянии денежных средств;

Раскрытие информации о неденежных сделках и оборотах в основной, инвестиционной и финансовой сферах деятельности.

Похожие работы

... средств. Временной график платежей дифференцируется в платежном календаре обычно в ежедневном разрезе, но документ может иметь и еженедельную, и ежеквартальную периодичность. Основными видами платежного календаря, используемыми в оперативном управлении денежными потоками являются следующие: По операционной деятельности предприятия: Налоговый платежный календарь. В составе этого платежного ...

... денежных ресурсов других предприятий. Наиболее полное выявление факторов, влияющих на движение денежных средств и на отклонение их остатка от чистой прибыли, возможно при представлении анализа денежных потоков предприятия в качестве системы, охватывающей логические взаимосвязанные составные элементы более низкого порядка и в то же время являющейся неотъемлемой частью системы более высокого ...

... финансовым рычагом обеспечения ускорения оборота капитала предприятия. Этому способствует сокращение продолжительности производственного и финансового циклов, достигаемое в процессе результативного управления денежными потоками, а также снижение потребности в капитале, обслуживающем хозяйственную деятельность предприятия. Ускоряя за счет эффективного управления денежными потоками оборот капитала, ...

... от последнего, где отсутствует привязка источников финансирования к конкретным статьям активов, матричный баланс как раз и демонстрирует эту привязку. В этом его огромная аналитическая ценность. 4. Методы оценки финансовых активов Международные стандарты финансовой отчетности (МСФО) предусматривают отражение активов в бухгалтерском учете в соответствии с четырьмя различными “методами оценки ...

0 комментариев