Навигация

Принципы и этапы формирования инвестиционного портфеля

1.3. Принципы и этапы формирования инвестиционного портфеля

Формирование портфеля ценных бумаг включает определение конкретных активов для вложения средств, а также пропорций распределения инвестируемого капитала между активами. При этом инвестор сталкивается с проблемами селективности, выбора времени операций и диверсификации. Селективность, называемая также микропрогнозированием, относится к анализу ценных бумаг и связана с прогнозированием динамики цен отдельных видов бумаг. Выбор времени операций, или макропрогнозирование, включает прогнозирование изменения уровня цен на акции по сравнению с ценами для фондовых инструментов с фиксированным доходом, такими как корпоративные облигации. Диверсификация заключается в формировании инвестиционного портфеля таким образом, чтобы при определенных ограничениях минимизировать риск (4, с.13).

При имеющемся обширном арсенале методов формирования портфеля наибольшим авторитетом пользуется теория инвестиционного портфеля Гарри Марковица (Н. Markowitz) и Вильяма Шарпа (W. Sharpe).

Основные принципы, изложенные в этой теории, следующие:

Во-первых, успех инвестиций в основном зависит от правильного распределения средств по типам активов. Проведенные эксперименты показали, что прибыль определяется на:

94% выбором типа используемых инвестиционных инструментов (акции крупных компаний, долгосрочные облигации и др.);

4% выбором конкретных ценных бумаг заданного типа;

2% оценкой момента закупки ценных бумаг.

Данный феномен объясняется тем, что бумаги одного типа сильно коррелируют, т.е. если какая-то отрасль испытывает спад, то убыток инвестора не очень зависит or того, преобладают в его портфеле бумаги той или иной компании.

Во-вторых, риск инвестиций в определенный тип ценных бумаг определяется вероятностью отклонения прибыли от ожидаемого значения. Прогнозируемое значение прибыли можно определить на основе обработки статистических данных о динамике прибыли от инвестиций в эти бумаги в прошлом, а риск как среднеквадратическое отклонение от ожидаемой прибыли.

В-третьих, общая доходность и риск инвестиционного портфеля могут меняться путем варьирования его структурой. Существуют различные программы, позволяющие конструировать желаемую пропорцию активов различных типов, например минимизирующую риск при заданном уровне ожидаемой прибыли или максимизирующую прибыль при заданном уровне риска и др.

В-четвертых, все оценки, используемые при составлении инвестиционного портфеля, носят вероятностный характер. Конструирование портфеля в соответствии с требованиями классической теории возможно лишь при наличии ряда факторов сформировавшегося рынка ценных бумаг, определенного периода его функционирования, статистики рынка и др.

Формирование инвестиционного портфеля осуществляется в несколько этапов:

Формулирование целей его создания и определение их приоритетности (в частности, что важнее регулярное получение дивидендов или рост стоимости активов), задание уровней риска, минимальной прибыли, отклонения от ожидаемой прибыли и т.п.;

Выбор финансовой компании (то может быть отечественная или зарубежная фирма: при принятии решения можно использовать ряд критериев: репутация фирмы, ее доступность, виды предлагаемых фирмой портфелей, их доходность, виды используемых инвестиционных инструментов и т.п.);

Выбор банка, который будет вести инвестиционный счет (1, с.73).

2. Формирование и управление инвестиционным портфелем

2.1. Формирование оптимального инвестиционного портфеля

Эффективность формирования инвестиционного портфеля связана с использованием «современной портфельной теории», за разработку отдельных положений которой ряд авторов — Гарри Марковиц, Джеймс Тобин, Вильям Шарп и другие были удостоены Нобелевской премии.

«Портфельная теория» представляет собой основанный на статистических методах механизм оптимизации формируемого инвестиционного портфеля по задаваемым критериям соотношения уровня его доходности и риска.

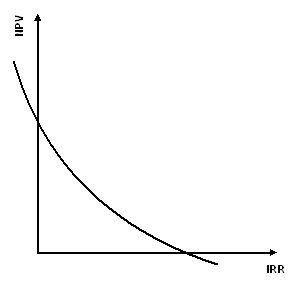

В основе современной портфельной теории лежит концепция «эффективного портфеля», формирование которого призвано обеспечить наивысший уровень его доходности при заданном уровне риска или наименьший уровень его риска при заданном уровне доходности. Иными словами, при любом из заданных целевых параметров формирования портфеля инвестор должен стремиться обеспечить наиболее эффективное сочетание по нему уровней доходности и риска.

Формирование оптимального портфеля, предполагающего снижение уровня его риска при заданном уровне доходности, основывается на оценке ковариации и соответствующей диверсификации инструментов портфеля.

Ковариация представляет собой статистическую характеристику, иллюстрирующую меру сходства (или различий) двух рассматриваемых величин в динамике, амплитуде и направлении изменений.

В процессе оптимизации инвестиционного портфеля изучается ковариация изменения (колебания) уровня инвестиционного дохода по различным сопоставимым видам финансовых инструментов.

Плотность ковариации между уровнями доходности по двум видам финансовых инструментов инвестирования может быть определена на основе коэффициента корреляции, который рассчитывается по следующей формуле:

ККф = Р1,2 (Д1 – Д1/1) * (Д2 – Д2)/ 2, где:

ККф — коэффициент корреляции доходности двух финансовых инструментов инвестирования;

Р1,2 — вероятность возникновения возможных вариантов отклонений доходности по каждому из сравниваемых финансовых инструментов;

Д1 — варианты уровня доходности первого финансового инструмента в процессе его колеблемости;

Д1 — средний уровень доходности по первому финансовому инструменту;

Д2 — варианты уровня доходности второго финансового инструмента в процессе его колеблемости;

Д2 — средний уровень доходности по второму финансовому инструменту;

1; 2 — среднеквадратическое (стандартное) отклонение доходности соответственно по первому и второму финансовому инструменту.

Коэффициент корреляции доходности по двум финансовым инструментам инвестирования может принимать значения от +1 (означающего полную и положительную корреляцию между рассматриваемыми величинами) до -1 (означающего полную и отрицательную корреляцию между рассматриваемыми величинами). Используя различия в ковариации инвестиционного дохода, можно подобрать в формируемый портфель такие виды финансовых инструментов, которые, не меняя уровня средней доходности портфеля, позволяют существенно снизить уровень его риска (1, с.77).

Одной из основных предпосылок теории портфельного инвестирования является существование на фондовом рынке двух видов риска:

специфический риск, который также называют несистематическим, определяется микроэкономическими, то есть уникальными для каждой компании факторами;

общерыночный или систематический риск связан с макроэкономическими и политическими событиями, происходящими в стране и характерен для всех компаний, акции которых находятся в обращении.

Для каждой ценной бумаги риск представляет собой сумму этих двух составляющих.

Как правило, целесообразно инвестировать средства не в один инструмент, а в диверсифицированный портфель, состоящий из нескольких различных типов ценных бумаг.

Под диверсификацией понимается включение в портфель ценных бумаг с различными параметрами риска и ожидаемой доходности с целью достижения оптимального сочетания этих параметров для портфеля в целом.

Исследования показали, что если портфель состоит из 10 — 20 различных видов ценных бумаг, включенных с помощью случайной выборки из имеющегося на рынке ценных бумаг набора, то несистематический риск может быть сведен к минимуму.

Диверсификация позволяет уменьшить влияние факторов несистематического риска на стоимость портфеля, так как снижается риск убытков в случае спада, охватившего лишь одну компанию или лишь один из секторов экономики. Совокупный риск такого портфеля будет ниже риска каждого из его компонентов. Рынок в целом представляет собой идеально диверсифицированный портфель, для которого величина несистематического риска равна нулю.

Систематический риск не может быть уменьшен посредством диверсификации, его можно только возместить соответствующей премией за риск.

Диверсификация, безусловно, полезна, однако не следует думать, что для уменьшения риска стоит инвестировать средства в максимальное количество различных инструментов. Диверсификация связана с издержками, и в каждом случае следует стремиться найти ее оптимальный уровень.

Введение в портфель финансовых инструментов, доходность которых противоположна доходности основных активов портфеля, называют хеджированием. Так же как и диверсификация, хеджирование направлено на снижение риска портфеля. Хеджирование используется для того, чтобы ограничить потери или полностью их избежать при неблагоприятном развитии ситуации, то есть его можно сравнить со страховкой. Для хеджирования обычно используются производные (срочные) инструменты, в частности, фьючерсные и опционные контракты. Хеджирование связано с издержками, поэтому снижение риска достигается за счет снижения ожидаемой доходности.

На российском рынке ценных бумаг механизм хеджирования, основанный на использовании срочных инструментов, только начинает развиваться. В первую очередь это связано с недостаточным развитием рынка производных ценных бумаг.

Похожие работы

... системы заключается в автоматизации и замене ручного труда автоматизированным трудом с высвобождением персонала. Конкретно будет разрабатываться автоматизированная информационная система для управления портфелем реальных инвестиций предприятия СФ ОАО «ВолгаТелеком». Разработка данной системы приведет к экономии затрат, связанных с проведением анализа и оценки инвестиционных решений и компоновки ...

... разных формах по отдельным финансовым инструментам (с ее корректировкой на индекс инфляции), к сумме инвестированных в них средств. Уровень доходности финансовых инвестиций предприятия сопоставляется со средним уровнем доходности на финансовом рынке и уровнем рентабельности собственного капитала. На пятой стадии анализа оценивается уровень риска отдельных финансовых инструментов инвестирования и ...

... быть сведены к трем основным его направлениям: капитальному инвестированию или капитальным вложениям; инновационному инвестированию и инвестированию прироста оборотных активов. В деятельности ЗАО «Тираспольский мясокомбинат» используются следующие инвестиции: модернизация и новое строительство. - Критерии анализа инвестиционного проекта предприятия Все показатели оценки эффективности реальных ...

... стоимость доходов за п периодов до окончания срока действия проекта; t – периоды поступления доходов. 6. Основные формы финансовых инвестиций и особенности управления ими Основная задача управления портфелем финансовых инвестиций организации – обеспечение наиболее рациональных путей реализации ее инвестиционной стратегии. Причем цели эмитентов и инвесторов на данном рынке различны. ...

0 комментариев