Навигация

Исследование рыночной среды

2.1.1 Исследование рыночной среды.

Предприятие, отчётность которого мы попытаемся проанализировать является членом Всероссийского добровольного пожарного общества в Константиновском районе. Занимается выпуском продукции и оказанием услуг по профилактике пожарной опасности. Сводные таблицы с данными бухгалтерской отчётности представлены в приложении 1.

Всероссийское добровольное пожарное общество функционирует на основании Федерального Закона О пожарной безопасности и Устава. В соответствии с этим законом объединения пожарной охраны создаются в соответствии с действующим законодательством в целях решения задач в области пожарной безопасности (статья. 14). ВДПО, являясь общественным объединением, представляет и защищает законные интересы других общественных объединений пожарной охраны, которые уполномочили его на это.

Членами ВДПО являются физические и юридические лица, заинтересованные в совместном решении задач в области пожарной охраны.

Из приведённого в законе списка работ и услуг в области пожарной безопасности ростовскими предприятиями ВДПО выполняются следующие:

* производство, проведение испытаний, закупка и поставка пожарно-технической продукции;

* испытание веществ, материалов, изделий, оборудования и конструкций на пожарную безопасность;

* обучение населения мерам пожарной безопасности;

* огнезащитные и трубопечные работы;

* монтаж, техническое обслуживание и ремонт систем и средств противопожарной защиты;

* ремонт и обслуживание пожарного снаряжения, первичных средств тушения пожаров, восстановление качества огнетушащих средств.

Конкурентная среда чрезвычайно благоприятна, потому как общество является, практически, монополистом на данном рынке.

Законом обеспечивается ряд налоговых льгот в области пожарной безопасности, что даёт существенные преимущества предприятиям ВДПО: по налогу на прибыль, НДС, земельному налогу и др.

Условия деятельности, казалось бы, чрезвычайно выгодные, однако, по ряду причин — и макроэкономических и внутрихозяйственных положение у предприятий не блестящее. Данные баланса и формы № 2 обобщены для удобства в таблицах 1.1 и 1.2 Приложения. Обобщённая структура балансовых отчётов в процентном соотношении представлена в таблице 1 на странице. .

2.1.2 Общий анализ баланса.

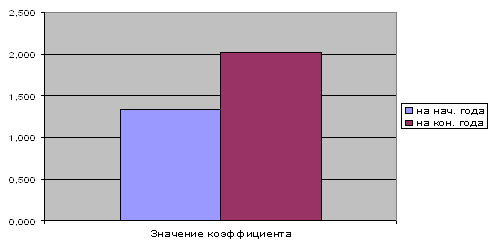

Второй этап анализа кредитоспособности— общий анализ баланса — начинаем с анализа динамики статей за 1998 год.

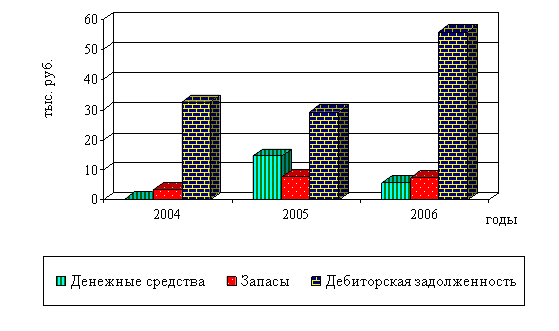

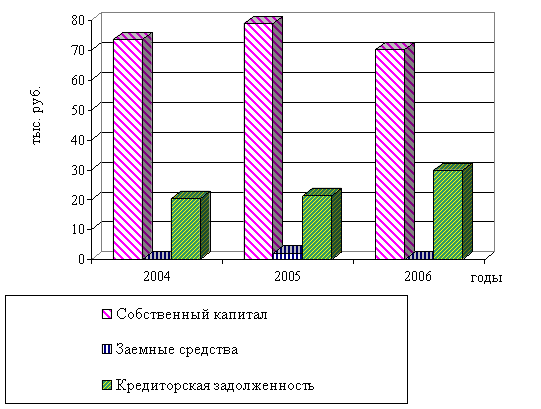

Годовая динамика показателей выглядит следующим образом. У Константиновского района доля основных средств осталась прежней за вычетом амортизации 5,8 млн. руб., оборотных средств стало меньше на 0,4 млн. руб. (примерно один процент), и, таким образом, итог баланса стал тоже меньше на 6,2, что отражает серьёзные проблемы у предприятия. Ни о каких капитальных вложениях речи конечно не идёт. В оборотных активах существенно увеличилась доля запасов— на 10%, то есть ухудшилась реализация, но присутствует и положительный момент – погашена на 30% дебиторская задолженность, что повлекло очень существенное увеличение доли денежных средств — в 6 раз. В источниках имущества доля собственного капитал уменьшилась на 4%, а доля кредиторской задолженности увеличилась тоже соответственно на 4%, что может стать опасной тенденцией, но в таких масштабах не отражается, сколько бы значимо, на финансовой устойчивости. В составе кредиторской задолженности вызывает серьёзные опасения увеличение доли подозрительной нерасшифрованной статьи «прочие кредиторы», она увеличилась с 5,2% до 60%.

Вторым шагом в анализе бухгалтерской отчётности является анализ структуры баланса предприятия. Как мы уже говорили, именно от оптимального соотношения статей актива и пассива зависит финансовая устойчивость предприятия на анализируемый момент. Опытному специалисту зачастую бывает достаточно одного взгляда на баланс, чтобы определить, какие трудности испытывает предприятие.

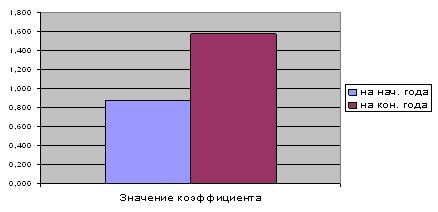

Актив. У Константиновского предприятия неблагоприятное соотношение внеоборотных и оборотных средств в активах — более трёх четвертей имущества составляют внеоборотные активы, что, скорее всего, говорит о нерациональной экономической политике руководства, в результате которой случается нехватка оборотных средств и «висит» на балансе приличное количество «мёртвых денег». Самое больное место российских предприятий — оборотные активы, и это не исключение. Дебиторская задолженность составляет 48% — почти половину оборотных активов, теоретически допустимое значение 30-40%, количество денежных средств даже превышает необходимое — 23%, теоретически необходимо 10%. Настораживает, однако, тот факт, что немалую часть дебиторской задолженности у предприятия в начале года —35% составляет пресловутая статья «прочие дебиторы», под которой неизвестно что скрывается.

Пассив. Источники формирования имущества состоят у предприятия только из двух частей: собственного капитала и кредиторской задолженности, что и хорошо и плохо. Хорошо в том смысле, что предприятие, якобы, финансируется исключительно, за счёт собственных средств и не зависит от формальных кредиторов, не имеет обязанностей по уплате процентов, является устойчиво платежеспособным. На самом деле это плохо, так как собственных средств не хватает. Кредиторская задолженность являет то же странное положение, что и дебиторская: у Константиновского предприятия 60%, составляет статья «прочие кредиторы». Существенную часть кредиторской задолженности составляет задолженность по оплате труда — 18%,

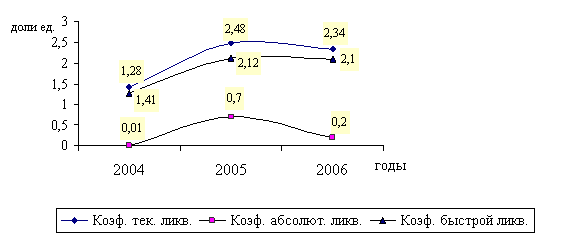

Таким образом, результаты анализа структуры баланса предприятия ВДПО совсем неутешительны. Предприятие испытывает трудности с реализацией своей продукции, ему приходится выходить из этой ситуации, реализуя продукцию и услуги в кредит, что оборачивается ростом дебиторской задолженности, следовательно, и оседанием средств в неэффективных оборотных активах. Это вынуждает предприятие оттягивать сроки оплаты собственных обязательств — кредиторской задолженности. Словом очень типичная картина для отечественных предприятий в настоящее время. Но для окончательных выводов необходимо провести анализ относительных показателей и затем пытаться что–либо рекомендовать для повышения его кредитоспособности.

Похожие работы

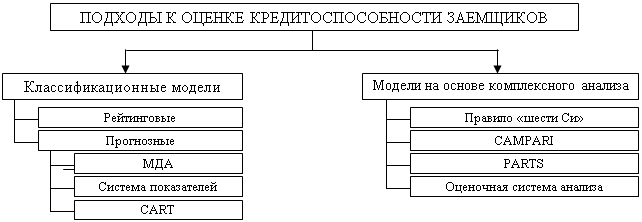

... различаются между собой: – по предмету анализа; – по информационной базе; – по методам и приемам; – по оценке правоспособности. 1.2 Методика и информационная база анализа платежеспособности и кредитоспособности предприятия Сложившаяся банковская практика уже выработала определенную методику проведения анализа платежеспособности и кредитоспособности предприятия. Рассмотрим ее подробнее. ...

... Т (Term) — срок предоставления кредита; S (Security) — обеспечение погашения кредита. Существуют и некоторые другие методы оценки кредитоспособности, которые по своей специфике немного отличаются от вышеперечисленных. Так, финансовое положение предприятия-заемщика в экономической жизни Германии определяют по уровню рентабельности и доле обеспеченности собственными средствами. В соответствии с ...

... Методики определения кредитоспособности могут основываться как на сальдовых, так и на оборотных показателях отчетности; учитываются особенности построения отчетности предприятий. 3.2 Совершенствование критериев оценки кредитоспособности предприятий Изучение кредитоспособности заемщиков, т.е. изучение факторов, которые могут повлечь за собой непогашение кредита, является одним из необходимых ...

... показателей. В качестве их можно использовать оценку делового риска, результаты анализа баланса, рассчитанные финансовые коэффициенты, т.е. все то что уже было рассчитано выше. Заключительным этапом в рассмотрении кредитоспособности ОАО "Благкомхлебпродукт" будет рейтинговая оценка предприятия. 4. РЕЙТИНГОВАЯ ОЦЕНКА ПРЕДПРИЯТИЯ Рейтинговая оценка предприятия-заемщика рассчитывается на основе ...

0 комментариев