Навигация

Проблемы связанные с налогообложением физических лиц и дальнейшие перспективы

4. Проблемы связанные с налогообложением физических лиц и дальнейшие перспективы.

Одной из основных проблем, которую стремится разрешить российское правительство, является достижение справедливого налогообложения, заключающегося в том, что каждый гражданин страны должен платить в бюджет налоги соразмерно получаемым доходам. И на решение данной проблемы направлены значительные усилия правительства. Казалось бы, концентрация усилий на одной цели гарантирует успех. Однако особых успехов достигнуто не было. Справедливость российского налогообложения может быть достигнута только в результате реформирования налоговой системы. С этим полностью согласны многие экономисты, утверждая, что “действующая в России налоговая система изымает чрезмерно высокую долю учтенного дохода у производителей. Она не обеспечивает выполнение государством всех его функций, но практически не затрагивает высоких доходов "новых русских"”, которые утаивают их в теневом обороте и концентрируют в зарубежных банках. Назрела необходимость проведения кардинальной налоговой реформы, о характере и деталях которой идут дискуссии"'.

Несоблюдение принципа справедливости налогообложения России хорошо известно руководству страны. Руководитель Госналогслужбы России А.П. Починок, еще будучи заместителем председателя Комитета но бюджету, налогам, банкам и финансам Государственной Думы, заявлял в 1996 году: "Установленный порядок налогообложения криминализовал рынок квартир и автомобилей. В документах стоимость имущества указывалась на порядок ниже фактической. Огромные суммы передавались из рук в руки без отражения в документах... Известно, что в банках и других фирмах зарплата сотрудников часто сугубо номинальная, она компенсируется за счет вкладов под 500 % годовых или беспроцентных ссуд на 50 лет для приобретения жилья и страхования на дожитие с выплатой страховой суммы в конце каждого календарного месяца. Такое уклонение от налогов приобретает массовый характер... В розничной Торговле высока доля необлагаемого "черного" и "серого" оборота, легален уход от налогов с помощью оффшорных предприятий".

Правительство России уже давно ведет борьбу с недобросовестными налогоплательщиками за равномерное распределение налогового бремени между всеми гражданами страны, то есть за достижение принципа справедливости, но, правда, без особых успехов.

Неспособность органов исполнительной власти России вовлечь в процесс сбора налогов всех налогоплательщиков и достичь соблюдения принципа справедливости при взимании подоходного налога с физических лиц свидетельствует о невозможности добиться этого при сохранении действующего порядка обложения доходов граждан в существующем виде, ведь как отмечает В.П. Логинов:"...сбор налогов с физических лиц осуществляется успешно лишь в форме подоходного налога с бюджетников, где он взимается автоматически независимо от желания налогоплательщика". Действенной мерой по вовлечению в налоговые отношения доходов всех граждан страны через изменение самого порядка обложения доходов должен был стать дополнительный инструмент взимания обязательных платежей с дохода — налога с продаж, заключающийся во включении в цену каждой покупки определенной доли налога.

Если подходить к сущности процесса изъятия части дохода граждан в государственный бюджет, то для экономики страны не должен стать вопросом большой важности выбор — посредством какого налога осуществлять данный процесс: подоходного налога или налога с продаж. А главным критерием в выборе между двумя этими налогами должна стать оценка эффективности в выполнении возложенных на них задач.

С помощью подоходного налога с физических лиц вряд ли удастся изменить ситуацию со сбором налогов в ближайшее время, тогда как обеспечить полноту и своевременность уплаты налога с продаж (как косвенного налога) не составит особого труда. Принимая во внимание, что любые доходы населения страны будут потрачены на оплату товаров (работ, услуг), не будет иметь большого значения то, когда налогоплательщик уплатит налог со своих доходов — при получении либо при использовании.

Если основная часть населения Российской Федерации, доходы которой не превышают 30 тыс. руб. в год, уплачивает из своих доходов 12 % подоходного налога, она вполне может платить те же самые 12 % своего дохода при оплате товаров и услуг в виде налога с продаж. И нисколько не изменится размер платежей из своих доходов государству добросовестными налогоплательщиками при введении налога с продаж по ставке 15 % (так как освобождение от уплаты 12 % дохода даст увеличение суммы, оставшейся после уплаты налога, на 15 % по сравнению с тем, что получал налогоплательщик ранее) на все виды товаров (работ, услуг), при одновременном повышении размера необлагаемого совокупного годового дохода до 30 тыс. руб. и соответствующим снижением прогрессивной шкалы ставок подоходного налога с физических лиц.

По данной схеме уплаты налога с доходов граждан в налоговый процесс будут уже вовлечены недобросовестные налогоплательщики. И если они будут занижать либо совсем не платить налоги, в любом случае они заплатят уже 12 % со своих доходов, что, в свою очередь, даст значительные поступления в государственный бюджет, о чем неоднократно заявлял руководитель Департамента налоговой полиции РФ С.Н. Алмазов, желая "сосредоточить усилия на действительно криминальной части бизнеса, раскручивающей через теневой оборот, по некоторым оценкам, до 40 % и более товарно-денежного капитала страны"'.

А увеличение доли косвенных налогов в российской налоговой системе окажет благоприятное воздействие на государственные финансы — ведь как отмечает руководитель Госналогслужбы России А.П. Починок:"...единственный не эмиссионный способ заткнуть бреши — высокие косвенные налоги". Данное мнение не является новым для российской экономики: еще министр финансов России конца XIX века граф С.Ю. Витте заявлял, что "косвенные налоги имеют существенное преимущество перед прямыми", которое заключается в том, что "косвенное обложение в каждый данный момент обильнее оплачивается тою частью населения, которая обладает наибольшей покупной способностью, а следовательно, и вообще распространяется между плательщиками в известном соответствии с их платежными силами"'.

Введение 15%-го налога с продаж даст также положительный социальный эффект психологического характера: хотя продавцы и повысят цену товаров и услуг на 15 %, государство отменит подоходный налог для населения с небольшим уровнем дохода и понизит его для остальных граждан — то есть повысит доходы граждан России на 15 %.

Рассматриваемый порядок налогообложения доходов граждан посредством налога с продаж должен неблагоприятно сказаться на благосостоянии тех категорий граждан, чьи доходы согласно налоговому законодательству России не облагаются подоходным налогом с физических лиц. Для сохранения размера их доходов на прежнем уровне необходимо выплачивать данным лицам налоговые компенсации в размере 15 % их доходов (в дальнейшем данные суммы возвратятся в государственный бюджет в виде налога с продаж).

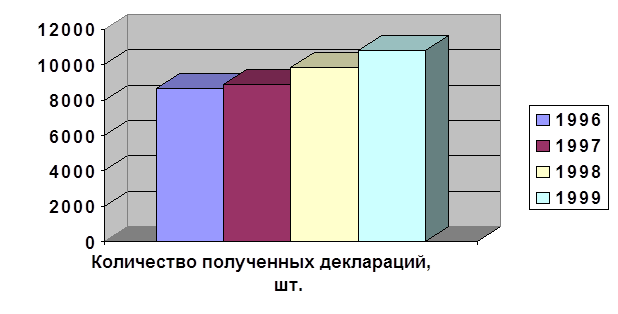

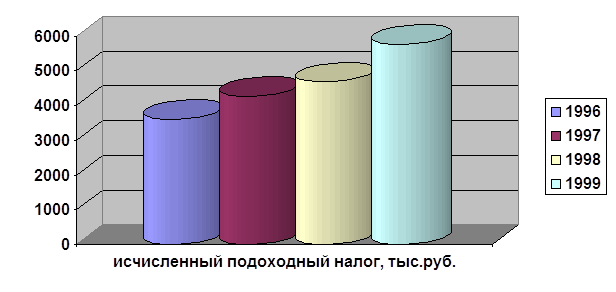

Наглядную слабость процедуры взимания налогов с помощью деклараций в течении последних лет мы имели честь наблюдать и убедились, взглянув на них, что они очень “сырые” для России

В 1996—1997 гг. действовала следующая шкала ставок:

| Размер совокупного облагаемого дохода, полученного в календарном году | Ставка налога |

| До 12 000 000 руб. | 12% |

| От 12 000 001 руб. до 24 000 000 руб. | 1 440 000 руб. + 20% с суммы, превышающей 12 000 000 руб. |

| От 24 000 001 руб. до 36 000 000 руб. | 3 840 000 руб. + 25% с суммы, превышающей 24 000 000 руб. |

| От 36 000 001 руб. до 48 000 000 руб. | 6 840 000 руб. + 30% с суммы, превышающей 36 000 000 руб. |

| От 48 000 001 руб. и выше | 10 440 000 руб. + 35% с суммы, превышающей 48 000 000 руб. |

В 1998 г. действовала следующая шкала ставок: | |

| Размер совокупного облагаемого дохода, полученного в календарном году | Ставка налога |

| До 20 000 руб. | 12% |

| От 20 001 руб. до 40 000 руб. | 2 400 руб. + 15% с суммы, превышающей 20 000 руб. |

| От 40 001 руб. до 60 000 руб. | 5 400 руб. + 20% с суммы, превышающей 40 000 руб. |

| От 60 001 руб. до 80 000 руб. | 9 400 руб. + 25% с суммы, превышающей 60 000 руб. |

| От 80 001 руб. до 100 000 руб. | 14 400 руб. + 30% с суммы, превышающей 80 000 руб. |

| От 100 001 руб. и выше | 20 400 руб. + 35% с суммы, превышающей 100 000 руб. |

В 1999 г. действовала следующая шкала ставок: | |

| Размер совокупного облагаемого дохода, полученного в календарном году | Ставка налога в федеральный бюджет | Ставка налога в бюджеты субъектов Российской Федерации |

| До 30 000 руб. | 3% | 9% |

| От 30 001 до 60 000 руб. | 3% | 2 700 руб. + 12% с суммы, превышающей 30 000 руб. |

| От 60 001 до 90 000 руб. | 3% | 6 300 руб. + 17% с суммы, превышающей 60 000 руб. |

| От 90 001 до 150 000 руб. | 3% | 11 400 руб. + 22% с суммы, превышающей 90 000 руб. |

| Свыше 150 000 руб. | 3% | 24 600 руб. + 32% с суммы, превышающей 150 000 руб. |

В 2000 г. действует следующая шкала подоходного налога:

| Размер совокупного облагаемого дохода, полученного в календарном году | Ставка налога | |

| До 50 000 руб. | 12% | |

| От 50 001 руб. до 150 000 руб. | 6000руб. | + 20% с суммы, превышающей 50 000 руб. |

| От 150 001 руб. и выше | 26 000 руб | + 30% с суммы, превышающей 150 000 руб. |

А наша страна нуждается в сильном и жестком налоговом рычаге

Заключение.

Безусловно в налоговом законодательстве в общем и в положении о подоходном налоге в частности много брешей и есть над чем задуматься и поработать,но не ошибается тот ,кто ничего не делает.

Что же касается основной проблемы с уходом от налогообложения лиц, получающих доходы в “теневой” экономике, то кроме налогового контроля за соответствием расходов получаемым доходам можно возродить и старую российскую традицию стимулирования граждан к официальному декларированию имущества и доходов и к уплате налогов. Так, например, в “Жалованной грамоте городам” 1785 г. (Хрестоматия по истории государства и права СССР. Дооктябрьский период. М.: Юридическая литература, 1990. С. 368—369) было предписано:

Не избирать на городские должности лиц, не имеющих в данном городе капитала, с которого проценты составляют ниже 50 руб. Разделение купцов на гильдии в зависимости от размера капитала:

— первая гильдия — от 10 000 до 50 000 руб.;

— вторая гильдия — от 5 000 до 10 000 руб.;

— третья гильдия — от 1 000 до 5 000 руб.

В зависимости от гильдии купцам разрешалось:

— для купцов первой гильдии — вести как внутреннюю, так и внешнюю торговлю (в том числе и на ярмарках), заводить фабрики, заводы и морские суда; купцам разрешалось ездить по городу в карете с парой лошадей; купцы освобождались от телесного наказания;

— для купцов второй гильдии — вести внутреннюю торговлю, заводить фабрики, заводы и речные суда; купцам разрешалось ездить в коляске с парой лошадей; купцы освобождались от телесного наказания;

— для купцов третьей гильдии - вести мелочную торговлю, иметь станы, производить рукоделия и иметь малые речные суда, иметь трактиры, торговые бани и постоялые дворы; купцам запрещалось ездить по городу в карете и впрягать зимой и летом более одной лошади.

При данном сословно-имущественном делении в Российской Империи не было проблем с уплатой налогов купцами, стремящимися занять место соразмерно своим доходам и имуществу в более высокой гильдии, в связи с чем и не было ни видных предпринимателей, ни видных государственных и общественных деятелей, которые открыто декларировали бы полное отсутствие доходов и имущества, как это имеет место с некоторыми депутатами третьей Государственной Думы Федерального Собрания Российской Федерации созыва 2000 г. Может быть, и в России на период перехода к рыночной экономике необходимо ввести для предпринимателей гильдии в зависимости от размера декларируемого дохода и имущества (и уплачиваемых с них налогов) и в зависимости от гильдий разрешать (или запрещать) внешнюю торговлю и езду по городу на “шестисотом” “Мерседесе”?Стоит над этим задуматься,может не нужно тратить огромные деньги для изобретения чего-то нового ,ведь как мы все знаем, все новое –это хорошо забытое старое.

Список используемых источников:

С.С.Радионов Какая ставка подоходного налога нужна России?//

Бухгалтерский вестник -№2 –февраль- 2000 г.-с.30-36

М.Буланже Из истории подоходного налога и налога на прибыль//Налоговый вестник -№6 -июнь -1998 г.-сю147-151

Д.Федотов Налогообложение доходов граждан России//Налоговый вестник -№4- апрель- 1998г.-с.35-36

Л.Ржаницина Доходы населения России:основные тенденции//Налоги-№7-1999г.-с.14-21

Налоги населения:Учебник /под редакцией Тура В.-3-е изд.,дополненное и переработанное.-М.:Финансы и статистика,1986-175с.

Подоходныйналог:Налоговаябаза.Налогоплательщики.Льготы./Авт.сост.И.Лебедева.-М.:Филинъ-1996.-208с.

Т.Юткина.Налоги и налогооблождение:Учебник.-М.:ИНФРА-М-1998-429с.

Подоходный налог с населения:Офиц.изд.-М.:Финансы и статистика,1991.-206с.

Налоги и налоговое право:Учебник для вузов/Под ред.Брызгалина А.-М.:Налоги и фин. Право;Аналитика-Пресс,1997г.-600с.

Д.Андрианов Налоги ,которые мы платим//Нлоговый вестник-№1-1998г.-с.37-45

К.Соколов Где наши деньги?//Налоги №9-1999г.-с.7-12

Г.Мельников Налоги не станут меньше//Финансы №8-1998г.-с.19-24

Похожие работы

... и отмена налогов, сборов, пошлин и других платежей, а также льгот их плательщикам осуществляется высшим органом законодательной власти и в соответствии с вышеуказанным кодексом. Налоговая система Российской Федерации разделяет налоги на 3 вида: Федеральные; Республиканские налоги и сборы республик в составе РФ, национально - государственных и административных образований, устанавливаемые ...

... исчисления, полнотой и своевременностью поступлением налогов в бюджетную систему РФ и платежей в государственные внебюджетные фонды. 1. Содержание и задачи налоговых инспекторов за деятельностью граждан. 1.1. Цели и задачи контроля. Налоги, взимаемые с физических лиц, представляют собой форму мобилизации определенной части денежных средств на удовлетворение государственных ...

... т. е. выдаче работникам в качестве оплаты труда готовой продукции, товаров и др., составляют следующие бухгалтерские записи: 1) Дебет счетов 20,23,25,26 и др. Кредит счета 70. на сумму начисленной заработной платы 2) Дебет счета 70. Кредит счетов 46,48. на сумму выданной продукции, товаров, материалов в натуре по ценам реализации, включая НДС и акцизный налог ...

... в соответствии с социально-экономической сущностью государства, в зависимости от взглядов правящей политической партии, требований момента и потребности правительства в доходах. Современные налоговые системы используют оба принципа налогообложения, в зависимости от экономической и социальной целесообразности. Элементы налога и виды ставок Налоговая система базируется на соответствующих ...

0 комментариев