Навигация

Примеры исчисления налога и отражение в бухучете

3. Примеры исчисления налога и отражение в бухучете

Финансовые результаты от реализации основных средств и прочих активов отражаются на счетах 47 “Реализация и прочее выбытие основных средств” и 48 “Реализация прочих активов”.

Финансовый результат от реализации основных средств определяется как разница между дебетовым и кредитовым оборотом по счету 47 “Реализация и прочее выбытие основных средств”. Дебетовое (убыток) или кредитовое (прибыль) сальдо по счету 47 списывается в текущем отчетном периоде со счета 47 на счет 80 “Прибыли и убытки”.

Финансовый результат от реализации материалов, малоценных и быстроизнашивающихся предметов определяется аналогичным образом на счете 48 “Реализация прочих активов”.

Следует отметить, что отрицательный результат от реализации основных средств, нематериальных активов, малоценных и быстроизнашивающихся предметов, а также иного имущества организации не уменьшает налогооблагаемую прибыль.

По статье “Доходы и расходы от внереализационных операций” развернуто отражается общая сумма доходов и расходов, относимых в соответствии с действующим законодательством на счет “Прибыли и убытки”.

Особое внимание следует обратить на определение налогооблагаемой прибыли при реализации продукции, работ, услуг по ценам не выше себестоимости.

Так, при реализации продукции, работ, услуг по ценам не выше фактической себестоимости для целей налогообложения принимается рыночная цена1 ' на аналогичную продукцию (работы, услуги), сложившаяся на момент реализации, но не ниже фактической себестоимости.

Пример. АО “Hors&Hoofs” реализовало другому предприятию оборудование, числившееся в составе основных средств. Первоначальная стоимость — 7000 тыс. руб., износ 1000 тыс. руб., данное оборудование было приобретено в 1994 г., НДС и СН, уплаченные поставщикам по приобретенному оборудованию, полностью списаны на расчеты с бюджетом до его реализации. Цена реализации — 4000 тыс. руб., НДС — 800 тыс. руб., СН — 60 тыс. руб.

Отразим в учете данные хозяйственные ситуации и определим сумму налога на прибыль по реализованному оборудованию (рыночная цена оборудования данного вида — 7500 тыс. руб.):

Д-т сч. 51, К-т сч. 47 — 4860 тыс. руб. — зачислена выручка за реализованный компьютер;

Д-т сч. 47, К-т сч. 68 — 800 тыс. руб. — начислен НДС;

Д-т сч. 47, К-т сч. 68 — 60 тыс. руб. — начислен спецналог;

Д-т сч. 47, К-т сч. 01 — 7000 тыс. руб. — списана первоначальная стоимость реализованного компьютера;

Д-т сч. 02, К-т сч. 47 — 1000 тыс. руб. — списан износ, начисленный по реализованному компьютеру;

Д-т сч. 80, К-т сч. 47 — 2000 тыс. руб. — определен финансовый результат от реализации основных средств — убыток.

Так как основные средства были реализованы по цене не выше себестоимости, при определении налогооблагаемой прибыли и налога на добавленную стоимость используется рыночная цена оборудования данного вида.

Налог на добавленную стоимость, подлежащий взносу в бюджет составит 1500 тыс. руб. (7500 тыс.руб. • 20%/100%).

Специальный налог — 112, 5 тыс. руб. (7500 тыс.руб. • 1,5%/100%).

Прибыль, подлежащая налогообложению, равна 1500 тыс. руб.: рыночная цена (7500 тыс. руб.) — первоначальная стоимость (7000 тыс. руб.) + износ (1000 тыс. руб.).

Сумма налога на прибыль составит 525 тыс. руб. (1500 тыс. руб. • 35%/100%).

Если предприятие не могло реализовать продукцию по ценам выше себестоимости из-за снижения ее качества или потребительских свойств, включая моральный износ, либо, если сложившиеся рыночные цены на эту или аналогичную продукцию оказались ниже фактической себестоимости этой продукции, то для целей налогообложения применяется фактическая цена реализации продукции.

При обмене продукцией (работами, услугами) между предприятиями либо ее передаче безвозмездно выручка для целей налогообложения определяется исходя из средней цены реализации такой или аналогичной продукции (работ, услуг), рассчитанной за месяц, в котором осуществлялась указанная сделка, но не ниже фактической себестоимости.

Пример. В апреле безвозмездно передано другому предприятию 200 кг красной икры, фактическая себестоимость 1 кг составила 300 тыс. руб. В этом месяце реализовано потребителям 50 кг такой же икры по цене 400 тыс. руб. за 1 кг, 300 кг — по 500 тыс. руб. и 100 кг — по 450 тыс. руб.

Для целей налогообложения выручка от безвозмездной передачи красной икры должна определяться по средней цене реализации 477 778 руб. (400 тыс. руб. • 50 кг + 500 тыс. руб. х 300 кг + 450 тыс. руб. • 100 кг) : (50 кг + 300 кг + 100 кг). Если фактическая себестоимость 1 кг красной икры составит 480 тыс. руб., то для целей налогообложения будет применятся цена 480 тыс. руб.

При отсутствии реализации такой или аналогичной продукции (работ, услуг) за месяц выручка для целей налогообложения определяется исходя из цены ее последней реализации, но не ниже фактической себестоимости.

Пример. В апреле передано безвозмездно другому предприятию 100 кг красной икры. Реализации икры в этом месяце не было. Последняя реализация указанной продукции производилась по цене 400 тыс. руб. за 1 кг. Выручка от этой операции для целей налогообложения определяется по цене 400 тыс. руб. (при фактической себестоимости 1 кг красной икры 300 тыс. руб.).

Если предприятие обменивает вновь освоенную продукцию, которая ранее не производилась, или обменивает приобретенную продукцию (основные средства, производственные запасы, малоценные и быстроизнашивающиеся предметы, иное имущество), то для целей налогообложения принимается фактическая рыночная цена на аналогичную продукцию, сложившаяся на момент исполнения обязательств по сделке, но не ниже ее фактической себестоимости (балансовой стоимости).

При этом в себестоимость приобретенной продукции включаются стоимость приобретения, расходы по доставке, хранению, реализации и другие аналогичные расходы.

4. Заключение.

Налоговая система — один из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов социального и экономического развития. Поэтому необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

В новой налоговой системе, исходя из Федерального устройства России в отличие от предыдущих лет, более четко разграничены права и ответственность соответствующих уровней управления (Федерального и территориального) в вопросах налогообложения. Введение местных налогов и сборов, как дополнение перечня действующих Федеральных налогов, предусмотренное законодательством, позволило более полно учесть разнообразные местные потребности и виды доходов для местных бюджетов.

И все же новое налоговое законодательство не в полной мере подходит к новым условиям. Его основные недостатки следующие: излишняя уплотненность, запутанность, наличие большого количества льгот для различных категорий плательщиков, не стимулирующих рост эффективности производства, ускорение научно-технического прогресса, внедрение перспективных технологий или увеличение выпуска товаров народного потребления. Действующее законодательство фактически закрыто по отношению к мировому, не стимулирует привлечение в народное хозяйство иностранных инвестиций. Мировой опыт свидетельствует, что налоговое законодательство — не застывшая схема, оно постоянно изменяется, приспосабливается к воспроизводственным процессам, рынку.

Нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот и т.д. несомненно, играет отрицательную роль, особенно в период перехода российской экономики к рыночным отношениям, а также препятствует инвестициям как отечественным, так и иностранным. Нестабильность налоговой системы на сегодняшний день — главная проблема реформы налогообложения.

Очевидно, что вся эта неразбериха с налогами приводит к нестабильному положению в нашей экономике и еще больше усугубляет экономический кризис. Для выхода из кризисного состояния необходимо одним из первых шагов наладить налоговую систему страны.

5. Список использованной литературы

1.Окунева Л.П. "Налоги" 1994 г.

2.“Налоги”, жур. "Экономика и жизнь".

3.Барулин С.В. "Налоги как инструмент государственного регулирования экономики" - Финансы, №1-1996.

4.Гулаев В.И. "Налоги - состояние, проблемы и решения" - Финансы, №6-1995.

5.Е.П.Козлова “Бухгалтерский учет”, Москва “Финансы и статистика”1996

6.Инструкция ГНС №37 от 10.08.95г.

7.Инструкция ГНС №34 от 16.06.95г.

1 Под рыночной ценой понимаются рыночные цены, сложившиеся в регионе на момент исполнения сделки. Под регионом следует понимать сферу обращения продукции в данной местности, которая определяется исходя из экономической возможности покупателя приобрести товар на ближайшей по отношению к нему территории. При этом под ближайшей территорией понимается конкретный населенный пункт, или группа населенных пунктов, или иные территории, находящиеся в пределах границ национально- и административно-территориальных, национально-государственных образований.

Похожие работы

... в механизме налогообложения прибыли (по инвалидам, в части расходов предприятий на благотворительные цели и содержание социально-культурных объектов). 2. Льготы по налогу на прибыль и динамика их изменений 2.1. Общая характеристика налога на прибыль и роль льгот по данному налогу в экономике России В федеральном бюджете на 2000 год налог на прибыль призван обеспечить 9,4% налоговых доходов ( ...

... прибыль Ставка налога на прибыль предприятий и организаций, зачисляемого в федеральный бюджет, устанавливается в размере 11 процентов. В бюджеты субъектов Российской Федерации зачисляется налог на прибыль предприятий и организаций (в том числе иностранных юридических лиц) по ставкам, устанавливаемым законодательными (представительными) органами субъектов Российской Федерации, в размере не свыше ...

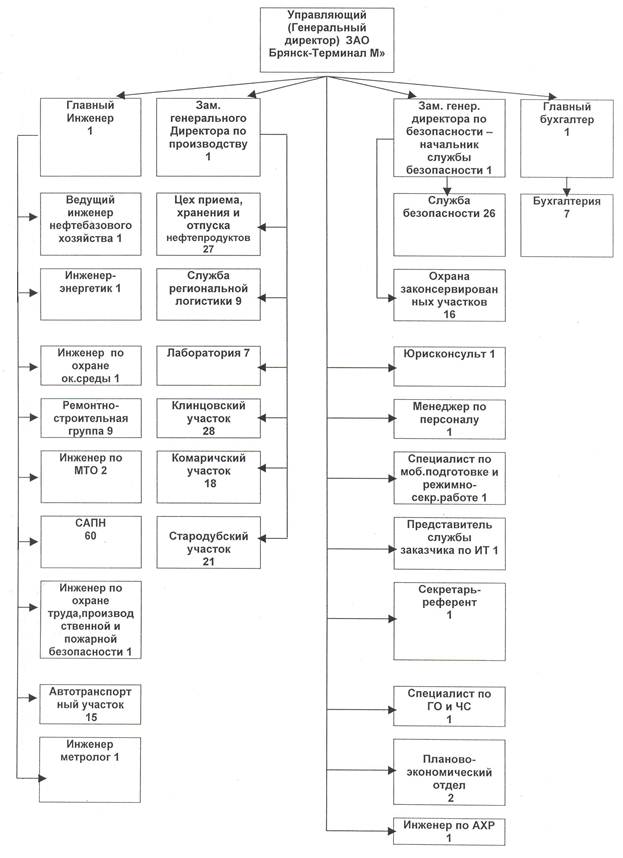

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

... № ________ к приказу МНС России от ____ _______2001 г. № ________________ Форма по КНД НАЛОГОВАЯ ДЕКЛАРАЦИЯ по налогу на прибыль организаций за ______________________________ 20____г. (указывается период, за который представляется декларация) представляется не позднее ...

0 комментариев