Навигация

Элемент для игрушечного конструктора

9. Элемент для игрушечного конструктора

Характеризующейся :

- выполнением в форме удлиненного полого открытого снизу прямоугольного параллепипеда;

- наличием двух продольных рядов трубчатых штифтов на верхней поверхности элемента;

- наличием двух колес с каждой продольной стороны элемента.

Отличающийся :

- проработкой нижней кромки каждой продольной боковой стенки элемента с двумя круглыми вырезами.

11. Кукла – ребенок игрушечная.

Характеризующаяся :

- стилизованным образным решением куклы с обликом ребенка с пухлыми щеками и оттопыренными ушами;

- решением маски лица со скульптурной лепкой носа и губ;

- выполнением куклы с согнутыми ногами и разведенными в сторону согнутыми руками.

Отличающаяся :

- выполнением куклы с образом улыбающегося жизнерадостного ребенка с большими выразительными глазами.

Предлагаю десять вариантов детских игрушек :

1.Чебурашка

Характеризующаяся :

- стилизованным образным решением героя мультфильма;

- решением маски лица с оттопыренными ушами;

- выполнением игрушки с растопыренными руками и ногами.

Отличающаяся :

- выполнение игрушки с образом улыбающегося жизнерадостного существа с большими выразительными глазами.

2. Гусеница

Характеризующаяся :

- стилизованным образным решением игрушки с обликом гусеницы с большими выразительными глазами.

Отличающаяся :

- выполнением игрушки с обликом веселого насекомого;

- выполнением головы и туловища в форме полусфер;

- горизонтальной ориентацией туловища;

- рельефным выполнением лап и рожек.

3. Погремушка

Характеризующая :

- выполнением изделия в виде полусфер, соединенных по средствам элемента.

Отличающаяся :

- выполнением изделий в виде четырех шаров с маленькими шариками внутри, одной звезды и трех треугольников нанизанных на резинку с петлями на концах. От основной резинки на веревочках свисают два кольца и отличающиеся декорированием всех предметов игрушки.

4. Машина легковая.

Характеризующаяся :

- стилизованным образным решением с внешним видом транспортного средства;

- составом основных формообразующихся элементов : кабина;

- наличием лобового и заднего остекления кабины.

Отличающаяся :

- выполнением колес;

- наличием по два стекла на каждой боковой стороне кабины.

5. Ромашка механическая.

Характеризующаяся :

- форма цветка с шестью лепестками.

Отличающаяся :

- выполнением цветков с двух сторон и оставлением щелей между двумя частями одного цветка;

- наличием соединения в форме цилиндра в средине цветка и резиновым соединением два цилиндра.

6. Игрушка «Велосипед».

Характеризующейся :

- стилизацией формы велосипеда;

- составом композиционных элементов : руль, три колеса, треугольное сиденье, руль.

Отличающейся :

- наличием трех колес, два из которых установлены на общей оси;

- наличием соединительных стержней между рулем, сиденьем и колесами.

7. Улитка – пуф.

Характеризующаяся :

- выполнением в виде стилизованного животного;

Отличающаяся :

- образным решением игрушки в виде улитки;

- стилизованной круглой формой туловища с лопатками, по обе стороны туловища;

- стилизованной формой головы, с огромными овальными глазами.

8. Игрушка «Гном»

Характеризующаяся :

- конструктивным решением игрушки в виде вертикально стоящей фигуры;

Отличающаяся :

- образом игрушки с внешним видом сказочного крошечного человечка, забавного и одновременно очень трогательного.

9. Конструктор – строитель

Характеризующийся :

- позволяет построить домик в виде кирпичной кладки

10. Набор кухонной посуды

Характеризующийся :

- набором : три кружки, три тарелки, ложки, одна кастрюля, одна сковородка, один чайник.

Отличающаяся :

- однородным цветовым решением съемными крышками на кастрюле и чайнике.

Материально – технический процесс изготовления.

| Наименование операции | Оборудование |

| Плавление пластмасса | Автоматизированная линия ванны |

| Заливка пластмасс в формы для игрушек | Автоматизированная линия по заливке пластмасс в форме |

| Охлаждение | Автоматизированные линии – холодильники |

| Склеивание деталей | Автоматизированная машина |

| Зачистка шероховатости | Автоматизированная машина |

| Художественное рисование (глаза, рот, нос) | Автоматизированная машина |

| Упаковка игрушек | Автоматизированная линия |

| Наименование оборудование | Цена за единицу (руб) | Количество | Общая стоимость (руб) |

| Машина для плавления пластмасс | 100 000 | 2 | 200 000 |

| Автоматизированная линия по заливки пластмасс | 50 000 | 4 | 200 000 |

| Автоматизированные линии – холодильники | 100 000 | 4 | 400 000 |

| Автоматизированные линии для склеивания | 50 000 | 2 | 100 000 |

| Автоматизированная линия для зачистки | 50 000 | 2 | 100 000 |

| Автоматизированная линия художественного рисования | 50 000 | 1 | 100 000 |

| Автоматизированная линия по упаковке | 100 000 | 2 | 200 000 |

| 1 300 000 |

Перечень сырья :

| Наименование сырья | количество | Цена за единицу (руб) | Стоимость материала (руб) |

| Пластмасс | 40 | 20000 | 800000 |

| Красители | 4 | 50000 | 200000 |

| 1000000 |

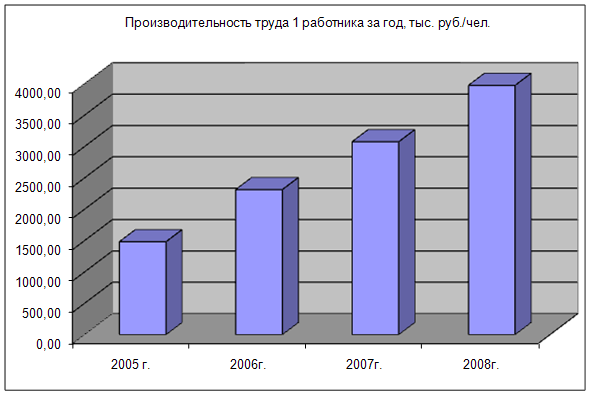

Объем производства

| Месяцы | Объем производства в (руб) |

| Январь | 100000 |

| Февраль | 150000 |

| Март | 200000 |

| Апрель | 250000 |

| Май | 300000 |

| Июнь | 300000 |

| Июль | 300000 |

| Август | 350000 |

| Сентябрь | 350000 |

| Октябрь | 400000 |

| Ноябрь | 400000 |

| Декабрь | 400000 |

| Итого : | 3500000 |

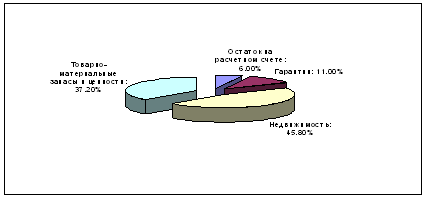

Фондоотдача = 1300000+2000000/350000=1,05 – где 2000000 здания и сооружения

Срок окупаемости 1,06 – предприятие рентабельно

Сумма затрат на производство продукции

| Наименование статей затрат | Сумма затрат (руб) |

| Сырье | 1000000 |

| Основная з/плата работающих | 320000 |

| Дополнительная з/плата | 160000 |

| Отчисления на социальные нужды | (320000+160000)х0,38=177600 |

| Электроэнергия, топливо, вода, телефон | 80000 |

| Амортизация оборудования | 130000 |

| Ремонт и содержание | 200000 |

| Реклама | 20000 |

| Всего затрат : | 2087600 |

Фондоотдача = объем за год продукции (V : Ф)

1 рублю основных производственных фондов

2000000 – здания

1300000 – оборудование

3300000 выпуск

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ1. Гражданский Кодекс РФ / Спарк/ Москва, 1995 г.

2. Комментарий к Федеральному Закону об акционерных обществах / Юринформцентр/ , 1996 г.

3. «Основы бизнеса» / Москва 1997 г./

4. «Учет и анализ финансовых актов» 1994 г. В.Е, Ендронов

5. «Финансы предприятий» / Е.И. Бородина/ 1995 г.

6. Лекции

7. Бюллетени производства игрушек

8. Страховое дело. Учебник под редакцией профессора Рейтмана Л.И.М., 1992 г.

9. Страховой портфель. Рубина Ю.Б., - М. : «СОМИНТЕК», 1994 Г.

10. Федеральный закон РФ от 27.11.1992 г. № 4015-1 «О страховании»

11. Гражданский кодекс РФ (часть вторая) принят Государственной Думой 22.12.1995 года

12. Основы страхового дела, В.Б. Гомелля, М. 1998 г.

13. Учебник «Страхование» В.В. Шахов, «Юнити», М. 1999 г.

Организационно – правовая форма ЗАОЗакрытое Акционерное Общество – коммерческая организация, уставной капитал которой разделен на определенное число акций, удостоверяющих обязательственные права участников общества (акционеров) по отношению к обществу. Обладатели акций – акционеры – не отвечают по обязательством общества, а несут лишь риск убытков – утраты стоимости принадлежащих им акций.

Уставной капитал ЗАО условная величина, составляющая первоначально сумму номинальной стоимости его акций, которая затем может изменяться в сторону увеличения или уменьшения. Его главная гарантия удовлетворение возможных требований кредиторов.

ЗАО должно иметь уставной капитал в размере не ниже предусмотренного законом минимума. В настоящее время в соответствии с подпунктом «г» пункта 3 Положения о порядке государственной регистрации субъектов предпринимательской деятельности этот минимум составляет сумму равную сто кратному размеру минимальной оплаты труда в месяц, установленному на дату предоставления устава общества для регистрации.

Основное направление ЗАО - коммерческая деятельность т.е. извлечение прибыли, а так же расширение рынка товаров и услуг.

В отличии от Открытого Общества в Закрытом обществе акции распределяются среди заранее определенного круга лиц. Число акционеров в таком обществе по закону об АО не может быть более 50. Если это число будет превышено, то Закрытое Акционерное Общество по истечении года должно быть преобразовано в открытое либо ликвидировано в судебном порядке. Указанные последствия не наступают при условии, что в течении года число акционеров будет сокращено до установленного законом количества.

Любой акционер закрытого общества вправе продавать свои акции, но при этом другие акционеры того же общества пользуются преимущественным правом приобретения этих акций в течении срока, определенного уставом общества. порядок и сроки осуществления преимущественного права приобретения акций, продаваемых акционерами, устанавливают уставом общества. Срок осуществления преимущественного права может быть менее 30 и более 60 дней с момента предложения акций на продажу. В этом случае акции приобретаются на условиях, которые были установлены соглашением с третьим лицом. Выкуп акций обществом, если акционеры не пожелали приобрести отчуждаемые акции, допускается лишь в том случае, когда это предусмотрено уставом соответствующего акционерного общества.

Закон об АО определяет, что закрытое общество обязано опубликовать для всеобщего сведения информацию о публичном размещении им облигаций или иных ценных бумаг. Под иными ценными бумагами нельзя подразумевать акции закрытого акционерного общества, т.к. п.3 ст,7 ФЗ об АО запрещает ему проводить открытую подписку на выпускаемые акции или иным образом предлагать их для приобретения неограниченному кругу лиц.

Высшим органам управления закрытого акционерного общества является собрание его акционеров. За ним закреплена исключительная компетенция, которую нельзя передать другим органам общества даже по решению общего собрания. К ней во всяком случае относятся : изменение устава общества, включая изменение размера его уставного капитала, избрание наблюдательного совета (совета директоров), ревизионная комиссия, ревизора и исполнительных органов общества, а также утверждение годовых отчетов и балансов общества, распределение прибыли и убытков и решения вопроса о реорганизации или ликвидации общества.

Совет директоров – постоянно действующий орган, выражающий интересы акционеров и контролирующий деятельность исполнительных органов общества.

Ревизионная комиссия – создается из числа акционеров, но не является органом управления общества. Ее полномочия по контролю за финансовой документацией общества и порядок их осуществления определяется законом об АО и уставами конкретных обществ.

Исполнительный орган общества (дирекция, правление) – имеет «остаточную» компетенцию, то есть решает все вопросы деятельности общества, не отнесенные к компетенции общего собрания или наблюдательного совета.

Лекция страхование, страховые отношения в бизнесе.

Страхование - это способ возмещения убытков, которые потерпело физическое или юридическое лицо по средством их распределения между многими лицами (страховой совокупностью). Возмещение убытков производится из средств страхового фонда, который находится в ведении страховой организации (страховщика).

Традиционно выделяются три направления страхования: страхование имущества, страхование ответственности, индивидуальное страхование. Российские страховые компании активно вторгались во все эти сферы. Вот, к примеру, перечень видов страхования, предлагаемых клиентам компанией АСКО:

· страхование ренты;

· страхование кредитов; страхование инвестиций;

· групповое и семейное страхование;

· страхование квартир; страхование дачных домов;

· страхование расходов на лечение;

· страхование коммерческого риска;

· страхование имущества и помещений предприятий;

· авто-каско, страхование индивидуальных средств транспорта;

· страхование дополнительного оснащения и оборудования автомобиля;

· страхование жизни; страхование от СПИДа;

· страхование гражданской ответственности;

· страхование транспорта кооперативов;

· страхование новобрачных; страхование детей;

· страхование домашних и с-х животных;

· страхование с-х помещений и оборудования;

· страхование средств вычислительной техники и программных средств;

· страхование от развода;

· групповое и индивидуальное страхование от несчастного случая;

· страхование перевозимых грузов;

· страхование спортсменов; гарантийное страхование;

· страхование домашнего имущества;

· страхование лиц, отъезжающих в отпуск по путевкам;

· страхование кооперативов; страхование туристов;

· страхование водительских курсов;

· страхование водного транспорта;

· страхование водителей; страхование водительских прав;

· страхование договоров;

· страхование транспортных средств государственных и совместных предприятий;

· страхование здоровья водителей и пассажиров транспортных средств;

· страхование студенческих строительных отрядов;

· групповое и индивидуальное страхование жизни и здоровья единовременным взносом или ежемесячной уплатой платежа;

· страхование выставок;

страхование здоровья с гарантированной медицинской помощью.

В стране сегодня насчитывается более тысячи организаций, получивших лицензии на право ведения страховой деятельности. Согласно статьи 2-й федерального закона от 27.11.1992г. № 4015-1 “О страховании”.

Страхование представляет собой отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых или страховых взносов (страховых премий).

Это позволяет сделать следующие выводы.

Страхование - это экономическое отношение, в котором участвуют как минимум две стороны (два лица, субъекта отношения).

Одна сторона (субъект) - это страховая организация (государственная, акционерная или частная), которую называют страховщиком. Страховщик вырабатывает условия страхования (в частности, обязуется возместить страхователю ущерб при страховом событии) и предлагает их своим клиентам - юридическим лицам (предприятиям, организациям, учреждениям) и физическим лицам (отдельным частным гражданам).

Если клиентов устраивают эти условия, то они подписывают договор страхования установленной формы и однократно или регулярно в течении согласованного периода платят страховщику страховые премии (платежи, взносы) в соответствии с договором.

Другая сторона (субъект) страхового экономического отношения - это юридические или физические (отдельные частные граждане) лица, называемые страхователями.

Статья 5 закона “О страховании”.

Страхователями признаются юридические лица и дееспособные физические лица, заключившие со страховщиками договоры страхования либо являющиеся страхователями в силу закона.

При наступлении страхового случая (стихийное бедствие, падение человека с переломом и т.д.), при котором страхователю нанесен ущерб (экономический или его здоровью), страховщик в соответствии с условиями договора выплачивает страхователю компенсацию, возмещение.

Из анализируемых определений следует, что страховщик и страхователь регулируют страховое экономическое отношение специальным договором.

В мировой практике он получил название полис.

Полис - документ (именной или на предъявителя), удостоверяющий заключение страхового договора и содержащий обязательство страховщика выплатить страхователю при наступлении страхового события определенную условиями договора сумму денег (страховую компенсацию или возмещение).

Понятие договора страхования имеется в статья 15 закона “О страховании”.

Договор страхования является соглашением между страхователем и страховщиком, в силу которого страховщик обязуется при страховом случае произвести страховую выплату страхователю или другому лицу, в пользу которого заключен договор страхования, а страхователь обязуется уплатить страховые взносы в установленные сроки.

Договор страхования может содержать и другие условия, определяемые по соглашению сторон, и должен отвечать общим условиям действительности сделки, предусмотренным гражданским законодательством Российской Федерации.

Страхование проводится специализированными страховыми организациями, которые могут быть государственными и негосударственными. Сфера их деятельности может охватывать внутренний (ограниченный), внешний или смешанной страховой рынок. Тем самым страхование в условиях развитого страхового рынка осуществляется как внутри данной страны, так и за рубежом. Это - организованная классификация страхования. Однако существо страховых отношений выражается с помощью классификации по объектам страхования и роду опасностей.

Страхование охватывает различные категории страхователей. Его условия отличаются по объему страховой ответственности; оно может проводиться в силу закона или на добровольных началах. Для упорядочения указанного разнообразия страховых отношений и создания единой взаимосвязанной системы и необходима классификация страхования.

Под классификацией обычно понимают иерархически подчиненную систему взаимосвязанных звеньев, что позволяет создать стройную картину единого целого с выделением его совокупных частей. Классификация страхования призвана решить ту же задачу: разделить всю совокупность страховых отношений на взаимосвязанные звенья, находящиеся между собой в иерархической подчиненности.

В основе любой классификации должны быть такие критерии, которые пронизывают все взаимосвязанные звенья. В основу классификации страхования положены три категории: различия в объектах страхования и в объеме страховой ответственности. В соответствии с этим применяются две классификации: по объектам страхования и по роду опасности. Первая классификация является всеобщей, вторая - частичной, охватывающей только имущественное страхование.

Можно дать следующее определение всеобщей классификации страхования по объектам страхования. Это иерархическая система деления страхования по отраслям, подотраслям и видам, которые являются звеньями классификации.

Все звенья классификации располагаются так, чтобы каждое последующее звено являлось частью предыдущего. За высшее звено принята - отрасль, среднее - подотрасль, низшее - вид страхования.

Все звенья классификации охватывают формы проведения страхования - обязательную и добровольную.

В основе деления страхования на отрасли лежат принципиальные различия в объектах страхования. В соответствии с этим критерием всю совокупность страховых отношений можно подразделить на четыре отрасли: имущественная, страхование уровня жизни граждан, страхование ответственности и страхование предпринимательских рисков. В имущественном страховании в качестве объекта выступают материальные ценности; при страховании уровня жизни граждан - их жизнь, здоровье и трудоспособность. Если в связи с последствиями определенных событий жизненный уровень понижается, то на помощь приходит страхование. По страхованию ответственности в качестве объекта выступает обязанность страхователей выполнять договорные условия по поставкам продукции, погашению задолженности кредиторам или возмещать материальный и иной ущерб, если он был нанесен другим лицам. Когда, например, при автоаварии владелец средств транспорта нанес ущерб имуществу и здоровью другого лица, то в силу действующего гражданского законодательства о возмещении вреда он обязан оплатить соответствующие расходы пострадавшему. При страховании ответственности соответствующее возмещение вреда производит за него страховая организация. То же при страховании ответственности по погашению задолженности.

Объектами страхования предпринимательских рисков являются потенциально возможные различные потери доходов страхователя, например, ущерб от простоев оборудования, упущенная выгода по несостоявшимся или неудавшимся сделкам, риск внедрения но вой техники и технологии.

Между тем деление страхования на указанные отрасли еще не позволяет выявить те конкретные страховые интересы предприятий, организаций, граждан, которые дают возможность проводить страхование. Для конкретизации этих интересов необходимо выделение из отраслей - подотрасли и виды страхования.

Имущественное страхование делиться на несколько подотраслей, в зависимости от форм собственности и категории страхователей: страхование имущества государственных предприятий, колхозов, совхозов, арендаторов, кооперативных и общественных организаций, имущество граждан.

Страхование уровня жизни граждан имеет две подотрасли: социальное страхование рабочих, служащих и колхозников и личное страхование граждан. В свою очередь, социальное и личное страхование может иметь более конкретные подотрасли. Например, по социальному страхованию: страхование пособий, страховые пенсии, страхование льгот; по личному страхованию: страхование жизни и страхование от несчастных случаев.

По страхованию ответственности подотраслями являются: страхование задолженности и страхование на случай возмещения вреда, которое также называют страхованием гражданской ответственности.

В страховании предпринимательских рисков - две подотрасли: страхование риска прямых и косвенных потерь доходов.

К прямым потерям относятся, например, потери от простоя оборудования , к косвенным - страхование от перерывов в торговле, страхование упущенной выгоды.

Для вступления страховщика со страхователями в определенные страховые отношения страховые интересы страхователей должны получить свое выражение в потребности застраховать те или иные объекты от тех возможных опасностей, которые угрожают этим объектам.

При выяснении видов страхования происходит конкретизация страхователя, объема страховой ответственности и соответствующих тарифных ставок.

Видом страхования называется страхование конкретных однородных объектов в определенном объеме страховой ответственности по соответствующим тарифным ставкам.

Видами имущественного страхования являются, например, страхование строений, животных, домашнего имущества, средств транспорта и т.д. В качестве видов социального страхования выступают: страхование пенсий по возрасту, по инвалидности, по случаю потери кормильца и т.д. По личному страхованию проводятся такие виды страхования, как смешанное страхование жизни, страхование детей, страхование от несчастных случаев и другие. По страхованию ответственности - страхование непогашения кредита или другой задолженности. Виды страхования предпринимательских рисков привязаны к наличию конкретного риска в процессе производства или оказания услуг, что видно из приведенных выше вариантов данного страхования.

Страхование может проводиться в обязательной и добровольной форме. Общество в лице государства устанавливает обязательное страхование, то есть обязательность внесения соответствующим кругом страхователей фиксированных страховых платежей, когда необходимость возмещения материального ущерба или оказание иной денежной помощи задевает интересы не только конкретного пострадавшего лица, но и общественные интересы. Поэтому социальное страхование, страхование строений и некоторых сельхоз. животных у граждан, страхование военнослужащих, пассажиров и некоторые другие виды страхования в нашей стране являются обязательными.

Оптимальное сочетание обязательного и добровольного страхования позволяет сформировать такую систему видов страхования, которая обеспечивает универсальный объем страховой защиты общественного производства.

Обязательную форму страхования отличают следующие принципы:

1. Обязательное страхование устанавливается законом, согласно которому страховщик обязан застраховать соответствующие объекты, а страхователи - вносить причитающиеся страховые платежи. Закон обычно предусматривает: - перечень подлежащих обязательному страхованию объектов; - объем страховой ответственности; - уровень или нормы страхового обеспечения; - порядок установления тарифных ставок или средние размеры этих ставок с предоставлением права их дефференсации на местах; - периодичность внесения страховых платежей; - основные права страховщиков и страхователей. Закон, как правило, возлагает проведение обязательного страхования на государственные органы.

2. Сплошной охват обязательным страхованием указанных в законе объектов. Для этого страховые органы ежегодно проводят по всей стране регистрацию застрахованных объектов, начисление страховых платежей и их взимание в установленные сроки.

3. Автоматичность распространение обязательного страхования на объекты, указанные в законе. Страхователь не должен заявлять в страховой орган о появлении в хозяйстве подлежащего страхованию объекта. Данное имущество автоматически включается в сферу страхования. При очередной регистрации оно будет учтено, а страхователю предъявлены к уплате страховые взносы. Так, например, действующее законодательство устанавливает, что строения, принадлежащие гражданам, считаются застрахованными с момента установления на постоянное место и возведения крыши.

4. Действие обязательного страхования независимо от внесения страховых платежей. В случаях, когда страхователь не уплатил причитающиеся страховые взносы, они взыскиваются в судебном порядке. В случае гибели или повреждения застрахованного имущества, не оплаченного страховыми взносами, страховое возмещение подлежит выплате с удержанием задолженности по страховым платежам. На не внесенные в срок страховые платежи начисляются пени.

5. Бессрочность обязательного страхования. Она действует в течение всего периода, пока страхователь пользуется застрахованным имуществом. Только бесхозное и ветхое имущество не подлежит страхованию. При переходе имущества к другому страхователю страхование не прекращается. Оно теряет силу только при гибели застрахованного имущества.

6. Нормирование страхового обеспечения по обязательному страхованию. В целях упрощения страховой оценки и порядка выплаты страхового возмещения устанавливаются нормы страхового обеспечения в процентах от страховой оценки или в рублях на один объект.

По обязательному личному страхованию в полной мере действуют принципы сплошного охвата, автоматичности, нормирования страхового обеспечения. Однако оно имеет строго оговоренный срок и полностью зависит от уплаты страхового взноса ( например, по обязательному страхованию пассажиров).

Добровольная форма страхования построена на соблюдении следующих принципов:

1. Добровольное страхование действует в силу закона, и на добровольных началах. Закон определяет подлежащие добровольному страхованию объекты и наиболее общие условия страхования. Конкретные условия регулируются правилами страхования , которые разрабатываются страховщиком.

2. Добровольное участие в страховании в полной мере характерно только для страхователей. Страховщик не имеет права отказываться от страхования объекта, если волеизъявление страхователя не противоречит условиям страхования. Данный принцип гарантирует заключение договора страхования по первому (даже устному) требованию страхователя.

3. Выборочный охват добровольным страхованием, связанный с тем, что не все страхователи изъявляют желание в нем участвовать. Кроме того, по условиям страхования действуют ограничения для заключения договоров.

4. Добровольное страхование всегда ограниченно сроком страхования. При этом начало и окончание срока особо оговариваются в договоре, если страховой случай произошел в период страхования. Непрерывность добровольного страхования можно обеспечить только путем повторного перезаключения договоров на новый срок.

5. Добровольное страхование действует только при уплате разового или периодических страховых взносов. Вступление в силу договора добровольного страхования обусловлено уплатой разового или первого страхового взноса. Неуплата очередного взноса по долгосрочному страхованию влечет за собой прекращение действия договора.

Страховое обеспечение по добровольному страхованию зависит от желания страхователя. По имущественному страхованию страхователь может определять размер страховой суммы в пределах страховой оценки имущества. По личному страхованию страховая сумма по договору устанавливается соглашением сторон.

Действующее в настоящее время условия всех видов страхования выработаны многолетней практикой его проведения с учетом опыта зарубежных стран. Они постоянно совершенствовались в целях более полного удовлетворения интересов страхователя. Развитие страхового рынка и конкуренции между страховщиками создают благоприятную почву для дальнейшего улучшения как существенных, так и несущественных условий страхования.

Страхование и предпринимательство тесно взаимосвязаны . для предпринимательства характерны организационно – хозяйственное новаторство, поиск новых, более эффективных способов использования ресурсов, гибкость, готовность идти на риск.

При этом возникает определенные страховые инте6ресы, обусловленные природой предпринимательской деятельности.

Эти страховые интересы закрепленные в соответствующих договорах страхования, ориентируют предпринимателей на владение перспективными формами развития, на поиск новых сфер приложения капитала.

Переход к рыночной экономики обеспечивает существенное возрастание роли страхования в общественном производстве, значительно расширяет сферу страховых услуг и развитие альтернатив государственному страхованию.

Похожие работы

... /7/. В этом – преимущество фондов, так как если бы они получали такую лицензию и превращались в банки, то не имели бы возможности эффективно выполнять другие ключевые функции по поддержке малого бизнеса (например, использование пожертвований и безвозмездное финансирование). Недостатком является ограничение их правоспособности: фонды не наделены правами, которые имеют банки в части привлечения для ...

... в отличие от ТЭО проекта освещаются как технические и производственно-экономические аспекты, так и коммерческие и рыночные. Бизнес-планированию присуще решение следующих вопросов: — оценка степени жизнеспособности и устойчивости предприятия, снижение риска предпринимательской деятельности; — конкретизация перспектив развития деятельности предприятия в виде системы количественных и качественных ...

... , а также уровень процентной ставки для каждого конкретного клиента. Кроме того, применение скоринговых схем повышает скорость обработки информации и увеличивает рентабельность кредитования малого и среднего бизнеса. Поэтому в условиях нарастающей конкуренции главной задачей становится создание собственных/адаптация уже существующих систем скоринга. Использование скоринга, в основе которого лежит ...

... товарах и услугах и получения на этой основе прибыли. Предметом деятельности предприятия является: - розничная торговля непродовольственными товарами детского ассортимента и сопутствующими товарами народного потребления; - оказание платных услуг населению; - развитие мелкорозничной торговли; - организация выставок, выставок-продаж, ярмарок, рекламных мероприятий; - внешнеэкономическая ...

0 комментариев