Навигация

Особые случаи отношений оперативного лизинга

3.4. Особые случаи отношений оперативного лизинга

3.4.1. Налоговый залог лизингодателя и лизингополучателя

Как следует из нормы п.1.17 ст.1 Закона № 2181, налоговый залог — это способ обеспечения налогового обязательства плательщика налогов, не погашенного в срок. Налоговый залог возникает в силу закона. В силу налогового залога орган взыскания имеет первоочередное право в случае непогашения обеспеченного налоговым залогом налогового долга получить удовлетворение из стоимости заложенного имущества перед другими кредиторами в порядке, установленном настоящим Законом. При этом в соответствии с нормами Закона № 2181 под налоговым долгом понимается налоговое обязательство (с учетом штрафных санкций при их наличии), самостоятельно согласованное плательщиком налогов либо согласованное в административном или судебном порядке, но не уплаченное в установленный срок, а также пеня, начисленная на сумму такого налогового обязательства.

Из указанной нормы прямо следует, что момент возникновения права на налоговый залог тесно связан с понятием налогового долга. Такое право возникает только в случае не погашения в срок налогового долга, т.е. до окончания процедуры апелляционного согласования налоговый залог не может возникнуть по определению.

Вместе с тем, как следует из положений п.8.1 и пп.8.2.2 п.8.2 ст.8 Закона № 2181, право налогового залога распространяется только на активы плательщика налогов, находящиеся в его собственности (полном хозяйственном ведении), на день возникновения такого права, а также на любые другие активы, на которые плательщик налогов приобретет права собственности в будущем, к моменту погашения его налоговых обязательств или налогового долга.

Что касается объекта лизинга, находящегося у лизингополучателя, на имущество которого наложен залог, то, так как такой объект не принадлежит лизингополучателю на праве собственности (полного хозяйственного ведения), а находится у него на праве временного пользования, к объекту лизинга право налогового залога применено быть не может.

В отношении собственника имущества—лизингодателя следует отметить, что в случаях и в порядке, предусмотренном законом, активы лизингодателя, в том числе и объект лизинга, принадлежащий ему на праве собственности (полного хозяйственного ведения), могут находиться в налоговом залоге. Однако на этом этапе никакие правовые или иные последствия для лизингополучателя не возникают.

Относительно продажи активов лизингодателя, находящихся в налоговом залоге по решению налогового органа, уже отмечалось, что правопреемственность прав и обязанностей лизингодателя и нового покупателя его имущества не сохраняется, так как такая продажа происходит не на основании договора, заключенного в результате свободного волеизъявления сторон, а на основании властного предписания контролирующего органа. В этом случае договор лизинга прекращается и объект лизинга должен быть возвращен лизингополучателем лизингодателю. Последующее распоряжение имуществом происходит в соответствии с указаниями контролирующего органа.

3.4.2. Передача объекта лизинга в сублизинг

Передача объекта лизинга в сублизинг может осуществляться в случае, когда на такое право лизингополучателя указано в договоре лизинга. При этом сторонами может быть оговорена обязанность лизингополучателя получить согласие лизингодателя на передачу имущества в сублизинг в устной или письменной форме или обязанность уведомить определенным образом собственника объекта лизинга.

Немаловажно отметить, что условия договора сублизинга должны в определенной мере соответствовать условиям первичного договора лизинга. Так, второму лизингополучателю может передаваться только объем тех прав в отношении лизингового имущества, которым обладает первый лизингополучатель в соответствии с первичным договором лизинга. Из чего следует, что срок действия договора сублизинга также не может превышать срок, на который имущество было передано в пользование первому лизингополучателю. В договоре сублизинга должны быть отражены и иные ограничения в отношении пользования объектом лизинга, если они предусмотрены первичным договором[8].

Несоблюдение указанных требований может повлечь за собой признание договора сублизинга недействительным в целом или в его части. В данном случае речь может идти о признании недействительной той части договора, в которой содержатся условия о передаче прав пользования объектом лизинга в большем объеме, чем ими владеет первый лизингополучатель.

При этом в соответствии со ст.60 ГК УССР последствия недействительности части сделки заключаются в том, что недействительные части сделки не влекут за собой недействительности прочих ее частей, если можно предположить, что сделка была бы совершена и без включения недействительной ее части.

В данной ситуации во избежание неблагоприятных правовых последствий для лица, желающего взять в сублизинг какое-либо имущество, выступив при этом соответственно вторым лизингополучателем, можно порекомендовать внимательно изучить права, предоставленные первому лизингополучателю договором лизинга.

Похожие работы

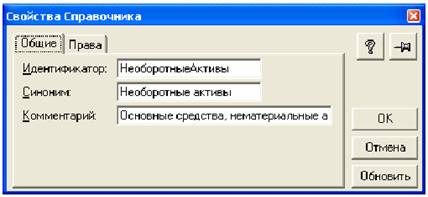

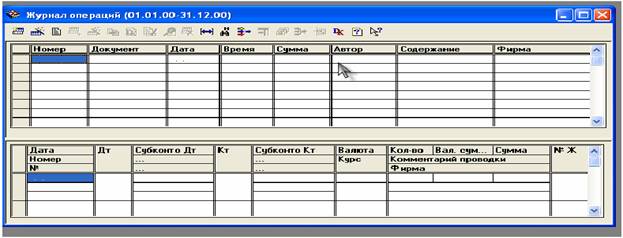

... из стоимости необоротных активов, методов амортизации и норм амортизационных отчислений, определенных Положением (стандартом) бухгалтерского учета 7 "Основные средства", утвержденного приказом Министерства Финансов Украины от 27.04.2000 г. № 92. Учетной политикой предприятия может быть определено решение о применении ускоренной амортизации активной части производственных необоротных активов в ...

... средств может быть осуществлен хозяйственным или подрядным способом. Рассмотрим порядок отражения в бухгалтерском учете операции но ремонту арендованного средства, осуществленных двумя названными способами, Хозяйственный способ. Допустим, предприятием были понесены расходы по ремонту арендованного основного средства Ремонт произведен хозяйственным способом. Для ремонта были использованы материалы ...

... допущенных бухгалтером или материально-ответственным лицом исправляются после проведения инвентаризации. Уважаемый председатель и члены государственной комиссии! К вашему вниманию предоставлен диплом на тему: «Учет и ревизия основных средств в условиях СМП-724 ГП Приднепровская ж.д.». Целью написания работы являлось рассмотрение вопросов учета и ревизии основных средств. В ней дается детальная ...

... с показателями аналитического учета. На основе изучения всех материалов инвентаризации, включая и отражение результатов инвентаризации основных средств на счетах бухгалтерского учета, дается заключение о качестве проведенной инвентаризации и предложения по ее улучшению. Для проверки качества инвентаризации целесообразно провести выборочную инвентаризацию отдельных видов основных средств. Особое ...

0 комментариев