Навигация

Кредитоспроможність та ліквідність підприємства

4.1. Кредитоспроможність та ліквідність підприємства.

У процесі взаємин підприємств із кредитною системою, а також з іншими підприємствами постійно виникає необхідність у проведенні аналізу кредитоспроможності позичальника. Кредитоспроможність - це здатність підприємства своєчасно й цілком розрахуватися по своїх боргах. Аналіз кредитоспроможності проводять як банки, що видають кредити, так і підприємства, що прагнуть їх одержати.

У ході аналізу кредитоспроможності проводяться розрахунки по визначенню ліквідності активів підприємства й ліквідності його балансу.

Ліквідність активів - це величина, зворотна часу, необхідному для перетворення їх у гроші, тобто чим менше часу знадобиться для перетворення активів у гроші, тим активи ліквідніше.

Ліквідність балансу виражається в ступені покриття зобов'язань підприємства його активами, термін перетворення яких у гроші відповідає терміну погашення зобов'язань. Ліквідність балансу досягається встановленням рівності між зобов'язаннями підприємства і його активів.

Технічна сторона аналізу ліквідності балансу полягає в зіставленні засобів по активам із зобов'язаннями по пасивам. При цьому активи повинні бути згруповані по ступені їхньої ліквідності і групи розташовані в порядку її убування, а зобов'язання — по термінах їхнього погашення і розташовані в порядку зростання термінів сплати.

5.Ефективне управління кредиторською заборгованістю.

Для того щоб ефективно керувати боргами компанії необхідно, у першу чергу, визначити їхню оптимальну структуру для конкретного підприємства й у конкретній ситуації: скласти бюджет кредиторської заборгованості, розробити систему показників (коефіцієнтів), що характеризують, як кількісну, так і якісну оцінку стану і розвитку відносин із кредиторами компанії і прийняти визначені значення таких показників за планові. Другим кроком у процесі оптимізації кредиторської заборгованості повинний бути аналіз у відповідності фактичних показників їх рамковому рівню, а також аналіз причин виниклих відхилень. На третьому етапі, у залежності від виявлених невідповідностей і причин їхнього виникнення, повинний бути розроблений і здійснений комплекс практичних заходів щодо приведення структури боргів у відповідність із плановими (оптимальними) параметрами.

5.1 Стратегічний підхід.

Для того, щоб відносини з кредиторами максимально відповідали цілям забезпечення фінансової стійкості (безпеки) компанії і збільшенню її прибутковості і конкурентноздатності, менеджменту компанії необхідно виробити чітку стратегічну лінію у відношенні характеру залучення і використання позикового капіталу.

Перше основне питання, що у зв'язку з цим постає перед керівництвом фірми це: вести бізнес за рахунок власних чи притягнутих засобів? Другою "дилемою" є кількісне співвідношення власного і позикового капіталу. Відповіді на дані питання залежать від безлічі факторів як зовнішнього (галузеві особливості, макроекономічні показники, стан конкурентного середовища і т.д.), так і внутрішнього (корпоративного) порядку (можливості засновників, кредитоспроможність, оборотність активів, рівень рентабельності, дефіцит коштів, короткострокові цілі й задачі, довгострокові плани компанії і багато чого іншого).

Прийнято вважати, що підприємство, що користується в процесі своєї господарської діяльності тільки власним капіталом, має максимальну стійкість. Однак таке допущення в корені не вірно. З погляду конкурентної боротьби на ринку не має значення, якими капіталами оперує бізнес: своїми чи позиковими. Єдина різниця може полягати в розходженнях вартості цих двох категорій капіталу. Кредитори (будь-те чи банки постачальники товарів і послуг) готові кредитувати чийсь бізнес тільки в обмін на визначений (іноді досить високий) доход (відсоток). При цьому навіть власний капітал не є "безкоштовним", тому що вкладення виробляються в надії дістати прибуток, вище тієї, котру платять банки по депозитних рахунках. З погляду стратегічного розвитку компанії відправною крапкою повинні бути: розмір і динаміка прибутковості бізнесу, що прямо залежать від розміру займаної на ринку частки, цінової політики і розміру витрат виробництва (звертання). Питання ж джерел фінансування бізнесу є, стосовно цілям досягнення конкурентноздатності підприємства, вторинним.

Висновок. Менеджери в ході розробки стратегії кредитування власного бізнесу повинні виходити з рішення наступних першочергових задач - максимізації прибутку компанії, мінімізації витрат, досягнення динамічного розвитку компанії (розширене відтворення), ствердження конкурентноздатності - які, в остаточному підсумку і визначають фінансову стійкість компанії. Фінансування даних задач повинне бути досягнуте в повному обсязі. Для цього, після використання усіх власних джерел фінансування (власний капітал і прибуток - найбільш дешеві ресурси), повинні бути в заданому обсязі притягнуті позикові засоби кредиторів. При цьому найбільш вагомим обмежуючим фактором у процесі планування використання позикового капіталу необхідно вважати його вартість, що повинна дозволяти зберегти рентабельність бізнесу на достатньому рівні.

Похожие работы

... и обоснованность сумм кредиторской задолженности, включая суммы кредиторской задолженности, по которым истекли сроки исковой давности. 2 Управление кредиторской задолженностью 2 1 Эффективное управление кредиторской задолженностью Для того, чтобы эффективно управлять долгами компании необходимо: определить их оптимальную структуру для конкретного предприятия и в конкретной ситуации; ...

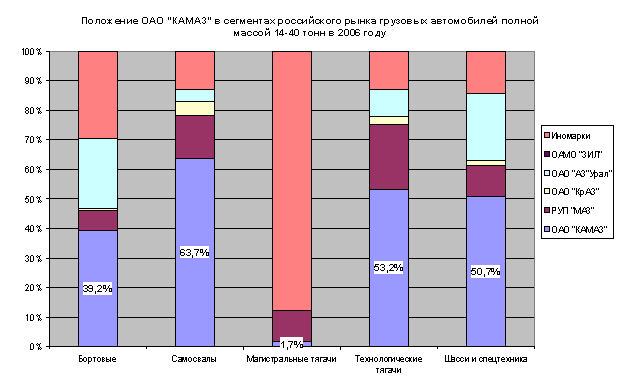

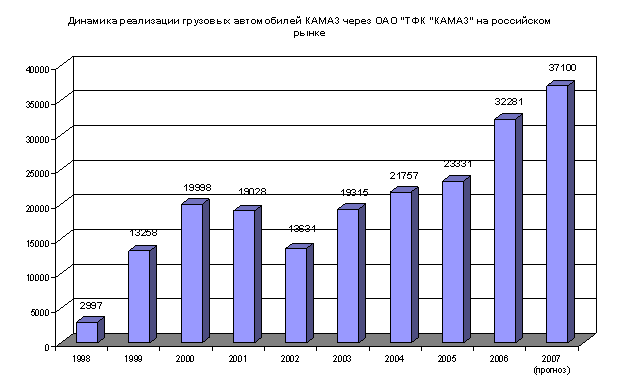

... для анализируемого предприятия, так как она свидетельствует о том, что у него было достаточно собственных средств для осуществления текущих платежей. На следующем этапе анализа кредиторской задолженности производится изучение её состава и структуры по данным II раздела актива Бухгалтерского баланса. Таблица 2.2.2 Анализ структуры кредиторской задолженности ООО ТФК «КАМАЗ» за 2006-2007 гг. ...

... , это – одна из ключевых задач управления финансами, без решения которой. как уже отмечалось, целенаправленные финансовые анализ и планирование становятся бессмысленными. 2. Управление кредиторской задолженностью предприятия Кредиторская задолженность – это финансовые обязательства одного субъекта перед другими, которые он обязан выполнить. Понятие, противоположное понятию кредиторская ...

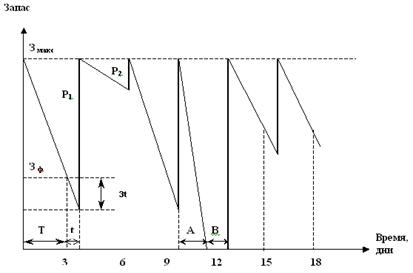

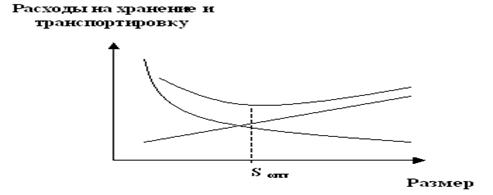

... материалов в размере 44000 штук. В этом случае складской запас пополняется на 44000 строительных материалов и становится равен нормативному запасу в 66000 штук. 3.3. Эффективное управление дебиторской задолженностью и запасами предприятия Структура запасов и затрат по состоянию на 2000 и 2001 годы сложилась следующим образом: · Производственные запасы 17,9 и 25,7 млн. рублей или в ...

0 комментариев