Навигация

Меры по обеспечению возвратности

3.2. Меры по обеспечению возвратности

Если результаты проведенных мероприятий недостаточны, по мнению банка, для выполнения условий кредита, то банку следует переходить к обеспечению возвратности более радикальными методами. Однако, применять эти методы стоит не ранее, чем банк окончательно убедится в невозможности получения своих средств обычным путем. Наилучшим вариантом для банка была бы разработка совместно с заемщиком конкретного плана мероприятий по погашению проблемного кредита. Однако этот вариант возможен только в том случае, если заемщик сам заинтересован в исправлении сложившейся ситуации, заслуживает доверия и потенциально способен восстановить прибыльность (самостоятельно или с помощью банка). Кроме того, проведение этого варианта требует также определения позиции самого банка - если безнадежные долги составляют значительную часть кредитного портфеля банка, то банку не следует ввязываться в дорогостоящую операцию судебного разбирательства, а предпочтительнее договориться с заемщиком. Разработка этого плана должна производиться на основе тех пунктов кредитного договора, в которых оговаривались условия погашения кредита в случае невозврата (при этом, если реально невозможно возвратить всю задолженность, банк может пойти на некоторые уступки, с тем, чтобы возвратить хотя бы часть вложенных средств). Этот план может включать продажу активов заемщика, сокращение его расходов, смену руководства, стиля работы и политики заемщика, изменение его маркетинговой стратегии вплоть до полной переориентации его деятельности. Также одним из основных составляющих этого плана может быть погашение задолженности клиента путем использования вторичных источников обеспечения - реализации залога и предъявления претензий к гарантам. Если при продаже залогового имущества вырученная сумма превышает сумму задолженности, то этот избыток должен быть возвращен заемщику. Еще одним способом погашения кредита может быть продажа долговых обязательств заемщика (факторинг). Последним, самым нежелательным вариантом, может быть объявление заемщика банкротом и погашение задолженности после реализации активов ликвидируемого предприятия заемщика. В плане, разработанном банком, следует предусмотреть и различные комбинации из всех возможных вариантов погашения задолженности. Порядок погашения кредита за счет вторичных источников погашения должен производиться банками в соответствии с действующим законодательством Кыргызской Республики.

3.3. Порядок списания убыточных кредитов

Если на момент классификации кредита как убыточного на ссудном счете заемщика есть какой-либо остаток, то его необходимо списать через РППУ. В случае недостатка РППУ разница между суммой созданного резерва и остатка задолженности должна быть отнесена на результаты финансовой деятельности банка. Однако, списание кредита вовсе не означает, что банк простил заемщику задолженность. Сумма остатка должна быть перенесена на внесистемный учет и вестись там в течение не менее пяти лет со дня списания для возможного взыскания долга в последующем. Решение о списании убыточных кредитов принимается Правлением или Советом банка по представлению Комитетом по работе с проблемными ссудами подробной справки с указанием количества кредитов, признанных убыточными и общей суммы остатков на ссудных счетах этих заемщиков. Списание убыточного кредита с баланса не должно негативно влиять на проводимую банком работу по обеспечению его возвратности.

Банк имеет полное право списывать через РППУ все кредиты, классифицированные банком как убыточные, а средства, поступающие после этого на погашение ссудной задолженности, должны направляться на счет РППУ до того момента, когда сумма поступлений сравняется с суммой остатка задолженности, списанного через РППУ.

3.4. Последующая работа с кредитами

Как уже ранее отмечалось, списание кредита за баланс не означает, что банк должен прекратить дальнейшую работу по взысканию долга. Возможны случаи, когда через определенное время, ввиду улучшения финансового или имущественного состояния, заемщик способен будет погасить долг или хотя бы часть долга. Для того, чтобы не упустить эту возможность, работникам Комитета по работе с проблемными кредитами не следует после списания кредита прекращать его отслеживание и проведение мероприятий, направленных на изыскание возможных путей погашения задолженности. К данным мероприятиям можно отнести: постоянное отслеживание материалов СМИ с целью выявления необходимой информации о заемщике-должнике, свидетельствующей о его платежеспособности, в случае объявления заемщика банкротом - возмещение долга за счет реализации активов и взыскания долга с правопреемника; поддержка постоянной связи с родными и близкими заемщика, в случае, если невозврат кредита произошел из-за невозможности разыскать заемщика и др. Для более тщательного учета подобных мероприятий банку следует разработать порядок и процедуры, проводимые по работе со списанными кредитами, а также необходимую отчетность по этой работе.

В случаях, когда обнаруживается какая-либо позитивная для банка информация, позволяющая надеяться на возможное возмещение задолженности давно пропавших либо обанкротившихся дебиторов, банк возобновляет работу по взысканию безнадежных списанных задолженностей. Первым делом банку необходимо провести оценку потенциальных затрат на обеспечение возврата кредита. Начинать активные мероприятия, направленные на достижение погашения долга, следует только в том случае, если сопряженные с данными мероприятиями затраты средств, времени и сил в совокупности меньше, чем сумма, которая в перспективе может быть взыскана. При проведении оценки затрат для банка будет целесообразно применять самый пессимистический подход, и оценку следует производить из расчета самых неблагоприятных условий, при которых будут осуществляться меры по возврату. Так, при расчете денежных затрат следует использовать максимальные существующие на сегодняшний момент расценки, при оценке затрачиваемого времени нужно предусмотреть самые долгие сроки и т.д. Если и после подобной калькуляции возможные поступления от заемщика все равно будут покрывать предполагаемые затраты, то только тогда можно начинать режим активного проведения мероприятий, направленных на возврат.

Похожие работы

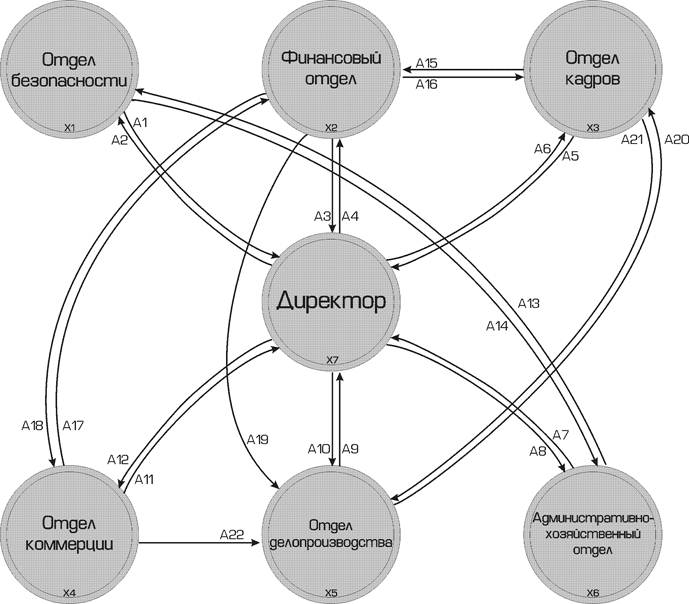

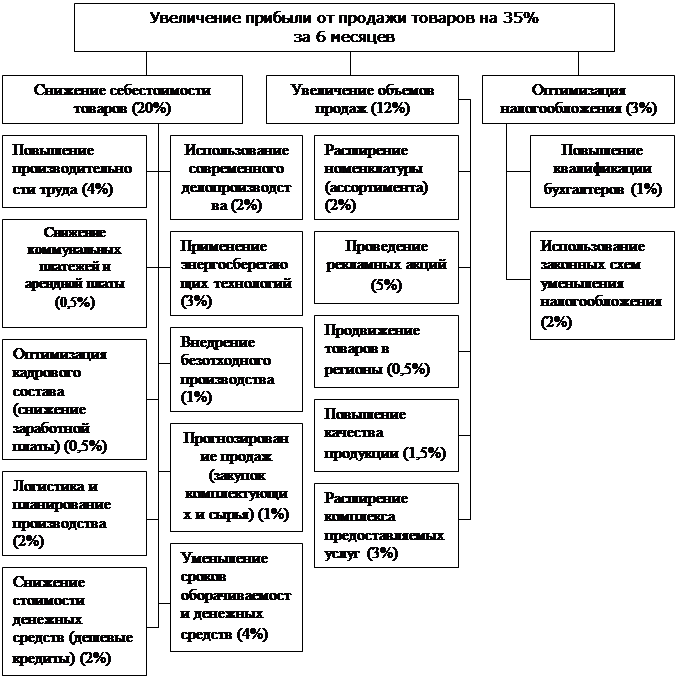

... Все можно вполне исправить и так. 6. Заключение. Проделанная работа показывает, что приведенная структура соответствует поставленным в дереве целей задачам. Это наглядно доказывает, что применение системного анализа вполне оправдано – он помогает решить на первый взгляд неразрешимые задачи, как, например, эта. Другие не менее важные проблемы также решаемы силами системного анализа. Руководителю ...

... связана с отсутствием нужного исследовательского инструментария, а возможно, наше общество еще не созрело для решения этой задачи. Общие понятия теории организации и системного анализа Изучением организации как явления занимается теория организации. Она формирует систему научных знаний в области анализа и синтеза социальных организаций. ...

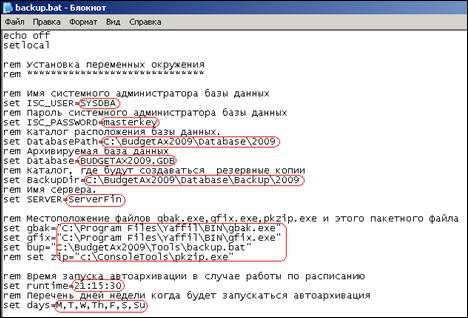

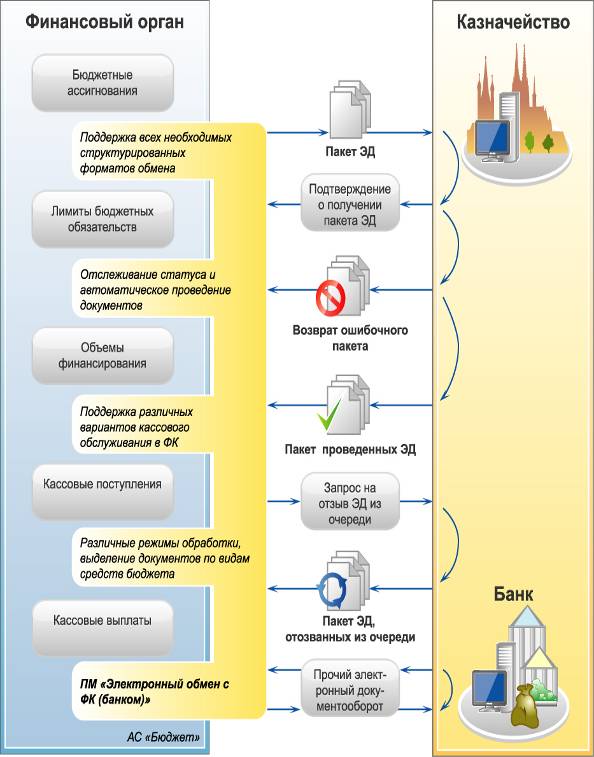

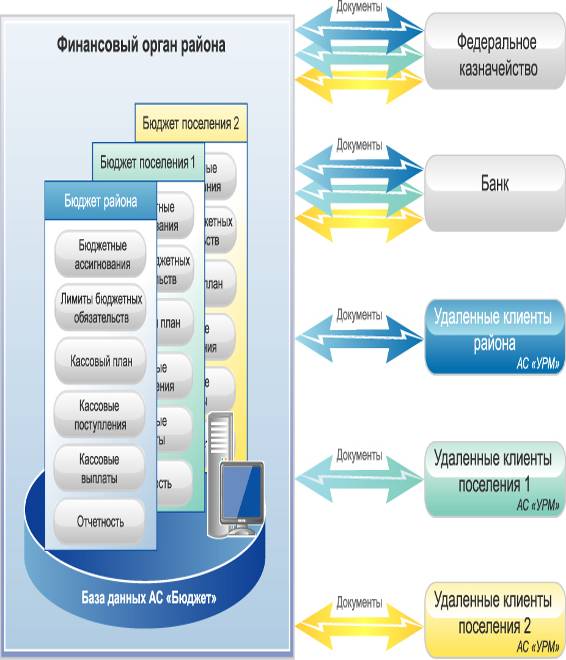

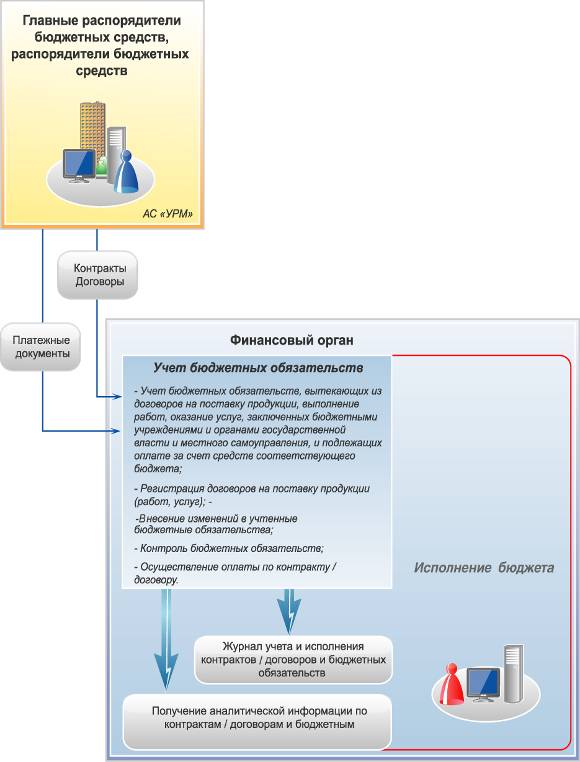

... на конкретную предметную область и представляют собой средство общения специалиста с автоматизированными информационными системами. В данной работе был проведен анализ и оценка эффективности и надежности автоматизированной информационной системы «Бюджет», используемой в финансовом органе Сегежского муниципального района для организации исполнения бюджета в соответствии с действующим бюджетным ...

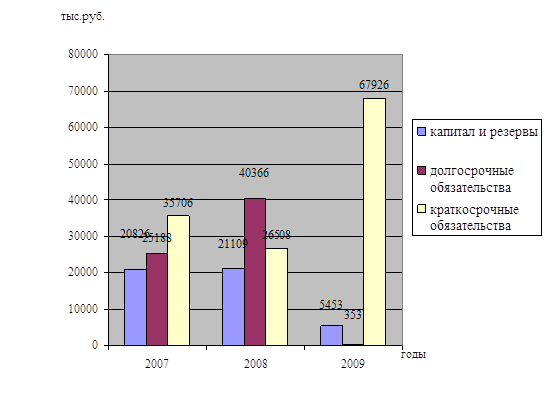

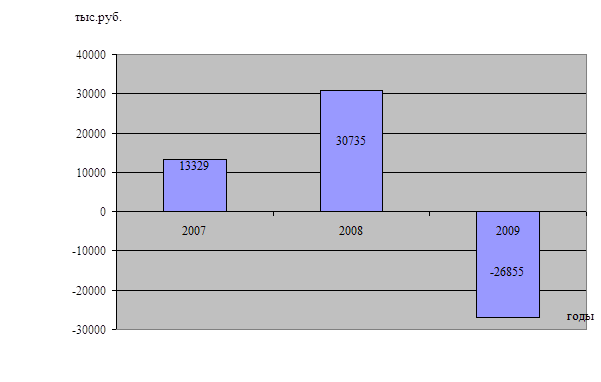

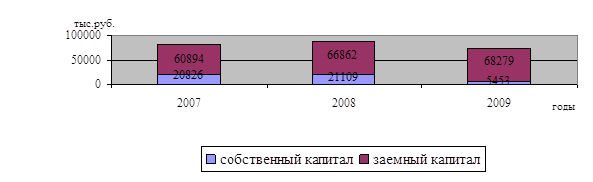

... менеджмента фирмы и научно обоснованных методов их реализации, но и научных знаний общих закономерностей развития рыночной экономики. 2 Анализ эффективности управления финансами предприятия (на примере ОАО «Нефтекамск-Лада-Сервис») 2.1 Краткая характеристика финансово хозяйственной деятельности ОАО «Нефтекамск-Лада-Сервис» Под финансовым состоянием предприятия понимается способность ...

0 комментариев