Навигация

Коэффициенты для оценки ликвидности («L» - liquidity) (приложение 16)

6. Коэффициенты для оценки ликвидности («L» - liquidity) (приложение 16)

Ликвидность оценивается способностью банка своевременно выполнять требования о выплатах по обязательствам и готовностью удовлетворять потребности обслуживаемых клиентов в кредите без потерь.

Банки должны иметь доступные ликвидные активы, которые можно легко обратить в наличность, или иметь возможность увеличить свои фонды при любом требовании выполнить обязательства. Поиск доступных ресурсов для быстрого увеличения ликвидности включает в себя управление как активными, так и пассивными операциями. Ликвидность зависит от многих факторов и характеризуется несколькими коэффициентами.

Коэффициент ликвидности L1 предназначен для оценки уровня «резервов первой очереди». Рекомендуемое значение от 0,03 до 0,07. То есть 3-7 % поступающих ресурсов, привлекаемых на срок до востребования, должны быть обеспечены первоклассными ликвидными средствами.

Коэффициент ликвидности L2 служит для оценки уровня «резервов второй очереди». Рекомендуемое значение от 0,08 до 0,12. То есть 8-12 % поступающих средств в виде срочных депозитов и других, должны быть обеспечены первоклассными ликвидными средствами, которые могут быть немедленно превращены в денежные средства.

Коэффициент ликвидности L3 характеризует необходимый уровень высоколиквидных активов в структуре баланса. Рекомендуемое значение от 0,12 до 0,15. L 3 оценивает возможность активов банка обмениваться на денежные средства.

Коэффициент ликвидности L4 оценивает возможность банка одновременно погашать все его обязательства. Рекомендуемое значение от 0,15 до 0,20. L4 предназначен для оценки возможности одновременного погашения банком всех его обязательств. То есть риску могут быть подвергнуты не более 85 % всех привлеченных банком средств, или не менее 15 % привлеченных средств должны быть покрыты высоколиквидными активами банка.

Коэффициент ликвидности L5 характеризует сбалансированность активной и пассивной политики банка для достижения оптимальной ликвидности. Нормальное значение показателя - 1.

К текущим активам относятся: денежные средства, корреспондентские счета, резервы, дебиторы, краткосрочные ссуды, долгосрочные ссуды, межбанковские ссуды, ценные бумаги.

К текущим пассивам относятся: депозиты до востребования, срочные депозиты, межбанковские займы, корреспондентские счета, кредиторы, средства в расчетах-нетто, средства бюджетов-нетто, средства для финансирования капитальных вложений.

Методика оценки коммерческих банков,

разработанная группой при Экспертном Совете банков Свердловской области

Данная методика представляет собой двухуровневую систему оценочных коэффициентов. В первый уровень входят основные коэффициенты, которые позволяют оценить текущее состояние банка. Во второй уровень входят вспомогательные коэффициенты, которые позволяют определить причины отклонения от нормы или ухудшений основных коэффициентов, а также более детально рассмотреть ситуацию в данной группе. Оценка работы банка рассматривается по пяти группам.

1. Группа надежности (приложение 17)

Коэффициенты данной группы определяют достаточность капитала.

- Капитал - капитал кредитной организации;

- Активы с учетом риска - суммарный объем активов кредитной организации, взвешенных с учетом риска;

- Активы рабочие - суммарный объем активов кредитной организации, направленных в работу;

- Защищенный капитал - суммарная величина капиталовложений в имущество и иную материальную собственность банка;

- Уставный фонд - фактически оплаченный уставный фонд;

- Все обязательства банка - суммарная величина всех обязательств банка.

Нормативные значения показателя Н1 разбиваются на пять групп:

1 группа - Прочные:

- в данную группу попадают банки, степень риска которых при проведении операций минимальна. Численное значение показателя для данной группы значительно превышает установленные нормативные значения.

Минимальное значение - 0,15.

2 группа - Удовлетворительные:

- в данную группу попадают банки, степень риска которых при проведении операции практически минимальна.

Минимальное значение - 0,12.

Максимальное значение - 0,15.

3 группа - Посредственные:

- в данную группу попадают банки, допускающие определенную степень риска при проведении своих операций.

Минимальное значение - 0,10.

Максимальное значение - 0,12.

4 группа - Предельные:

- в данную группу попадают банки, допускающие значительную степень риска при проведении своих операций.

Минимальное значение - 0,08.

Максимальное значение - 0,10.

5 группа - Неудовлетворительные:

- в данную группу попадают банки, рискующие при проведении своих операций.

Максимальное значение - 0,08.

Вспомогательные коэффициенты:

- коэффициент Н3 показывает насколько банк "защищает" свой капитал. Данный коэффициент является показательным, так как банк должен защищать свой капитал, однако делать это он должен не очень усердно.

При анализе данного коэффициента его численное значение может быть отнесено к одной из следующих трех групп:

- с высоким значением коэффициента;

- со средним значением коэффициента;

- с низким значением коэффициента.

Для данного коэффициента важно смотреть темп прироста его величины, так как только в динамике можно увидеть проводимую банком политику в отношении "защищенного капитала".

Также "высокое" значение данного коэффициента должно быть ограничено 1, а любое превышение должно отрицательно влиять на оценку Менеджмента. Для банков, у которых нет достаточности капитала, рост величины "Защищенный капитал" должен резко понизить оценку за Менеджмент.

Коэффициент Н4 показывает долю уставного фонда в капитале.

Похожие работы

... могут рассматриваться в локальных нормативных правовых актах банков по кредитованию? В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации этапов кредитного процесса. Кредитный процесс включает в себе четыре этапа: - мониторинг финансово-хозяйственной деятельности кредитополучателя; - оформление и выдачу кредита; - контроль банка за использованием ...

... нет. В целом, кредитную историю ХФ "Березка" Прибайкальского РАЙПО можно оценить как хорошую. Анализ финансового состояния. При анализе структуры баланса сравниваются данные на 01.01.04 и на 01.01.05. Таблица 10 Анализ структуры баланса ХФ "Березка". Наименование группы (строки баланса) Отчетные даты Абсолютный прирост (тыс. руб.) Относительное изменение (%) 01.01.04 (тыс. руб.) ...

... АСУ и в частности использование математического обеспечения для выполнения аналитических и логических операций, применение диалогового режима "человек - машина" и др. Требования системы внутреннего контроля на предприятии не зависят от системы бухгалтерского учета в целом, а распространяются как на рабочие, совершаемые вручную, операции, так и на обработку документов при помощи электронной ...

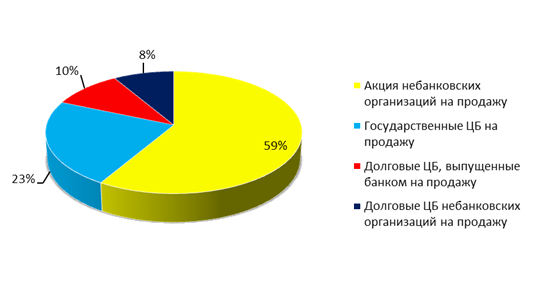

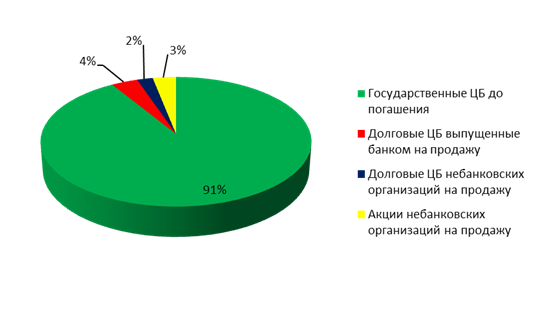

... включает такие виды деятельности: - деятельность по выпуску ценных бумаг по доверенности, от имени и за счет эмитента путем организации подписки на ценные бумаги или их реализации иным способом (андеррайтинговая деятельность); - коммерческая деятельность с ценными бумагами, которая предусматривает покупку-продажу ценных бумаг, которая осуществляется банком от своего имени и за свой счет с ...

0 комментариев