Навигация

Определение оптимального срока лизинга

7. Определение оптимального срока лизинга.

Срок договора лизинга существенным образом влияет на его стоимость. В основном это происходит за счет более медленного возврата кредита при больших сроках лизинга, но суммарно налог на имущество и затраты лизингодателя по сопровождению проекта также накладывают отпечаток.

Рассмотрим таблицу «Сравнение выгодности различных форм финансирования, при различных сроках лизинга» (См. приложение № 3).

Из таблицы явно видно, что при уменьшении срока лизинга, его преимущества по сравнению с другими формами приобретения существенно возрастают, а суммарная стоимость проекта уменьшается. Лизинговая ставка увеличивается при уменьшении срока лизинга, так как лизингодатель стремится обеспечить себе один и тот же уровень рентабельности инвестированного капитала, а его затраты остаются постоянными.

По этой причине каждый лизингополучатель стремится уменьшить срок лизинга, чтобы уменьшить затраты по сделке. Но на сколько оправдано его стремление к этому?

Все будет определяться по коэффициенту покрытия. Этот коэффициент не должен быть ниже определенного значения, установленного экспертами лизингодателя для лизингополучателя. В случае спроса на продукцию лизингополучателя или из-за других обстоятельств, он может не справится с оплатой по счетам и в том числе лизинговым платежам. Для этого лизинговые платежи подбираются таким образом, чтобы коэффициент покрытия был в определенных пределах. Слишком большое его значение предполагает большую выручку и малые лизинговые платежи. В том случае лизингополучатель вынужден будет платить большой налог на прибыль. Если коэффициент покрытия слишком низок, то риски лизингодателя по этому проекту слишком велики.

Заключение.

В данной работе рассмотрен Лизинг, как наиболее эффективный способ приобретения основных фондов для предприятия.

Эффективность лизинга за рубежом достаточно высока, что и отображено в работе. Эффективность достигнута за счет хорошо отработанной системы проведения лизинговых операций, а также разветвленной системы компаний предоставляющих данные услуги.

В России лизинг находится в стадии, когда необходима активная поддержка государства и не столько финансово, а сколько принятие законодательных актов, дающих выгодность занятия данным бизнесом.

Существует достаточное количество методик расчета лизинговых платежей. В работе рассмотрена методика предложенная Министерством экономики РФ. Хотя в ней имеются недостатки, но она является фундаментом на основе которого можно и нужно разрабатывать наиболее адаптированные к настоящим условиям экономической ситуации в стране.

Налоговый режим очень больной вопрос лизинга. В работе рассмотрено целесообразность приобретения основных фондов в лизинг и с помощью кредита.

Данная работа поможет организовать заключение лизинговой сделки, а также проанализировать ее последствия.

Литература.

1. Законодательные акты из баз данных ИПС “КОДЕКС”.

2. Кабатов Е.В. “Лизинг, правовое регулирование и практика” 1995 г.

3. Прилуцкий Л. “Финансовый лизинг. Правовые основы, экономика, практика”, М.: Издательство “ОСЬ-89”, 1997 г.

4. Подборка журналов “Лизинг ревю” за 1996, 1997, 1998 годы.

5. Подборка журналов “Деньги и кредит” за 1997, 1998, 1999 годы.

6. Подборка журналов “Финансы” за 1998, 1999 годы.

7. Ольшаный А.И. “Банковское кредитование” М.:Русская Деловая Литература, 1997 г.

8. Белоус А. статья “Лизинг в мировой экономике”, 1998 г.

9. Федеральный закон Российской Федерации

№ 164-ФЗ “О лизинге”, Финансовая газета №45, 1998 г.

Приложение №1. Бизнес-план.

Содержание бизнес-плана, предоставляемый в лизинговую компанию Интеррослизинг:

1. Описание пректа и выводы ( с указанием объема привлекаемых ресурсов и предполагаемый срок возврата кредитных средств);

2. Данные о компании (основные виды деятельности, менеджмент и его отношение к инвесторам и их правам, характеристика производственной ифроструктуры и земельного участка, транспортное осваение);

3. Продукция и услуги ( с описанием характеристик товаров и услуг, предлогаемых данным бизнесом; степень готовности продукции или услуг к выходу на рынок; если есть, то благоприятные отзывы специалистов о товаре);

4. Обзор рынка;

5. Производственный план;

6. График выполнения работ (календарный план основных этапов реализациипроекта и потребность в финансовых ресурсах для их осуществления);

7. Управление и организация (организационные схемы предприятия, смежники, поставщики, основные участки);

8. Капитал и юридическая форма компании ( форма собственности и правовой статус предприятия, источник средств, имеющихся и к которым предполагается прибегнуть в будущем);

9. Финансовый план, представленный графически и таблично (модель поступления наличности от будущей реализации в привязке к существующим и предполагаемым результатам; финансовые данные за предыдущие годы; источники рсчетных показателей; возможные сценарии развития компании; прогнох объема реализации, баланс доходов и поступлений , таблица доходов и затрат, прогнозируемый баланс активов и пассивов, графики достижения без убыточности ( показать уровень родаж, необходимый для покрытия затрат при данном масштабе производства); все показатели и модели должны быть привязаны на расчет с бюджетом к моменту налогового регулирования на день представления условий инвестирования в лизинговую компанию.

Похожие работы

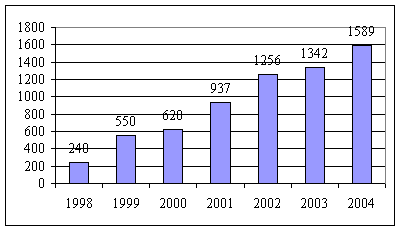

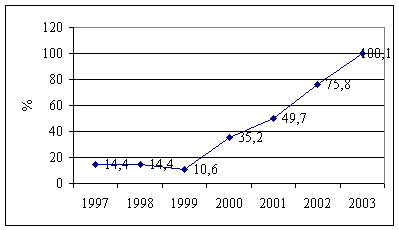

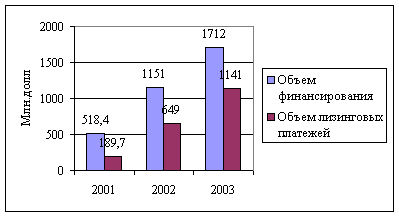

... . Кроме отечественных, на российском рынке действуют также и иностранные лизинговые фирмы – поставщики оборудования, автотранспортных средств и технологий (IVECO, Scania, DAF и др.). 7. Перспективы развития лизинга в России На нынешнем этапе экономических преобразований в нашей стране Правительством Российской Федерации постановлениями "О развитие лизинга в инвестиционной деятельности" № 633 ...

... компания занимает, тем больше у нее возможностей получить еще более выгодное финансирование, конечно, при наличии хорошей кредитной истории. 3.2 Что мешает развитию лизинга в России? Андреас Ланге, гендиректор компании «ФБ-Лизинг»: — Необходимо устранить довольно много узких мест. В первую очередь, несовершенство законодательной базы, особенно в области финансовой аренды недвижимости и ...

... - От 1 года до 3 лет 77,4 63,5 60,4 От 3 лет до 5 лет 19,3 27,5 39,3 Свыше 5 лет - 7,6 0,3 К общим причинам, сдерживающим развитие лизинга в России, относятся: - противоречия между положениями Закона о лизинге и методическими рекомендациями и нормативными документами, принятыми ранее; - слабая осведомленность экономических субъектов, особенно предприятий обо всех преимуществах ...

... ", от 3 сентября 1998 г. N 1020, которым утвержден Порядок предоставления государственных гарантий на осуществление лизинговых операций; 5) пятый этап становления лизинга в России является итогом современного развития российской правовой базы лизинга, который определяется принятием в 1998 г. Федерального закона "О финансовой аренде (лизинге)". Закон о лизинге является прежде всего нормативным ...

0 комментариев