Навигация

Результаты сравнения потоков денежных средств лизингополучателя и покупателя оборудования

5.3.1. Результаты сравнения потоков денежных средств лизингополучателя и покупателя оборудования.

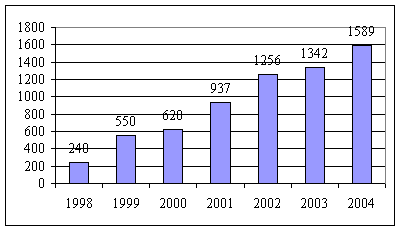

Приведенные ниже результаты били получены из более сложной модели, в соответствии с которой расчитывался поток денежных средств по годам, и потом было произведено дисконтирование годовых потоков. Крометого, во внимание принимался также факт уплаты и возмещения НДС.

ИСХОДНЫЕ ДАННЫЕ ДЛЯ РАСЧЕТА:

Срок лизингового договора 3 года

Стоимость оборудования 1 000 000 дол.

Ставка по банковскому кредиту

полученному лизингодателем

для приобретения приобретения

основных средств (в валюте) 12%

Превышение процентной

ставки по лизинговому договору

над банковской ставкой по кредиту,

полученному для приобретения

основных средств 18%

Ставка налога на прибыль 33%

Ставка налога на имущество 2%

НДС 20%

(возмещается полностью)

Ставка налогов с оборота 4%

Ставка амортизационных

отчислений 10%

Коэффицент ускоренной

амортизации 3

Ставка дисконтирования 10%

ПОЛУЧЕНЫ РЕЗУЛЬТАТЫ:

Лизингополучатель Покупатель

![]()

![]()

![]() 0

0

![]() 500000

500000

![]() 1000000

924491

1000000

924491

![]() 1500000 1378973

1500000 1378973

Как видно из приведенного графика, компания расходует на 450 000 дол. меньше в случае, если заключен договор финансового лизинга, по сравнению с приобретением оборудования в собственность используя банковский займ.

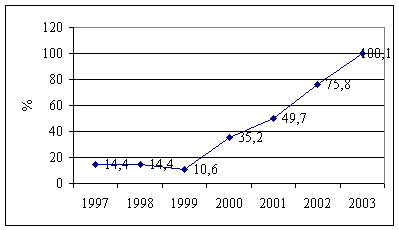

5.3.2. Экономия на налоге на прибыль.

Включение определенных статей затрат в себестоимость уменьшает налогооблагаемую базу компании, и, как следствие, уменьшает величину налога на прибыль, подлежащую уплате. Экономия на прибыль позволяет оценить, насколько меньше величина налога у компании, вычитающей затраты из налогооблагаемой прибыли, чем у компании, которая не в состоянии принимать к вычиту данные затраты.

Математически экономия на налог на прибыль расчитывается путем умножения налоговых вычитов на величину налога на прибыль.

Следующий график демонстрирует, насколько выгоднее для компании включение лизинговых платежей в себестоимость, по сравнению с затратами в случае приобретения оборудования, ведь в последнем случае к вычетам до налогооблажения компании относятся амортизационные отчисления без коэффицента ускорения и налог на имущества.

![]() 600000 534891

600000 534891

![]()

![]()

![]()

![]() 200000 121800

200000 121800

![]()

![]()

![]() 0

0

Лизингополучатель Покупатель

То, что вся сумма лизинговых платежей вычитается из налогооблагаемой прибыли, означает, что сумма налога на прибыль, которую уплачивает лизингополучатель меньше той, которую уплачивает покупатель оборудования на сумму 413 000 дол.[6]

6. Методика расчетов лизинговых платежей.

6.1. Виды лизинговых платежей.

Оплата пользования лизинговым имуществом осуществляется лизингодателем в виде лизинговых платежей, уплачиваемых в договоре лизинга по соглашению сторон.

Лизинговые платежи включают в себя:

1. сумму, возмещающую полную (или близкую к ней) стоимость лизингового имущества;

2. сумму, выплачиваемую лизингодателю за кредитные ресурсы, использованные им для приобретения имущества по договору лизинга;

3. комиссионное вознаграждение лизингодателю;

4. сумму, выплачиваемую за страхование лизингового имущества, если оно было застраховано лизингодателем;

5. иные затраты лизингодателя, предусмотренные договором лизинга.

В лизинговых платежах следует учесть налог на имущество, налог на пользователей автомобильных дорог, налог на содержание жилищного фонда и социально-культурной сферы (эти налоги учитываются в комиссионном вознаграждение лизингодателя). А также надо учесть налог на приобретение автотранспортных средств (учитывается в стиомости имущества или дополнительных затратах лизингодателя).

Похожие работы

... . Кроме отечественных, на российском рынке действуют также и иностранные лизинговые фирмы – поставщики оборудования, автотранспортных средств и технологий (IVECO, Scania, DAF и др.). 7. Перспективы развития лизинга в России На нынешнем этапе экономических преобразований в нашей стране Правительством Российской Федерации постановлениями "О развитие лизинга в инвестиционной деятельности" № 633 ...

... компания занимает, тем больше у нее возможностей получить еще более выгодное финансирование, конечно, при наличии хорошей кредитной истории. 3.2 Что мешает развитию лизинга в России? Андреас Ланге, гендиректор компании «ФБ-Лизинг»: — Необходимо устранить довольно много узких мест. В первую очередь, несовершенство законодательной базы, особенно в области финансовой аренды недвижимости и ...

... - От 1 года до 3 лет 77,4 63,5 60,4 От 3 лет до 5 лет 19,3 27,5 39,3 Свыше 5 лет - 7,6 0,3 К общим причинам, сдерживающим развитие лизинга в России, относятся: - противоречия между положениями Закона о лизинге и методическими рекомендациями и нормативными документами, принятыми ранее; - слабая осведомленность экономических субъектов, особенно предприятий обо всех преимуществах ...

... ", от 3 сентября 1998 г. N 1020, которым утвержден Порядок предоставления государственных гарантий на осуществление лизинговых операций; 5) пятый этап становления лизинга в России является итогом современного развития российской правовой базы лизинга, который определяется принятием в 1998 г. Федерального закона "О финансовой аренде (лизинге)". Закон о лизинге является прежде всего нормативным ...

0 комментариев