Навигация

Залог с передачей заложенного имущества залогодержателю (заклад)

2.2. Залог с передачей заложенного имущества залогодержателю (заклад)

В качестве заклада, оставляемого в распоряжении залогодержателя, могут быть различные виды имущества (автотранспорт, золото и другие драгоценные металлы, валюта, фондовые ценности). Под фондовыми ценностями понимаются свободно обращающиеся на биржевом рынке ценные бумаги (акции и облигации предприятий, государственные ценные бумаги), должным образом зарегистрированные в уполномоченном депозитарии или реестре. О передаче ценных бумаг в залог должна быть сделана соответствующая запись в депозитарии или реестре. До аннулирования этой записи залогодатель не может реализовать эти ценные бумаги.

При залоге имущественного права, удостоверенного ценной бумагой, она может быть передана залогодержателю, чем банки-кредиторы практически всегда и пользуются.

В качестве заклада может использоваться залог валютных ценностей (иностранная валюта, ценные бумаги в иностранной валюте), золото и другие драгоценные металлы в изделиях. Здесь особенно важно, что подобные операции разрешены лишь уполномоченным банкам, имеющим соответствующие лицензии.

Интересно, что Центральный банк при кредитовании принимает в качестве заклада золото и драгоценные металлы в изделиях и государственные ценные бумаги.

Обеспечением по ссудам успешно служат залоговые счета заемщика в банке-кредиторе с оговоренным неснижаемым остатком, размер которого покрывает 1-2 годовых платежа по основной сумме долга плюс проценты.

Кроме того, предпочтение также отдается депозитам заемщика, размеры которых колеблются, достигая иногда 100% суммы кредита плюс проценты по ним (ставку по этому залогу-депозиту банк исправно выплачивает). Подобные способы обеспечения практикуют Внешторгбанк, Уникомбанк и другие солидные банки России.

В условиях обострения проблемы неплатежей весьма перспективно выглядит схема, предложенная ОНЭКСИМБАНКом (контролирующим нефтяную компанию «СИДАНКО»), по финансированию снабжения нефтепродуктами в Якутии под залог (заклад) драгоценных металлов и камней, добываемых на территории республики.

Российским законодательством предусматривается два режима обращения взыскания на заложенное имущество: в судебном или внесудебном порядке. Судебный порядок был предусмотрен еще в Законе РФ «О залоге». Внесудебный порядок впервые появился в связи с вступлением в силу ГК РФ.

Удовлетворение требования залогодержателя за счет заложенного недвижимого имущества без обращения в суд допускается только на основании нотариально удостоверенного соглашения залогодержателя с залогодателем, заключенного после возникновения причин для обращения взыскания на предмет залога. Условие о праве залогодержателя обратить взыскание на заложенное недвижимое имущество без предъявления иска в суд, содержащееся непосредствен но в договоре о залоге, должно признаваться недействительным.

В ряде случаев взыскание на заложенное имущество может быть обращено только по решению суда, когда:— для заключения договора о залоге требуется согласие или разрешение другого лица или органа;

— предметом залога является имущество, имеющее историческую, художественную или иную культурную ценность для общества;

— залогодатель отсутствует и установить место его нахождения невозможно.

Законом предусмотрена обязательная регистрация движимого имущества (транспортных средств) в Госавтоинспекции в том районе, где транспортное средство стоит на учете. Залогодержатель (владелец автомобильного транспорта) представляет в автоинспекцию соответствующее заявление и предъявляет договор о залоге. Автоинспекция выдает залогодателю и залогодержателю свидетельство о регистрации автомобиля. За эти услуги автоинспекция взимает плату в размере пятикратной установленной законом суммы минимальной месячной оплаты труда.

Когда предметом залога являются права требования (например, депозит в банке), права аренды и другие имущественные права, взыскание на них может быть наложено (если не выполнено кредитное обязательство), как правило, в судебном порядке.

Если предметом залога являются имущественные права, ограниченные сроком действия, то они переходят к банку-залогодержателю лишь до окончания этого срока.

Законом предусмотрено прекращение залога в следующих конкретных случаях:

— с прекращением обязательства, обеспеченного залогом; — если законодатель уведомил залогодержателя о возникновении угрозы утраты или повреждения заложенного имущества;

— в случае гибели заложенной вещи или прекращения заложенного права, если залогодатель не воспользовался правом в разумный срок восстановить предмет залога или заменить его другим равноценным имуществом, если договором не предусмотрено иное;

— в случае продажи с публичных торгов заложенного имущества, а также в ситуации, когда его реализация оказалась невозможной (то есть когда залогодатель не воспользовался правом оставить за собой предмет залога в течение месяца со дня объявления повторных торгов несостоявшимися).

Ранее уже упоминалось о праве кредитора обратить взыск на предмет залога, если заемщик (залогодатель) не выполнил условия погашения кредита. Однако на практике все намного сложнее.

Во-первых, для того чтобы реализовать транспортные средства или недвижимость (здания, сооружения и т. д.), которые являются предметом залога, необходимо решение суда, вступающее в законную силу, если должник не согласен добровольно расстаться с предметом залога. Рассмотрение дела в суде может затянуться весьма надолго, в лучшем случае не менее двух месяцев. В худшем случае судопроизводство может длиться и полгода, и год. Не менее месяца уйдет на кассационное разбирательство, если одна из сторон подаст соответствующую жалобу. Итак, в суде рассмотрение обращения относительно взыскания на предмет залога затянется в лучшем случае на три месяца. Если же дело подведомственно арбитражному суду, то кредитор получит соответствующее решение не раньше чем через три месяца (два месяца рассмотрения плюс месяц до вступления решения в законную силу). Еще минимум месяц может понадобиться на рассмотрение апелляционной жалобы.

Во-вторых, при обращении в суд или арбитражный суд истец обязан уплатить государственную пошлину: 15% суммы иска в суде и 5% (в зависимости от размера требования) — в арбитражном суде.

В-третьих, если залогодержатель согласен добровольно расстаться с предметом залога, то кредитор с должником при участии нотариуса заключают соглашение. При этом требуется заплатить государственную пошлину в размере трех процентов цены заложенного имущества.

Таким образом, имея на руках решение суда, вступившее в законную силу, либо нотариально удостоверенное соглашение об обращении взыскания на заложенное имущество, кредитор оказывается перед проблемой реализации заложенного имущества.

Реализация заложенного имущества проводится путем продажи с публичных торгов в порядке, установленном Гражданским процессуальным кодексом РФ и ГК РФ.

Желающие принять участие в торгах приходят в суд к судебному исполнителю, подают соответствующее заявление и вносят на депозит суда сумму в размере 10% начальной продажной цены заложенного имущества.

В торгах не имеют право участвовать государственные предприятия, учреждения и организации, кооперативные организации, их объединения, другие общественные организации, а также должностные лица местных органов власти, внутренних дел и члены их семей.

Торги начинаются с объявления судебным исполнителем начальной цены заложенного имущества. Имущество считается проданным покупателю, который предложил наивысшую цену. Сумма, внесенная на депозитный счет лицом, купившим с торгов имущество, зачисляется в счет покупной цены. Оставшимся участникам торгов внесенные ими деньги на депозитный счет суда возвращаются после торгов.

Таким образом, практика, обобщенная в вышеприведенных положениях, показывает невыгодность ситуации, в которой оказывается кредитор. Это положение складывается в процессе обращения взыскания и реализации заложенного имущества.

В этих условиях рекомендации, которые можно предложить кредиторам (потенциальным залогодержателям), сводятся к следующему:

1. Максимальная сумма кредита не должна превышать 10-15% стоимости залога, хотя во всех учебниках по банковскому делу рекомендуемый размер кредита не должен быть более 75-90% стоимости заложенного имущества. Дело в том, что после процедуры реализации заложенного имущества вырученная сумма окажется недостаточной для удовлетворения всех требований залогодержателя (процентов, неустойки, возмещения убытков, судебных и прочих расходов по взысканию).

Похожие работы

... средств при наступлении срока исполнения обязательства. Использование вторичных источников погашения ссуд является трудоемким и длительным процессом. Эффективность существующих форм обеспечения возврата кредита зависит от действенности правового механизма, грамотности правового и экономического содержания соответствующих документов, соблюдения норм деловой этики гарантов платежных обязательств. ...

... и позитивных процессов преобразования в народном хозяйстве, повышение прибыльности, качества управления, а также прозрачности деятельности хозяйствующих субъектов.III. Залог как форма обеспечения возвратности кредита 3.1. Залог и залоговое право Залог является одним из наиболее действенных способов, побуждающих заемщика выполнить свои обязательства по кредитному договору – вернуть долг ...

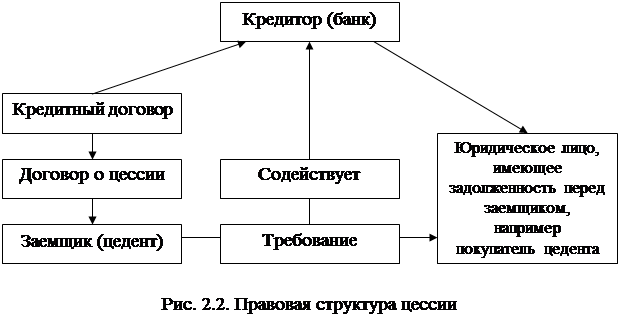

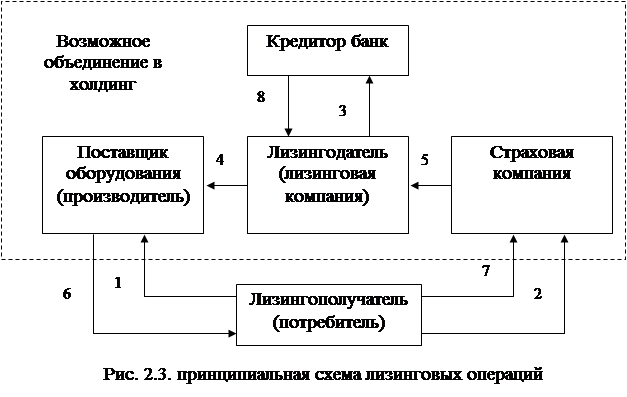

... должники. Кредиты под гарантию выдаются ссудозаемщикам лишь в том случае, если гарант является платежеспособным лицом. В следующих разделах работы рассматриваются основные формы обеспечения возвратности кредита: залог, гарантии и поручительства, цессия и передача права собственности 2. Залог – основная форма обеспечения возвратности кредита Залог является одним из наиболее действенных ...

... возврата практически отсутствует, ссуда представляет собой фактически потери банка), 100% резерв от суммы основного долга.3. Проблемы и перспективы развития различных форм обеспечения возвратности кредита 3.1. Выбор формы обеспечения возвратности кредита в зависимости от финансового состояния заемщика. Сфера использования разнообразных форм обеспечения возвратности кредита, учитывая степень ...

0 комментариев