Навигация

Перспективы развития страхового дела в Российской Федерации

2.3 Перспективы развития страхового дела в Российской Федерации

Методы регулирования страхования – один из ключевых вопросов, связанных с развитием страхового сектора в России. В этой связи можно выделить два основных аспекта:

1) как будет развиваться система регулирования в интересах удовлетворения финансовых потребностей экономики и развития страхового сектора;

2) как обеспечить стандарты и требования, соответствующие условиям ВТО.

Эффективный рынок страхования способствует повышению устойчивости экономики, обеспечивает гибкое управление индивидуальными и общими рисками и средствами отдельных граждан. Среди перспективных направлений развития российского страхового рынка можно выделить:

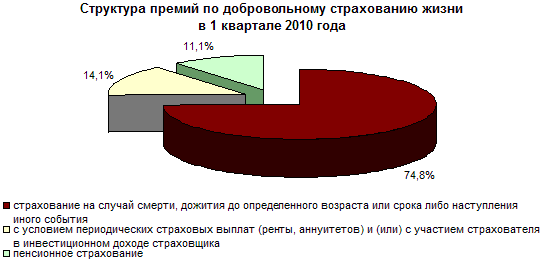

а) развитие страхования жизни в силу важной роли, которую этот вид страхования играет в обеспечении безопасности граждан и мобилизации капитала;

б) страхование ответственности автовладельцев перед третьими лицами, которое широко практикуется в других странах и крайне важно с точки зрения нормальных транспортных отношений России с соседними странами.

Учитывая международный опыт, российские приоритеты в области страхового регулирования могли бы включать в себя:

· формирование всестороннего законодательства, которое содержит четкие и недвусмысленные принципы и процедуры регулирования, отвечающие интересам и страховщиков, и страхователей;

· установление четкой системы управления страхованием в пределах Российской Федерации, если какие-то функции будут переданы региональным властям. Разделение таких обязанностей между различными уровнями власти должно быть ясно и последовательно прописано;

· система лицензирования, которая применяется одинаково ко всем страховщикам, включая соответствующие правила для посредников, играющих важную роль в содействии развитию рынка страхования;

· контроль должен осуществляться единственным самостоятельным регулирующим органом или, в случае необходимости, делегировать необходимые полномочия региональным властям согласно общим принципам и правилам, определенным на федеральном уровне;

· установление требований относительно минимального размера капитала и требований к платежеспособности для всех страховщиков;

· обеспечение регулярной отчетности страховщиков и посредников по единой форме, с учетом стандартов, предписываемых регулирующим органом;

· участие на рынке иностранных страховщиков с целью обеспечения максимального набора страховых услуг;

· решение вопроса о соотношении между частным сектором страхования, национальной системой социального обеспечения и организациями в сфере здравоохранения, в частности, в вопросах, касающихся медицинского страхования и страхования рисков, возникающих в ходе трудовой деятельности;

· выработка долгосрочной стратегии развития рынка страхования, включая учет важной роли частных страховщиков.

Вступление в ВТО неизбежно связано с изменениями в политике страхового регулирования. России необходимо будет принять на себя всесторонние обязательства относительно доступа на российский рынок на условиях наибольшего благоприятствования иностранных страховщиков - участников Генерального соглашения, равно как и относительно недискриминационного режима в пределах России. Во многих случаях требования ВТО и Генерального соглашения так или иначе совпадают с интересами России, касающимися дальнейшего укрепления страхового сектора.

Присоединение к ВТО связано с принятием обязательств, касающихся реализации принципов свободы движения капитала, товаров, рабочей силы и услуг, административно-правового режима в отношении иностранных страховщиков, перестраховщиков и других продавцов страховых услуг. Учитывая это, российское законодательство в области страхования требует совершенствования, в том числе в вопросах регулирования деятельности всех продавцов страховых услуг.

Основываясь на принятой практике, связанной с формированием национальных обязательств при присоединении к ВТО, можно выделить следующие ключевые подходы, которые могут быть использованы Российской Федерацией.

Меры, касающиеся условий деятельности нерезидентов из различных стран на территории России, должны предусматривать:

· разрешение на деятельность по продаже услуг по страхованию жизни и страхованию иному, чем страхование жизни, должно быть связано с требованием учреждения дочернего общества иностранного страховщика на территории России, получения им лицензии в соответствии с законодательством РФ, полного соблюдения российского законодательства при осуществлении страхования, включая размещение активов;

· возможно введение качественных требований к иностранным страховщикам, учреждающим в России дочернее страховое общество, включая наличие лицензии в стране регистрации, опыт страховой деятельности не менее 10 лет, разрешение страхового надзора страны регистрации на учреждение дочернего страхового общества в Российской Федерации и рекомендации в отношение иностранных управляющих такого дочернего общества;

· крайне осторожно следует относиться к ограничению или введению дополнительных требований, связанных с капитализацией дочернего общества или максимальным совокупным капиталом всех дочерних обществ иностранных страховщиков. В любом случае, такие ограничения не должны быть чрезмерными.

В отношении деятельности дочернего общества иностранного страховщика могут приниматься следующие ограничения:

· запрет на участие в обязательном социальном страховании, на которое имеют право национальные страховщики (в России это – обязательное медицинское страхование);

· запрет на участие в государственном обязательном страховании, платежи по которому выплачиваются за счет средств государственного бюджета (в России это – обязательное государственное страхование военнослужащих и приравненных к ним лиц, работников налоговых органов, депутатов Государственной Думы и ряда других);

· запрет на участие в некоторых других видах обязательного страхования (обязательное страхование ответственности работодателя и другие).

Наименее развитым является законодательство Российской Федерации по страхованию жизни. Поэтому вполне закономерным представляется запрет для учрежденных дочерних обществ иностранных страховщиков проводить операции по страхованию жизни в течение первых трех лет после регистрации и получения лицензии. Кроме этого, необходимо установить максимально допустимую квоту иностранного персонала, работающего в учрежденном дочернем обществе.

В отношении страховых агентов и страховых брокеров целесообразно, руководствуясь действующим российским законодательством, запретить деятельность иностранных страховых агентов и сохранить порядок регистрации в отношении иностранных брокеров.

В отношении продавцов услуг, сопутствующих страхованию, необходимо ввести требования к образованию не ниже, чем к российским гражданам, имеющим право на подобную профессиональную деятельность, заключение договоров страхования профессиональной ответственности с российскими страховыми организациями в установленных размерах, соответствующие разрешения и рекомендации органа надзора из страны постоянной регистрации или места жительства, наличие опыта работы по специальности не менее 5 лет, прохождение российской процедуры лицензирования соответствующей деятельности или ее разрешения.

ЗаключениеВ данной курсовой работе рассматривалась экономическая сущность и содержание страхования.

В первой части были рассмотрены: возникновение страхования, экономическая природа, функции страхования, виды страховых услуг.

Во второй части было рассмотрено: организация страхового дела в Российской Федерации и за рубежом, а также представлены перспективы развития страхования в России, составленные опираясь на мировой опыт.

Страхование – особый механизм рыночной экономики, который способствует "сглаживанию" негативных экономических положений, восстанавливает полноценное функционирование юридических лиц, потерпевших неудачу из-за тех или иных причин, а также является огромным потенциальным инвестором, способным вкладывать реальный капитал в развитие отечественной индустрии.

Но хотя страховое дело набирает темпы (появились новые виды собственности: ОАО, ЗАО, ТОО и т.д.), на сегодняшний день оно претерпевает массу проблем, которые негативно сказываются не только на общеэкономической ситуации страны (незастрахованные компании при появлении проблем просто уходят с производственной периферии и поступления в бюджет сокращаются), но и на самих страховых организациях, вызывая недоверие резидентов, их незаинтересованность во вложении собственных средств в надежде приобретения "истинной страховки".

За период с 1991 до сегодняшних дней в страховую организацию внесено масса изменений, поправок и координальных реформистских решений. Но до сих пор не решена проблема единого законодательства, четко и ясно расписывающего все права и обязанности как страховщиков, так и страхователей; в стране ощущается недостаток высококвалифицированных кадров в сфере страхования, которые бы соответствовали требованиям, предъявляемым в условиях конкуренции рыночной экономики.

Можно подчеркнуть также и положительные сдвиги, ставшие таковыми благодаря Департаменту страхового надзора. С 1 января 1999 года вступил закон "О внесении дополнений и изменений в закон о страховании в РФ", на основании которого все страховые организации должны поднять планку минимального уставного капитала до оговоренных законом. Это положение дало толчок к расширению круга страховых услуг, появилась возможность страховать более крупные предприятия и проекты. Смягчилась проблема недострахования.

Однако все проблемы страхования нельзя решить только на законодательном уровне, нужно решать их опосредовано через экономику. Когда в экономической сфере будут отлажены все рычаги регулирования, только тогда появятся деньги, заинтересованность вложения в страховой полис, уверенность в репутации страховщиков, их платежеспособности. Только тогда страхование станет полноценным механизмом "сглаживающим негативные последствия экономики.

Список используемых источников.

1. Федеральный закон РФ от 27.11.1992 г. № 4015-1 “Об организации страхового дела в Российской Федерации».

2. Федеральный закон РФ от 20.11.1999 г. № 204-Ф3 «О внесении изменений дополнений в Закон Российской Федерации «Об Организации страхового дела в Российской Федерации».

3. Агеев Н.Р. Страхование: теория, практика и зарубежный опыт. - М.: Юность, 1998 г.

4. Александров А.А. Страхование. - М.: «Приор», 1998 г.

5. Басаков М.И. «Страховое дело в вопросах и ответах», Ростов-на-Дону: «Феникс», 1999 г.

6. Балабанов И.Т., Балабанов А.И. «Страхование: организация, структура, практика», СПб, Москва · Харьков · Минск, 2002 г.

7. Бирючев О.И. «Страхование: пути развития», «Финансы», №12/2000

8. Гвозденко А.А. «Основы страхования». M.: «Наука», 1999 г.

9. Гвозденко Я.Р. Основы страхования. – СПб.: «Пресс», 1999 г.

10. Журавлёв Ю.М., Секерж И.Г. «Страхование и перестрахование (теория и практика)». М: издательский центр СО «Анкил» 1993 г.

11. Корсунский Д.М. «Мошенничество в сфере страхования», «Страховое дело», №7/2002.

12. Манэс А. «Основы страхового дела», М: издательский центр СО «Анкил»,1992 г.

13. Муравьёва И.П. «Лицензирование страховых посредников на рынке страхования», «Финансы», №12/2001.

14. Никитенков Л.К., Осипов В.И. «Имущественное страхование», М.: «Экзамен», 2002 г.

15. Николенко Н.П. Развитие страхования в России // Финансы. - 1999. - №3.

16. «Страховое дело». Учебник под редакцией профессора Рейтмана Л. И., М.: «Скиф», 1992 г.

17. Семёнова и др. «Основы экономики страхования». M.: «Финансы и статистика», 1998 г.

18. Силласте Г. Рынок страховых услуг и его потребитель // Финансы. - 1997. - №10.

19. «Страхование от А до Я» /Под ред. Корчевской Л.И., Турбиной К.Е. М: Инфра-М, 1996 г.

20. Шахов В.В. «Введение в страхование». М.: издательский центр СО «Анкил», 1996 г.

21. Шахов В.В. «Страхование». М.: «Финансы и статистика», 1997 г.

Приложение 1. Краткий словарь страховых терминов.

А

АДЕНДУМ – письменное дополнение к ранее заключённому договору страхования и перестрахования, в котором содержатся согласованные между сторонами изменения к ранее обусловленным условиям этих договоров.

АКВИЗИЦИЯ - профессиональная работа страхового агента и страхового брокера по привлечению новых договоров страхования физических и юридических лиц в страховой портфель.

АКТУАРИЙ - специалист в области актуарных расчётов.

АКТУАРНЫЕ РАСЧЁТЫ – совокупность экономико-математических методов расчётов тарифных ставок.

АКЦИОНЕРНАЯ СТРАХОВАЯ КОМПАНИЯ - форма организации страхового фонда на основе централизации денежных средств путём продажи акций. Наиболее распространенный тип страховщика в рыночной экономике. Различают А.с.к. открытого и закрытого типа, в том числе специализированные и универсальные.

АЛИМЕНТ - переданный перестраховочный интерес.

Б

БОНУС – скидка с суммы страховой премии в абсолютных величинах, процентах или промиллях, которую предоставляет страховщик за оформление договора страхования на особо выгодных для него условиях. Величина бонуса отражается в страховом полисе. В американской практике бонус называется рабат.

БОРДЕРО - перечень принятых в страхование и подлежащих перестрахованию рисков. Бордеро выдаётся цедентом перестраховщику в сроки, указанные в договоре перестрахования.

В

ДЕЛИКТ - правонарушение, служащее основанием для иска по убыткам при отсутствии контракта.

ДИВЕРСИФЕКАЦИЯ - расширение активности крупных страховых обществ за рамки основного бизнеса. Диверсификация – важнейшая составляющая часть структуры страхового рынка. Чем больше направлений деятельности у страховщика, тем выше уровень диверсификации.

ДИВИДЕНТ – часть прибыли акционерной страховой компании, подлежащая распределению по результатам деятельности страховщика за год между владельцами акций в соответствии с их количеством и стоимостью.

ДОГОВОР ПЕРЕСТРАХОВАНИЯ - юридическое соглашение (двусторонняя сделка) между цедентом и перестраховщиком, при котором одна сторона – цедент - обязуется передавать, а другая сторона – перестраховщик – принимает риски в перестрахование на определённых условиях.

ДОГОВОР СТРАХОВАНИЯ - соглашение (юридическая сделка) между страхователем и страховщиком (часто заключённое при посредничестве страхового агента или страхового брокера), регулирующее их взаимные обязательства в соответствии с условиями данного вида страхования. В удостоверение заключённого договора страхования страховщик выдаёт страхователю страховой полис.

И

ИНВЕСТИЦИИ – долгосрочное вложение средств страховщика (материальных и интеллектуальных ценностей) в производственную и другую деятельность с целью получения прибыли.

К

КОВЕРНОТ – документ, выдаваемый страховым брокером страхователю в подтверждение того, что договор страхования по его поручению заключён. В корвеноте указываются условия страхования и тарифная ставка.

КОММЕРЧЕСКАЯ ТАЙНА – сведения о деятельности страховщика, распространение которой наносит ущерб его интересам. Любая конфиденциальная управленческая, коммерческая и статистическая информация, представляющая ценность для страхового общества в достижении преимуществ над конкурентами на страховом рынке.

КОНКУРЕНЦИЯ – экономическое соперничество обособленных страховщиков за долю страхового рынка, заключение конкретного особо выгодного договора страхования или договора перестрахования. Конкуренция служит формой экономической связи между страхователем и страховщиком. Наличие конкуренции страховщиков обеспечивает возможность выбора договора страхования для страхователя, а возможность выбора - усиливает конкуренцию.

КОНТРАЛИМЕНТ - полученный перестраховочный интерес.

Л

ЛИКВИДАЦИЯ УБЫТКОВ - комплекс мероприятий страховщика по установлению причин, фактов и обстоятельств (подверженным неопровержимым доказательствам) страхового случая и выплате страхового возмещения.

ЛИМИТ ОТВЕТСТВЕННОСТИ СТРАХОВЩИКА – максимально возможная ответственность страховщика, вытекаемая из условий договора страхования.

М

МАКСИМАЛЬНО ВОЗМОЖНЫЙ УБЫТОК - оценочно-максимальный размер убытка, который может быть причинён объекту страхования в результате страхового случая.

Н

НЕПРЕОДОЛИМАЯ СИЛА - чрезвычайное событие, которое невозможно было предвидеть и предотвратить.

НОУ-ХАУ – вид инвестиций страхового общества: управленческие, коммерческие и организационные решения, необходимые для эффективной работы страхового общества.

О

ОБЪЕКТЫ СТРАХОВАНИЯ - не

противоречащие законодательству РФ имущественные интересы:

связанные с жизнью, здоровьем, трудоспособностью и пенсионным

обеспечением страхователя или застрахованного лица (личное страхование);

связанные с владением, пользованием, распоряжением имуществом (имущественное страхование);

связанные с возмещением страхователем причинённого им вреда

имуществу или личности физического лица, а также вреда, причинённого

юридическому лицу (страхование ответственности).

ОБЪЁМ СТРАХОВОЙ ОТВЕТСТВЕННОСТИ – перечень конкретных событий (например, кража, пожар, землетрясение и т.д.), предусмотренных законом или договором страхования, при наступлении которых страховщик производит выплату страхователю за счёт средств страхового фонда.

ОБЩЕСТВО ВЗАИМНОГО СТРАХОВАНИЯ - взаимная страховая компания, членами и владельцами которой являются держатели страховых полюсов.

П

ПРЕДЕЛЬНАЯ СИСТЕМА СТРАХОВОГО ОБЕСПЕЧЕНИЯ - возмещению принадлежат только относительно крупные убытки, выходящие за пределы допустимых.

ПЕРЕСТРАХОВАНИЕ - система экономических отношений вторичного страхования, при которой страховщик передаёт часть своей ответственности по объекту страхования другому страховщику с целью создания сбалансированного страхового портфеля.

ПЕРЕСТРАХОВЩИК - 1) страховщик, принимающий на себя определенную часть обязательств другого страховщика по осуществлению страховой выплаты;

2) компания, которая специализируется только на перестраховании.

Р

РИСК - вероятность понести убыток или упустить выгоду (количественно измеряемая неуверенность в получении соответствующего дохода или убытка).

РИСК НЕСТРАХОВОЙ - предполагаемое событие; может повлечь за собой такие убытки, которые нельзя компенсировать приобретением страхового полиса (убытки от военных действий, гражданских беспорядков, чрезвычайных ситуаций).

РИСКОВЫЕ ОБСТОЯТЕЛЬСТВА - факторы, которыми определяется регистрация риска для данной рисковой совокупности.

С

СТРАХОВАНИЕ - система форм и методов формирования целевых фондов денежных средств и их использование на возмещение ущерба при различных непредвиденных неблагоприятных явлениях, а также на оказание помощи гражданам при наступлении определённых событий в их жизни.

СТРАХОВАЯ СТОИМОСТЬ - сумма денежной оценки действительного имущественного интереса в договоре страхования. Страховая сумма не может превышать действительной стоимости застрахованного имущества на момент заключения договора.

СТРАХОВАТЕЛЬ - физическое или юридическое лицо, являющееся стороной в договоре страхования, которое уплачивает страховую премию и имеет право по закону или в силу договора получить при наступлении страхового случая возмещение в пределах застрахованной ответственности или страховой суммы, оговоренной в договоре страхования. Страхователь может заключить договор страхования как в свою пользу, так и в пользу другого лица.

СТРАХОВАЯ ВЫПЛАТА - любая выплата, осуществленная в соответствии с условиями договора страхования.

СТРАХОВАЯ СТОИМОСТЬ - стоимость, в которой страхователь оценивает объект страхования; определяется по соглашению между страховщиком и страхователем.

СТРАХОВАЯ СУММА - объявляемая страхователем при заключении договора страхования сумма, на которую страхователь страхует свой интерес. Страховая сумма в имущественном страховании не должна превышать страховой стоимости объекта страхования.

СТРАХОВОЙ ВЗНОС - плата за страхование, которую страхователь обязан внести в соответствии с договором страхования или законом.

СТРАХОВОЕ ВОЗМЕЩЕНИЕ - сумма, выплачиваемая страховщиком страхователю в возмещение убытков, вызванных наступлением страхового случая, предусмотренного договором страхования.

СТРАХОВОЙ ПОЛИС – денежный документ установленного образца, выдаваемый страховщиком страхователю в удостоверение заключённого договора страхования и содержащий его условия.

СТРАХОВОЕ СОБЫТИЕ - обстоятельство, определенное договором страхования (в добровольном страховании) или законом (в обязательном страховании) как событие, по которому страховщик обязан исполнять свои обязательства по страховому возмещению.

СТРАХОВОЙ РИСК - предполагаемое опасное событие, на случай наступления которого проводится страхование. Событие, рассматриваемое в качестве страхового риска, должно обладать признаками вероятности и случайности его наступления.

СТРАХОВОЙ СЛУЧАЙ - совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам.

СТРАХОВЩИК - юридическое лицо, имеющее лицензию на осуществление страховой деятельности, принимающее на себя по договору страхования за определенное вознаграждение (страховая премия) обязательство возместить страхователю или другому лицу, в пользу которого заключено страхование, убытки, возникшие в результате наступления страховых случаев, обусловленных в договоре.

Т

ТАЙНА СТРАХОВАНИЯ - совокупность сведений о страхователе, застрахованном лице и выгодоприобретателе; о состоянии их здоровья, а также об имущественном положении этих лиц, которые получены страховщиком в результате профессиональной деятельности и не подлежат разглашению.

ТАРИФНАЯ СТАВКА - цена страхового риска.

У

УБЫТОК - подлежащий возмещению страховщиком ущерб, причиненный застрахованному имуществу в результате страхового случая;

УЩЕРБ - потери страхователя в денежной форме в результате наступления страхового случая.

Ф

ФРАНШИЗА - предусмотренное условиями договора страхования освобождение страховщика от возмещения убытков, не превышающих определенный размер. Различают условную (не вычитаемую) и безусловную (вычитаемую) франшизу. Условная франшиза подразумевает, что если убыток по страховому случаю не превысил размера оговоренной франшизы, то страховщик по такому убытку ничего не выплачивает. В том случае если убыток превысил размер франшизы, то такой убыток возмещается полностью. Отличие безусловной франшизы в том, что если убыток превысил размер франшизы, то выплачивается размер убытка за вычетом франшизы, т.е. в любом случае выплачивается сумма за вычетом франшизы.

Ц

ЦЕДЕНТ - страховщик, принявший на страхование риск и передавший его частично в перестрахование.

ЦЕССИОНЕР, ЦЕССИОНАРИЙ - перестраховщик, принимающий часть риска в перестрахование.

1 Источник: The Financial Dynamics of the Insurance Industry, N.Y. 1995, p. 188. Таблица взята из учебника «Имущественное страхование», Л.К. Никитенков, В.И. Осипов.

Похожие работы

... для всех сегментов. Наиболее заметный рост уровня выплат оказался характерен для сегмента личного страхования - в 2,6 раза по сравнению с первым полугодием за счет серьезного сокращения объема премий. страховой рынок россия Одним из результатов количественного опроса, проводимого в 4-х регионах России, стало выявление высокого уровня корреляции размера собираемых страховыми компаниями премий с ...

... письмом от 15 апреля 2002 г. установил, что такие операции не должны учитываться в бухгалтерском учете как перестраховочные. 2.2 Перспективы развития страхования Страхование – одна из наиболее динамично развивающихся сфер российского бизнеса. Объемы операций на рынке страховых услуг неуклонно растут. Так, общий объем страховых платежей (взносов) по всем видам страхования за 2001 г. ...

... в российском страховом бизнесе и итоги становления рыночных отношений в страховой сфере, можно заметить завершение в 1996 году определенного этапа его становления и развития.11 Утверждение о крахе страхового рынка в России после кризиса явно преувеличены. Он функционирует, хотя, откровенно говоря, не совершенен. Расчеты показывают, что обороты 1997 года будут достигнуты лишь в 2000 году. Общие ...

... одним из главных критериев высокого профессионализма специалиста в области страхования. Теперь зная их можно дальше анализировать страховой рынок Российской Федерации. 2 Состояние страхового рынка в России 2.1 Современное состояние страхового рынка России Предпосылками развития страхового дела в нашей стране явились: - укрепление негосударственного сектора экономики; - рост объемов ...

0 комментариев