Навигация

Цели и принципы организации деятельности Европейской системы центральных банков

2.2 Цели и принципы организации деятельности Европейской системы центральных банков.

«…Основание Европейской системы центральных банков (ЕСЦБ) является логическим продолжением решения государств о переходе на единую валюту. Единая европейская денежная единица не может существовать без единой системы центральных банков, включающей в себя Европейский центральный банк (ЕЦБ) и Центральные банки европейских стран…

…ЕСЦБ основан…с целью разработать основы для проведения единой денежной политики, начиная с 1 января 1999г., отработать все системы и процедуры в рамках разработанных основ и обеспечить плавный переход от национальной денежной политики отдельной европейской страны к будущей единой европейской денежной политике…»

В. Дуйзенберг, президент ЕЦБ

(из речи на церемонии открытия ЕСЦБ,

Франкфурт-на-Майне, Германия,

30 июня 1998г.)

Главной целью создания Европейской системы центральных банков, в соответствии со статьей 2 Устава ЕСЦБ и ЕЦБ, является поддержание стабильности цен.

В октябре 1998г. Совет Управляющих ЕЦБ уточнил главную цель денежно-кредитной политики ЕЭВС, указав, что понятие «стабильность цен» предусматривает возможность роста гармонизированного индекса цен на потребительские товары до 2% в год, одновременно определив и его структуру применительно к потребительским товарам и услугам.

Структура гармонизированного индекса цен

на потребительские товары в зоне евро, %.

| Совокупный индекс | 100 |

| Товары | 65,4 |

| в том числе: | |

| продукты питания | 22,9 |

| из них: | |

| обработанные | 13,5 |

| необработанные | 9,4 |

| промышленные товары | 42,5 |

| из них: | |

| неэнергетические промышленные товары | 33,7 |

| энергия | 8,8 |

| Услуги | 34,6 |

Установлено, что стабильность цен должна поддерживаться в среднесрочной перспективе, причем недопустимы рост цен сверх установленной величины и дефляция, т. е. длительное снижение их уровня, отражаемые гармонизированным индексом цен на потребительские товары. Установление стабильности цен в рамках ЕЭВС соответствует принципам, которыми руководствовались Национальные центральные банки большинства стран до их объединения в Союз, чем обеспечивается преемственность в проведении денежно-кредитной политики.

Для достижения основной цели ЕСЦБ решает следующие конкретные задачи, определенные в статье 3 его Устава:

· определение и проведение единой денежно-кредитной политики.

Совет управляющих ЕЦБ определяет единую денежно-кредитную политику, которую Национальные центральные банки внедряют децентрализованным и гармоничным образом. Оперативные рамки единой денежно-кредитной политики должны удовлетворять следующим принципам: соответствие рыночным принципам, равноправный режим для всех, простота, поиск наилучшего соотношения эффективности и стоимости, децентрализация, непрерывность, согласование и соответствие с управленческими решениями ЕСЦБ.

В основном для проведения денежно-кредитной политики используются те процедуры и инструменты, которые использовались большинством центральных банков до становления Европейского экономического и валютного союза.

· хранение и управление официальными валютными резервами стран-участниц, а также осуществление валютных операций.

Европейская система центральных банков осуществляет хранение и управление официальными золотовалютными резервами стран-участниц ЕЭВС. Взнос каждого Национального центрального банка определен в соответствии с его долей в капитале Европейского центрального банка.

Согласно уставу ЕЦБ центральные банки должны передать ему (на кредитной основе) валютные резервы на общую сумму, эквивалентную 50 млрд. евро (в дальнейшем эта сумма по решению Совета Управляющих может быть увеличена). Объем резервов, переведенных одиннадцатью центральными банками стран – участниц ЕЭВС 1 января 1999г. в Европейский центральный банк, составил 39,46 млрд. евро. Из них 85% суммы - в валюте, остальные 15% - в золоте.

Валютные резервы, остающиеся в распоряжении национальных банков, используются ими для выполнения их обязательств по отношению к международным организациям. Проведение иных операций с этими резервами, сверх лимита, устанавливаемого Советом Управляющих, должно быть согласовано с ЕЦБ. Это считается необходимым для обеспечения согласованной валютной и денежной политики в рамках ЕЭВС.

Валютные резервы могут быть использованы Европейским центральным банком для проведения валютных интервенций, причем ему дано право самостоятельно принимать решения о проведении таких интервенций. Это, однако, не означает, что ЕЦБ намерен добиваться установления каких-либо курсовых ориентиров в отношении любой чужой валюты, так как подобный подход может привести к противоречию с приоритетной задачей обеспечения стабильности цен. Тем не менее, Европейская система центральных банков оснащена техническими возможностями для интервенций на валютных рынках с целью противостоять чрезмерным или хаотичным колебаниям курса евро в отношении валют основных стран вне Европейского Экономического Сообщества.

· обеспечение правильного функционирования платежно-расчетных систем.

Для обеспечения успеха новой валюты на третьем этапе становления ЕЭВС крайне важно наличие эффективной технической базы платежей и расчетов. В частности, такая база полезна для содействия формированию общих краткосрочных межбанковских процентных ставок по всей «зоне евро». Это предполагает, в свою очередь, создание системы, при посредстве которой основные крупномасштабные трансграничные сделки могли бы обслуживаться в течение того же дня.

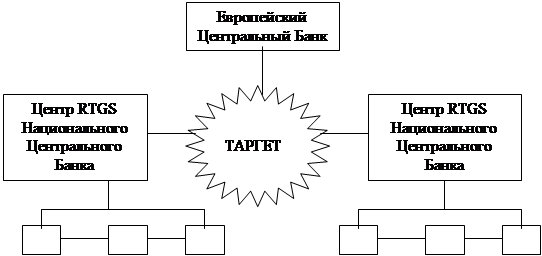

Для осуществления платежей в пределах Европы с первого же дня 1999 года задействованы две общеевропейские системы банковских расчетов: ТАРГЕТ (Trans-European Automated Real-time Gross settlement Express Transfer system) с внутригосударственными системами клиринговых расчетов - RTGS (Real Time Gross Settlements) и ЕВА (система Европейской банковской ассоциации).

ТАРГЕТ - это система межбанковских расчетов для евро, функционирующая в режиме реального времени. ТАРГЕТ состоит из связанных между собой 15 национальных автоматизированных систем оптовых расчетов в режиме реального времени - RTGS, размещенных в каждой из стран-участниц ЕЭВС и действующих на базе общей инфраструктуры, процедур, и платежной системы Европейского центрального банка в виде механизмов взаимного кольцевания этих центров (Interlinking System). Правительства стран – участниц ЕЭС, не вошедших на данный момент в «зону евро», также сочли необходимым создание на базах своих Национальных центральных банков центров RTGS.

Основной целью системы является обеспечение универсальной основы для осуществления межнациональных расчетов в евро. По мнению ее разработчиков, ТАРГЕТ представляет собой не просто платежную инфраструктуру, а является механизмом снятия противоречий в платежных системах отдельных стран ЕЭС.

ТАРГЕТ был разработан для решения трех основных задач:

· обеспечения безопасности и надежности межнациональных банковских расчетов в евро в режиме реального времени;

· повышения эффективности межбанковских операций в рамках ЕЭВС;

· создания технической основы для осуществления Европейской системой центральных банков своих функций.

Предпосылкой создания системы ТАРГЕТ явилась необходимость организации безналичного оборота единой европейской валюты, для которой не существует национальных границ. Использование национальными кредитными учреждениями различных форм банковских документов, разработанных для национальных валют, не могут быть применимы при введении евро, поскольку условия обращения евро значительно отличаются от условий обращения национальных валют. Так возникла идея создания интегрированной платежной системы, позволяющей разрешить национальные противоречия и обеспечить эффективное осуществление межнациональных банковских расчетов в евро.

Начало работы над ТАРГЕТ относится к 1995г. В июне 1997г. ТАРГЕТ была поставлена на испытания, а в июне 1998г. работа над ее созданием была полностью завершена В июле того же года для нее началась симуляционная отладка с прицелом на операционную готовность к началу третьего этапа плана ЕЭВС, т. е. к 1 января 1999г.

Центры RTGS спланированы как расчетные палаты, где дебетовые и кредитовые зачисления балансируются не в конце дня, а обрабатываются по мере поступления. В тоже время, система кольцевания, связывающая эти национальные центры, состоит из телекоммуникационной сети, выходящей в каждой стране на местный интерфейс. К преимуществам системы относят скорость расчетов (они проводятся в рамках ЕЭС в течение одного дня), а также увеличение длительности осуществления расчетов для НЦБ. Часы работы системы ТАРГЕТ общие для всех стран-участниц: расчеты осуществляются с 7.00 до 18.00 по среднеевропейскому времени. Принятие клиентских переводов прекращается в 17.00 по среднеевропейскому времени.

ТАРГЕТ является платной системой. Плата за осуществление межнациональных банковских операций взимается, исходя из числа сделок, осуществленных через национальной центр RTGS по дигрессивной системе:

· 1,75 евро за первые 100 операций в месяц;

· 1,00 евро за следующие 900 операций в месяц;

· 0,80 евро за каждую следующую операцию, превышающую 1000 операций в месяц.

Система обслуживает только операции, номинированные в евро. К ней могут быть присоединены и центры RTGS, расположенные вне «зоны евро», но лишь при условии, что они могут работать с евро, как с иностранной валютой.

Переводы в системе ТАРГЕТ производятся безотзывно в режиме реального времени. Теоретически расчеты по переводу в системе ТАРГЕТ должны совершаться в течение получаса. Если через полчаса Центральный банк страны получателя не подтвердит перевод, Центральный банк – отправитель начнет процедуру поиска ошибки. Получасовой интервал – это предел. На практике переводы выполняются в течение нескольких минут.

Система связей между национальными системами RTGS.

Банки Банки

Что касается второй системы расчетов - Европейской банковской ассоциации (ЕВА), то она представляет собой систему горизонтального многостороннего клиринга. Система сальдовая, а точнее, многосальдовая, платежи принимаются к исполнению без покрытия. Окончательный расчет осуществляется с 17 до 18 часов центрально-европейского времени.

Важно учесть, что ЕВА имеет свой собственный центральный расчетный счет во Франкфурте. Фактически это означает, что за корреспондентскими счетами коммерческих банков установлен двойной контроль, как по системе ЕВА с ее интегральным корсчетом во Франкфурте, так и через RTGS, Национальные центральные банки и контролирующий их ТАРГЕТ. Понятно, что текущие остатки Национальных центральных банков по данным обеих систем должны совпадать. ТАРГЕТ и ЕВА используют единые стандарты сообщений и форматы проверенной технологии SWIFT. Обе эти системы работают только в евро. Никаких параллельных проводок в национальных валютах нет и быть не может, ибо с 1 января 1999г. безналичные национальные валюты исчезли, преобразовавшись в евро. Таким образом в пределах «зоны евро» решается задача создания прозрачной системы международных расчетов.

Помимо решения вышеперечисленных задач, Европейская система центральных банков в процессе своей деятельности осуществляет также следующие функции:

· эмиссия банкнот и монет.

ЕЦБ является единственной организацией, имеющей право разрешить эмиссию банкнот, выраженных в евро. ЕСЦБ эмитирует эти банкноты, которые станут единственным законным платежным средством в странах ЕЭВС.

· сотрудничество в области банковского надзора.

Роль ЕСЦБ в осуществлении банковского надзора достаточно ограничена. Система должна лишь вносить вклад в организованное проведение соответствующих мероприятий, и может предлагать свои рекомендации по сферам действия применимого здесь законодательства и порядку его применения. Устав ЕСЦБ включает в себя положения, дающие ей право и на более прямое участие в банковском надзоре, однако такая передача полномочий потребовала бы единогласного решения Совета ЕЭС.

· консультативные функции.

ЕЦБ консультирует Совет Европы или правительства стран-участников ЕЭС по всем проектам в части, входящей в его компетенцию: по вопросам денежного обращения, платежно-расчетным средствам, национальным центральным банкам, статистическим данным, платежно-расчетным системам, стабильности кредитных организаций, финансовых рынков и т. д.

· сбор статистических данных.

Для должного использования инструментов денежной политики они должны опираться на достоверную и сопоставимую статистику. Это в особенности касается финансовых и банковских данных, необходимых, например, для расчета базы резервных требований, а также статистики цен, коль скоро она связана с выполнением упоминавшейся конечной цели денежной политики ЕСЦБ. В частности, в системе уже появились частично гармонизированные индексы потребительских цен.

В пределах, не наносящих ущерба главной цели своего существования – поддержания стабильности цен, Европейская система центральных банков призвана поддерживать и общую экономическую политику внутри Европейского экономического и валютного союза.

В Уставе Европейской системы центральных банков определено, что «для достижения поставленных целей ЕСЦБ должна действовать исходя из принципов открытой рыночной экономики со свободной конкуренцией, обеспечивающей эффективное использование экономических ресурсов…».

ЕСЦБ представляет собой независимую банковскую систему. При осуществлении своей деятельности члены ее органов управления не имеют права использовать инструкции или правила правительств и государственных органов стран Европейского Экономического Сообщества или внешних стран. В свою очередь институты Европейского Экономического Сообщества и правительства государств – участников ЕЭВС не имеют права вмешиваться в деятельность Европейской системы центральных банков. В Уставе ЕСЦБ представлены следующие меры, определяющие безопасность проводимой политики и независимость управляющих Национальными центральными банками от внешнего влияния:

· минимальный срок нахождения в должности управляющего НЦБ – пять лет;

· минимальный (не возобновляемый) срок нахождения в должности для членов Исполнительной Дирекции ЕЦБ – восемь лет. При этом, порядок утверждения Президента и Вице-президента для первой Исполнительной Дирекции отличен от порядка утверждения прочих его членов;

· прекращение срока нахождения в должности возможно только в связи с физической неспособностью или серьезными ошибками при осуществлении деятельности должностными лицами;

· все споры и разногласия по вопросам осуществления деятельности находятся в компетенции Европейского Суда.

Ответственность Европейской системы центральных банков и правила ведения диалога между ЕСЦБ и европейскими международными институтами также отвечают требованиям независимости.

Члены Исполнительной Дирекции назначаются на должность по взаимному согласию главами государств или правительств стран – участниц ЕЭВС с учетом рекомендаций Совета Европейского союза. Одобрение Европейским Парламентом является необходимым условием для назначения членов Исполнительной Дирекции.

Председатель ЭКОФИН и члены Комиссии Европейского Совета могут принимать участие в заседаниях Исполнительной Дирекции без права решающего голова, при этом Председатель ЭКОФИН может вносить свои предложения на рассмотрение Совета Управляющих.

На основах взаимности Президент ЕЦБ участвует в сессиях ЭКОФИН, когда на них обсуждается тематика, затрагивающая евро и ЕСЦБ, или обсуждаются законодательные предложения, имеющие отношение к сферам его компетенции.

ЕЦБ должен направлять свой годовой отчет в органы Европейского сообщества, в Европейский Парламент, а члены его Исполнительной Дирекции обязаны появляться по вызову в компетентных Комитетах Европейского Парламента.

Ежеквартальные отчеты о деятельности ЕСЦБ служат основой на ежеквартальных переговорах с Европейским парламентом в присутствии Президента ЕЦБ или, в случае необходимости, членов Исполнительной Дирекции. Благодаря этому регулярному и углубленному диалогу ЕЦБ будет знакомить Европейский парламент со своей оценкой экономической обстановки и с перспективами движения уровня цен и позволит объяснить проводимую ЕСЦБ политику.

Два представителя ЕЦБ и представители НЦБ являются членами Экономическо-финансового комитета, объединяющего представителей министров экономики и финансов и центральных банков стран – участник ЕЭС и подготавливающего собрания ЭКОФИНа.

Председатель ЕЦБ или другие члены Исполнительной Дирекции могут быть заслушаны Европейским парламентом по собственной инициативе или по запросу парламента. Кроме того, национальные законы, как правило, предусматривают, что руководители НЦБ также будут заслушаны национальными парламентами.

Суд Европейского сообщества обладает полномочиями для контроля над актами или упущениями ЕЦБ.

Совет Европы в Люксембурге 12-13 декабря 1997г. одобрил резолюцию, согласно которой Совет ЕЭС и ЕЦБ должны работать в системе диалога. Резолюция отмечает, что в свете распределения полномочий этих органов, предусмотренного в Договоре, гармоничное экономическое развитие Сообществ требует сделать такой диалог постоянным и плодотворным, включающим в себя также Комиссию ЕЭС и проводимым с должным учетом всех положений, формирующих независимость ЕСЦБ.

В сферу деятельности ЕЦБ входит:

1. предоставление кредитов, в том числе ломбардных, финансовым институтам;

2. операции на открытом рынке с различными финансовыми инструментами;

3. установление минимальных резервных требований для кредитных институтов стран-членов ЕЭВС.

Характерная черта деятельности ЕЦБ состоит в том, что все принципиальные решения, принимаемые простым или квалифицированным (2/3 голосов) большинством, предусматривают «взвешенное» голосование руководителей центральных банков, при котором «вес» (т. е. количество голосов каждого из них) определяется в соответствии с долей соответствующей страны (ее центрального банка) в совокупном капитале ЕЦБ. Это не относится к членам Исполнительной Дирекции, каждый из которых имеет только один голос.

ЕЦБ может заниматься обычными для центральных банков операциями: предоставлением кредитов, в том числе ломбардных (под залог ценных бумаг), финансовым институтам и операциями на открытом рынке с различными финансовыми инструментами, выраженными в любой валюте, в том числе в валюте стран, не входящих в ЕЭВС, а также с драгоценными металлами. Такие же операции могут вести Национальные центральные банки, руководствуясь при этом общими принципами, которые разрабатывает ЕЦБ.

Устав ЕЦБ предусматривает значительную децентрализацию деятельности Европейской системы центральных банков, с тем, чтобы такие операции, как РЕПО и валютные интервенции, самостоятельно осуществлялись Национальными центральными банками. Каждый из них может также самостоятельно определять, какие активы коммерческих банков приемлемы в качестве залога.

Европейский центральный банк и Национальные центральные банки не имеют права на кредитование (в любой форме) межгосударственных (в системе ЕЭС), государственных, региональных и местных органов власти и организаций, действующих на основе государственного права. Это, однако, не распространяется на государственные кредитные институты, которые в данном случае рассматриваются так же, как частные кредитные институты.

ЕЦБ и НЦБ могут устанавливать связи с центральными банками и финансовыми институтами других стран и международными организациями и осуществлять с ними все виды банковской деятельности, используя при этом любые финансовые активы и валюты.

На серьезность проблемы взаимодействия национальных и нового центрального банка при переходе на единую валюту в ЕЭС указывал еще несколько лет назад всемирно известный экономист, лауреат Нобелевской премии, Милтон Фридман. По его мнению, реализация валютного союза невозможна без ликвидации национальных банков Франции, Германии, Италии и других его членов. В случае управления Европейским центральным банком через комитет представителей национальных банков представители разных стран неминуемо будут отстаивать свои национальные интересы, полагает Фридман.

Однако такое предположение противоречит цели создания Европейского экономического и валютного союза. Если Европейский центральный банк станет лишь координирующим центром национальных банков стран ЕЭВС без реальных финансовых рычагов, то он не сможет взять на себя полную ответственность за монетарную политику и проведение операций на валютных рынках, как это предусмотрено Маастрихтским договором.

При явно и последовательно наднациональном характере Европейского центрального банка определенные функции и поле деятельности сохраняются за Национальными центральными банками отдельных стран. Можно предположить, что с течением времени баланс в соотношении полномочий наднациональных и национальных органов управления Европейской системой центральных банков постепенно будет смещаться в сторону первых.

Собственный капитал ЕЦБ к началу его деятельности определен в размере 5 млрд. ЭКЮ (т.е. 5 млрд. евро начиная с 1 января 1999г.). в дальнейшем по решению Совета Управляющих он может увеличиваться. Акционерами ЕЦБ могут быть только Национальные центральные банки. Капитал ЕЦБ формируется в пропорции к сравнительному демографическому и экономическому весу НЦБ. Ключевым показателем при этом является средняя взвешенная доля каждой страны в населении и ВВП «зоны евро», которая определяется по следующей формуле:

50% этой доли – в соответствии с удельным весом каждой страны в общей численности населения Европейского Экономического Сообщества;

50% - в соответствии с ее удельным весом в совокупном валовом внутреннем продукте ЕЭС.

Эти данные будут корректироваться каждые 5 лет.

По состоянию на 1 июня 1998г. одиннадцать Национальных центральных банков стран – участниц ЕЭВС полностью оплатили свою долю капитала Европейского центрального банка. Остальные четыре внесли по 5% от своей доли капитала. Вследствие этого в настоящее время ЕЦБ обладает действительно оплаченным первоначальным капиталом в сумме, составляющей почти 4 млрд. евро (Приложение 9).

Согласно учредительным документам чистая прибыль ЕЦБ должна распределяться в следующем порядке:

часть ее, которая определяется Советом Управляющих (но не более 20% всей чистой прибыли), перечисляется в общий резервный фонд (объем которого не должен превышать 100% уставного капитала);

оставшаяся часть распределяется между держателями акций банка в соответствующей пропорции.

Похожие работы

... . 3.1. Денежно-кредитная эмиссия. Эмиссия банкнот. Центральные банки наделены исключительным правом на выпуск банкнот в обращение. Эмиссия банкнот является старейшей и одной из важнейших функций центрального банка. С развитием капитализма она претерпела существенные изменения. На ранних этапах становления кредитных систем наряду с центральными эмиссию банкнот осуществляли коммерческие банки, ...

... , происходит унификация национальных и международных норм регулирования и условий деятельности финансового сектора на основе рекомендаций Европейского центрального банка и Международного валютного фонда. 1. Первый уровень банковской системы Германии Немецкий Бундесбанк, центральный банк Федеративной Республики Германии, является составной частью Европейской системы центральных банков. Бундесбанк ...

... и совершенствования политической структуры общества существенно трансформируются функции Центрального Банка. За годы реформ значительные изменения произошли в деятельности Центрального банка российской Федерации. Дважды менялся закон «О Центральном банке Российской Федерации (Банке России)». Занимая особое место в системе властных структур, Банк России остается независимым органом денежно- ...

... , внешнего равновесия и постоянных темпов экономического роста. Как этот вопрос решен в России? Согласно статье 3 Закона РФ «О Центральном банке РФ» основными целями деятельности Банка России являются: - защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам; - развитие и укрепление банковской системы РФ; - ...

0 комментариев