Навигация

Налогообложение лизинговой деятельности

2.3.2 Налогообложение лизинговой деятельности

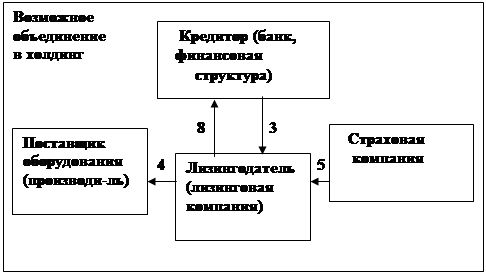

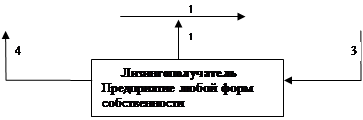

Лизинговый бизнес так устроен, что бюджет оказывается регулярно должен компаниям ту или иную сумму НДС. Сегодня фактически установлено двойное налогообложение лизинговой деятельности налогом на добавленную стоимость. Первый раз- при покупке оборудования, второй - при сдаче его в лизинг лизингополучателю. Покупая предмет лизинга у поставщика, лизинговая компания единовременно платит за него деньги, включая НДС. Затем, передав купленное имущество в финансовую аренду, лизингодатель начинает получать лизинговые платежи, в которые также включен НДС. Этот НДС лизинговая компания вправе не отдавать бюджету, а зачесть в счет того, что был ранее переведен поставщику. Однако, поскольку лизинговые платежи растянуты на годы, сумма налога в них невелика и значительно меньше того, что была уплачена единовременно при покупке имущества. Чтобы налогоплательщики не разорялись, годами дожидаясь зачета, НК РФ дает им право требовать у налоговых органов возврата из бюджета суммы превышения налога, который они перечислили поставщику над тем, что они получают в составе лизинговых платежей. Налоговые органы этому активно сопротивляются. Проблема эта не новая и остается актуальной все последние годы — меняется лишь степень ее остроты. По информации Рослизинг`а, актуальность проблемы неодинакова в разных регионах России: наиболее остро проблема стоит в Москве, менее остро — в Санкт- Петербурге, в Сибири же она практически неактуальна.

««Застрявшие» в бюджете деньги для компаний имеют критический характер. Финансы, частью которых является НДС,— основной ресурс для лизинговых компаний, их «рабочий инструмент». Поэтому сумма ущерба, наносимого лизинговому бизнесу при необоснованной задержке возврата части уплаченного НДС больше сумм непосредственно долга по налогу перед бюджетом» [8]. Из-за проблем с возмещением НДС лизинговые компании не могут на эту сумму создать новый бизнес, который мог бы генерировать налоговые платежи в течение последующих лет. Неполученная выгода возникла и у других контрагентов лизингодателей: производителей оборудования, банков, страховщиков и т.д. Это также ведет к снижению налогооблагаемой базы. «По оценке Рослизинга, каждый рубль не возмещенного НДС эквивалентен 1,84 рубля незаключенных новых лизинговых сделок и 3,5 рубля не созданного ВВП (валовый внутренний продукт). Такой объем ВВП мог бы генерировать налоги на сумму не меньшую, чем объем не возмещенного лизингодателям НДС» [8].

Единой причины отказа в возмещении НДС нет. Как правило, налоговые органы пытаются переложить на лизинговые компании ответственность за действия поставщиков, не заплативших налоги; трактуют любые случайные ошибки в счетах-фактурах как попытку уйти от уплаты НДС; с повышенным недоверием воспринимают сделки по возвратному лизингу, а также операции с имуществом, совершенные за счет не собственных, а заемных средств. Чаще всего проблемы возникают из-за отказов в зачете НДС, в случае выявления факта неуплаты налога контрагентами лизинговых компаний. По сути, компании наказываются за налоговые правонарушения поставщиков — и это происходит в массовом порядке. Поэтому лизинговые компании вынуждены предъявлять очень серьезные требования к поставщикам: запрашиваются таможенные декларации— для того, чтобы убедиться, что таможенный НДС действительно был уплачен, а по поставкам российского происхождения внимательно изучаются декларации по НДС в целом по компании- поставщику. Это часть новой процедуры, которую ФНС определяет как «разумная осмотрительность».

Однако, ситуация с возмещением НДС все же понемногу стабилизируется. Подход налоговых органов к проблеме стал более четким и универсальным. «Кроме того, благодаря правоприменительной практике арбитражных судов в пользу налогоплательщиков, судебные разбирательства проходят менее «болезненно» чем раньше, и решения судов в их пользу принимаются быстрее. При этом, в 80% случаев суд принимает сторону налогоплательщика. В 20% случаев выигрывает налоговая служба — в основном, когда неверно оформлены документы, предоставляемые налоговому органу, или же если судом доказана недобросовестность налогоплательщика»

[8]. Если раньше их задачей было оспаривание вообще любого случая возмещения НДС свыше определенной суммы, то сейчас вопросы задаются по конкретным сделкам. В целом, налоговая служба в последний год стала подходить к вопросу НДС разумнее, и он постепенно перестает быть для лизинговых компаний главной проблемой. Это обусловлено также более либеральной политикой Минфина РФ.

22.07.2008г. был принят федеральный закон «О внесении изменений в часть первую, часть вторую Налогового кодекса Российской Федерации…» №158-ФЗ, отменивший возможность применения ускоренной амортизации имущества 1- 3 амортизационных групп (куда, в частности, входят автомобили с объемом двигателя до 3,5 литра). Специальный коэффициент ускоренной амортизации не применяется при линейном методе начисления амортизации с 01.01.2009г. (абзац второй пп.1) п.2 ст.259.3 НК РФ). «В письмах Минфина РФ №03-03-06/1/44 от 10.02.2009г. и №03-03-06/1/94 от 26.02.2009г. указывается на то, что это правило распространяется и на основные средства, введенные в эксплуатацию до 01.01.2009г., на основании отсутствия в законах № 158-ФЗ и № 224-ФЗ от 26.11.2008г. каких-либо особых положений, касающихся порядка применения коэффициента» [22]. Позиция министерства обосновывается отсутствием в НК РФ переходных положений и правил для применения данной нормы, однако отсутствие переходных положений может служить и обоснованием применения с 2009 года повышающего коэффициента к лизинговому имуществу 1- 3 амортизационных групп, введенного в эксплуатацию до 01.01.2009г., при линейном методе начисления амортизации. Такое утверждение обусловлено п.7 ст.3 НК РФ, где четко прописано: «Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика». Отсутствие права лизингодателей на сохранение повышающего коэффициента амортизации осложняет их финансовое и экономическое положение, а также существенно ухудшает их положение, как налогоплательщиков. В то же время, согласно п.2 ст.5 НК РФ «Акты законодательства о налогах и сборах, устанавливающие новые налоги и (или) сборы, повышающие налоговые ставки, устанавливающие или отягчающие ответственность за налоговые правонарушения, устанавливающие новые обязанности или иным образом ухудшающие положение налогоплательщиков или плательщиков сборов, а также иных участников отношений, регулируемых законодательством о налогах и сборах, обратной силы не имеют». В этой связи правомерность принятого решения вызывает сомнение.

Отмена вышеуказанной льготы обусловило ряд негативных последствий. «Во-первых, произошло снижение спроса на лизинг имущества 1- 3 амортизационных групп (в том числе и на автомобили). По оценке «Эксперт РА», уменьшение спроса на лизинг данного имущества могло способствовать сокращению рынка на 6—10%. Во-вторых, по действующим договорам лизингодателям пришлось вручную менять норму амортизации, пересчитывать для клиентов графики платежей. При этом возможности пересчета графика лизинговых платежей в сторону увеличения были минимальны не только согласно условиям договоров, но и в связи с ухудшением платежеспособности клиентов в целом. Лизингодатели, старавшиеся удержать клиентов и сохранить тарифы без изменений, столкнулись с сокращением собственной прибыли. В-третьих, отмена ускоренной амортизации привела к дополнительным расхождениям налогового и бухгалтерского учета в лизинговых компаниях, увеличению налоговой нагрузки за счет роста налога на прибыль, формированию налогового убытка при передаче предмета лизинга в собственность лизингополучателя по окончании договора лизинга» [43].

В 2010 году Минфин предложил поставить под сомнение необходимость ускоренной амортизации по всему остальному спектру имущества.

Для максимального использования лизинга в инвестиционном процессе необходимо вернуть имевшиеся у него преференции, прежде всего возможность ускоренной амортизации по всем группам имущества.

Очень сильно мешают неоднозначность толкования бухгалтерского учета и сложившаяся практика по зачету НДС. Нормы НК РФ, регулирующие порядок предоставления вычетов, не определяют, на каких счетах бухгалтерского учета должно учитываться оборудование, сданное в лизинг. Остается спорным вопрос, считать ли лизинговое имущество для лизинговой компании основным средством или неким инвестиционным активом, приносящим доход. Позиция же налоговых органов такова, что правом на вычеты— для возврата НДС обладает компания, которая учитывает имущество на счете 01 как основное средство. Для примера, «определение Высшего арбитражного суда РФ (ВАС РФ) от 12.11.2007г. №14805/07 разрешило проблему оприходования имущества, предназначенного для передачи в лизинг. Налоговый орган указал одному из проверенных обществ, что поскольку приобретенные транспортные средства и оборудование были отражены на бухгалтерском счете 03, это не дает ему права на вычет. Однако ВАС РФ счел необоснованным вывод налоговой инспекции об отсутствии у налогоплательщика права на вычет, т.к. нормы НК РФ не определяют, на каких счетах бухгалтерского учета должно учитываться оборудование, сданное в лизинг» [8].

Впрочем, несмотря на все эти позитивные для налогоплательщиков решения ВАС РФ, налоговики продолжают предъявлять претензии, аналогичные рассмотренным высшей судебной инстанцией.

Похожие работы

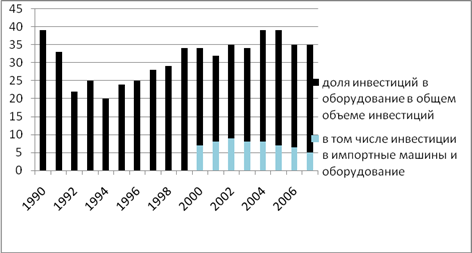

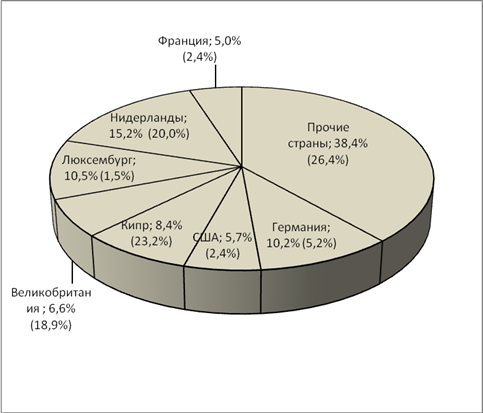

... , что для определения благоприятности инвестиционного климата России в целом, необходимо обратить внимание на регионы и способствовать улучшению инвестиционного регионального климата. 2. Инвестиционный климат в России 2.1 Структура накопления и накопленные проблемы Инвестиционный процесс в рыночном хозяйстве – один из наиболее интересных и сложных объектов исследования. Он хуже всего ...

... 29423,7 198555 Итого 9178,5 107608,0 670636,9 2836500 Но эти данные относятся к 1997 г. В августе 1998 г. многое изменилось. 3.1. Первые лизинговые коипании. Одним из пионеров лизинга в России является Международный Промышленный банк, лизинговая компания “Балтлиз” учрежденные в 1990 г. В 1993 г. решением правительства Москвыбыла организована Московская Лизинговая Компания. К ...

... сделки, проводимые лизингодателем и лизингополучателем одной страны, если хотя бы одна из сторон ведет свою деятельность и имеет капитал совместно с зарубежной фирмой. Особенности правового развития лизинга в России. 1. Соотношение Закона о лизинге и ГК Лизинг в России появился сравнительно недавно, и его развитие в нашей стране протекало достаточно слабо. Это связано с тем, что основой ...

... . Кроме отечественных, на российском рынке действуют также и иностранные лизинговые фирмы – поставщики оборудования, автотранспортных средств и технологий (IVECO, Scania, DAF и др.). 7. Перспективы развития лизинга в России На нынешнем этапе экономических преобразований в нашей стране Правительством Российской Федерации постановлениями "О развитие лизинга в инвестиционной деятельности" № 633 ...

0 комментариев