Навигация

Проблемы лизинга в России и пути решения

2.3 Проблемы лизинга в России и пути решения

2.3.1 Правовое регулирование лизинга

Правовую основу регулирования лизинга в России образуют следующие нормативно- правовые акты:

- ГК РФ, часть вторая (§ 6 Финансовая аренда (лизинг)) от 26.01.1996г. № 14-ФЗ;

- Закон о финансовой аренде (дата принятия и номер, полное наименование документа указаны в подразделе 1.1 данной курсовой работы);

- Конвенция УНИДРУА (дата принятия, полное наименование документа указаны в подразделе 1.1 данной курсовой работы);

- Постановление Правительства РФ от 27.06.1996г. №752 (полное наименование документа указано в подразделе 2.1 данной курсовой работы);

- Приказ Минфина РФ от 17.02.1997г. №15 «Об отражении в бухгалтерском учете операций по договору лизинга»;

- Методические рекомендации по расчету лизинговых платежей, утвержденные Минэкономики РФ 16.04.1996г.;

- иные законы и подзаконные акты, часть из которых упоминается в настоящей курсовой работе при освещении аспектов лизинговой деятельности.

Российское законодательство предусматривает только один вид лизинговой деятельности- финансовая аренда, который в зависимости от того, резидентами какой страны являются субъекты договора лизинга, подразделяется на внутренний и международный. Данная классификация не отражает все многообразие форм лизинговых отношений, фактически осуществляемых в России и законодательного урегулирования которых желают многие участники лизингового рынка. Актуальным является вопрос об усовершенствовании Закона о финансовой аренде, в котором необходимо прописать статьи (пункты), касающиеся возможности использования возвратного и оперативного лизинга (определения указанных видов лизинга даны в подразделе 1.2 данной курсовой работы). Однако реализация подобных сделок несет в себе существенные налоговые риски, так как отдельные нормы, содержащие недостаточно четкие определения ряда понятий, трактуются не в пользу лизинговых компаний.

Отрасли, где инновационная активность высока, особенно заинтересованы в оперативном лизинге. К примеру, современное компьютерное оборудование, которое морально устаревает очень быстро, нуждается в замене гораздо раньше истечения срока его физической амортизации. В этом случае лучше оперативного лизинга инструмента стимулирования не придумать.

Насущна также проблема увязки лизингового законодательства с законодательством в области охраны и использования программных продуктов. Современное высокотехнологичное оборудование, применяемое в различных отраслях экономики (не говоря уже о телекоммуникационном и компьютерном оборудовании), включает программное обеспечение, стоимость которого может быть даже выше стоимости комплектующих (например, при внедрении некоторых автоматизированных систем управления). Однако по законодательству программное обеспечение не относится к основным средствам, что создает трудности при передаче в лизинг соответствующего оборудования.

Сделки оперативного лизинга могут быть реализованы в России либо в виде аренды, либо путем создания дополнительного юридического лица, которое для осуществления сделки выступит продавцом оборудования, как того требует Закон о финансовой аренде. В то же время помимо излишних юридических процедур отсутствие законодательного признания оперативного лизинга обусловливает дополнительный налоговый риск для участников сделки. В результате возникают почти непреодолимые законодательные препятствия при оформлении договоров и необходимость поиска способов обойти законодательные тупики. Многие предприниматели предпочитают не использовать оперативный лизинг, а значит, не получают доступа к отличному инструменту модернизации и внедрения современных технологий.

В ряде случаев оперативный лизинг выгоднее и удобнее финансовой аренды. Оперативный лизинг нужен, когда лизингополучатель не хочет или не может позволить себе выкупить предмет лизинга. Оперативный лизинг хорош и тем, что в случае возникновения долговременных отношений между лизингодателем и лизингополучателем постоянный клиент может рассчитывать на льготы и преференции. К тому же, ежемесячные платежи по оперативному лизингу могут быть ниже, чем при финансовом, поскольку предмет лизинга не переходит в собственность лизингополучателя. Лизинговая компания впоследствии может реализовать предмет на вторичном рынке, сдать его в оперативный лизинг еще раз. Данная схема особенно полезна для малого и среднего бизнеса. Для предпринимателей оперативный лизинг– это оптимальное решение в случаях, когда необходима срочная аренда того или иного оборудования в отсутствии необходимости его полного выкупа.

При дальнейшем совершенствование российского законодательства о лизинге целесообразным представляется, прежде всего, правовое признание оперативного лизинга и введение данного понятия в Закон о финансовой аренде.

Аналогичная ситуация обстоит и с возвратным лизингом. Такая сделка является альтернативой банковскому займу, но более доступной. Однако налоговые органы традиционно усматривают в возвратном лизинге схему ухода от налогов и легализацию доходов, полученных незаконным путем. Ведь имущество «остается на месте»— зато результатом сделки становятся налоговые преимущества ее участников. Это не только появление права на возврат НДС (налог на добавленную стоимость) из бюджета, но и льготы по налогу на прибыль и на имущество. Однако Высший арбитражный суд Российской Федерации в ряде постановлений пришел к выводу, что такие сделки «экономически обоснованы, имеют разумные хозяйственные мотивы и цели для обеих сторон», и поэтому не направлены на необоснованную налоговую экономию. Несмотря на эти решения из- за претензий налоговых органов число сделок по возвратному лизингу существенно сократилось— компании опасаются разбирательств в судах.

Недостатком существующего законодательства в области лизинга считается также невозможность повторной сдачи имущества в лизинг. «Дело в том, что налоговые органы признают сделку лизинговой, а значит, лизинговая компания получит все причитающиеся ей льготы (возможность включения лизинговых платежей в расходы, ускоренная амортизация объекта лизинга, и, как следствие, уменьшение налога на имущество) лишь в том случае, если она покупает объект под заказ конкретного заказчика. В случае разрыва контракта ей остается либо снова его купить и тогда уже сдавать в аренду, либо кому-то продать» [7].

На сегодняшний день самым сложным для лизинговых компаний направлением является лизинг недвижимости. Причем на рынке имеется огромный спрос на данный вид услуг, и у лизинговых компаний есть желание их осуществлять. Единственной проблемой является непроработанная законодательная база, в которой не прописан порядок регистрации прав на недвижимое имущество для случаев лизинговых сделок.

Выгода лизинга недвижимости состоит в том, что объект переходит в собственность лизингополучателя после полного расчета с лизинговой компанией. Это означает, что у предприятий появляется возможность сэкономить на налоге на имущество и налоге на прибыль. Кроме того, НДС, уплаченный в составе лизинговых платежей, возвращается предприятию.

Совершенствование законодательства в сфере лизинга недвижимости представляется очень важным направлением, поскольку этот инструмент обладает массой преимуществ перед другими способами сделок. В отличие от использования классической аренды объектов недвижимости механизм лизинга позволяет после окончания действия договора лизинга получить недвижимость в собственность по заранее установленной цене. В отличие от договора аренды, в котором арендодатель вправе изменять арендные ставки один раз в год, при заключении лизинговой сделки размеры лизинговых платежей согласовываются на первоначальном этапе и, как правило, не изменяются в течение всего срока лизинга.

В сравнении с ипотечным кредитом преимущества лизинга заключаются в отсутствии обязательств по залогу, так как имущество находится на балансе лизингодателя.

Большие сложности возникают с приобретением в лизинг объектов незавершенного строительства. На практике такие объекты не подлежат передаче в лизинг, поскольку они не могут быть использованы в предпринимательстве.

«Серьезной проблемой для лизинга зданий и сооружений является непрозрачность этого рынка. Продавцы недвижимости в целях ухода от налогов нередко умышленно занижают стоимость объекта недвижимости. В то же время составить график лизинговых платежей невозможно, не указав реальную стоимость объекта» [22].

В целом данный сегмент по-прежнему остается очень перспективным ввиду низкой конкуренции и значительных возможностей для роста. Для бизнеса финансовая аренда может стать эффективным инструментом для получения возможности использования нежилых помещений без крупных единовременных затрат.

В законодательстве необходимо предусмотреть и потребительский лизинг, а лизингу в предпринимательских целях, и только ему, предоставлять льготы. Сейчас в ГК РФ и в Законе о финансовой аренде говорится о возможности использования предмета лизинга только для предпринимательских целей. Это исключает предоставление лизинговых услуг физическим лицам и препятствует развитию лизинга в России. Кроме того, Законом предусмотрено, что для осуществления лизинговой деятельности лизинговые компании имеют право привлекать денежные средства только юридических лиц,- это означает, что физические лица не могут кредитовать лизинговые сделки. Снятие данных ограничений позволило бы ежегодно привлекать значительные средства населения, например, в лизинг автомобилей. Таким образом, объем инвестиций в реальный сектор экономики мог бы увеличиться.

Одной из главных проблем, с которой сталкиваются сейчас лизинговые компании в России, является неотработанность процедур досудебного возвращения имущества лизингодателя в случае неплатежей со стороны лизингополучателя. До момента окончания срока лизинговой сделки объект лизинга находится в собственности лизинговой компании. Однако ГК РФ и иные нормативные акты не предусматривают возможности досудебного изъятия собственного имущества у недобросовестного лизингополучателя. Вернуть свою собственность лизинговая компания может только в судебном порядке, но ГК РФ не регламентирует условия, кто, на каких условиях и где будет хранить это имущество в ходе судебной процедуры. Эта ситуация может негативно сказаться на сохранности имущества, учитывая тот факт, что судебные процессы могут длиться очень долго. Известно, что судебное разбирательство в нашей стране может длиться 3-4 месяца и больше, кроме того, довольно сложно добиться реального возврата имущества. Лизинговой компании приходится ждать своего имущества до полугода, за это время объект лизинга нередко теряет свою ликвидность.

«Из-за того, что в законодательстве нет четко установленного срока лизинговых сделок, активно развиваются и создают серьезные помехи работе лизинговых компаний так называемые «серые» лизинговые схемы, когда под видом лизинга компания просто покупает в рассрочку оборудование, машины и т.п., не вкладывая никаких инвестиций, но пользуясь всеми лизинговыми льготами, предоставляемыми в случае лизинга» [7]. Отсутствие ограничений по минимальному сроку финансовой аренды приводит к рискам по налогу на прибыль.

«Проблемы недобросовестности, но уже со стороны лизинговых компаний, возникли после отмены лицензирования этого вида деятельности. Продавцы (поставщики, производители) уже не могут отделить лизинговую компанию от псевдолизинговой, которая на самом деле, может, и не занимается лизингом, и, соответственно, это затрудняет предоставление ими скидок и отсрочек настоящим лизинговым компаниям» [7].

Еще одним проблемным моментом является следующий: в соответствии со ст.665 ГК РФ лизингополучатель вправе самостоятельно выбрать объект лизинга исообщить о нем лизингодателю либо оставить выбор лизингового имущества на усмотрение лизингодателя. На практике возникает вопрос, каким образом лизингополучатель может воспользоваться принадлежащим ему правом выбора, если реализация этого права тем или иным субъектом правоотношений влечет различные правовые последствия. Заключая договор финансового лизинга, в котором указан определенный без участия лизингополучателя объект лизинга или продавец, пользователь тем самым соглашается на предложенные лизингодателем условия договора. Фактически выбор продавца товара и объекта лизинга произвел лизингодатель, лизингополучатель же лишь согласился с ним.

«Согласно четвертому абзацу п.1 ст.4 Закона о финансовой аренде продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения. Данная правовая норма отличается рядом недостатков:

- прежде всего, представляется юридически некорректной формулировка "в пределах одного лизингового правоотношения", поскольку лизинговое правоотношение является сложным, комплексным правоотношением, в состав которого входит ряд самостоятельных правоотношений или гражданско-правовых договоров, включая договоры лизинга, купли-продажи, оказания сервисных услуг и другие;

- рассматриваемая правовая норма вступает в серьезные противоречия с положениями ст.670 ГК РФ, закрепляющими ответственность продавца по договору лизинга. Согласно абзацу второму п.1 ст.670 ГК РФ в отношениях с продавцом арендатор (лизингополучатель) и арендодатель (лизингодатель) выступают как солидарные кредиторы, которые вправе предъявить к должнику (продавцу) солидарные требования. Норма абзаца четвертого п.1 ст.4 Закона исключает возможность привлечения продавца (лизингополучателя) к ответственности за неисполнение обязательств по договору купли-продажи;

- в предложенной законодателем конструкции лизингополучатель является субъектом договора лизинга, которому во владение и пользование передается имущество, приобретенное лизингодателем в собственность у продавца по договору купли-продажи. Продавец является третьим лицом по отношению к сторонам договора лизинга;

- продавец является субъектом договора купли-продажи, заключенного лизингодателем в пользу третьего лица (лизингополучателя). По данному договору продавец (должник) обязан перед лизингодателем (кредитором) выполнить обязательство по передаче товара (предмета лизинга) лизингополучателю (третьему лицу). Согласно п.2 ст.10 Закона о финансовой аренде при осуществлении лизинга лизингополучатель (продавец, кредитор в договоре купли-продажи) вправе предъявить непосредственно продавцу (должнику в договоре купли-продажи) предмета лизинга требования к качеству и комплектности, срокам исполнения обязанности передать товар и другие требования, установленные законодательством и договором купли-продажи, заключенным между продавцом (лизингополучателем) и лизингодателем. Однако в соответствии с п.1 ст.4 Закона при исполнении договора купли-продажи, заключенного между продавцом и лизингодателем, в обязательстве по передаче товара третьему лицу продавец (должник) и лизингополучатель (кредитор) совпадают в одном лице. Согласно ст.413 ГК РФ обязательство прекращается совпадением должника и кредитора в одном лице;

- продавец, исполняя договор купли-продажи, обязан передать лизингодателю (покупателю) имущество в собственность, то есть к покупателю переходят все три правомочия собственника - правомочия владения, пользования и распоряжения. Продавцу (лизингополучателю) от лизингодателя переходят два правомочия - правомочие владения и пользования. При этом продавец, передавая правомочия собственника, является не только субъектом договора купли-продажи, но и субъектом договора лизинга (лизингополучателем), что противоречит общеправовым нормам» [54].

Наличие данной нормы в Законе позволяет недобросовестным участникам гражданско-правового (коммерческого) оборота злоупотреблять правом.

В Законе о финансовой аренде предусматриваются меры государственной поддержки лизинговой деятельности. Ими могут быть:

- предоставление инвестиционных кредитов для реализации лизинговых проектов;

- финансирование из федерального бюджета и предоставление государственных гарантий для реализации лизинговых проектов;

- создание залоговых фондов для обеспечения банковских инвестиций в лизинг с использованием государственного имущества;

- предоставление в законодательном порядке налоговых и кредитных льгот лизинговым компаниям для создания благоприятных экономических условий их деятельности;

- предоставление лизингодателям для стимулирования обновления машин и оборудования дополнительно, наряду с применением механизма ускоренной амортизации, права списания в качестве амортизационных отчислений от 35 процентов первоначальной стоимости основных фондов, срок службы которых более чем три года, в первый год их эксплуатации;

- создание фонда государственных гарантий по экспорту при осуществлении международного лизинга отечественных машин и оборудования.

Однако прямого действия они не имеют, а нормативные акты по ним не изданы. Поэтому в каждом отдельном случае для получения государственной поддержки приходится обращаться в Правительство РФ. Для примера приведем ряд таких постановлений Правительства РФ:

- Постановление Правительства РФ от 02.04.2009г. №295 «О предоставлении субсидий организациям рыбохозяйственного комплекса на возмещение части затрат на уплату…лизинговых платежей по договорам лизинга, заключенным в 2008- 2010 годах с российскими лизинговыми компаниями на приобретение гражданских судов, изготовленных на российских верфях»;

- Постановление Правительства РФ от 26.06.2002г. №466 «О порядке возмещения российским авиакомпаниям части затрат на уплату лизинговых платежей за воздушные суда российского производства, полученные ими от российских лизинговых компаний по договорам лизинга,…»;

- Постановление Правительства РФ от 27.04.1999г. №467 «О мерах по государственной поддержке лизинга сельскохозяйственной техники и оборудования».

Похожие работы

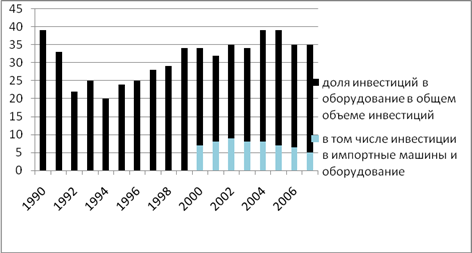

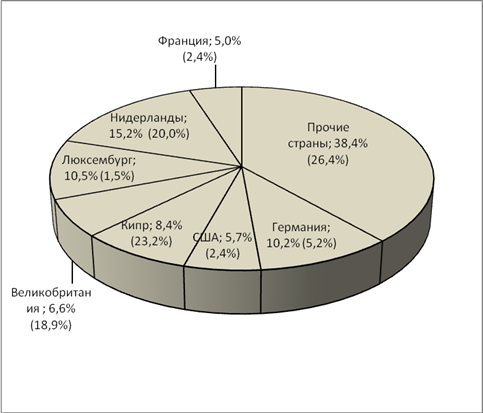

... , что для определения благоприятности инвестиционного климата России в целом, необходимо обратить внимание на регионы и способствовать улучшению инвестиционного регионального климата. 2. Инвестиционный климат в России 2.1 Структура накопления и накопленные проблемы Инвестиционный процесс в рыночном хозяйстве – один из наиболее интересных и сложных объектов исследования. Он хуже всего ...

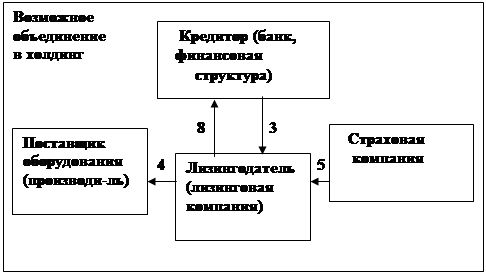

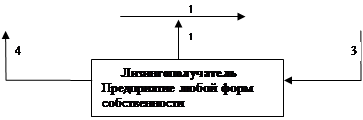

... 29423,7 198555 Итого 9178,5 107608,0 670636,9 2836500 Но эти данные относятся к 1997 г. В августе 1998 г. многое изменилось. 3.1. Первые лизинговые коипании. Одним из пионеров лизинга в России является Международный Промышленный банк, лизинговая компания “Балтлиз” учрежденные в 1990 г. В 1993 г. решением правительства Москвыбыла организована Московская Лизинговая Компания. К ...

... сделки, проводимые лизингодателем и лизингополучателем одной страны, если хотя бы одна из сторон ведет свою деятельность и имеет капитал совместно с зарубежной фирмой. Особенности правового развития лизинга в России. 1. Соотношение Закона о лизинге и ГК Лизинг в России появился сравнительно недавно, и его развитие в нашей стране протекало достаточно слабо. Это связано с тем, что основой ...

... . Кроме отечественных, на российском рынке действуют также и иностранные лизинговые фирмы – поставщики оборудования, автотранспортных средств и технологий (IVECO, Scania, DAF и др.). 7. Перспективы развития лизинга в России На нынешнем этапе экономических преобразований в нашей стране Правительством Российской Федерации постановлениями "О развитие лизинга в инвестиционной деятельности" № 633 ...

0 комментариев