Навигация

1.2 Виды лизинга

Классификация видов лизинга многообразна. Различные виды лизинга могут сочетаться в одном договоре финансовой аренды в зависимости от условий сделки. Вопрос о видах лизинга является дискуссионным для российского законодательства и экономической теории.

Закон о финансовой аренде в первоначальной редакции от 26.10.1998г. предусматривал три основных вида лизинга: финансовый, возвратный и оперативный. Кроме того, в зависимости от срока пользования имуществом он подразделялся на долгосрочный, среднесрочный и краткосрочный. Впоследствии в Закон были внесены изменения. На текущий момент ГК РФ и Закон о финансовой аренде регулируют только финансовый лизинг. В зависимости от того, резидентами какого государства являются стороны сделки, законодатель дополнительно предусмотрел внутренний и международный подвиды финансового лизинга.

До настоящего времени среди ученых нет единого подхода в определении видов договора лизинга. В основу деления могут быть положены различные квалифицирующие признаки и, следовательно, одна и та же лизинговая операция может быть отнесена к различным видам лизинга. В юридической и экономической литературе насчитывается свыше 50-ти разновидностей финансовой аренды, однако не все выделяемые виды имеют практическое значение.

По степени окупаемости предмета лизинга и условиям его амортизации выделяют:

а) финансовый лизинг (лизинг с полной окупаемостью):

1) прямой;

2) возвратный;

б) оперативный лизинг (лизинг с неполной окупаемостью):

1) оперативный лизинг открытого типа, когда в договоре закреплена гарантия того, что у оборудования по истечении срока договора будет определенная остаточная стоимость;

2) оперативный лизинг закрытого типа, когда в договоре не закреплена вышеуказанная гарантия;

3) револьверный (возобновляемый), когда лизингополучателю технологически последовательно требуется различное оборудование и он приобретает право по истечении определенного срока обменять арендуемое имущество на другой предмет лизинга.

Финансовый и оперативный лизинг наиболее распространенные в мировой практике виды лизинга. Разделение лизинга на финансовый и оперативный закреплено в Международном стандарте финансовой отчетности (IAS 17 Аренда (Leases)) (МСФО).

Финансовый лизинг– это соглашение, предусматривающее в течение периода своего действия выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую ее часть, дополнительные издержки и прибыль лизингодателя. Финансовый лизинг характеризуется следующими основными чертами:

- участием третьей стороны в сделке (продавца, поставщика или производителя предмета лизинга);

- невозможностью расторжения договора в течение срока, необходимого для возмещения расходов лизингодателя, хотя на практике это иногда происходит, что оговаривается в договоре финансовой аренды;

- продолжительным периодом действия договора финансовой аренды, обычно близким к сроку службы объекта сделки;

- объекты сделок при финансовом лизинге, как правило, отличаются высокой стоимостью.

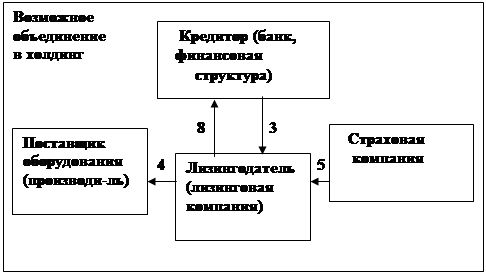

Поскольку финансовый лизинг по экономическим признакам схож с долгосрочным банковским кредитованием капитальных вложений, то чаще всего лизингодателями выступают банки, финансовые компании и специализированные лизинговые компании, тесно связанные с банками.Описание подвидов финансового лизинга, прямого и возвратного дается ниже в данном подразделе курсовой работы.

Оперативный лизинг– это арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемого в лизинг имущества, не покрываются лизинговыми платежами в течение срока действия договора лизинга (одного из возможных договоров лизинга конкретного имущества). «Оперативный лизинг характеризуется следующими основными чертами:

- лизингодатель не рассчитывает возместить все свои затраты за счет поступления лизинговых платежей от одного лизингополучателя по одному договору;

- договор лизинга заключается на срок менее срока физического износа оборудования и может быть расторгнут лизингополучателем в любое время;

- риск повреждения или утраты объекта сделки лежит в основном на лизингодателе, хотя в договоре может предусматриваться определенная ответственность лизингополучателя за порчу переданного ему имущества, но ее размер значительно меньше первоначальной цены имущества;

- размеры лизинговых платежей обычно выше, чем при финансовом лизинге, т.к. лизингодатель, не имея полной гарантии окупаемости затрат, вынужден учитывать различные коммерческие риски (риск не найти лизингополучателя на весь объем имеющегося оборудования, риск поломки объекта сделки, риск досрочного расторжения договора) путем повышения цены на свои услуги;

- объектом сделки являются преимущественно наиболее популярные виды машин и оборудования» [19].

При оперативном лизинге лизинговая компания приобретает оборудование заранее, не зная конкретного лизингополучателя. Лизинговые компании при этом виде лизинга как правило сами страхуют имущество, передаваемое в лизинг, и обеспечивают его техническое обслуживание и ремонт.

Лизингополучатель предпочитает оперативный лизинг в случаях, когда:

- предполагаемые доходы от использования арендованного оборудования не окупают его первоначальной цены;

- оборудование требуется на небольшой срок (сезонные работы или разовое использование);

- оборудование требует специального технического обслуживания;

- объектом сделки выступает новое, непроверенное оборудование, а также оборудование с высокой степенью морального старения.

Есть мнение, что оперативный лизинг по своей природе является обычным договором аренды, поскольку у лизингодателя отсутствует обязанность приобрести имущество, отвечающее четким указаниям лизингополучателя. В частности отмечалось, что оперативный лизинг не может быть признан в качестве вида лизинга потому что срок пользования имуществом намного меньше нормативного срока его службы, а также не обеспечивается полная компенсация затрат лизингодателя. Согласно другой точки зрения, возможность существования оперативного лизинга не отрицается, но его существование целесообразно только в том случае, когда не возникает трудностей с повторной сдачей оборудования в аренду, а также нет риска его морального старения. В соответствии с третьей позицией оперативный лизинг имеет место быть и является привлекательным для лизингополучателей, востребованным.

По условиям амортизации выделяют:

- лизинг с полной амортизацией, когда срок договора равняется нормативному сроку службы имущества и в течение срока его действия происходит полная выплата лизингодателю стоимости лизингового имущества;

- лизинг с неполной амортизацией, когда срок договора меньше нормативного срока службы имущества, и в течение его действия окупается только часть стоимости лизингового имущества.

В зависимости от сектора рынка, где проводятся лизинговые операции, выделяют:

а) внутренний лизинг;

б) внешний (международный) лизинг:

1) экспортный, когда лизингополучателем является зарубежная страна;

2) импортный, когда лизингодателем является иностранное государство;

3) прямой, когда все операции совершаются международными организациями из разных стран;

4) транзитный, при котором лизингодатель одной страны берет кредит или приобретает имущество в другой стране и поставляет его лизингополучателю из третьей страны.

По составу участников (субъектов) лизинговой сделки выделяют:

- прямой лизинг;

- косвенный лизинг (лизинг «стандарт»).

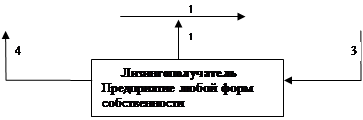

При прямом лизинге в двусторонней сделке собственник имущества (продавец, поставщик или производитель) самостоятельно сдает объект в лизинг. При косвенном лизинге передача имущества происходит через посредника. В данном случае имеет место классическая (лизинг «стандарт») трехсторонняя сделка (продавец - лизингодатель - лизингополучатель).

Частным случаем прямого лизинга является возвратный лизинг, при котором собственник имущества передает право собственности на него будущему лизингодателю на условиях договора купли-продажи и одновременно вступает с ним в отношения в качестве арендатора имущества. В этом случае продавец и лизингополучатель - одно и то же юридическое лицо. Если предприятие нуждается в имуществе, но в данный момент испытывает трудности с финансовыми ресурсами, ему крайне выгодно продать имущество лизинговой компании и одновременно фактически продолжать пользоваться им. Это не исключает возможности последующего выкупа имущества после окончания срока договора и восстановления права собственности. Предприятие, получив средства от проданного имущества, может использовать их для усовершенствования или для расширения своего производства, используя льготы налогообложения лизинговых операций. «Экономисты отмечают также открывающуюся возможность выравнивания баланса путем продажи своего движимого и недвижимого имущества не по балансовой, а по обычно опережающей рыночной стоимости. Осовременивая таким способом свой баланс, предприятие приводит его в соответствие с рыночной обстановкой, существенно увеличивая финансовый потенциал и одновременно удерживая свою прежнюю собственность в пользовании» [18].

Такой "вид" лизинга как прямой по сути является обычной арендой: отсутствие фигуры продавца в лизинговой схеме стирает грань различия между лизингом и арендой. При всей привлекательности для лизингополучателя условий договора возвратного лизинга он не отвечает основным целям института лизинга. В первую очередь, это связано с тем, что договор лизинга призван стимулировать предпринимателей расширять и совершенствовать свое производство, обновлять машинный парк и оборудование, налаживать производство с помощью новейших технологий и разработок. Лизингополучатель получает дополнительные денежные средства от разницы между реализацией своего оборудования и использованием его же на условиях пользования, однако не получает нового (или иного необходимого, специально для него приобретенного) оборудования.

По типу имущества (предмета лизинга) выделяют:

- лизинг машинно-технической продукции (лизинг движимости);

- лизинг недвижимости;

- лизинг бывшего в эксплуатации имущества.

Обращение к лизингу имущества б/у выгодно как продавцу, так и лизингополучателю: продавец предоставляет в лизинг простаивающее имущество, тем самым компенсирует убытки от вынужденных простоев, а лизингополучателя привлекает относительно невысокая стоимость имущества.

По объему обслуживания передаваемого в лизинг имущества выделяют:

- чистый лизинг, при котором все обслуживание передаваемого имущества берет на себя лизингополучатель, поэтому расходы по обслуживанию оборудования не включаются в лизинговые платежи;

- лизинг с полным набором услуг, когда на лизингодателя возлагается полное или частичное обслуживание предмета лизинга.

По отношению к налоговым льготам выделяют:

- фиктивный лизинг;

- действительный лизинг.

Если сделка носит спекулятивный характер и заключается исключительно с целью извлечения наибольшей прибыли за счет получения необоснованных льгот, а не за счет налаживания и усовершенствования производства, то эта сделка может быть признана фиктивным лизингом. По сути, такой договор - притворная сделка, прикрывающая иную операцию, и ничтожен с момента заключения. В случае действительного лизинга лизингодатель имеет законное право на причитающиеся налоговые льготы.

По характеру лизинговых платежей выделяют:

- лизинг с денежным платежом, когда все платежи производятся в денежной форме;

- лизинг с компенсационным платежом, когда платежи осуществляются в форме поставки товаров или в форме оказания встречных услуг (зачетом);

- лизинг со смешанным платежом, когда сочетаются вышеназванные формы расчетов.

По числу лиц, выступающих на стороне лизингодателя, выделяют лизинг с привлечением средств, который, в свою очередь, подразделяется на:

- раздельный лизинг (лизинг, частично финансируемый лизингодателем);

- групповой лизинг (акционерный).

Раздельный лизинг используется при особо крупных и дорогостоящих сделках, ему присуще многоканальное финансирование. «Экономический смысл раздельного лизинга заключается в том, что лизингодатель, покупая предмет лизинга, выплачивает из своих средств только часть необходимой суммы, остальную часть он берет взаймы для этой цели у одного или нескольких заимодавцев. Такая ссуда выдается на определенных условиях: заемщик-лизингодатель не несет всей полноты ответственности перед заимодавцами за полный и своевременный возврат ссуды, т.к. она возмещается за счет поступающих лизинговых платежей; в пользу займодавцев оформляется залог на ссуду» [17]. Предметом раздельного лизинга чаще всего является оборудование для предприятий коммунального обслуживания, парков грузовых автомобилей, подвижных железнодорожных составов, кораблей.

При групповом лизинге на стороне лизингодателя выступают несколько лиц, но назначается одно доверенное лицо, ответственное в последующем за совершение всех необходимых действий.

По сроку действия договора лизинга выделяют:

- краткосрочный лизинг (до 1,5 лет);

- среднесрочный лизинг (от 1,5 до 3 лет);

- долгосрочный лизинг (более 3 лет).

В зависимости от стоимости объекта лизингового договора выделяют:

- мелкий лизинг;

- стандартный лизинг;

- крупный лизинг.

Предметом мелкого лизинга выступают, например, компьютеры, системы безопасности, телефонные станции. Стандартный лизинг заключается обычно в отношении мини-пекарен, заводов по разливу воды и т.п. Предметом крупного лизинга становятся самолеты, морские суда.

Законодательство некоторых стран в зависимости от наличия или отсутствия преимущественного права продолжить срок лизингового договора, разделяет:

- растяжимый лизинг, когда лизингополучателю такое право предоставляется;

- срочный лизинг, когда договор заключается на определенный период, по истечении которого имущество переходит в собственность к лизингополучателю или возвращается к лизингодателю.

Кроме того, можно выделить следующие виды лизинга:

- сублизинг - сделка, при которой лизингополучатель с согласия лизингодателя может передать предмет лизинга в пользование другим юридическим лицам;

- лизинг «поставщику»: в этом случае продавец оборудования также становится лизингополучателем, как и при возвратном лизинге, но арендованное имущество используется не им, а другими арендаторами, которых он обязан найти и сдать им объект сделки в аренду. Субаренда является обязательным условием в договорах подобного рода;

- компенсационный лизинг, когда арендные платежи осуществляются продавцом продукции, изготовленной на оборудовании, являющимся объектом лизинговой сделки;

- контрактный наем – это специальная форма лизинга, при которой лизингополучателю предоставляются в аренду комплектные парки машин, сельскохозяйственной, дорожно-строительной техники, тракторов, автотранспортных средств;

- генеральный лизинг, когда у лизингополучателя есть право дополнять список арендуемого оборудования без заключения новых контрактов.

На практике имеет место сочетание различных типов лизинговых договоров (смешанных договоров), что увеличивает число видов лизинга.

Похожие работы

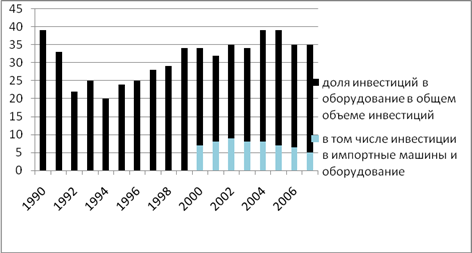

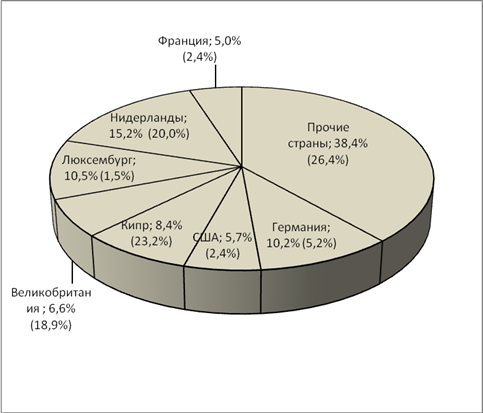

... , что для определения благоприятности инвестиционного климата России в целом, необходимо обратить внимание на регионы и способствовать улучшению инвестиционного регионального климата. 2. Инвестиционный климат в России 2.1 Структура накопления и накопленные проблемы Инвестиционный процесс в рыночном хозяйстве – один из наиболее интересных и сложных объектов исследования. Он хуже всего ...

... 29423,7 198555 Итого 9178,5 107608,0 670636,9 2836500 Но эти данные относятся к 1997 г. В августе 1998 г. многое изменилось. 3.1. Первые лизинговые коипании. Одним из пионеров лизинга в России является Международный Промышленный банк, лизинговая компания “Балтлиз” учрежденные в 1990 г. В 1993 г. решением правительства Москвыбыла организована Московская Лизинговая Компания. К ...

... сделки, проводимые лизингодателем и лизингополучателем одной страны, если хотя бы одна из сторон ведет свою деятельность и имеет капитал совместно с зарубежной фирмой. Особенности правового развития лизинга в России. 1. Соотношение Закона о лизинге и ГК Лизинг в России появился сравнительно недавно, и его развитие в нашей стране протекало достаточно слабо. Это связано с тем, что основой ...

... . Кроме отечественных, на российском рынке действуют также и иностранные лизинговые фирмы – поставщики оборудования, автотранспортных средств и технологий (IVECO, Scania, DAF и др.). 7. Перспективы развития лизинга в России На нынешнем этапе экономических преобразований в нашей стране Правительством Российской Федерации постановлениями "О развитие лизинга в инвестиционной деятельности" № 633 ...

0 комментариев