Навигация

Средний срок оборота дебиторской задолженности в днях

8. Средний срок оборота дебиторской задолженности в днях

![]()

За 2006 год:

За 2007 год:

Данный показатель характеризует длительность погашения дебиторской задолженности в днях. Наблюдается динамика роста данного показателя, что является отрицательным моментом. Т.к. чем продолжительней период погашения, тем выше риск непогашения дебиторской задолженности.

9. Оборачиваемость денежных средств и краткосрочных финансовых вложений

За 2006 год:

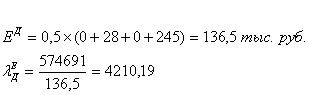

За 2007 год:

10. Средний срок оборота денежных средств и краткосрочных финансовых вложений в днях

![]()

За 2006 год:

За 2007 год:

Сделав расчеты по п. 9, 10 можно проследить снижение оборачиваемости и увеличение роста среднего срока оборота денежных средств. Это свидетельствует о нерациональной организации работы предприятия, допускающего замедление использования высоколиквидных активов.

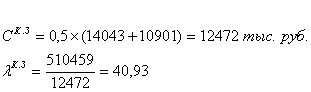

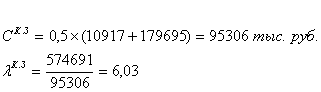

11. Оборачиваемость кредиторской задолженности

За 2006 год:

За 2007 год:

Значительное снижение оборачиваемости кредиторской задолженности (с 41 оборота до 6 оборотов в год) свидетельствует о снижении платежной дисциплины предприятия в отношениях с кредиторами и (или) об увеличение покупок с отсрочкой платежа. Данный показатель является отрицательным аспектом деятельности предприятия, снижение платежеспособности, просрочка платежей может привести к нехватке финансовых ресурсов на предприятии, снижению производства продукции, дальнейшей потери покупателей и банкротству.

Руководству предприятия следует пересмотреть политику управления кредиторской задолженностью и принять соответствующие решения по предотвращению возможных последствий.

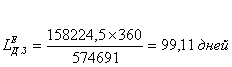

12. Средний срок оборота кредиторской задолженности в днях

![]()

За 2006 год:

За 2007 год:

Данный коэффициент отражает средний срок возврата коммерческого кредита. Динамика роста данного показателя (увеличение с 9 дней в 2006г. до 60 дней в 2007г.) еще раз подтверждает снижение платежеспособности организации.

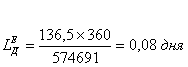

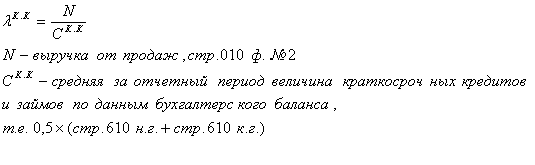

13. Оборачиваемость кредитов и займов

За 2006 год: данные для расчета показателя отсутствуют

За 2007 год:

14. Средний срок оборота кредитов и займов в днях

![]()

показатель оборотный актив производственный

За 2007 год:

![]()

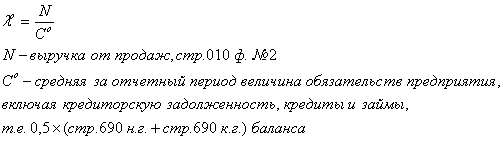

15. Оборачиваемость всех обязательств

За 2007 год:

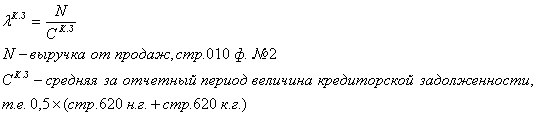

16. Средний срок оборота всех обязательств в днях

![]()

За 2006 год:

![]()

За 2007 год:

![]()

Если сопоставить оборачиваемость краткосрочных обязательств с оборачиваемостью дебиторской задолженности, то можно сделать следующий вывод: средний срок погашения (оборота) краткосрочных обязательств (2006г.: 9 дней; 2007г.: 75 дней) значительно, ниже среднего срока погашения (оборота) краткосрочной дебиторской задолженности (2006г.: 26 дней; 2007г.: 100 дней).

Это свидетельствует о финансовой неустойчивости предприятия, т.к. поступления от дебиторов не обеспечивают своевременного проведения расчетов с кредиторами.

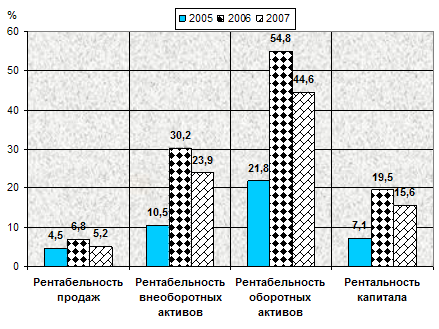

По проведенным расчетам сформируем сводную таблицу и проведем анализ эффективности использования оборотных средств.

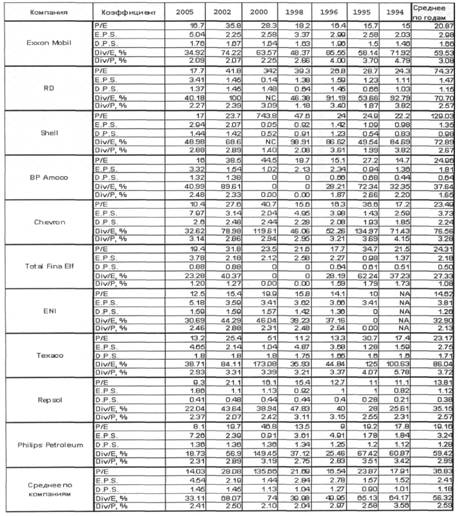

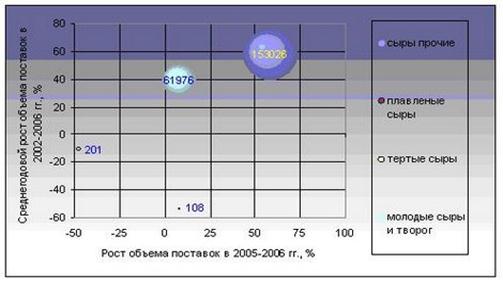

Таблица 4. Анализ эффективности использования оборотных средств.

| Показатели | 2006 год | 2007 год | абсолютное отклонение | темп роста |

| Коэффициент оборачиваемости оборотных средств | 6,838 | 3,008 | -3,83 | 43,99 |

| Коэффициент закрепления оборотных средств на 1 руб. продукции | 0,146 | 0,332 | 0,186 | 227,40 |

| Оборачиваемость оборотных средств в днях | 52,65 | 119,68 | 67,03 | 227,31 |

| Коэффициент оборачиваемости запасов | 15,57 | 18,19 | 2,62 | 116,83 |

| Средний срок оборота запасов в днях | 23,11 | 19,79 | -3,32 | 85,63 |

| Оборачиваемость дебиторской задолженности | 13,92 | 3,63 | -10,29 | 26,08 |

| Средний срок оборота дебиторской задолженности в днях | 25,86 | 99,11 | 73,25 | 383,26 |

| Оборачиваемость денежных средств и краткосрочных финансовых вложений | 6420,87 | 4212,19 | -2208,68 | 65,60 |

| Средний срок оборота денежных средств и краткосрочных финансовых вложений в днях | 0,06 | 0,08 | 0,02 | 133,33 |

| Оборачиваемость кредиторской задолженности | 40,93 | 6,03 | -34,9 | 14,73 |

| Средний срок оборота кредиторской задолженности в днях | 8,8 | 59,7 | 50,9 | 678,41 |

| Оборачиваемость кредитов и займов | 0 | 23,97 | 23,97 | 0 |

| Средний срок оборота кредитов и займов в днях | 0 | 15,02 | 15,02 | 0 |

| Оборачиваемость всех обязательств | 0 | 4,82 | 4,82 | 0 |

| Средний срок оборота всех обязательств в днях | 8,8 | 74,72 | 65,92 | 849,09 |

В целом по предприятию можно говорить о неэффективности использования оборотных активов предприятия.

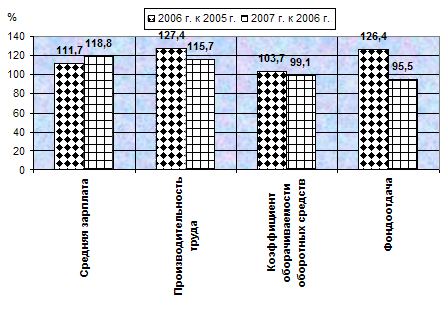

В 2007 г. прослеживается снижение коэффициента оборачиваемости оборотных средств по отношению к 2006 г. на 43,99 п.п. Замедление скорости оборота оборотных средств явилось следствием резкого увеличения дебиторской задолженности и неэффективного управления оборотными средствами в целом.

О неэффективном использовании оборотных средств также свидетельствует увеличение коэффициента закрепления на 127,4 п.п., и рост длительности оборота оборотных средств в днях с 53 до 120 дней.

Рост оборачиваемости запасов, связан с увеличением выручки в 2007 г. и незначительному снижению стоимости запасов.

Однако о благоприятной тенденции свидетельствует сокращение срока оборота запасов в днях с 23 дней до 20, это означает, что сократился срок поступления запасов в непосредственное производство.

Существенное место в оценке эффективности использования оборотных средств занимает оборачиваемость дебиторской задолженности. Данный коэффициент сократился на 10 оборотов, при этом средний срок оборота дебиторской задолженности в днях увеличился на 73 дня. Это свидетельствует об увеличении продаж с отсрочкой платежа и росте длительности погашение долга покупателей. Рост продолжительности периода погашения и резкое снижение оборачиваемости увеличивает риск непогашения дебиторской задолженности. Руководству предприятия следует пересмотреть политику управления дебиторской задолженности.

Также можно сказать о неэффективном управлении высоколиквидными оборотными активами предприятия, допускающем их замедление. Средний срок оборота наиболее ликвидных активов (денежные средства, краткосрочные финансовые вложения) в 2007г вырос по сравнению с 2006г на 0,02 дня. При этом оборачиваемости упала 65,6 п.п.

Еще один важный показатель – оборачиваемость кредиторской задолженности. Резкое снижение данного показателя более чем в 6,5 раз свидетельствует о снижении платежеспособности организации ОАО «Экстра-М».

Руководству предприятия следует пересмотреть политику управления оборотными активами и принять решения по повышению эффективности их использования.

Похожие работы

... рентабельности фирмы, рентабельности реализованной продукции, рентабельности производства продукции, определения величины чистой прибыли, остающейся в распоряжении предприятия, и других показателей.[11] Глава 2. Оценка финансового состояния ОАО ФАПК «Якутия» 2.1 Организационно-производственная и экономическая характеристика ОАО ФАПК «Якутия» ОАО Финансовая агропромышленная корпорация « ...

... политики предприятия; 4) управление оборотными средствами, кредиторской и дебиторской задолженностью; 5) управление издержками, включая выбор амортизационной политики; 6) выбор дивидендной политики. 2. Оценка финансовой политики предприятия на примере ОАО "Чебоксарский хлебозавод № 2" 2.1 Общая характеристика предприятия Открытое акционерное общество "Чебоксарский хлебозавод № 2" ...

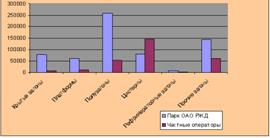

... 400 Дивидендные выплаты согласно дивидендной политике 10% 10% 10% 10% 10% Оптимальный размер дивиденда 17,24 23,5 8,26 35,64 39,26 40 3.2 Основные направления по формированию дивидендной политики ОАО «РЖД» Эффективность политики управления прибылью предприятия определяется не только результатами ее формирования, но и характером ее распределения. В идеале, на ...

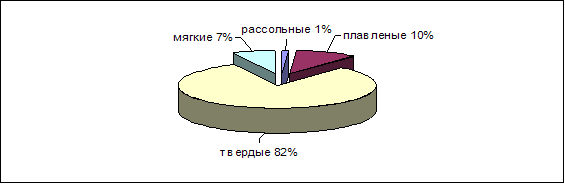

... - на 10%; при упаковке в полистироловые коробки, поддоны, антисептические пакеты типа «Тетра-Брик», «Тетра-Рекс», «Тетра-Пак» - на 25%. 4 Совершенствование маркетинговой деятельности ОАО «Березовский сыродельный комбинат» 4.1 Совершенствование товарной политики предприятия. Бизнес- план по внедрению в производство нового вида продукции – мороженого «Яначка» С целью совершенствования ...

0 комментариев