Навигация

Мероприятия, направленные на улучшение финансового состояния

3.5 Мероприятия, направленные на улучшение финансового состояния

Исходя из задач, которые стоят перед ОАО «Сибирьтелеком» в настоящее время в условиях кризисного финансового состояния, весь комплекс мероприятий по укреплению финансового состояния должен быть направлен на совершенствование политики финансирования деятельности предприятия.

Совершенствование политики финансирования деятельности предприятия предполагает:

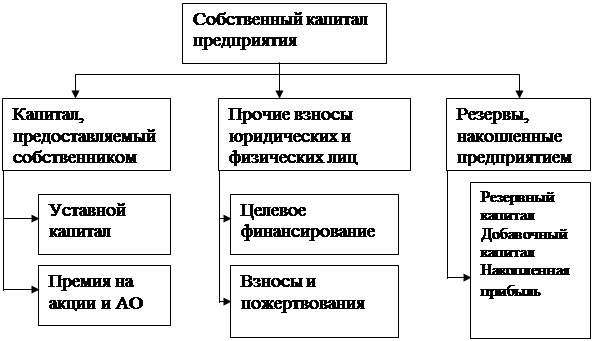

- определение рациональной структуры пассивов предприятия (соотношения между заемными, привлеченными и собственными средствами) с учетом допустимого уровня финансового риска.

- разработку дивидендной политики, производя расчеты по распределению чистой прибыли на вознаграждение инвесторов, с одной стороны, и самофинансирование развития и наращивание собственных средств, с другой стороны;

- формирование наилучшей структуры заемных средств по форме (кредиторская задолженность, кредит, облигационный заем), по срокам (краткосрочные, долгосрочные) и стоимости.

В области совершенствованию политики финансирования деятельности предприятия можно предложить придать структуре пассивов более рациональную основу. В структуре пассивов необходимо увеличивать долю заемного капитала, коэффициент автономии равный 47,8% (доля собственного капитала) позволяет это сделать. При этом увеличивать необходимо долгосрочные кредиты и займы. Для повышения финансовой устойчивости до нормальной, предприятию необходим долгосрочный кредит в размере 7500 млн. рублей.

Кредитный рейтинг Компании позволяет взять такой кредит, как в российском, так и в любом иностранном банке, т. к. Fitch Ratings-Лондон / Москва-2 марта 2010 г. повысило рейтинги ОАО Сибирьтелеком до уровня «BB» со «Стабильным» прогнозом.

Рейтинги отражают существенно улучшившуюся ликвидность и снизившиеся риски рефинансирования рассматриваемых традиционных операторов связи, а также тот факт, что их финансовые и операционные показатели остаются сильными, а левередж находится на низком уровне.

Операционные и финансовые показатели традиционных операторов продемонстрировали высокую устойчивость в период спада. Выручка компаний росла, показатели маржи улучшались, а абонентская база и использование услуг связи в целом оставались стабильными. Большинство операторов продемонстрировали впечатляющий уровень гибкости по существенному сокращению капвложений, что позволило им значительно улучшить генерирование свободного денежного потока и обеспечить наличие денежных средств для обслуживания долга. Fitch не ожидает, что исключительно высокая маржа свободного денежного потока, полученная в 2009 г., может поддерживаться в долгосрочной перспективе. В то же время, доля выручки, которая направляется на капвложения, скорее всего, будет ниже, чем в прошлом, и это будет иметь положительное влияние на свободный денежный поток. Однако по-прежнему отмечается, что в долгосрочной перспективе прогнозируемость уровня необходимых капвложений, который может поддерживаться, остается ограниченной, что может поставить под угрозу генерирование свободного денежного потока.

В целом Fitch ожидает, что будет сохраняться сильный контроль над расходами, и это будет поддерживать маржу. Позитивным фактором для многих традиционных операторов связи является существенный взнос денежных средств из Фонда универсальной услуги, при этом сумма трансфертов является закрепленной до 2013 г. Из фонда спонсируются определенные телекоммуникационные услуги, предоставление которых на самостоятельной основе не является экономически выгодным.

Для ОАО «Сибирьтелеком» Долгосрочный РДЭ в иностранной валюте повышен с уровня «B+» до «BB», прогноз «Стабильный», а Краткосрочный РДЭ в иностранной валюте подтвержден на уровне «B».

Пересчитаем показатели финансовой устойчивости по трехфакторной модели, исходя из возможности получения долгосрочного кредита в размере 7500 млн. рублей (табл. 20).

Таблица 20. Абсолютные показатели финансовой устойчивости ОАО «Сибирьтелеком», исходя из возможности привлечения долгосрочного кредита, млн. руб.

| Показатели | 2009 г. (Факт) | План | Абсолютное изменение за период (2009–2007 гг.) |

| 1. Запасы (включая НДС по приобретенным ценностям) | 854 | 854 | 0 |

| 2. Собственный капитал | 17777 | 17777 | 0 |

| 3. Внеоборотные активы | 33069 | 33069 | 0 |

| 4. Наличие собственного оборотного капитала (п. 2 – п. 3) | -15292 | -15292 | 0 |

| 5. Долгосрочные обязательства | 9122 | 16622 | 7500 |

| 6. Наличие собственных и долгосрочных источников формирования запасов (п. 4 + п. 5) | -6170 | 1330 | 7500 |

| 7. Краткосрочные кредиты и займы | 6268 | 6268 | 0 |

| 8. Общая величина основных источников формирования запасов (п. 6 + п. 7) | 98 | 7598 | 7500 |

| 9. Излишек (+) или недостаток (–) собственного оборотного капитала (п. 4 – п. 1) | -16146 | -16146 | 0 |

| 10. Излишек (+) или недостаток (–) собственных и долгосрочных источников формирования запасов (п. 6 – п. 1) | -7024 | 476 | 7500 |

| 11. Излишек (+) или недостаток (–) основных источников формирования запасов (п. 8 – п. 1) | -756 | 6744 | 7500 |

| Трехфакторная модель типа финансовой устойчивости | (0; 0; 0) | (0; 1; 1) | Х |

Проведенные расчетные плановые данные показателей обеспеченности запасов источниками их формирований (табл. 20) позволили установить, что ОАО «Сибирьтелеком» в 2009 году находилось в кризисном финансовом состоянии, так как ни собственных средств, ни долгосрочных и краткосрочных кредитов и займов было недостаточно для формирования запасов. Ситуация существенно изменится, если в источниках формирования запасов увеличить долю долгосрочного заемного капитала в размере 7500 млн. рублей. Данное обстоятельство позволяет восстановить финансовую устойчивость до нормальной финансовой устойчивости организации.

Пересчитаем и коэффициенты, характеризующие финансовую устойчивость, представленные в таблице 11, для подтверждения выводов об изменении финансовой устойчивости ОАО «Сибирьтелеком» с учетом привлечения долгосрочного кредита в размере 7500 млн. рублей (табл. 21).

Таблица 21. Относительные показатели финансовой устойчивости ОАО «Сибирьтелеком», исходя из измененной структуры пассивов, млн. руб.

| Показатель | Код строки Баланса | 2009 г. (Факт) | План | Абсолютное отклонение плана от уровня 2009 г. | |

| Оптимальное значение | |||||

| 1. Внеоборотные активы | 190 | 33069 | 33069 | 0 | |

| 2. Оборотные активы | 290 | 4119 | 11619 | 7500 | |

| 3. Валюта Баланса | 300 | 37188 | 44688 | 7500 | |

| 4. Собственный капитал | 490 | 17777 | 17777 | 0 | |

| 5. Долгосрочные обязательства | 590 | 9122 | 16622 | 7500 | |

| 6. Заемный капитал | 590 + 690 | 19411 | 26911 | 7500 | |

| 2. Показатели финансовой устойчивости организации | |||||

| 7. Собственный оборотный капитал (п. 4 – п. 1) | ≥ 10% от стоимости оборотных активов | -15292 | -15292 | 0 | |

| 8. Коэффициент автономии (п. 4: п. 3) | ≥ 0,5 | 0,478 | 0,398 | -0,0802 | |

9. Коэффициент финансовой устойчивости ((п. 4+ п. 5): п. 3) | 0,8–0,9 | 0,723 | 0,770 | 0,047 | |

| 10. Коэффициент маневренности собственного капитала (п. 7: п. 4) | 0,2–0,5 | -0,86 | -0,86 | 0 | |

| 11. Коэффициент концентрации заемного капитала (п. 6: п. 3) | ≤ 0,5 | 0,522 | 0,602 | 0,080 | |

| 12. Коэффициент обеспеченности собственными оборотными средствами (п. 7: п. 2) | ≥ 0,1 | -3,71 | -1,32 | 2,39 | |

| 13. Коэффициент соотношения заемного и собственного капиталов (п. 6: п. 4) | ≤ 1 | 1,092 | 1,514 | 0,422 | |

| 14. Индекс постоянного актива (п. 1: п. 4) | < 1 | 1,86 | 1,86 | 0 | |

Полученные данные (табл. 21), также свидетельствуют об усилении финансовой устойчивости, т. к. растет коэффициент финансовой устойчивости до 0,77 (при нормативе 0,8–0,9); растет коэффициент обеспеченности собственными оборотными средствами до -1,32, хотя его значение все еще за пределами норматива, поэтому мы можем говорить только о нормальной устойчивости, а не абсолютной.

Обслуживание долгосрочного кредита не окажет существенного воздействия на финансовый результат в связи с тем, что при существующей ставке рефинансирования (8% с 30 апреля 2010 г.) предприятие может рассчитывать на сравнительно недорогой кредит в пределах ставки в 8%.

Таким образом, предлагаемые мероприятия являются эффективными с точки зрения улучшения финансового состояния и повышения уровня финансовой устойчивости ОАО «Сибирьтелеком».

Выводы и предложения

В современных экономических условиях деятельность каждого хозяйствующего субъекта является предметом внимания обширного круга участников рыночных отношений (организаций и лиц), заинтересованных в результате его функционирования.

На основании доступной им отчетно-учетной информации указанные лица стремятся оценить финансовое положение предприятия.

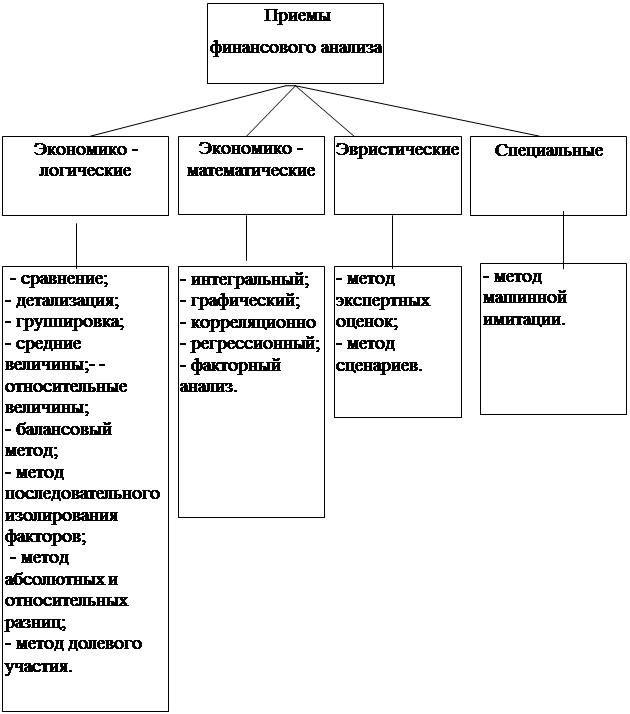

Основным инструментом для этого служит финансовый анализ, при помощи которого можно объективно оценить внутренние и внешние отношения анализируемого объекта: охарактеризовать его платежеспособность, эффективность и доходность деятельности, перспективы развития, а затем по его результатам принять обоснованные решения.

Финансовый анализ дает возможность оценить:

- имущественное состояние предприятия;

- степень предпринимательского риска, в частности возможность погашения обязательств перед третьими лицами;

- достаточность капитала для текущей деятельности и долгосрочных инвестиций;

- потребность в дополнительных источниках финансирования;

- способность к наращиванию капитала;

- рациональность привлечения заемных средств;

- обоснованность политики распределения прибыли и др.

Современный финансовый анализ имеет определенные отличия от традиционного анализа финансово-хозяйственной деятельности. Прежде всего, это связано с растущим влиянием внешней среды на работу предприятий. В частности, усилилась зависимость финансового состояния хозяйствующих субъектов от инфляционных процессов, надежности контрагентов (поставщиков и покупателей), усложняющихся организационно-правовых форм функционирования.

Содержание и основная целевая установка финансового анализа – оценка финансового состояния и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Финансовое состояние хозяйствующего субъекта – это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использование финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами.

В течение пяти лет (2009–2013 гг.), согласно стратегии, основными направлениями развития ОАО «Сибирьтелеком» являются: трансформация системы продаж и обслуживания; сохранение и укрепление позиций в фиксированной телефонии; опережающее развитие ШПД как основы формирования конкурентного преимущества; укрепление рыночных позиций в сегментах населения, малого и среднего бизнеса, крупных корпоративных клиентов; внедрение пакетированных предложений для клиентов; развитие и интеграция мобильного бизнеса; повышение операционной эффективности и сокращение затрат.

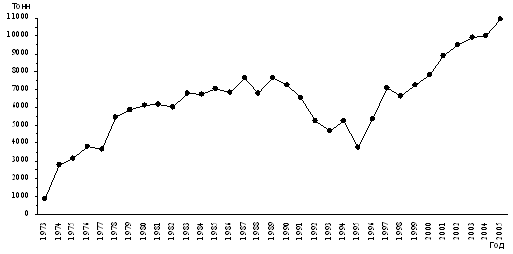

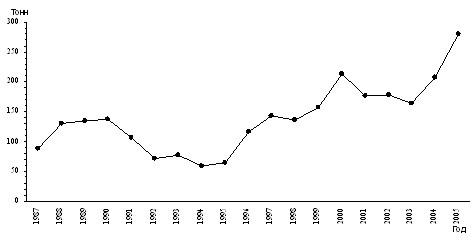

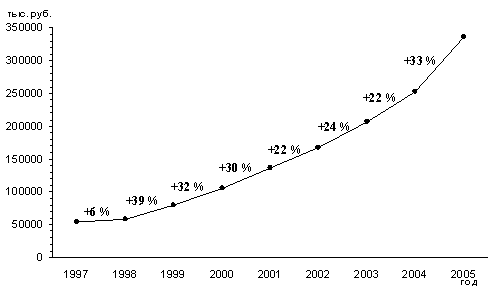

В 2009 году прирост доходов от предоставления услуг телеграфной связи, услуг по передаче данных и телематических услуг связи составил 491,7 млн. руб., или 9,28% уровня 2007 года, что обусловлено ростом числа пользователей услуг широкополосного доступа (ШПД) и соответственно ростом доходов от предоставления доступа к сети Интернет; прирост доходов от предоставления услуг местной телефонной связи составил 72,3 млн. руб., или 0,62%, что в основном обусловлено индексацией регулируемых тарифов с 1 марта 2009 года; прирост доходов от сдачи активов в аренду составил 445,0 млн. руб., или 135,3%, что связано с увеличением количества объектов, сдаваемых в аренду; снижение доходов от услуг присоединения и пропуска трафика, составившее 1176,2 млн. руб., или 31,47%, обусловлено снижением объемов пропускаемого трафика, а также отменой с 1 марта 2008 года тарификации точек присоединения; увеличение доходов от предоставления услуг внутризоновой телефонной связи составило 1986,6 млн. руб., или 66,68%, что связано с увеличением за период трафика от фиксированных абонентов как на сети фиксированных, так и на сети сотовых операторов; снижение доходов от предоставления услуг сотовой связи без учета дочернего бизнеса составило 31,8 млн. руб., или 2,98%, что объясняется уменьшением потребления услуг абонентами как в массовом, так и в корпоративном сегменте; снижение доходов по услугам содействия и агентским услугам, составило 175,2 млн. руб. (-26,98%). Снижение доходов произошло за счет уменьшения объема оказанных услуг пользователям со стороны ОАО «Ростелеком», а также заключения с пользователями на уровне ОАО «Ростелеком» прямых договоров.

В общей сумме затрат Компании наибольшую долю занимают расходы на оплату труда и отчисления на социальное страхование – 28,61% и 6,67%, соответственно, амортизационные отчисления – 20,36%, прочие расходы – 11,72%, расходы по услугам операторов связи – 11,06%, и расходы по услугам сторонних организаций – 7,73%.

Таким образом, мы можем говорить о повышении эффективности использования имеющихся трудовых ресурсов в компании, т. к. растет выручка на одного работника (на 324 тыс. рублей за период 2007–2009 гг.), увеличивается количество линий, приходящихся на одного работника (на 59), и, соответственно, растет среднегодовое количество линий (на 310,9 тыс. единиц). Растет количество абонентов широкополосного доступа на 403,1 тыс., возрастает уровень цифровизации коммутационного оборудования на 11,5%.

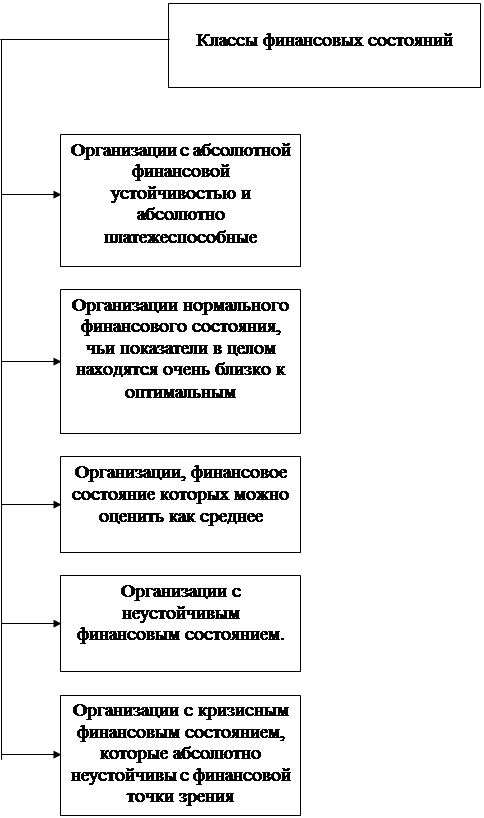

Анализ финансовой устойчивости проводился на основании трехфакторной модели. Проведенные расчетные данные показателей обеспеченности запасов источниками их формирований позволили установить, что ОАО «Сибирьтелеком» в 2007 году находилось в кризисном финансовом состоянии, так как ни собственных средств, ни долгосрочных и краткосрочных кредитов и займов было недостаточно для формирования запасов. Ситуация существенно не изменилась ни к концу 2008 года и в 2009 году ОАО так и не восстанавливает финансовую устойчивость

Сравнивая активы и пассивы по группам для анализа ликвидности, выяснили, что Баланс Компании является абсолютно не ликвидным, т.е. соотношение активов и пассивов не обеспечивает своевременное покрытие краткосрочных обязательств оборотными активами и не обеспечивается способность организации рассчитываться по своим обязательствам в долгосрочной перспективе. Все неравенства из условия абсолютной ликвидности не выполнены.

Анализ платежеспособности позволяет выявить следующую тенденцию. На начало 2009 года ОАО «Сибирьтелеком» за счет имеющихся денежных средств и краткосрочных финансовых вложений в состоянии было погасить 8% своих краткосрочных обязательств, а на конец года еще больше (10%) за счет уменьшения величины краткосрочных обязательств.

Коэффициент критической ликвидности на конец 2009 года составил 34%, что свидетельствует о наличии дебиторской задолженности. Если Компания в следующем году получит деньги от дебиторов, то она сможет расплатиться по части своих долгов.

Коэффициент текущей ликвидности к концу года увеличился с 0,38 до 0,43 по причине сокращения краткосрочных обязательств: займов.

На основании вышеизложенного можно сделать вывод, что в целом текущая платежеспособность Компании к концу года незначительно увеличилась, но в целом является все еще недостаточной для погашения долгов.

На протяжении анализируемого периода снижается прибыль Компании, что привело к тому, что в 2009 году по сравнению с 2007 годом произошло сокращение рентабельности обычных видов деятельности. В частности, рентабельность продаж возросла сократилась с 20% до 17%, рентабельность затрат на производство и продажу продукции – с 25% до 21%. В целом сокращению рентабельности продаж способствовало сокращение рентабельности капитала компании. Таким образом, проведенный анализ рентабельности компании свидетельствует о снижении общей эффективности деятельности организации.

Исходя из задач, которые стоят перед ОАО «Сибирьтелеком» в настоящее время в условиях кризисного финансового состояния, весь комплекс мероприятий по укреплению финансового состояния должен быть направлен на совершенствование политики финансирования деятельности предприятия. Для совершенствования политики финансирования деятельности предприятия мы предлагаем придать структуре пассивов более рациональную основу. В структуре пассивов необходимо увеличивать долю заемного капитала, коэффициент автономии равный 47,8% (доля собственного капитала) позволяет это сделать. При этом увеличивать необходимо долгосрочные кредиты и займы. Для повышения финансовой устойчивости до нормальной, предприятию необходим долгосрочный кредит в размере 7500 млн. рублей.

Проведенные расчетные плановые данные показателей обеспеченности запасов источниками их формирований позволили установить, что ОАО «Сибирьтелеком» в 2009 году находилось в кризисном финансовом состоянии, так как ни собственных средств, ни долгосрочных и краткосрочных кредитов и займов было недостаточно для формирования запасов. Ситуация существенно изменится, если в источниках формирования запасов увеличить долю долгосрочного заемного капитала в размере 7500 млн. рублей. Данное обстоятельство позволяет восстановить финансовую устойчивость до нормальной финансовой устойчивости организации. Об этом свидетельствует и расчет коэффициентов финансовой устойчивости. Таким образом, предлагаемые мероприятия являются эффективными с точки зрения улучшения финансового состояния и повышения уровня финансовой устойчивости ОАО «Сибирьтелеком».

Список литературы

1. Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 №51-ФЗ (принят ГД ФС РФ 21.10.1994) (ред. от 30.12.2008) // Консультант Плюс.

2. Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 №14-ФЗ (принят ГД ФС РФ 22.12.1995) (ред. от 25.12.2008) // Консультант Плюс.

3. Приказ Минфина РФ от 06.07.1999 №43н (ред. от 18.09.2006) «Об утверждении положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99)» // Консультант Плюс.

4. Приказ Минфина РФ от 22.07.2003 №67н (ред. от 18.09.2006) «О формах бухгалтерской отчетности организаций» // Консультант Плюс.

5. Баздырев П.Д. Финансовый анализ. Учебное пособие. – М,: ИНФРА – М, 2006. – 310 с.

6. Бланк И.А. Финансовый менеджмент: Учебный курс – К.: Ника-центр, Эльга, 2007. – 528 с.

7. Гиляровская Л.Т. Экономический анализ: Учебник для вузов / ЮНИТИ – ДАНА, 2006. – 527 с.

8. Грищенко О.В. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебное пособие Таганрог: Изд-во ТРТУ, 2005. – 112 с.

9. Донцова Л.В., Никифорова Н.А. Комплексный анализ финансовой отчетности. – М.:Издательство «Дело и Сервис», 2008. – 304 с.

10. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. Учебник. – М.: ООО «ТК Велби», 2005. – 424 с.

11. Леонтьев В.Е., Бочаров В.В., Радковская Н.П. Финансовый менеджмент: Учебник. – М.: «ООО Издательство Элит» – 2005. – 560 с.

12. Ефимова О.В. Финансовый анализ – М,: Бухгалтерский учет, 2007. – 169 с.

13. Петрова Ю.М. Анализ хозяйственной деятельности предприятия. – М,: ЮНИТИ, 2006. – 200 с.

14. Пивоваров К.В. Финансово-экономический анализ хозяйственной деятельности коммерческих организаций. – М.: Дашков и Ко, 2005. – 120 с.

15. Ронова Г.Н. Анализ финансовой отчетности. / Московский международный институт эконометрики, информатики, финансов и права. – М., 2005. – 156 с.

16. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. Учебник. – М.: ИНФРА – М, 2008. – 336 с.

17. Санин К.В., Санин М.К. Бухгалтерский учет: Учебное пособие. – СПб.: СПб ГУИТМО, 2005. – 141 с.

18. Финансовый менеджмент: теория и практика; Учебник/ Под ред. Е.С. Стояновой. – 5-е изд., перераб. и доп. – М.: Из-во «Перспектива», 2007. – 656 с.

19. Финансовый менеджмент: Учебник для вузов / Г.Б. Поляк и др.; Под ред. проф. Г.Б. Поляка. – М.: Финансы, ЮНИТИ, 2006 – 518 с.

20. Финансовый менеджмент: Учебник для вузов / Е.С. Стоянова и др.; М.: Изд-во «Перспектива», 2005. – 537 с.

21. Финансовый менеджмент: Учебник для вузов/ Н.Ф. Самсонов, Н.П. Баранникова, А.А Володин и др.; Под ред. проф. Н.Ф. Самсонова. – М.: Финансы, ЮНИТИ, 2005. – 459 с.

22. Финансы в управлении предприятием / Под ред. Ковалевой – М.: Финансы и статистика, 2006. – 160 с.

23. Финансы организаций (предприятий): учебник для студентов вузов, обучающихся по экономическим специальностям; под ред. Н.В. Колчиной. – М.:ЮНИТИ-ДАНА, 2009. – 383 с.

24. Финансы предприятий: Учеб. пособ. /Под ред. Бородиной – М.: Банки и биржи, ЮНИТИ, 2007. – 208 с.

25. Финансы предприятий: Учебник для вузов/ Н.В. Колчина, Г.Б. Поляк, Л.П. Павлова и др.; Под ред. проф. Н.В. Колчиной. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2006. – 447 с.

26. Шеремет А.Д., Ионова А.Ф. Финансы предприятий: менеджмент и анализ. – ИНФРА-М, 2007. – 538 с.

27. Баканов М.И., Сергеев Э.А. Разбор эффективности использова-ния оборотных активов // Бухгалтерский учет. – 2005 г. – №1 – с. 64–65.

28. Вахрушина Н. Как управлять оборотными активами // Финансовый директор. – №1. – 2005. – С. 34–41.

29. Горюнов А.Р., Кондратьева Е.А. Методика финансового анализа // Официальные материалы: Приложение к журналу «Бухгалтерский учет». – 2005. №1. С 41–45.

30. Дронов Р.И. и др. Оценка финансового состояния предприятия // Финансы. – 2005. №4. – С. 15–19.

31. Ендовицкий Д.А. Бухгалтерская отчетность как источник информации при стратегическом анализе деятельности коммерческих организаций // Аудитор. – 2006. №4 – С. 38–40.

32. Хорин А.Н. Разбор оборотного капитала // Бух. учет. – 2005. – №6. – с. 23–26.

33. Чурилов С.В. Разбор собственного оборотного капитала // Бух-галтерский учет. – 2008 г. – №11 – с. 76–78.

[1] Петрова Ю.М. Анализ хозяйственной деятельности предприятия. – М,: ЮНИТИ, 2006. – 200 с.

[2] Баканов М. И., Сергеев Э. А. Разбор эффективности использования оборотных активов // Бухгалтерский учет. – 2005г. - №1 – с. 64-65.

Похожие работы

... (стр.5 : стр.12) ДЦЧ К4 16 Коэффициент обеспеченности собственными оборотными средствами (стр.10+стр.11-стр.2) : стр.5 ДЦЧ К5 4. ХАРАКТЕРИСТИКА КОМПЬЮТЕРНОЙ ТЕХНОЛОГИИ АНАЛИЗА ХОЗЯЙСТВЕННО-ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ И ЕЁ ФИНАНСОВОГО СОСТОЯНИЯ Методика экспресс-анализа хозяйственно-финансовой деятельности организации и ее ...

... незначительный рост большинства показателей эффективности и интенсивности производства, что несомненно является положительной тенденцией. 2. АНАЛИЗ ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ (на примере СПК «Воронежский тепличный комбинат) 2.1 Анализ имущественного положения и оценка эффективности использования активов Основной информационной базой анализа результатов финансово- ...

... необходимо четко сформулировать побудительные мотивы к росту или расширению, проанализировать конкретные ситуации и выводы. 1.3 Основные направления и методы улучшения финансового состояния предприятия В процессе реализации финансовой стратегии предприятия большое внимание должно уделяться направлениям улучшения финансового состояния предприятия, повышению ликвидности, платежеспособности, ...

... случае этот показатель гораздо выше в 2001г Z=6,3 и в 2002г Z=5,2. Но стоит отметить низкое значение коэффициента К4, это значит руководству предприятия небходимо увеличивать прибыль. Предприятие является кредитоспособным. 4. Проблемы укрепления финансового состояния предприятия. Проблема укрепления финансового состояния многих существующих предприятий различных отраслей х

0 комментариев