Навигация

Снижение кредитных рисков

1. Снижение кредитных рисков

Основное направление снижения кредитного риска – это формирование надежного состава клиентов, имеющих расчетные счета в конкретном банке. Поэтому оценка кредитоспособности клиента является важнейшим этапом в процессе кредитования, и любому коммерческому банку необходимо придавать огромное значение разработке современной методологической базы оценки кредитоспособности, тестированию квалификации кредитных работников. Ошибка при оценке кредитоспособности клиента может привести к невозврату кредита, что в свою очередь способно нарушить ликвидность банка и, в конечном счете, привести к банкротству кредитной организации.

Принимая решение о возможности, целесообразности и условиях кредитования, банк должен, главным образом выявить наличие потенциальной способности заемщика вернуть полученную ссуду в соответствии с оговоренными сроками. Это становится возможным лишь в том случае, если финансовое положение заемщика устойчиво, а денежные поступления на его счета за реализованную продукцию (работы, услуги) осуществляются стабильно. Финансовое положение не может быть охарактеризовано каким-то одним показателем, поэтому решения о заключении кредитного договора осуществляется в условиях многокритериальной задачи.

В ЗАО «ВТБ-24», как показал анализ, разработана достаточно эффективная система управления кредитными рисками (о чем свидетельствует низкий уровень просроченных ссуд в кредитном портфеле банка). Однако в данной системе есть и свои недостатки. При оценке кредитоспособности заемщика в учет принимаются, как правило, достоверность предоставленных Заемщиком сведений, а также величина доходов Заемщика.

При оценке платежеспособности Заемщика в ЗАО «ВТБ-24» рассчитывается коэффициент платеж-доход.

![]() (3.1)

(3.1)

Коэффициент определяет предельно допустимую долю расходов Заемщика / Созаемщика по кредиту (в части платежей по основному долгу и процентам) в совокупных доходах Заемщика / Созаемщика. Превышение коэффициента свидетельствует о повышенном риске Банка при предоставлении кредитных средств.

Максимальные значения показателей П/Д, выраженные в процентах, по программам потребительского и ипотечного кредитования устанавливаются Кредитным комитетом. Максимальная сумма предоставляемого кредита (К) физическому лицу не может превышать следующую расчетную величину:

| 1 |

| К £ i*n ____ * {0.5 × D × n –ДO} (3.2) |

| 1 + 100* 12 |

где К – максимальная сумма предоставляемого кредита;

D - среднемесячный доход семьи;

n - период кредитования в месяцах;

i - ставка кредитования, процентов годовых;

ДО - сумма денежных обязательств Клиента. Величина суммы предоставляемого кредита уменьшается при наличии денежных обязательств физического лица.

При оценке кредитоспособности Заемщика ЗАО «ВТБ-24» не учитывает такие факторы как наличие сберегательного счета в банке, наличие недвижимости, страхование жизни Заемщика.

Автор предлагает альтернативную модель оценки кредитоспособности Заемщика – физического лица в банке ЗАО «ВТБ-24».

Помимо расчета платежеспособности Заемщика автор предлагает при предоставлении банком потребительского кредита использовать модель бальной оценки кредита. В этом случае потенциальному заемщику предлагается заполнить специальные стандартные анкеты. Баллы начисляются в зависимости от возраста, пола, семейного положения, месячного дохода, оседлости, занятости в конкретной отрасли и срока работы на определенном месте, наличия сберегательного счета в банке, недвижимости, страхового полиса и т.д. Для принятия положительного решения необходимо, чтобы итоговая сумма баллов превысила определенный уровень.

Упрощенная модель бальной оценки заемщика потребительского кредита, основана на девяти факторах:

1) возраст заемщика: 0,01 балла за каждый год сверх 20 лет при максимуме 0,3 балла;

2) пол: 0,4 балла – женский; 0 – мужской;

3) оседлость: 0,042 балла за каждый год, прожитый в данной местности, при максимуме 0,42 балла;

4) занятость: 0,55 балла за профессию с низким уровнем риска для жизни; 0 – с высоким риском, 0,16 балла – за все остальные профессии;

5) отрасль: 0,21 балла для работников коммунальных служб, государственных и банковских служащих, 0 – для всех остальных;

6) стабильность занятости: 0,059 балла за каждый год на данном месте работы при максимуме 0,59 балла;

7) наличие сберегательного счета в банке: 0,35 балла;

8) наличие недвижимости: 0,35 балла;

9) страхование жизни: 0,19 балла.

Критической в данной модели является сумма в 1,25, т.е. если итоговый балл клиента ниже указанного уровня, ему кредит предоставлен не будет.

Это позволит ЗАО «ВТБ-24» не только рассчитать платежеспособность клиента, но также и учесть дополнительные риски при потребительском кредитовании.

Похожие работы

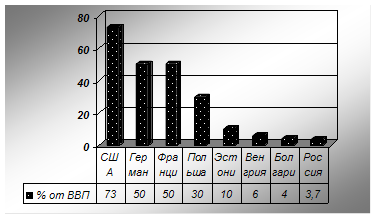

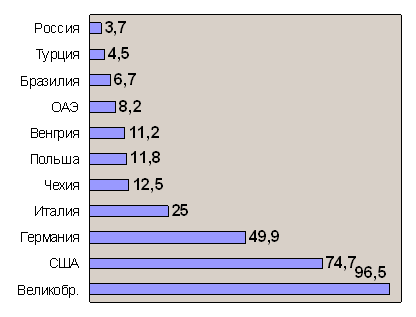

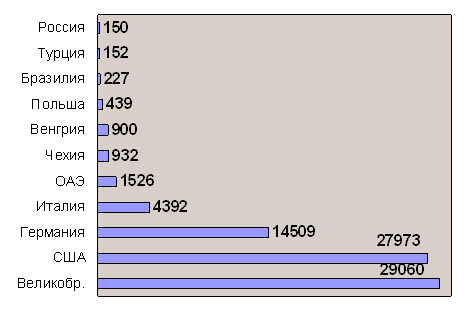

... на нем все большего количества серьезных игроков, взаимодействие и тесное сотрудничество с инфраструктурными организациями обеспечивает высокую конкурентоспособность банка. При этом рынок потребительского кредитования в России имеет значительный потенциал, если в странах с наиболее развитым уровнем экономики объемы потребительского кредитования по отношению к ВВП составляют свыше 50%, то в России ...

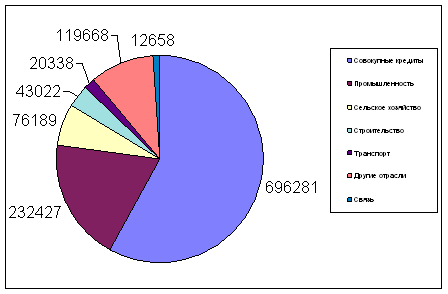

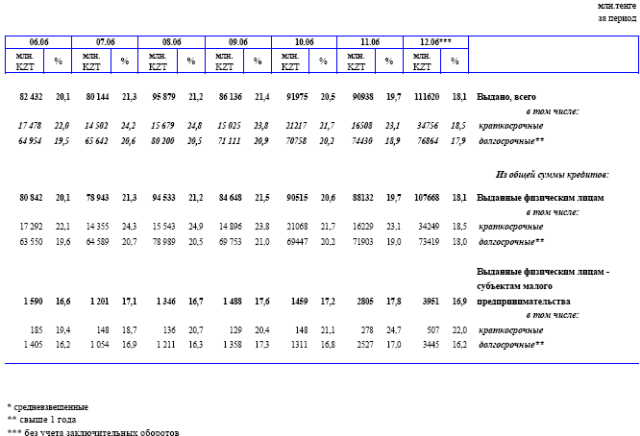

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

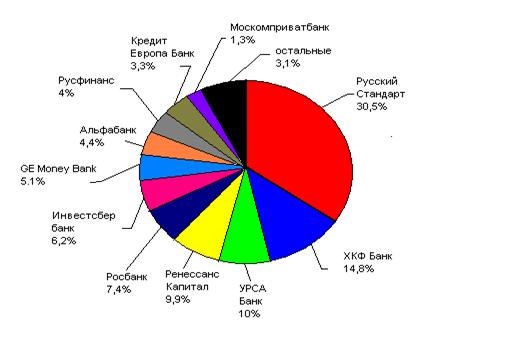

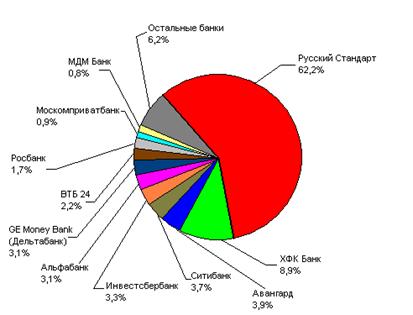

... кредитования в России вновь вырастут до определенных значений, однако, согласно прогнозам, ожидать полной нормализации кредитных рынков ранее середины 2009 года не стоит [39]. Глава 2. Анализ развития потребительского кредитования на примере ЗАО «Банк Русский Стандарт» 2.1 Характеристика деятельности ЗАО «Банк Русский Стандарт» ЗАО «Банк Русский Стандарт» основан в 1999 году. Банк Русский ...

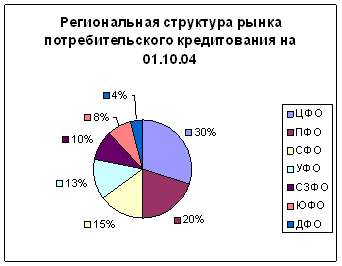

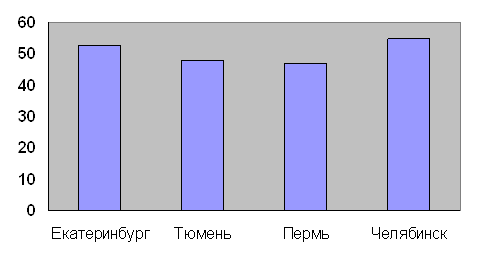

... - 6 месяцев. 8. Максимальный срок кредитования - 5 лет. 9. как правило банки кредитуют на срок от 1 до 3 лет. В данном разделе был проведен анализ текущего положения на рынке потребительского кредитования в России и в московском регионе в частности. Особое внимание следует уделить рынку потребительского кредитования в Уральском федеральном округе и в г. Екатеринбурге. 2. Анализ рынка ...

0 комментариев