Навигация

Регіональні особливості експортних операцій із зерном

3. Регіональні особливості експортних операцій із зерном

На зовнішніх ринках Херсонської області однією з найбільш конкурентоспроможних видів продукції є зернові культури.

Ринок зерна є багатогранним формуванням, від ефективності функціонування якого залежить діяльність підприємств багатьох галузей економіки Херсонщини. Прозорість його діяльності, рівень конкуренції на ринку, урегульованість та прогнозованість – необхідні фактори, характерні для нормального розвитку зернової галузі.

Загальна потреба області в зернових ресурсах, виходячи із сучасного стану розвитку тваринництва й продовольчого споживання, становить близько 700 тис. т. Це з урахуванням того, що фактичне споживання хлібобулочних продуктів населенням Херсонської області, яке становить 151,2 кг/рік, перевищує раціональну норму – 110 кг/рік [10].

Виходячи з цих міркувань, область має значні резерви для реалізації зернових, а саме – близько 60 % валового збору.

Таблиця 11

Реалізація зернових культур в Херсонській області, тис. т

| Роки | Реалізація, всього | В тому числі бартерних угод | у т.ч. | |||

| переробним п-вам та орг-ям спож. кооп-ції | на ринку | населенню в рахунок оплати праці | за іншими каналами | |||

| 1997 | 1470,3 | 382,2 | 228,3 | 321,0 | 538,8 | |

| 100,0% | 36,7% | 26,0% | 15,5% | 21,8% | 36,7% | |

| 1998 | 1099,4 | 147,4 | 210,3 | 258,9 | 482,8 | |

| 100,0% | 43,9% | 13,4% | 19,1% | 23,6% | 43,9% | |

| 1999 | 867,7 | 59,0 | 172,1 | 227,2 | 409,4 | |

| 100,0% | 47,2% | 6,8% | 19,8% | 26,2% | 47,2% | |

| 2000 | 553,8 | 10,6 | 153,2 | 89,5 | 300,5 | |

| 100,0% | 41,1% | 1,9% | 27,7% | 16,2% | 54,2% | |

| 2001 | 935,0 | 8,0 | 195,8 | 137,0 | 594,2 | |

| 100,0% | 17,5% | 0,9% | 20,9% | 14,7% | 63,5% | |

| 2002 | 716,4 | 6,8 | 142,4 | 69,5 | 497,7 | |

| 100,0% | 9,0% | 0,9% | 19,9% | 9,7% | 63,5% | |

| 2003 | 159,2 | 1,1 | 34,1 | 15,3 | 108,7 | |

| 100,0% | 3,2% | 0,7% | 21,4% | 9,6% | 68,3% | |

| 2004 | 602,9 | 24,1 | 95,5 | 28,5 | 454,8 | |

| 100,0% | 1,9% | 4,0% | 15,8% | 4,7% | 75,4% | |

| 2005 | 563,3 | 12,6 | 101,2 | 24,4 | 421,4 | |

| 100,0% | 0,7% | 2,2% | 18% | 4,3% | 74,8% | |

Небувалих обсягів реалізації за останні 5 років було досягнуто в 2001 році – 935 тис. т. У 2005 році реалізація зернової продукції в області здійснювалась за такими каналами. Для фермерських господарств і сільгосппідприємств основним каналом збуту була реалізація продукції на місцевих ринках безпосередньо з поля. Питома вага даного каналу у загальних обсягах реалізації для цих двох категорій господарств відповідно становила 37 % та 25 %. Популярність цього каналу можна пояснити мінімізацією транспортних витрат. Третина товарного зерна реалізується компаніям-трейдерам – 32 % продукції фермерами і 34 % - сільгосппідприємствами. Третім за значенням каналом збуту виступають переробні підприємства харчової промисловості. Частка даного каналу в загальних обсягах реалізації цих підприємств становить відповідно 4 і 12 %. Серед інших каналів збуту слід зазначити продаж продукції підприємствам комбікормової промисловості та державі – 2 % і 5 % відповідно. За бартерними угодами продано 0,7 % від загального обсягу, що склало 3,9 тис. т.

Реалізацію зернових культур по районам з 1997 р. по 2005 р. показано в таблиці 12.

Таблиця 12

Реалізація зернових культур – всього по районам області, тис. т

| Райони | 1997 р. | 1998 р. | 1999 р. | 2000 р. | 2001 р. | 2002 р. | 2003 р. | 2004 р. | 2005 р. |

| Херсонська обл. | 1470,3 | 1099,4 | 867,7 | 553,8 | 935,0 | 716,4 | 159,2 | 602,9 | 563,3 |

| Дніпровський | 6,7 | 4,3 | 3,0 | 6,5 | 24,1 | 12,5 | 2,4 | 13,2 | 15,1 |

| Комсомольський | 2,9 | 2,0 | 2,2 | 0,7 | 1,7 | 52,4 | 6,0 | 27,6 | 39,6 |

| Суворовський | - | - | - | - | 0,1 | 9,2 | 3,8 | 22,9 | 16,8 |

| м. Нова Каховка | 3,4 | 2,9 | 3,6 | 4,1 | 10,9 | 4,9 | 1,2 | 2,5 | 4,4 |

| Білозерський | 77,9 | 53,9 | 56,7 | 29,0 | 45,6 | 49,3 | 9,2 | 45,6 | 43,9 |

| Бериславський | 107,6 | 81,8 | 48,7 | 33,0 | 55,7 | 33,5 | 6,3 | 24,7 | 17,5 |

| Великоолександрівський | 87,8 | 68,6 | 43,0 | 21,2 | 49,5 | 50,4 | 11,2 | 35,4 | 31,5 |

| Великолепетиський | 58,1 | 45,2 | 38,7 | 25,2 | 35,6 | 19,3 | 3,6 | 39,3 | 25,3 |

| Верхньорогачинський | 37,9 | 36,9 | 31,9 | 11,5 | 17,3 | 16,4 | 3,7 | 9,9 | 17,8 |

| Високопільський | 39,1 | 36,9 | 28,2 | 13,7 | 31,4 | 29,7 | 5,5 | 17,7 | 13,0 |

| Генічинський | 102,8 | 84,9 | 59,0 | 50,2 | 79,3 | 62,9 | 17,2 | 66,9 | 60,9 |

| Голопристанський | 96,7 | 52,8 | 36,1 | 26,5 | 52,4 | 36,5 | 10,6 | 31,7 | 25,3 |

| Горностаївський | 73,4 | 55,4 | 51,7 | 42,4 | 59,2 | 22,6 | 7,0 | 24,7 | 19,5 |

| Іванівський | 58,2 | 49,1 | 38,5 | 19,4 | 34,6 | 20,5 | 2,1 | 7,1 | 6,7 |

| Каланчацький | 35,4 | 37,0 | 28,7 | 21,2 | 37,2 | 17,2 | 8,9 | 16,4 | 14,0 |

| Каховський | 141,8 | 86,0 | 54,3 | 42,7 | 51,8 | 26,5 | 6,1 | 26,6 | 27,3 |

| Нижньосірогоський | 77,3 | 78,7 | 61,6 | 34,5 | 54,2 | 36,7 | 5,7 | 26,2 | 26,5 |

| Нововоронцовський | 75,6 | 76,7 | 52,9 | 25,1 | 53,5 | 71,4 | 14,4 | 51,6 | 49,6 |

| Новотроїцький | 127,0 | 83,5 | 82,1 | 53,7 | 89,3 | 61,4 | 13,6 | 49,2 | 56,1 |

| Скадовський | 67,1 | 47,2 | 54,1 | 35,6 | 48,5 | 29,8 | 15,8 | 30,3 | 24,1 |

| Цюрупинський | 60,4 | 43,9 | 26,0 | 18,8 | 29,8 | 16,9 | 1,0 | 12,2 | 8,7 |

| Чаплинський | 133,2 | 71,7 | 66,7 | 38,8 | 73,3 | 36,4 | 3,9 | 21,4 | 20,0 |

Серед основних чинників вибору сільгоспвиробниками того чи іншого каналу на перший план виходять: вигідні ціна, форма оплати, зокрема, можливість передоплати та стабільність збуту.

Реалізація продукції протягом маркетингового року в області має свої особливості. Більше половини (53 %) усього виробленого зерна (54 % - у сільгосппідприємствах та 50 % - у фермерських господарствах) реалізовується протягом першого кварталу нового маркетингового року (липень-вересень), 74 % опитаних сільгоспвиробників (88 % сільгосппідприємств та 71 % фермерів) зазначають, що вони збувають зернову продукцію протягом цього періоду. У Херсонській області більше двох третин усього зерна продається протягом перших трьох місяців після нового врожаю. Причому питома вага зерна, яка реалізується протягом зазначеного періоду сільгосппідприємствами області, є ще більшою і становить 70 % [19].

Необхідність отримання готівки називається основною причиною, що примушує сільгоспвиробників збувати продукцію відразу після її виробництва.

Доречно зазначити, що в області 77 % респондентів реалізують продукцію протягом перших місяців маркетингового року через відсутність ліквідних коштів. Поряд з цим, відсутність потужностей для зберігання виступає другою причиною, чому зерно поступає на ринок відразу після його виробництва.

Більшість виробників реалізує продукцію безпосередньо в межах району, в якому знаходиться господарство. Майже дві третини виробленого зерна (66 %) продається таким чином. Дещо більше чверті продукції вивозиться в інші райони області – 26 % і лише 5 % реалізується в інших областях. Сільгосппідприємства, які краще забезпечені власними транспортними засобами, мають більш широкі ринки збуту: 41 % виробленого зерна реалізується в інших районах області [36].

Як показують результати досліджень, нерозвиненість ринків збуту сільськогосподарської продукції пояснюється двома основними чинниками: відсутністю потреби розширювати географію збуту та виходу на нові ринки з обмеженими ресурсними можливостями. Фермерські господарства більш схильні вважати, що на сьогоднішній день не існує гострої проблеми у розширенні ринків збуту зернових культур. На мою думку, відсутність великих партій товарної продукції для збуту в інші регіони країни є однією з причин такого ставлення. Нажаль, у багатьох випадках фермери ще не повністю усвідомлюють усі переваги розширення ринків та каналів збуту продукції. Результатом цього могло б стати зниження залежності від обмеженого кола покупців та можливість отримати більш вигідну ціну. Другу групу причин, чому виробники не реалізують продукцію в інші області України, становлять обмежені ресурсні можливості. Мова, передусім, йде про відсутність транспортних засобів, маркетингової та контактної інформації [49].

Реалізаційні ціни зернових культур в динаміці по області можна прослідкувати в таблиці 13.

Таблиця 13

Ціни реалізації зернових культур по всіх каналах, грн/т

| Культури | 1998 р. | 1999 р. | 2000 р. | 2001 р. | 2002 р. | 2003 р. | 2004 р. | 2005 р. |

| Зернові, в т.ч.: | 149,5 | 181,6 | 431,0 | 374,7 | 320,2 | 649,6 | 453,9 | 444,4 |

| пшениця | 153,7 | 179,1 | 436,6 | 371,3 | 311,7 | 767,0 | 485,0 | 428,5 |

| жито | 152,6 | 184,3 | 402,7 | 320,8 | 231,1 | 689,0 | 353,3 | 398,2 |

| просо | 202,5 | 216,3 | 351,9 | 331,6 | 372,7 | 452,6 | 307,1 | 239,8 |

| гречка | 270,6 | 537,7 | 965,5 | 509,2 | 470,5 | 891,0 | 859,1 | 851,8 |

| кукурудза | 147,2 | 234,3 | 378,6 | 660,2 | 408,0 | 537,7 | 498,5 | 363,9 |

| ячмінь | 118,0 | 158,4 | 375,5 | 355,4 | 302,9 | 546,9 | 354,7 | 496,8 |

| зернобобові | 182,2 | 417,2 | 565,6 | 614,1 | 531,1 | 780,0 | 540,9 | 678,5 |

Як бачимо, тут помічаються суттєві коливання, що свідчать про недосконалість та неврегульованість механізмів впливу на ринкові ціни. Основною проблемою реалізації зернових в області є низькі закупівельні ціни – 79% сільгоспвиробників підтвердили це судження. Проте, проблема низьких цін є досить складною і має певний суб’єктивний характер. Дійсно, у 2002 році через великий урожай зернових ціни на зерно значно впали, у зв’язку з чим багато господарств отримали менші доходи, ніж вони очікували. До жнив 2003 року ціна на продовольчу пшеницю третього класу становила 350 гривень за тонну, а на початку 2004 року вона зросла до 1500 гривень за тонну, тобто в 4 рази [37].

Обсяги торгівлі за всіма каналами реалізації по районам області та ціни в розрізі окремих культур за 2005 рік можна прослідкувати в додатку Д.

На сьогоднішній день аграрії змушені терміново продавати зерно. Й на це є причини. Перша: велика ймовірність того, що в найближчий час зерно подешевшає. Виникне це тому, що збільшиться кількість пропозицій. Іншою причиною є те, що якість зерна погіршується з кожним днем. Адже велику кількість продукції аграрії зберігали не на елеваторах, а на власних складах, які мало придатні як для доробки зерна після збору врожаю, так і для подальшого його зберігання. Зерно псується, а значить, зменшується його потенціальна ціна.

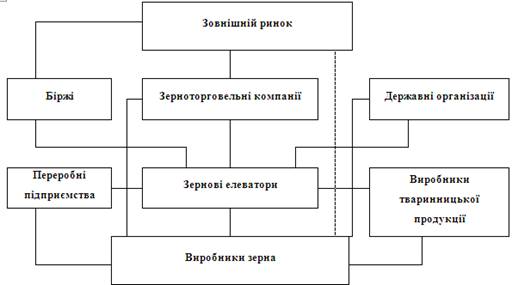

Рис. 2. - Збутовий ланцюг зерна в Херсонській області

В останні роки торгівля зерновими в області з боку зерно-торгівельних компаній дещо пожвавилася, чого не можна сказати про закупівлю зерна зернопереробними підприємствами. Трейдери можуть запропонувати дещо вищу ціну за зерно, аніж переробники. Відносно низька закупівельна ціна на зерно з боку переробників (наприклад, виробників борошна) зумовлена достатньо низькою ціною на борошно [29].

Губернатор Херсонської області, як начальник регіонального управління цивільної оборони, підписав наказ про встановлення контролю над використанням насіння, продовольчого та фуражного зерна в області в 2004/05–2005/06 МР. Експортери, які повинні були терміново закрити раніше укладені контракти чи зуміли домовитися з хліборобами по прийнятній ціні (580-650 грн. за 1 т пшениці 3-го класу), зіткнулись з іншою проблемою – неможливістю вивезти зерно за межі регіону. Відповідно до наказу, вивезення зерна та продуктів його переробки передбачається здійснювати тільки за наявності зареєстрованих біржових контрактів, а також після узгодження з інспекцією з якості та формування ресурсів сільськогосподарських продуктів Херсонської ОДА і прикордонної державної служби з карантину рослин у Херсонській області. Наказ зобов’язує всіх учасників зернового ринку декларувати наявні запаси зернових ресурсів. Контроль за виконання наказу покладено на УМВС України Херсонської області, ДПА України в Херсонській області, головне управління сільського господарства та продовольства обладміністрації, херсонську митницю, інспекцію з якості та формування ресурсів сільськогосподарських продуктів обладміністрації, Херсонську обласну державну хлібну інспекцію, прикордонну державну службу з карантину рослин у Херсонській області, державну інспекцію з контролю за цінами в Херсонській області [30].

Після збирання врожаю 2005 року рекомендована ціна на пшеницю третього класу становила 800 гривень за тонну. Внаслідок цього трейдери перестали купувати продовольчу пшеницю. Експортна ціна становила за пшеницю третього класу 120-125 дол. США за 1 тонну FOB, а купувати її по ціні 150 дол. США за 1 тонну на внутрішньому ринку стало невигідним. У другій половині сезону виробники змушені продавати зерно за нижчими цінами, витративши додаткові кошти на зберігання.

Зовнішньоекономічна діяльність буде найбільш успішною лише в тому випадку, якщо вихід підприємств на міжнародні ринки буде не тільки добре продуманий, всебічно обґрунтований, але і випливатиме з довгострокових цілей [46].

Як бачимо, адміністративне регулювання ринку (мінімальні і максимальні ціни, квоти) фактично позбавляє операторів ринку зерна можливості укладати довгострокові угоди на внутрішньому і експортному ринках. У результаті Херсонщина може забути про можливість виходу на найбільш перспективні світові ринки збуту зерна.

Хоч і обмежено, але й виробники сільськогосподарської продукції можуть впливати на ситуацію. У виробників відсутня єдина цінова політика, а у трейдерів й інших учасників ринку вона досконало відпрацьована. Частково несправедливий розподіл доходів на зерновому ринку можливо виправити шляхом кращого інформування сільгоспвиробників про ситуацію на внутрішньому і зовнішньому ринку. Ще один резерв – це удосконалення маркетингової стратегії сільгосппідприємств. Посилити позиції сільгоспвиробників на ринках могло б створення ними маркетингових кооперативів. Як правило, ринкова кон’юнктура ними не вивчається і за межі свого району зерно не вивозиться. Натомість основними мотивами вибору каналів збуту продукції є передоплата з боку продавця, попередня домовленість, зручність збуту (в умовах відсутності у виробників транспортних засобів, а іноді і збиральної техніки продукція збувається прямо з поля). У результаті з року в рік зерно на Херсонщині продається одним і тим самим трейдерам, елеваторам, переробникам, які просто наживаються на виробниках.

Оскільки виробництво зернових на Херсонщині суттєво переважає над його потребами, то регіон генетично запрограмований на зовнішні ринки. Тому потрібно не просто думати про те, що треба експортувати власну продукцію, а й міркувати, як вписатися у світову систему аграрного ринку, в світові регуляторні процеси. Бо коли ми хочемо постійно збувати своє зерно, то маємо грати за тими правилами, які там запроваджені [19,43].

Таблиця 14

Експорт зерна з Херсонської області в розрізі країн світу, тис. тонн

| Країни | Роки | |||||||||||||

| 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | ||||||

| Всього | 41,46 | 46,26 | 364,63 | 508,29 | 87,90 | 304,39 | 561,95 | 89,06 | 283,56 | |||||

| Країни СНД | 15,81 | 7,85 | 12,99 | 22,30 | 2,20 | 0,39 | 4,32 | 5,09 | 8,21 | |||||

| Азербайджан | 0,53 | - | - | - | - | - | - | - | - | |||||

| Білорусь | 12,49 | 7,65 | 2,04 | 5,05 | 1,77 | 0,39 | 4,32 | - | 0,18 | |||||

| Грузія | 1,02 | 0,20 | 8,98 | 15,22 | 0,43 | - | - | 3,30 | 1,65 | |||||

| Молдова | - | - | - | - | - | - | - | - | 0,06 | |||||

| Російська Федерація | 1,77 | - | - | 2,03 | - | - | - | 1,79 | 6,32 | |||||

| Туркменістан | - | - | 1,97 | - | - | - | - | - | - | |||||

| Інші країни світу | 25,65 | 38,41 | 351,64 | 485,99 | 85,70 | 304,00 | 557,63 | 83,97 | 275,35 | |||||

| Європа | 2,49 | 0,73 | 57,60 | 73,76 | 15,99 | 141,25 | 311,70 | 53,57 | 166,17 | |||||

| Албанія | - | - | - | - | - | - | 3,07 | - | - | |||||

| Бельгія | - | - | - | 2,79 | - | - | 1,35 | - | - | |||||

| Великобританія | - | - | - | 0,33 | - | - | - | - | - | |||||

| Греція | - | - | - | - | - | - | 4,13 | - | - | |||||

| Данія | - | - | - | - | - | - | 0,50 | - | - | |||||

| Ірландія | - | - | - | - | - | - | - | - | 6,30 | |||||

| Іспанія | - | - | 4,71 | - | - | 67,54 | 133,43 | - | 1,59 | |||||

| Італія | - | - | 3,52 | 4,79 | - | 32,04 | 11,94 | 19,66 | 3,95 | |||||

| Латвія | 0,86 | - | - | 0,09 | - | - | - | - | - | |||||

| Литва | 0,78 | 0,25 | 0,13 | - | - | - | - | - | - | |||||

| Мальта | - | - | 5,14 | 10,01 | - | 0,09 | - | - | - | |||||

| Нідерланди | - | - | 0,17 | 24,72 | 11,63 | 20,82 | 16,94 | 3,54 | - | |||||

| Німеччина | - | - | 0,93 | 0,92 | - | - | 6,47 | - | - | |||||

| Польща | 0,79 | - | - | - | - | - | - | - | - | |||||

| Португалія | - | - | - | 1,65 | - | - | 36,55 | - | - | |||||

| Румунія | - | - | - | - | - | 1,14 | - | - | 4,30 | |||||

| Словаччина | - | 0,48 | - | - | 4,29 | 0,41 | 0,02 | - | 0,09 | |||||

| Угорщина | 0,06 | - | 43,00 | 27,19 | 0,01 | 19,21 | 84,34 | 30,37 | 149,94 | |||||

| Швейцарія | - | - | - | 1,27 | 0,06 | - | 12,96 | - | - | |||||

| Азія | 23,16 | 36,39 | 205,53 | 295,37 | 63,68 | 83,09 | 70,59 | 5,40 | 59,97 | |||||

| Ізраїль | 13,66 | 20,58 | 113,55 | 79,37 | 19,15 | 35,99 | 20,18 | - | 12,01 | |||||

| Індія | - | - | - | 3,33 | - | - | - | - | - | |||||

| Ірак | - | - | - | 33,99 | - | - | - | - | - | |||||

| Іран | - | - | - | - | - | 4,68 | 0,44 | - | 3,39 | |||||

| Йорданія | - | - | - | - | - | 0,59 | - | - | 4,49 | |||||

| Кіпр | 5,89 | - | - | 1,69 | 21,70 | 11,10 | 6,50 | 2,83 | - | |||||

| Корея | - | - | 60,54 | 100,38 | - | 15,15 | - | - | - | |||||

| Ліван | - | - | 0,62 | 4,93 | - | - | - | - | - | |||||

| Малайзія | - | - | 7,50 | - | - | - | - | - | - | |||||

| Саудівська Аравія | - | 13,73 | - | 2,19 | 5,34 | 9,03 | 10,22 | 1,42 | 1,55 | |||||

| Сірія | - | - | - | 19,91 | 17,48 | 3,09 | 19,13 | - | 35,34 | |||||

| Туреччина | 3,61 | 2,08 | 23,32 | 49,15 | 0,01 | 3,46 | 14,12 | 1,15 | 3,19 | |||||

| Філіппіни | - | - | - | 0,43 | - | - | - | - | - | |||||

| Африка | - | 0,17 | 2,32 | 63,63 | 5,91 | 76,36 | 162,83 | 25,00 | 16,95 | |||||

| Алжир | - | - | 0,02 | 20,41 | 0,98 | 38,31 | 38,48 | - | - | |||||

| Єгипет | - | - | 2,30 | - | 4,93 | - | 36,10 | - | - | |||||

| Лівія | - | - | - | - | - | 11,50 | 28,60 | - | 14,10 | |||||

| Маврітанія | - | - | - | - | - | - | 18,81 | - | - | |||||

| Марокко | - | 0,17 | - | 43,22 | - | 20,31 | 23,56 | - | - | |||||

| Туніс | - | - | - | - | - | 6,24 | 17,28 | 25,00 | 2,85 | |||||

| Америка | - | 1,12 | 86,19 | 53,23 | 0,12 | 3,30 | 12,51 | - | 32,26 | |||||

| Бермуди | - | - | 68,17 | 39,87 | 0,12 | - | - | - | - | |||||

| Віргінські о-ви (Брит.) | - | 1,12 | 5,87 | - | - | - | - | - | - | |||||

| Канада | - | - | 1,26 | - | - | 2,94 | 10,32 | - | - | |||||

| Куба | - | - | 10,89 | 11,48 | - | - | - | - | - | |||||

| США | - | - | - | 1,88 | - | 0,36 | 2,19 | - | 32,26 | |||||

| Європейський Союз | - | - | 9,33 | 35,20 | 11,63 | 120,40 | 211,31 | 23,20 | 155,57 | |||||

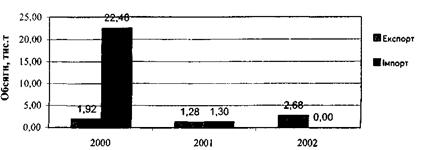

Зовнішня торгівля зерновими культурами в Херсонській області характеризується зростанням обсягів експорту як у натуральному, так і в вартісному вигляді, свідченням чого є таблиці 2.14 та 2.15. Так, у 2005 році експорт зерна становив близько 300 тис. т, на суму близько 25 млн. дол., що порівняно з 1996 роком більше в натуральному виразі в 7 разів, а у вартісному – у 4,5 разів.

Таблиця 15

Динаміка товарної структури експорту-імпорту зернових в Херсонській області| Показники | Експорт | Імпорт | ||||

| 2004рік тис. дол. США | 2005рік тис. дол. США | % | 2004рік тис. дол. США | 2005рік тис. дол. США | % | |

| Зернові культури | 31851,96 | 24696,39 | 77,53 | 5367,68 | 976,02 | 15,7 |

| Всього по с/г продукції | 98955,34 | 48381,3 | 82,1 | 9556,81 | 6198,48 | 64,9 |

| Всього оборот | 223492,92 | 234585,77 | 104,96 | 78065,61 | 100142,29 | 128,28 |

| 2003 рік тис. дол. США | 2002 рік тис. дол. США | 2003рік тис. дол. США | 2002 рік тис. дол. США | |||

| Зернові культури | 9550,03 | 47304,38 | 12866,94 | 493,49 | ||

| Всього по с/г продукції | 35216,87 | 54769,89 | 16697,23 | 2681,64 | ||

| Всього оборот | 140034,07 | 164680,66 | 78700,67 | 40297,27 | ||

Таблиця 16

Експорт-імпорт окремих видів товарів в Херсонській області за січень-грудень 2005 року

| Назва товару | Експорт | |||

| 2004 рік | 2005 рік | |||

| кількість, кг | Вартість тис. дол.. США | кількість, кг | Вартість тис. дол.. США | |

| Пшениця | 108854707 | 12404,13 | 137804972 | 15783,17 |

| Жито | - | 0,00 | 5556062 | 477,57 |

| Ячмінь | 125254223 | 13193,43 | 27335519 | 3346,42 |

| Овес | 2301043 | 196,31 | - | - |

| Кукурудза | 38578831 | 5034,93 | 23100575 | 2379,19 |

| Рис | 60000 | 24,00 | 658054 | 257,15 |

| Просо | 7353508 | 853,10 | - | - |

| Всього: | 243823481 | 31705,9 | 194455182 | 22243,5 |

| Імпорт | ||||

| Пшениця | 21931945 | 3993,61 | 141300 | 20,28 |

| Кукурудза | 950 | 6,34 | 850 | 6,21 |

| Рис | 5449234 | 1330,50 | 3805345 | 949,53 |

| Всього: | 27382129 | 5330,45 | 3947495 | 976,02 |

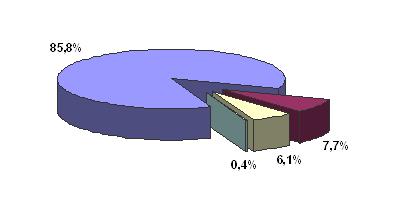

За даними таблиці 16 найбільшу частку експорту у 2004 році склав ячмінь – 44 %, а пшениця 39 %. Експорт зерна в області становить майже 15 % від його валового збору. Основними експортерами зернових культур у Херсонській області є ТОВ „Дабл’ю Джей – Херсо”, ТОВ „РегіонАгро”, ДП „Інтертрейд”, ВАТ „Херсонських КХП”, ДП „Фрідом Фарм –України” та інші (табл. 17).

Таблиця 17

Ранжування підприємств за обсягом експорту зернових культур у 2005 році

| Назва підприємства | Ранжування | |

| ТОВ | „ДАБЛ Ю ДЖЕЙ-ХЕРСОН” | 1 |

| ТОВ | „РЕГІОН АГРО” | 2 |

| ДП | „ДНІПРОВСЬКА ТОРГОВО-ПРОМИСЛОВА АСОЦІАЦІЯ КОМПАНІЇ З ОБМЕЖЕНОЮ ВІДПОВІДАЛЬНІСТЮ „ІНТЕРТРЕЙД ГРУП ЄЛ” | 3 |

| ВАТ | „ХЕРСОНСЬКИЙ КОМБІНАТ ХЛІБОПРОДУКТІВ” | 4 |

| ДП | ПІДПРИЄМСТВО АМЕРИКАНСЬКОЇ КОМПАНІЇ „ФРІДОМ ФАРМ ІНТ ІНК” – „ ФРІДОМ ФАРМ – УКРАЇНА” | 5 |

| ТОВ | ФІРМА „СЛАВІЯ” | 6 |

| ТОВ | „ЕВРОТРЕЙД” | 7 |

| ВАТ | „ЕНЕРГОПОСТАЧАЛЬНА КОМПАНІЯ „ХЕРСОНОБЛЕНЕРГО” | 8 |

| ЗАТ | АКУМУЛЯТОРНИЙ ЗАВОД „САДА” | 9 |

| ТОВ | ТОРГОВИЙ ДІМ „ХЕРСОНЗЕРНОЕКСПО” | 10 |

| ВАТ | АГРОПРОМИСЛОВА ФІРМА „ТАВРІЯ” | 11 |

| ПП | „ЮГ-СЕРВІС” | 12 |

| ТОВ | АГРОФІРМА „ХЕТЕКО” | 13 |

| ТОВ | „ПРОДЕКСІМ, ЛТД” | 14 |

| ВАТ | ПО ГАЗОПОСТАЧАННЮ ТА ГАЗИФІКАЦІЇ „ХЕРСОНГАЗ” | 15 |

| ТОВ | „АСТРА-Л” | 16 |

| ТОВ | „РОБУСТА АГРО” | 17 |

| ВАТ | „ЦЮРУПИНСЬКЕ” | 18 |

| ВАТ | „СКАДОВСЬКЕ ХЛІБОПРИЙМАЛЬНЕ ПІДПРИЄМСТВО” | 19 |

| ЗАТ | „ФРІДОМ ФАРМ ІНТЕРНЕШНЛ” | 20 |

| ТОВ | „МИТРА-АГРО” | 21 |

| ЗАТ | „ТОРГОВИЙ ДІМ „АКУМШИНА” | 22 |

| ТОВ | „ЕПОХА” | 23 |

| ВАТ | СІРОГОСЬКИЙ КОМБІНАТ ХЛІБОПРОДУКТІВ | 24 |

| ПП | „ПОЛІЕКСПО” | 25 |

| ДП | „ІНГУЛКА ПЛЮС” ТОВ „ІНГУЛКА” | 26 |

| С/Г ТОВ | „СТАСЛААГРОСЕРВІС” | 27 |

| ПП | „ЮРКОНСУЛ” | 28 |

| ПП | „БЕРС АГРО” | 29 |

| ВАТ | КАЛАНЧАЦЬКИЙ КОМБІНАТ ХЛІБОПРОДУКТІВ | 30 |

| ПП | „АГРО-ТРЕЙД” | 31 |

| ПП | „ВИРОБНИЧО-КОМЕРЦІЙНА ФІРМА СІМАТ” | 32 |

| ТОВ | ВИРОБНИЧО-КОМЕРЦІЙНА ФІРМА „СНІТА, ЛТД” | 33 |

| ТОВ | „АЛЬФА-ЕКСПОРТ” | 34 |

Усі експортні поставки зерна з області здійснюються за умовами FOB. FOB – базисна умова поставки при морських перевезеннях. Продавець зобов’язаний поставити товар до вказаного порту на борт судна, названого покупцем, і в час перетину товаром борту (поручнів) судна ризик випадкової втрати або пошкоджень товару переходить від продавця до покупця. Затрати по перевезенню, страхуванню товару при транспортуванні несе покупець.

Потужність херсонського порту по перевалці зерна становить 80 тис. т/місяць, тобто 720 тис. т на рік (9 місяців роботи на рік).

Актуальною залишається проблема високих залізничних тарифів на перевезення зерна, які в нинішньому сезоні було підвищено ще на 18,8 %. На практиці зростання цих тарифів вже призвело до того, що власникам зерна вигідніше перевозити його автомобільним транспортом на відстані до 350-400 км. Окремим питанням є необхідність плати за дезінфекцію вагонів. За цю процедуру, яка не приносить жодної практичної користі, власники зерна змушені платити 219 гривень за вагон [42].

Із збільшенням частки експорту Херсонщина стає більш залежною від світових ринків зерна і відповідно актуальним питанням стає необхідність планування виробництва продукції певного виду і якості.

Стосовно Херсонської зернової продукції на зовнішньому ринку, то значну увагу необхідно приділити проблемам якості. Так, в останні роки товарні якості зерна погіршились. Головною причиною цього є порушення сортової технології та елементарних правил агротехніки, що свідчить про недооцінку якості зерна як ціноутворюючого фактора. Висока якість нашого зерна може забезпечити йому конкурентоспроможність на зовнішньому ринку. Отже, необхідно чіткі вимоги до якісних параметрів експортованого продовольства шляхом вивчення умов цільових ринків і доведення відповідної інформації виробників.

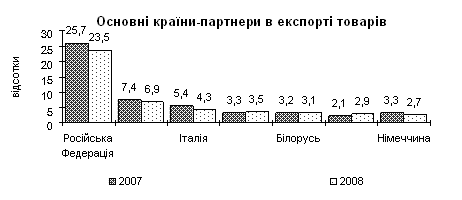

Основними країнами імпортерами херсонського зерна є Російська Федерація, Іспанія, Італія, Румунія, Ізраїль, Ірак, Сирія, США.

Таблиця 18

Імпорт зерна в Херсонську область в розрізі країн світу, тонн

| Країни | Роки | ||||||||

| 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | |

| Всього | 64,59 | 371,67 | 347,04 | 1107,41 | 48247,00 | 3784,36 | 2923,45 | 89978,83 | 27394,13 |

| Країни СНД | 45,25 | 10,08 | 0,48 | 2,92 | 13951,23 | 3762,95 | - | 79132,64 | 23071,55 |

| Казахстан | - | - | - | - | 13951,23 | 3762,95 | - | 40243,85 | 18176,45 |

| Молдова | 5,25 | 10,08 | 0,48 | - | - | - | - | - | - |

| Російська Федерація | 40,00 | - | - | 2,92 | - | - | - | 38888,79 | 4895,10 |

| Інші країни світу | 19,34 | 361,59 | 346,56 | 1104,49 | 34295,77 | 21,41 | 2923,45 | 10846,19 | 4322,58 |

| Європа | 19,34 | 195,52 | - | 1104,49 | 26437,26 | 21,41 | 33,68 | 10846,19 | 12,95 |

| Австрія | - | 36,38 | - | - | - | - | 1,22 | - | - |

| Бельгія | - | - | - | 5,16 | - | - | - | - | - |

| Болгарія | - | - | - | - | 4913,83 | - | - | - | - |

| Литва | - | - | - | - | - | - | - | 6090,55 | - |

| Німеччина | - | - | - | - | - | - | - | 4716,75 | |

| Угорщина | - | 50,13 | - | - | 205,68 | 19,92 | 16,78 | 37,56 | - |

| Франція | 19,34 | 109,01 | - | - | - | - | 14,13 | - | 12,00 |

| Югославія | - | - | - | 1099,33 | 21317,75 | 1,49 | 1,55 | 1,33 | 0,95 |

| Азія | - | 120,40 | 307,04 | - | 7858,51 | - | 2889,77 | - | 750,00 |

| Індія | - | - | 206,96 | - | - | - | 892,50 | - | 750,00 |

| М’янма | - | - | - | - | - | - | 1997,27 | - | - |

| Пакестан | - | 120,40 | 100,08 | - | - | - | - | - | - |

| Туреччина | - | - | - | - | 7858,51 | - | - | - | - |

| Африка | - | - | - | - | - | - | - | - | 3559,63 |

| Єгипет | - | - | - | - | - | - | - | - | 3559,63 |

| Америка | - | 45,67 | 39,52 | - | - | - | - | - | - |

| Канада | - | 45,36 | - | - | - | - | - | - | - |

| США | - | 0,31 | 39,52 | - | - | - | - | - | - |

| Європейський Союз | 19,34 | 145,39 | - | 5,16 | - | - | 15,35 | 4716,75 | 12,00 |

Основною конкурентною перевагою вітчизняного зерна вважається низький рівень цін. Саме низькі ціни роблять його привабливим. Херсонські ціни (FOB) на пшеницю в середньому за період 1999-2002 рр. були нижчими від світових на 10% (середня експортна ціна в Херсоні – 111,8 дол. США за 1 тону і світова ціна – 125,3 дол. США за 1 тону).

Середня ціна пшениці, відвантаженої на експорт у 2000 році, дорівнювала 94,4 дол. США за 1 тонну, у 2001 році – 81,7 дол. США. Отже, розрив між українськими експортними цінами та світовими у ці роки був ще більшим. У 2002 році середня ціна експортованої Херсонської пшениці дорівнювала 82,3 дол. США за 1 т. Розрив між Херсонськими експортними цінами та світовими у 2000/2002 та 2002/2003 маркетингових роках визначався у 40 дол. США. Ціни на зерно 2005 року зображено в таблиці 19. Закупівельні ціни на зерно урожаю 2006 року (пшениця 3 класу) прогнозується на рівні 690 грн/т.

Поки що потужний експортний потенціал зерна Херсонщини, який успішно реалізується протягом останніх років (за вийнятком неврожайного 2003 року), херсонським виробникам великих прибутків не приніс. Існують дві суттєві проблеми. Перша – це експортувати продукцію не у формі прямого імпорту з Херсону тими країнами, які закуповують зерно, тобто іноземними трейдерами, а через наших експортерів – у країни-споживачі.

Таблиця 19

Ціни на зерно 2005 року, за умовами поставок EXW (франко-завод)

| Найменування продукції | Рекомендовані ціни | Ціна реальних пропозицій | Ціна попиту переробників | Ціна попиту експортерів | Закупівельні ціни Держрезерву (умови поставок CPT) |

| Пшениця 3-го кл. | 780-800 | 690-710 | 630-650 | 640-650 | - |

| Пшениця 4-го кл. | 650-660 | 580-600 | 500-550 | 540-580 | - |

| Пшениця 5-го кл. | 540-550 | 550-570 | 480-500 | - | 500-530 |

| Овес | 450-470 | 500-510 | 450-480 | 500-520 | 600 |

| Пшениця фуражна | 500-520 | 470-480 | 430-450 | 440-470 | - |

| Ячмінь фуражний | 430-450 | 410-420 | 360-390 | 430-450 | - |

| Кукурудза фуражна | 420-430 | 500-550 | 450-500 | 470-510 | - |

Якщо це буде зроблено, то отримаємо шанси щонайменше на 20, а то й на 50 % підняти ціну на експорт зернової продукції. І друга проблема: як закріпити позиції, зайняті на світових ринках протягом останніх років. Це було зроблено за допомогою іноземних трейдерів. Їх мають замінити – бодай частково – українські експортери. А для того треба пройти непростий шлях міжнародної сертифікації, стандартизації, ліцензування [13].

Вирішальним кроком по вирішенню існуючих проблем повинен стати вступ України до Світової організації торгівлі. Тільки членство в СОТ забезпечить максимальний доступ до світових продовольчих ринків. За цієї умови Україна зможе усунути існуючу торговельно-економічну ізоляцію від інших країн та забезпечити підтримку міжнародних організацій. Отже, СОТ надає можливість встановлення паритетних відносин із світовим продовольчим ринком, що дуже важливо для вітчизняних підприємств.

Обсяги і ціни імпортованого зерна в Херсонську область у 2003-2004 роках, а також основні країни-імпортери відображено в таблиці 20.

Імпортні операції проводяться за умовами поставок CIF. CIF – умови продажу товару, згідно яких в ціну товару входить його вартість та затрати по страховці і транспортуванню товару до місця призначення. При продажу товару на умовах CIF продавець зобов’язаний за свій рахунок доставити товар в порт завантаження, зафрахтувати судно (або місце на судні), помістити товар на борт судна, провести всі збори та мита, що пов’язані з відправленням товару та застрахувати його.

Таблиця 20

Інформація про завезення імпортного продовольчого зерна на територію Херсонської області

| Одержувач | Рік | Країна-постачальник | Місяць | Кількість, т | Ціна, грн. |

| Херсонський КХП | 2003 | Казахстан | Серпень | 15830,4 | 693 |

| Жовтень | 15403,4 | 745 | |||

| Литва | Вересень | 473,9 | 709 | ||

| Жовтень | 1018,9 | 793 | |||

| Листопад | 3519,8 | 848 | |||

| Грудень | 2075,4 | 942 | |||

| Росія | Вересень | 186,2 | 607 | ||

| 2004 | Казахстан | Березень | 7185,4 | 990 | |

| Херсонський КХП всього: | 45693,2 | 772 | |||

| ТОВ „Дабл ю Джей – Херсон” | 2003 | Росія | Листопад | 9001,4 | 904 |

| Грудень | 8404,0 | 983 | |||

| 2004 | Казахстан | Лютий | 1277,9 | 995 | |

| Березень | 4739,1 | 997 | |||

| Росія | Січень | 3779,5 | 931 | ||

| Лютий | 988,0 | 962 | |||

| ТОВ „Дабл ю Джей – Херсон” всього: | 28189,9 | 941 | |||

| ТОВ „Євротрейд” | 2003 | Казахстан | Вересень | 1202,6 | 857 |

| Жовтень | 343,2 | 874 | |||

| Листопад | 2976,0 | 931 | |||

| Грудень | 1528,0 | 945 | |||

| 2004 | Казахстан | Січень | 2230,7 | 958 | |

| ТОВ „Євротрейд” всього: | 8280,4 | 894 | |||

| ВАТ „Новокаховський КХП” | 2003 | Німеччина | Листопад | 4716,8 | 955 |

| ВАТ „Новокаховський КХП” | 4716,8 | 955 | |||

| ТОВ „Експотрейд” | 2003 | Росія | Серпень | 1492,6 | 584 |

| Вересень | 978,8 | 741 | |||

| Жовтень | 1337,7 | 745 | |||

| ТОВ „Експотрейд” всього: | 3809,1 | 748 | |||

| ТОВ „Наука і технологія” | 2003 | Росія | Серпень | 1278,0 | 912 |

| Вересень | 460,0 | 908 | |||

| ТОВ „Наука і технологія” всього: | 1738,0 | 909 | |||

| ТОВ Зерноторгівельна компанія м. Київ | 2004 | Казахстан | Березень | 1488,3 | 1125 |

| ТОВ Зерноторгівельна компанія м. Київ | 1488,3 | 1125 | |||

| СТВО „Оксамит” | 2003 | Росія | Серпень | 260,0 | 658 |

| Листопад | 200,0 | 661 | |||

| СТВО „Оксамит” всього: | 460,0 | 654 | |||

| ТОВ „Російська АПК” | 2003 | Росія | Жовтень | 196,2 | 591 |

| ТОВ „Російська АПК” всього: | 196,2 | 591 | |||

| Загальний підсумок: | 94571,9 | 864 | |||

Очевидно, що проблема підвищення ефективності збуту і інтенсифікації зернового ринку являється складовою частиною проблематики розвитку аграрного ринку в цілому. Шляхи вирішення вказаних проблем лежать у необхідності комплексу заходів економічного, фінансового і організаційного характеру. Тут можна говорити про стимулювання розвитку всіх елементів інфраструктури аграрного ринку, про вдосконалення механізмів фінансування сільськогосподарського виробництва, про необхідність розробки й апробації передових економічних моделей та маркетингових схем, які дозволять підвищити ефективність збуту сільськогосподарської продукції і зерна зокрема. Також є досить перспективною і подальша робота по вдосконаленню системи збуту зернової продукції на основі форвардних і ф’ючерсних контрактів [42].

Висновки

Отже, враховуючи перспективи вступу України до СОТ та зважаючи на недоліки законодавчої бази в сфері експорту продукції зернового господарства й існуючу конкуренцію на світовому ринку, необхідно запроваджувати більш жорстку систему упереджувальних заходів, які б гарантували конкурентоспроможність вітчизняної сільськогосподарської продукції, зокрема зерна.

Для високоефективної активізації зовнішньоторговельної діяльності та нарощування експортного потенціалу Херсонщини на ринку зерна необхідно:

- постійний моніторинг ринкових продовольчих товарів;

- поліпшувати якість зерна, вводити спрощену систему стандартів;

- зміцнювати виробничо-технічну базу на виробництві зерна;

- поміркована та продуктивна політика держави, направлена на підтримку саме товаровиробників якісного зерна [25].

- реалізація зерна є основним джерелом грошових надходжень сільськогосподарських товаровиробників Херсонської області. Тому поряд із нарощуванням урожайності й удосконалення організації зернового ринку резервом підвищення ефективності експортного потенціалу є виведення безпосередніх виробників зерна на зовнішні ринки, що суттєво збільшить їх прибутки. Кроком на шляху виведення сільськогосподарських товаровиробників на зовнішні ринки може стати їх кооперація чи створення в області асоціації експортерів сільськогосподарської продукції.

Велику роль у цих процесах повинна відіграти держава. Заходи державного регулювання ринку зерна повинні зосередитись на тому, щоб система публічних торгів змогла витіснити невигідну для виробника схему скуповування продукції трейдерами.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. Лука О.Ф. Україна на світовому ринку агропродовольчої продукції / Економіка АПК – № 11 2003. – с.116

2. Мойсеєва М.О. Можливості удосконалення збуту на ринку зерна / Пропозиція – 2003 – № 2 с. 111

3. Морозов Р.В. Державне регулювання та підтримка підвищення ефективності зернового господарства / Таврійський науковий вісник. – Херсон: ТОВ Айлант. – 2004.- Вип.. №30 – с.211-215

4. Федоров А.В. Сучасний стан зернового господарства у регіоні / Таврійський науковий вісник. – Херсон: ТОВ Айлант. – 2004.- Вип.. №33 – с. 131-135

5. Федіна А.А. Зовнішньоекономічна діяльність АПК: стан, перспективи розвитку. – К.: ІАЕ УААН, 1999. – с. 64

6. Обраменко Л.Д. Проблеми реалізації продовольчого зерна / Таврійський науковий вісник. – Херсон: ТОВ Айлант. – 2004.- Вип.. №30 – с. 98-101

7. Петюха В.М. Основи ринкової економіки / К.: Урожай. – 1995. – 396 с.

8. Попереля Ф.Д. Стратегія вирощування і використання української пшениці в ринкових умовах / Пропозиція. – К., 2003. - № 5 – с. 44-49

9. Прилуцький А.С. / Фермерське господарство, 2004. – № 18 – с. 23

10. Реалізація основних видів продукції рослинництва та тваринництва с.-г. підприємствами Херсонської області за 2003 рік / Херсон: Гол. Управл. Статист. У Херсонськіц обл., 2004. – 152 с.

11. Рослинництво Херсонської області / стат. Збірник. – Херсон: Гол. Управл. Статистики у Херсонській обл.., 2003. – 69 с.

12. Саблук П.Т. Реформування та розвиток підприємств агропромислового виробництва / К.: ІАЕ. – 1999. с.

13. Саблук П.Т. Формування та функціонування ринку агропромислової продукції / К.: ІАЕ. – 2000. – 556 с.

Похожие работы

... сільських та інших товаровиробників АПК, у тому числі й зерновиробників. 3. Стратегічні аспекти використання експортного потенціалу зхернового господарства Херсонської області Сучасний зерновий ринок Херсонської області все ще перебуває на стадії становлення і не забезпечує виконання основних функцій: організації оптової й роздрібної торгівлі, формування конкурентного середовища, контролю ...

... ї діяльності з урахуванням особливостей конкретних ринків, змін ринкової кон’юнктури, стрибків у науково-технічному розвитку та загального зростання експортного потенціалу регіону. Розділ 2. Передумови та фактори становлення експортного потенціалу України 2.1 Економіко-географічне положення Економіко-географічне положення України досить вигідне для активної участі у міжнародному територі ...

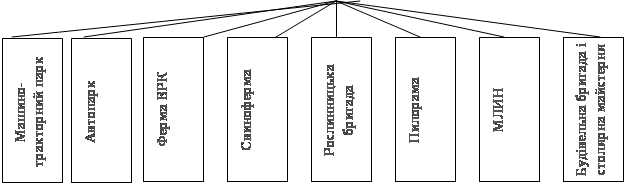

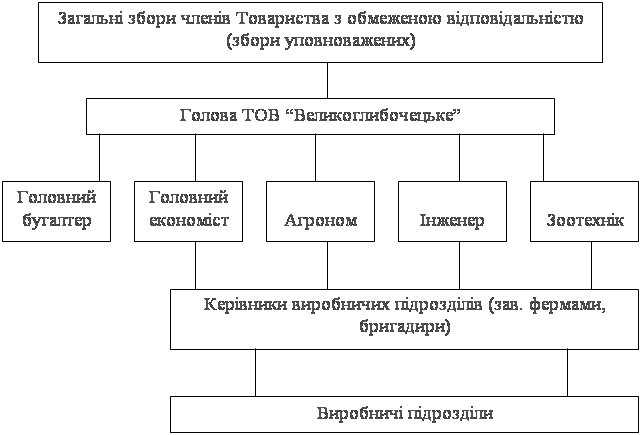

... -горілчаної та пивоварної галузей промисловості, а також можливості експорту озимої пшениці, особливо її цінних сортів і пивоварного ячменю. ІІ. Рівень розвитку господарства та економічна оцінка виробництва зерна в ТОВ “Великоглибочецьке” 2.1 Загальна організаційно-економічна характеристика ТОВ “Великоглибочецьке”. Товариство з обмеженою відповідальністю “Великоглибочецьке” було створене в ...

... ій місцевості дозволяє істотно здешевіти процес агропромислового виробництва. Висновок В результаті вищеописаного можна сказати що, безумовно, раціональне використовування природно – ресурсного потенціалу і своєчасне його відновлювання, використання нових, екологічних та ресурсозберігаючих технологій, підтримки виробництва державою, національної свідомості кожного громаднина, який думає і ...

0 комментариев