Навигация

Совершенствование структуры источников финансирования инвестиционного проекта, реализуемого ООО «Марка плюс»

3. Совершенствование структуры источников финансирования инвестиционного проекта, реализуемого ООО «Марка плюс»

В процессе анализа финансирования инвестиционного проекта строительства, реализуемого ООО «Марка плюс», были выявлены некоторые недостатки используемого метода финансирования за счет заемного капитала. Наиболее значимый из них – это дороговизна кредитных ресурсов. Поэтому необходимо изыскать более дешевые и одновременно эффективные способы финансирования данного инвестиционного проекта.

В теоретической части курсовой работы были рассмотрены разнообразные методы финансирования инвестиций, которые имеет смысл рассмотреть как потенциальные методы для данного предприятия. Изначально необходимо отметить, что использование бюджетных средств не представляется возможным ввиду чисто коммерческой направленности проекта, отсутствия социальной значимости. Также, исходя из того, что предприятие не является крупным и, в принципе, осуществляя инвестиционный проект, таковой цели не ставит, такие способы как акционирование и проектное финансирование являются нецелесообразными и малоэффективными. Финансирование полностью за счет собственных средств (т.е. самофинансирование) также представляется нерациональным, т.к. деятельность предприятия фактически остановится (за исключением строительных работ), предприятие потеряет значительную часть доходов и соответственно резко возрастет риск банкротства.

Таким образом, можно сделать вывод, что использование кредитного способа финансирования в принципе эффективно. Однако, для совершенствования финансирования данного проекта строительства можно также:

1) частично использовать собственные средства;

2) пересмотреть схему погашения кредита (основного долга).

Более подробно эти способы рассмотрены ниже:

Первый способ заключается в уменьшении суммы кредита путем финансирования инвестиционного проекта частично за счет собственного капитала. ООО «Марка плюс» не имеет значительного объема собственных средств. Ее собственный капитал составляет лишь 317 тыс. руб. Однако учредители данного предприятия имеют в собственности еще несколько фирм, а также личное имущество в виде недвижимости. Данное имущество учредитель вкладывает в уставный капитал организации в виде денежных средств и использует в качестве источника финансирования проекта. Известно, что в собственности Иванова А.Г. находится АЗС, рыночная стоимость которой на октябрь 2007 г. составляла 20 млн. руб. Данная АЗС сдается в аренду ООО «Газолин». Цена аренды составляет 500 тыс. руб. за квартал. Между ООО «Газолин» и Ивановым А.Г. заключен договор о последующей купле-продаже данной АЗС в срок не позднее октября 2009 г.

Если предположить, что АЗС была продана в октябре 2007 г. по рыночной стоимости, и все полученные средства были инвестированы в строительство, то сумма необходимых заемных средств составит 15 млн. руб. Процентная ставка осталась неизменна и составила 15%, схема погашения кредита также не менялась. Она будет выглядеть следующим образом:

| Период погашения кредита | Остаток задолженности | Проценты уплаченные | Гашение основного долга |

| 4 квартал 2007 года | 15000 | 567 | 0 |

| 1 квартал 2008 года | 15000 | 555 | 0 |

| 2 квартал 2008 года | 15000 | 561 | 0 |

| 3 квартал 2008 года | 15000 | 567 | 0 |

| 4 квартал 2008 года | 15000 | 567 | 0 |

| 1 квартал 2009 года | 12300 | 455 | 2700 |

| 2 квартал 2009 года | 9300 | 402 | 3000 |

| 3 квартал 2009 года | 0 | 344 | 9300 |

| Итого | х | 4018 | 15000 |

Исходя из расчетов, общая сумма уплаченных процентных будет равна 4018 тыс. руб. За счет уменьшения суммы кредита стоимость используемых заемных средств уменьшилась на 58% (или на 5612 тыс. руб.). Однако необходимо учесть потерянный доход от арендатора. Данный доход составил 4 млн. руб. за 2 года. Тогда общая экономия средств за счет привлечения собственных средств в качестве источника финансирования проекта составит: 9630-4018-4000=1612 тыс. руб.

Второй способ также включает в себя использование собственных средств. Однако он заключается в пересмотре схемы погашения кредита. При продаже АЗС, находящейся в собственности Иванова А.Г., в октябре 2008 г. по той же цене, равной 20 млн. руб. ООО «Марка плюс» может погасить значительную часть основного долга гораздо раньше. При этом учредитель продолжает получать доход от сдачи в аренду АЗС в течение года. Данный доход составит 2 млн. руб. Соответственно и потерянный потенциальный доход составит 2 млн. руб. При исходных условиях новая схема погашения кредита выглядит следующим образом:

Таблица 4.2, тыс. руб.

Предлагаемая схема гашения кредита

| Период погашения кредита | Остаток задолженности | Проценты уплаченные | Гашение основного долга |

| 4 квартал 2007 года | 35000 | 1323 | 0 |

| 1 квартал 2008 года | 35000 | 1295 | 0 |

| 2 квартал 2008 года | 35000 | 1308 | 0 |

| 3 квартал 2008 года | 35000 | 1323 | 0 |

| 4 квартал 2008 года | 15000 | 567 | 20000 |

| 1 квартал 2009 года | 12300 | 455 | 2700 |

| 2 квартал 2009 года | 9300 | 402 | 3000 |

| 3 квартал 2009 года | 0 | 344 | 9300 |

| Итого | х | 7017 | 35000 |

Общая сумма уплаченных процентов составит 7017 тыс. руб. За счет пересмотра схемы погашения кредита стоимость используемых заемных средств уменьшилась на 27% (или на 2613тыс. руб.). Учитывая потерянный доход от сдачи в аренду АЗС, общая экономия средств за счет пересмотра схемы погашения кредита (путем привлечения собственных средств) составит: 9630-7017-2000=613 тыс. руб.

Основываясь на математических расчетах, более эффективным (т.е. менее затратным) является первый способ. Разница в экономии средств составит: 1612-613=999 тыс. руб. Также, учитывая нестабильность российской экономики и неустойчивость рынка, первый способ является более предпочтительным.

Следует отметить, что реализация обоих вышеназванных способов возможна только при условии учета не только средств ООО «Марка плюс», но также ее учредителей. Если полагаться только на имущество самой организации, то единственным возможным способом финансирования реализуемого ею инвестиционного проекта является кредитование. Однако даже при выбранном способе сложно представить за счет каких средств предприятие рассчитывалось по основному долгу. Таким образом, реализация проекта возможна только при участии стороннего капитала учредителей.

ЗАКЛЮЧЕНИЕ

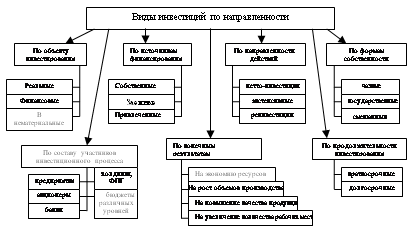

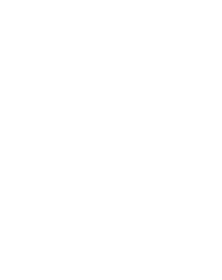

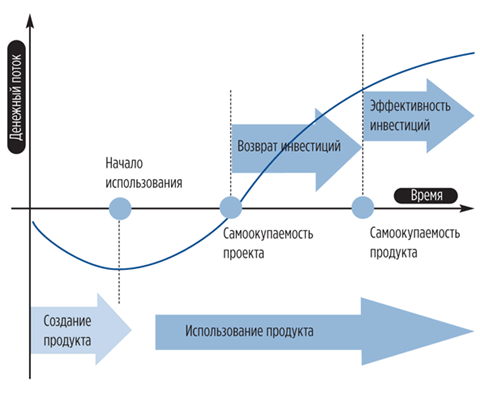

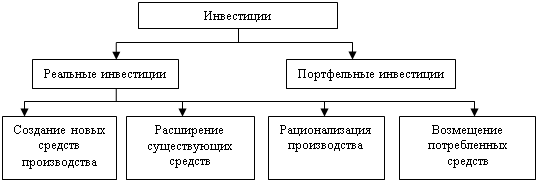

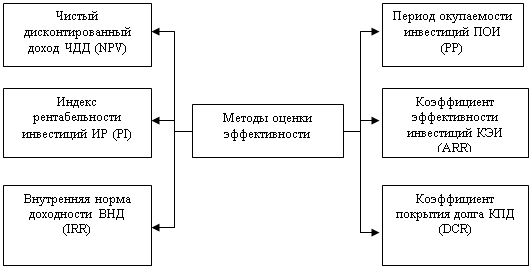

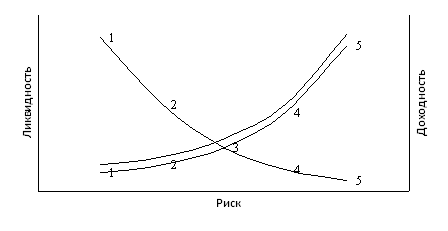

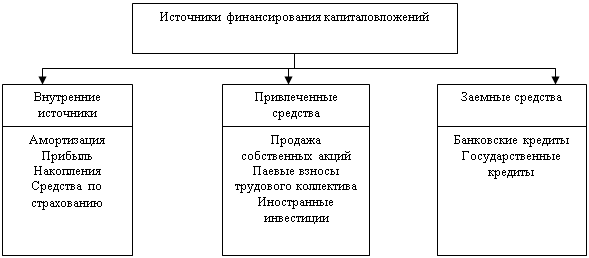

Инвестиции являются неотъемлемым компонентом экономики любой страны, а инвестирование – важным процессом в деятельности любого предприятия. Финансирование инвестиций – это процесс определения источников и выделения (привлечения займа) денежных средств для инвестиций. Оно носит договорной, прямой, целевой и непрерывный характер. Источники финансирования делятся на внутренние и внешние. К внутренним относятся собственные средства (прибыль, амортизация), к внешним – заемные (кредиты, займы) и привлеченные (бюджетные средства). Основными методами финансирования инвестиций выступают: самофинансирование, долевое финансирование, лизинг, бюджетное, кредитное, проектное финансирование. На практике для финансирования проекта часто используется смешанное финансирование на основе различных комбинаций вышеперечисленных методов.

Процесс финансирования инвестиционного проекта рассматривается на примере ООО «Марка плюс». Данное предприятие представляет собой небольшую торговую фирму, занимающуюся куплей-продажей ГСМ. Анализ бухгалтерской отчетности предприятия показал, что главным источником финансирования его деятельности являются краткосрочные кредиты. Значительного объема собственных средств, а также внеоборотных активов (до постройки здания) не имеет. В связи с очень высокой долей краткосрочных заемных средств показатели финансовой устойчивости и ликвидности предприятия низкие. Прибыль, получаемая предприятием, нестабильна. В последний год объем продаж сократился (за счет продажи объекта собственности учредителя). Однако уже в 2009 г. ООО «Марка плюс» вышло из убытков и получает прибыль. Расчет по кредитам производится в установленные сроки. Успешно завершено строительство офисного здания. При этом предприятие продолжает деятельность по торговле ГСМ.

Инвестиционный проект строительства офисного здания ООО «Марка плюс» был начат в 4 кв. 2007 г. Двухэтажное офисное здание расположено по адресу г. Вологда, ул. Доронинская, д. 42. Площадь здания составляет 2000м2. Планируется все площади сдавать в аренду под офисы представительствам и филиалам коммерческих организаций. Предполагаемая стоимость арендной платы 500 руб. за 1 квадратный метр без учета НДС. Исходя из расчетов показателей эффективности проекта, срок окупаемости составил 5,75 лет, ставка доходности - 8,2%, внутренняя ставка доходности – 17,4%. Инвестиционный проект полностью финансируется за счет кредита в сумме 35 млн. руб. Кредит взят на 2 года под 15% годовых, обеспечивается залогом строящегося здания и поручительством учредителей фирмы. Сумма уплаченных процентов по кредиту за весь срок составила 9630 тыс. руб.

Совершенствование финансирования данного проекта направлено, прежде всего, на сокращение затрат, связанных с использованием заемных источников финансирования. Было предложено два способа сокращения затрат, которые основывались на использовании собственного капитала (по средствам продажи объекта недвижимости одного из учредителей фирмы). Первый способ заключается в финансировании проекта частично за счет собственных средств. Это позволит сократить сумму кредита до 15 млн. руб. и соответственно сэкономить 1612 тыс. руб. Второй способ заключается в пересмотре схемы погашения основного долга, что позволило бы погасить большую его часть в более ранние сроки. Данный способ позволяет сократить издержки на 613 тыс. руб. Таким образом, первый способ является более эффективным и экономичным. Сложность применения этих способов в том, что, по сути, само предприятие не располагает необходимыми собственными средствами и вне средств учредителей единственным возможным методом финансирования является метод, выбранный предприятием. инвестиционный строительство финансирование кредитование

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Белякова, М.Ю. Методы оценки и критерии эффективности инвестиционного проекта. /М.Ю. Белякова // Справочник экономиста. - 2006. - №3. с. 17-20

2. Бердникова, Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия / Т.Б. Бердникова // ЭКО. - 2005. - №15. с.28-37

3. Воронцовский, А.В. Инвестиции и финансирование. Методы оценки и обоснование. /А.В. Воронцовский – СПб.: Издательство С.-Петербургского университета, 2002. – 284 с.

4. Зимин, А.И. Инвестиции: вопросы и ответы. – М.: ИД «Юриспруденция», 2006 -256 с.

5. Игонина, Л.Л. Инвестиции: учебное пособие / Л.Л. Игонина. – М.: ИНФРА-М, 2007 – 478 с.

6. Инвестиции: Системный анализ и управление/Под ред. Проф. К.В. Балдина – 2 изд. – М.: Издательско-торговая корп. «Дашков и Ко», 2007 – 288с.13

7. Инвестиции: учеб./ А.Ю. Андрианов, С.В. Валдайцев, Н.В. Воробьев [и др.] – 2-е изд., перераб. и. доп. – М.: ТК Велби, изд-во Проспект,2007 – 584 с.14

8. Инвестиции: учебное пособие / М.В. Чиченов и др. – М.: КНОРУС, 2007 – 248 с.

9. Кузнецов, Б.Т. Инвестиции: уч. Пособие для студентов вузов, обучающихся по направлению подготовки «Экономика»/ Б.Т. Кузнецов. – М.: ЮНИТИ-ДАНА, 2006 – 679 с.

10. Колтынюк, Б.А. Инвестиции: Учебник./Б.А. Колтынюк - СПб.: Изд-во Михайлова В.А. 2003. - 848 с.17

11. Методы оценки инвестиций. // Аудитор. – 2002. - №2. с.8-14

12. Москвин, В.А. Кредитование инвестиционных проектов./ А.В. Москвин // Инвестиции России. – 1999. – №3. с.33-41

13. Нешитой, А.С. Инвестиции: Учебник. – 5-е изд., перераб. и испр. – М.:Издательско-торговая корп. «Дашков и Ко», 2007 – 372 с.26

14. Пястолов, С.М. Анализ финансово-хозяйственной деятельности предприятия: Учебник / С.М. Пястолов – 2-е изд. – М.: Академия: Мастерство, 2002. – 411с.

15. Глазунов, В.Е. Финансирование инвестиций /В.Е. Глазунов – М.: «Космо». – 2008. – Режим доступа: www.sunrisefinances.ru

Похожие работы

... том, что рассматриваемое в данном проекте предприятие ООО «ЛесКо» имеет реальную возможность занять определенную нишу на данном рынке, при имеющейся достаточной для производства сырьевой базе. 3. анализ инвестиционной деятельности предприятия ООО «ЛесКо» 3.1 Организационно-экономическая характеристика предприятия ООО «ЛесКо» Общество с ограниченной ответственностью «ЛесКо» создано в 2001 ...

... , связанных с инвестиционной активностью организаций, темпы научно-технологического прогресса, частые колебания конъюнктуры инвестиционного рынка, непостоянство государственной инвестиционной политики и форм регулирования инвестиционной деятельности не позволяют эффективно управлять инвестициями предприятия на основе лишь ранее накопленного опыта и традиционных методов финансового менеджмента. В ...

... промышленность, производство пластмасс, но он неприменим в отраслях, регулируемых государством: нефтедобыча, газовая отрасль и т.п. 2. Инвестиционная деятельность предприятия 2.1 Внутренняя инвестиционная деятельность По своей направленности инвестиционную деятельность предприятия можно разделить на два основных типа: внутреннюю и внешнюю. К внутренней деятельности относится: ...

... состоянии инвестиционной среды анализ выполняется за два-три года, в условиях ее нестабильности он должен соответствовать стратегической перспективе. 2. Формулирование главной стратегической цели инвестиционной деятельности предприятия. Главная цель конкретизируется в определенном показателе и определяется количественно (например, обеспечить за 3 года рост собственного капитала в 3 раза за счет ...

0 комментариев