Навигация

Организация управления кредитными рисками

1.2 Организация управления кредитными рисками

Кредит обеспечивает трансформацию денежного капитала в ссудный и выражает отношения между кредиторами и заемщиками. При его помощи свободные денежные капиталы и доходы предприятий, личного сектора и государства аккумулируются, превращаясь в ссудный капитал, который передается за плату во временное пользование.

По мнению Г.И. Кравцовой, кредитный портфель представляет собой остаток кредитной задолженности по балансу коммерческого банка на определенную дату. В российской экономической литературе кредитный портфель определяется как совокупность требований банка по кредитам, которые классифицированы на основе определенных критериев. Одним из таких критериев, применяемых в зарубежной и отечественной практике, является степень кредитного риска. По этому критерию определяется качество кредитного портфеля. Анализ и оценка качества кредитного портфеля позволяет менеджерам банка управлять его ссудными операциями.

В отечественной практике кредитный портфель определяют как совокупность заключенных контрактов по сделкам кредитного характера. Сюда относят, помимо непосредственно ссуд, также факторинговые операции, лизинг, учет векселей, исполнение обязательства по выданным банковским гарантиям и поручительствам.

Управление кредитным портфелем в общем виде представляет собой его формирование с соблюдением всех параметров, установленных кредитной политикой и обеспечивающих эффективное функционирование банка, а также регулирование портфеля для поддержания его в хорошем состоянии. Таким образом, можно выделить три главных этапа в процессе управления портфелем: формирование портфеля, оценка качества с целью определения необходимости и способов регулирования, а также непосредственное осуществление корректирующих мероприятий.

По мнению Сабирова М.З., управление кредитным портфелем можно определить как целенаправленные действия соответствующих подразделений банка по анализу, планированию, организации, контролю и регулированию, направленные на обеспечение (достижение) оптимального портфеля с позиции риска, доходности и ликвидности, и формирование резервов, достаточных для устойчивого функционирования коммерческого банка.

С нашей точки зрения, управление кредитными рисками является «сквозным» процессом, затрагивающим все элементы кредитной деятельности; от поиска потенциальных заемщиков на стадии формирования кредитного портфеля и потенциального (резервного) кредитного портфеля.

Важно отметить также следующее. Невозможно управлять кредитным портфелем, если мы не можем управлять каждым кредитным риском в отдельности. Поэтому, на наш взгляд, управление кредитным портфелем содержит в себе два вида управления: управление кредитным портфелем в целом (стратегическое управление) и управление отдельными кредитами (текущее управление). Эти два вида невозможно осуществлять изолированно друг от друга, они являются взаимопроникающими и взаимоподдерживающими.

Разработка (определение) способа оценки качества кредитных рисков обычно включает решение следующих вопросов[7]:

- выбор критериев для оценки качества ссуд, составляющих кредитный портфель;

- разработка определенного метода оценки качества ссуд (процедура кредитного анализа) на основе выбранных критериев;

- разработку методов накопления статистической информации по банку для определения процента риска для каждой группы классифицированных ссуд доли просроченной задолженности и процентов списания ее за счет резерва банка в разрезе отдельных групп ссуд;

- разработку методов определения абсолютной величины кредитного риска в разрезе групп ссуд кредитного портфеля и совокупного риска по банку;

- определение методов расчета величины создаваемого резерва для покрытия возможных потерь по ссудам, источников отчисления в этот резерв;

- разработка способов и процедур оценки качества кредитного портфеля на основе финансовых коэффициентов и сегментации кредитного портфеля и т.д.

Следует отметить, что система управления любым объектом требует наличия инструментов управления, отражающих специфику объекта и предмета управления.[8]

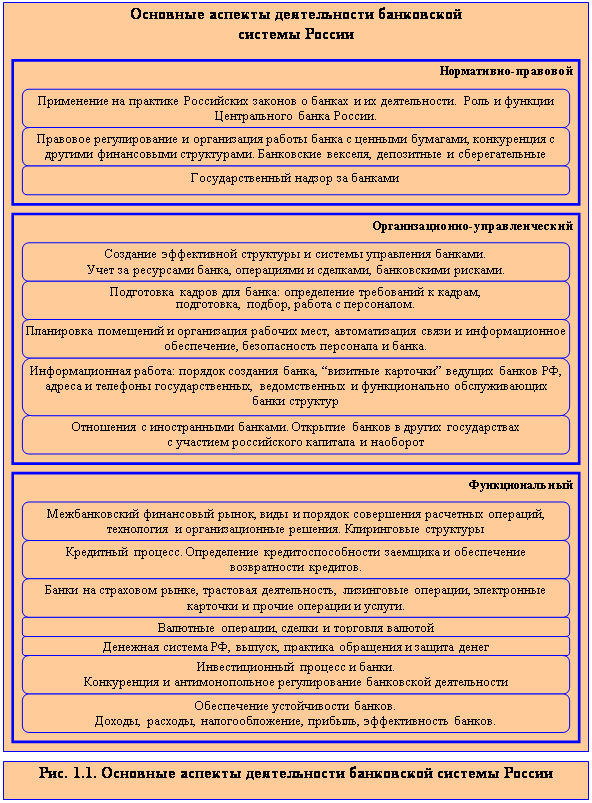

Правовое регулирование банковской деятельности в том числе и кредитования, осуществляется Федеральным законом «О центральном банке Российской федерации (банке России)», Федеральном законом «О банках и банковской деятельности», другими Федеральными законами, нормативными актами банка России. В регулировании банковского кредитования значительное место принадлежит кодексам, Федеральным законам, инструкциям, постановлениям и положениям, также деловым обыкновениям и банковским обычаям.

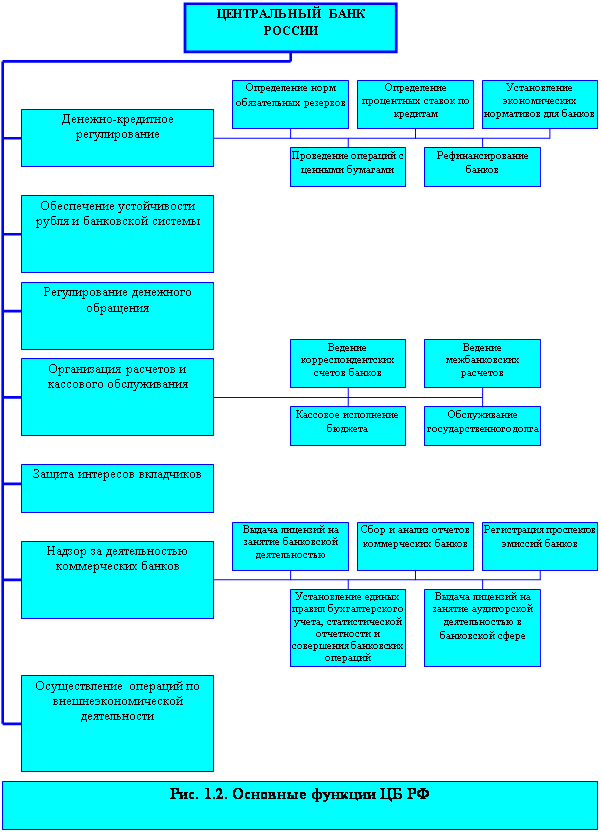

В первую очередь необходимо выделить закон от 10 июля 2002 года №86-ФЗ «О Центральном банке Российской Федерации (банке России)» (с изм. и доп. От 10.02.03г.) Закон «От ЦБР» устанавливает основы функционирования центрального банка России. Он носит комплексный характер, включая различные нормы регулирующие как устройство и положение ЦБР в государстве, денежную политику, так и нормы регулирующие особенности трудовых отношений с служащими ЦБР. Подчеркнем, что 10.07.02 года был изложен в новой редакции. Заметим, то последние 10-13 лет законодательствах о банках и банковской деятельности переиначивалось несколько раз.

Второй по значению Федеральный закон «О банках и банковской деятельности» (с изм. от 10.07.98г., 5,8.07.99г., 19.06., 7.08.2001г, 21.03.02). Закон «О банках и банковской деятельности» (далее по тексту Закон «О банках….» - специальный отраслевой законодательный акт, регулирующий правовой статус объектов и формы банковской деятельности в Российской Федерации.

Конституционные основы банковской деятельности закреплены в п. «ж» ст.71 Конституции РФ, согласно которой кредитное регулирование и федеральные банки находятся в ведении Российской Федерации.

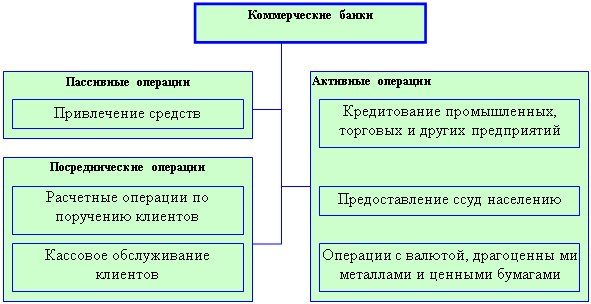

Основу правового регулирования банковского кредитования составляют: гл.42 (ст.807-821) гражданского кодекса РФ. Под размещением (предоставлением) банком денежных средств понимается заключение между банком и клиентом банка договора, составленного с учетом требований ГК РФ. В соответствии со ст.1 Федерального закона «О банках и банковской деятельности». Банк передает денежные средства на условиях платности, срочности и возвратности, а клиент банка осуществляет возврат полученных денежных средств в соответствии с условиями договора. В России как и в других странах, существует система государственного регулирования денежно-0кредитной сферы, позволяющая защищать интересы населения и банковских структур. Правовое основание этой системы составляют два закона «О банках и банковской деятельности» в РФ, последний вариант принят Государственной думой 20.01.95 года и «О центральном банке РФ (банке России)», последняя редакция – май 2002 года. Согласно этим законом банк России, банк внешней торговли РФ, сберегательный банк РФ, коммерческие банки различных видов, а также другие кредитные учреждения, получившие лицензию на осуществление отдельных банковских операций, образуют банковскую систему России. Для финансирования отдельных целевых республиканских, региональных и иных программ могут создаться специальные банки (банки развития).

В соответствии с Федеральным законом «О банках и банковской деятельности» От 02.11.04г. №2127-Ф кредитная организация это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) банка России имеет право осуществлять банковские операции, предусмотренные данным законом. Кредитная организация обязуется на основе любой формы собственности, как хозяйственное общество (ч.1, ст.1). Из этого следует, что российские кредитные организации как юридические лица по своей организационно правовой форме признаются коммерческими организациями которые могут быть созданы в виде следующих хозяйственных обществ: общество с ограниченной ответственностью (ООО), общество с дополнительной ответственностью (ОДО), акционерного общества (АО), в форме закрытого акционерного общества (ЗАО) и открытого акционерного общества (ОАО).[9]

Центральный банк Российской Федерации, являясь важнейшим элементом банковской системы страны, оказывает большое воздействие на функционирование и жизнедеятельность государства и общества. Статус, задача, функции, полномочия и принципы организации деятельности Центрального банка РФ определяются конституцией РФ Федеральном законом «О центральном банке РФ»и другими Федеральными законами. В соответствии со ст.71 Российской конституцией Федеральные банки следовательно, и (Центральный банк РФ, имущество которого является федеральной собственность) относятся к Федеральным экономическим службам и находится в ведении РФ. В ч.1,ст.75 основного закона закрепляется, что денежная эмиссия осуществляется исключительно Центральным банком РФ; а в ч.2, этой статьи определяется основная функция банка России – защита и обеспечении устойчивости рубля. Эту функцию он осуществляет независимо от других органов государственной власти. Вопросы правового регулирования деятельности Центрально банка РФ затрагиваются в ряде других Федеральных законах. В частности взаимоотношения банка России и кредитных организаций регламентируются Федеральным законом «О банках и банковской деятельности» и законом РФ «О валютном регулировании и валютном контроле».Банковское регулирование и надзор за деятельностью кредитной организаций осуществляется банком России в порядке, установленном главой X Федерального закона в которой, в частности, предусмотрено, что главной целью банковского регулирования и надзора являются поддержание стабильности банковской системы, защиты интересов вкладчиков и кредиторов.

Помимо названных и законодательных актов правовое регулирование банковской деятельности в РФ строится на множестве иных законодательных актов. В частности можно выделить: Федеральный закон от 23 июня 1999г. №117-ФЗ «О защите конкуренции на рынке финансовых услуг» (с изменениями от 30 декабря 2001г.); Федеральный закон от 7 августа 2001г. №115-ФЗ «О противодействий легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (с изм.и доп. от 25 июля, 30 октября 2002г.), Федеральный закон Российской Федерации от 10 декабря 2003г.№173-ФЗ «О валютном регулировании и валютном контроле» и др.[1]

Наряду с законодательными актами правовое регулирование банковской деятельности строится и на подзаконных нормативных актах. В частности можно выделить

- Указ Президента РФ от 10 июня 1994г. №1184 «О совершенствовании работы банковской системы РФ» (с изм. от 27.04. 1995г.)

- Постановление Правительства РФ от 7.03.2000г. №194 «Об условиях антимонопольного контроля на рынке финансовых услуг и об утверждении методики определения оборота и границ рынка финансовых организаций»;

- Распоряжение Правительства от 2.04.2006г. №454-р «О прекращении федеральных государственных унитарных предприятий и федеральных государственных учреждений в уставных капиталах кредитных организаций».

Огромную роль, на современном этапе развития законодательства о банках и банковской деятельности играют ведомственные акты ЦБР, в этой связи, одним их элементов особого публично-правового статуса Центрального банка РФ является право осуществлять нормотворчество. Согласно ст.7 Федерального закона «О центральном банке Российской Федерации (банке России)», Банк России по вопросам, отнесенным к его компетенции настоящим и другими федеральными законами, издает нормативные акты, обязательные для федеральных органов государственной власти, органов государственной власти Российской Федерации и органов местного самоуправления, всех юридических и физических лиц.

Согласно Положению ЦБР от 18 июля 2006г. №115 ЦБР Банк России издает также официальные разъяснения по вопросам применения федеральных законов и иных нормативных правовых актов. Эти разъяснения нормативными актами не являются, однако «Обязательно для применения субъектами, на которых распространяет свою силу нормативно-правовой акт, по вопросам применения которого издано официальное разъяснение ЦБР».

Осуществление нормотворческой функции регламентировано банком России в положении в порядке подготовки и вступления в силу нормативных актов Банка России, утвержденным 15.09.05.

Официальное разъяснение Банка России по вопросам применения Федеральных законов, иных нормативных правовых актов (кроме нормативных актов Банка России) являются актами толкования права и могут приниматься Банком только при условии, что это прямо предусмотрено Федеральным законов для случая их толкования, а также иными нормативными правовыми актами для случаев толкования последних.[10]

Официальное разъяснение банка России по вопросам применения его собственных нормативных актов являются актами их толкования и применяются в случаях необходимости в исполнения пробела правового регулирования по предмету нормативного акта банка. Нормативные акты банка России вступают в силу по истечении 10 дней после дня их официального опубликования в официальном издании банка России – «Вестнике банка России», за исключением случаев, установленных советом директоров. Нормативные акты банка России не имеют обратной силы.

Важно подчеркнуть, что нормативные акты банка России должны быть зарегистрированы в министерстве юстиции РФ в порядке, установленном для государственной регистрации нормативно-правовых актов федеральных органов исполнительной власти.

Не подлежат государственной регистрации нормативные акты банка России, устанавливающие:

- курс иностранных валют по отношению к рублю;

- изменение процентных ставок;

- размер резервных требований;

- размер обязательных нормативах для кредитных организаций и банковских групп;

- прямые количественные ограничения;

- правила бухгалтерского учета и отчетности для банка России;

- порядок обеспечения функционирования системы банка России.[11]

Также не подлежат государственной регистрации иные нормативные акты банка России, который в соответствии с порядком, установленном для федеральных органов исполнительной власти, не подлежат регистрации министерства юстиции РФ.

В качестве примера действующих актов Центральный банк России можно выделить:

- указание оперативного характера ЦБР от 22.01.05г №7-Т «О некоторых вопросах, связанных с применением Федерального закона «О банках и банковской деятельности»;

- указание ЦБР от 31.03.05г. №767-У «О критериях определения финансового состояния кредитных организаций» (с изм. от 8.07, 21.12 2005г.)

- инструкция ЦБР от 24.08.05г. №76-И «Об особенностях регулирования деятельности банков, создающих и имеющих филиалы на территории иностранного государства» (с изм. и доп. от 17.03.99 г.)

- письмо ЦБР от 11.09.98г.N218-Т «О порядке осуществления банковских операций кредитными организациями вне места своего нахождения».

В отечественной нормотворческой практике нередки случаи принятия «совместных» подзаконных актов, авторами которых выступают несколько органов федеральной и исполнительной власти.

В таком «коллективном правотворчестве» участвует и Центральный банк. Еще раз подчеркнем, что применение на практике норм изложенных ведомственных актах ЦБР и совместных актах, необходимо учитывать, что данные акты не должны противоречить действующему законодательству РФ.

Вопросы становления нормативов в российском банковском законодательстве регулирует инструкция ЦБ РФ от 1.10.04г. №1 «О порядке регулировании деятельности банка» (в пред.от 13.08.04г.) Она определяет, что минимальный размер собственных средств (капитала) банка складывается как сумма уставного капитала фондов банка и нераспределенной прибыли (п.1.1.)

Центральный банк России при переходе народного хозяйства страны у рыночным отношениям включая финансово-кредитную систему исходя из своих правомочий в области государственной денежно-кредитной политики, реализации функций банковского регулировании и надзора за деятельностью кредитных организаций, в соответствии с инструкции Федерального банка Российской Федерации от 16.01.05 №110-и «Об обязательных нормативах банка». К обязательным нормативам банка относятся: следующие показатели:

- достаточности собственных средств (капитала) банка;

- ликвидности банка;

- максимального размера риска на одного заемщика или группу связанных заемщиков;

- максимального размера крупных кредитных рисков;

- максимального размера кредитов, банковской гарантии и поручительств, предоставленных банком своим участникам (акционерам);

- совокупной величины риска по инсайдерам банка;

- использование собственных средств (капитала) банков для приобретения акций (долей) других юридических лиц.

Таким образом, при выдаче кредита банк обязан следить за обязательными нормативами предусмотренными инструкцией Центрального банка РФ от 16.01.04г. №110-и» Об обязательных нормативах банков». Они применяются в целях регулирования (ограничения) принимаемых банками рисков.

Основными задачами управления кредитными рисками коммерческого банка являются:

-определение и адекватная оценка факторов влияющих на уровень кредитного риска;

-классификация кредитов по группам риска в соответствии с требованиями Положения о порядке формирования специального резерва на возможные потери по сомнительным долгам;

-оптимизация кредитного портфеля с точки зрения кредитных рисков, состава клиентов и структуры кредитов;

-определение кредитоспособности заемщика и возможного изменения его финансового положения в целях прогнозирования кредитного риска;

-ранее выявление проблемных кредитов;

-оценка достаточности создаваемого резерва и его своевременная корректировка;

-обеспечение диверсификации кредитных вложений, их ликвидности и доходности;

-разработка кредитной политики банка и ее корректировка на основе проведенного анализа качества кредитного портфеля.[12]

Решение вышеперечисленных задач в свою очередь предъявляет требования к руководству банка по разработке основного письменного документа – «Кредитного меморандума» или кредитной политики, и соответствующей нормативной и инструктивной базы по организации кредитного процесса.

Одним из ключевых факторов, определяющих структуру конкретного банковского кредитного портфеля является кредитная политика банка. Продуманная кредитная политика способствует повышению качества кредитов.

Кредитную политику можно определить как совокупность мероприятий, направленных на создание условий для эффективного размещения привлеченных средств в кредиты в целях обеспечения стабильного роста прибыли банка. Каждый банк формирует свою кредитную политику, учитывая экономические, политические, географические, организационные и иные факторы, оказывающие влияние на его деятельность.

Кредитная политика разрабатывается обычно в ходе бизнес-планирования на основе целей кредитования. Как, правило, параллельно разработке кредитной политики определяются стандарты кредитования и кредитные инструкции, позволяющие служащим выполнять необходимые кредитные операции, следуя единой кредитной политике банка. Таким образом, можно заключить, что кредитная политика – это стратегия и тактика банка в части организации кредитного процесса.

Кредитная инструкция представляет собой описание последовательности действий, закрепляющих общий алгоритм реализации кредитной процедуры. Таким образом, кредитная политика представляет собой основной способ обеспечения соблюдения стандартов, установленных регулирующими органами, качества кредитного портфеля. Разработанная и письменно зафиксированная кредитная политика является краеугольным камнем разумного управления кредитами. Основное назначение кредитной политики – это обеспечение последовательности действий и соблюдения надежности и четкости положительной практики в работе. «Политика» должна быть одинаковой для всех – от самого мелкого сотрудника до президента банка.

В кредитной политике формулируется общая цель и определяются пути ее достижения:

- приоритетные направления кредитных вложений по отраслевой принадлежности, юридическому статусу;

- приемлемые для банка виды ссуд и ссудных счетов;

- ссуды, от которых банк предпочитает воздерживаться;

- предпочтительный круг заемщиков;

- нежелательные для банка заемщики по различным категориям;

- политика в области предоставления кредитов физическим лицам;

- комплекс мер по контролю за качеством кредитного портфеля.

Анализ зарубежной экономической литературы позволяет сделать вывод, что эффективная кредитная политика банка должна включать:

1. Цель, исходя из которой формируется кредитный портфель (указание признаков хорошего кредитного портфеля: видов кредитов, сроков их погашения, размеров и качества кредитов);

2. Обязанности по передачи прав и предоставлению информации в рамках кредитного управления;

3. Практику ходатайства, проверки, оценки и принятия решений по кредитным заявкам клиентов;

4. Необходимую документацию, прилагаемую к каждой кредитной заявке, а также документацию, которая должна храниться в кредитном деле;

5. Права сотрудников банка с детальным указанием того, кто отвечает за хранение и проверку кредитных дел;

6. Основные правила приема, и оценки и реализации кредитного обеспечения;

7. Описание политики и практики установления процентных ставок и комиссий по кредитам, условий погашения кредита;

8. Описание стандартов качества, применяемых ко всем кредитам;

9. Указание максимального размера кредитных вложений (максимальной доли кредитов в активах);

10. Описание обслуживаемого банком региона, куда должна осуществляться основная часть кредитных вложений;

11. Описание практики выявления, анализа и решения ситуаций, связанных с проблемными кредитами.[13]

К данному списку можно добавить перечень кредитов, которые банк не должен по возможности выдавать, а также список наиболее привлекательных кредитов.

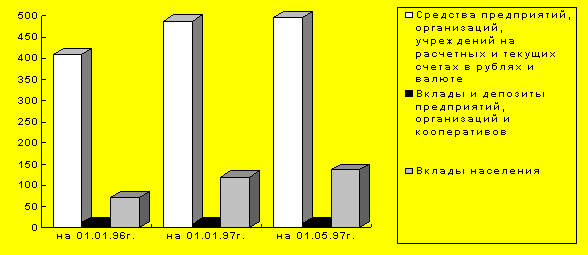

В целях реализации кредитной политики коммерческого банка, анализа хода ее осуществления, подведения итогов деятельности и выработки стратегических целей и задач размещения ресурсов, используются определенные количественные и качественные характеристики кредитного портфеля. Данные показатели, в свою очередь, рассчитываются в абсолютных и относительных размерах.

К количественным характеристикам, в первую очередь относятся такие показатели, как объем выдачи кредитов за анализируемый период и остаток ссудной задолженности или кредитных вложений на определенную отчетную или текущую дату. Кроме того, кредитный портфель коммерческого банка иллюстрируют также показатели, как общее количество заемщиков, количество заключенных кредитных договоров, средний размер ссуды.

К важнейшим качественным характеристикам кредитного портфеля относится размер просроченной ссудной задолженности и ее удельный вес в совокупности кредитного портфеля банка, а также отношение созданного резерва на возможные потери по ссудам к величине кредитного портфеля.

Таким образом, кредитная политика коммерческого банка, являясь основополагающим элементом процесса управления кредитными рисками, определяет долгосрочные целевые установки банка в данной сфере деятельности, учитывая общую направленность функционирования банка, а также инструменты и процедуры непосредственной работы служащих в процессе управления.

Похожие работы

... изменена в лучшую сторону, в частности, должна измениться модель участия банков в экономической жизни. Банки должны быть более ориентированы на кредиты. Глава 2. Методология учета и анализа кредитных рисков коммерческого банка 2.1.Риск: понятие и сущность Risko на испанском означает скалу, да не просто скалу, а отвесную. По словарю Ожегова риск определяется как: 1) возможная опасность; 2) ...

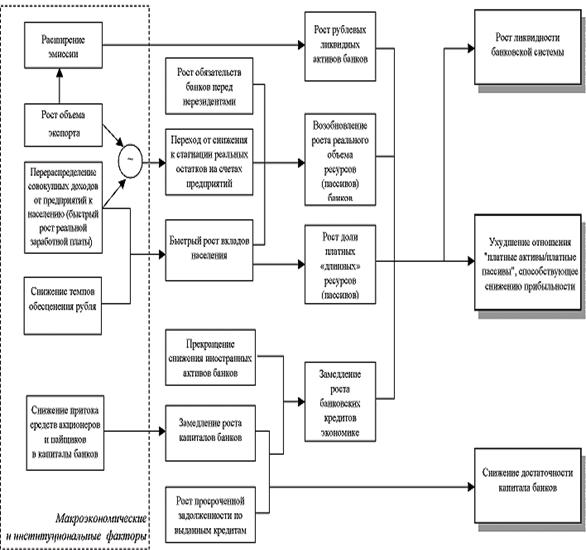

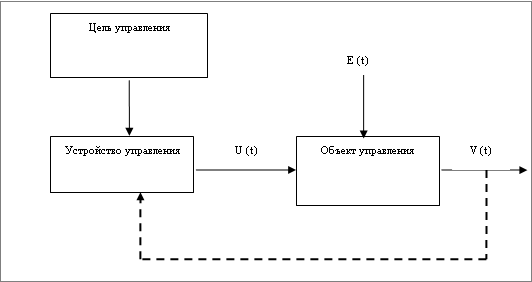

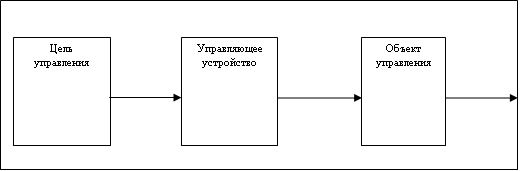

... когда механизм влияния помех на объект управления неизвестен. Рис.2.3 Замкнутая система программного управления Таким образом, можно говорить о том, что управление кредитными операциями коммерческого банка является довольно сложным процессом и подвержено влиянию многих факторов. Одним из факторов, оказывающих влияние на кредитные операции, как уже отмечалось ранее, является кредитный риск ...

... отдельных показателей и весовые коэффициенты групп показателей должны периодически корректироваться экспертами. Только в этом случае возможна правильная оценка кредитоспособности заемщика и индивидуального кредитного риска банка. 2 УПРАВЛЕНИЕ КРЕДИТНЫМ РИСКОМ (НА ПРИМЕРЕ БАНКА “СЕВЕРНАЯ КАЗНА” ОАО) 2.1 Общая характеристика Банка “Северная казна” ОАО Банк «Северная казна» ОАО основан 09 ...

... , временно недоступны (с 11 октября) 2. КРЕДИТНАЯ ПОЛИТИКА КОММЕРЧЕСКОГО БАНКА 2.1 Принципы, задачи и цели кредитной политики коммерческого банка Кредитная политика разрабатывается коммерческими банками в условиях рыночных отношений в целях совершенствования практики кредитования, обеспечения возвратности банковских ссуд и устранения риска потерь банками. Коммерческие банки разрабатывают ...

0 комментариев