Навигация

Анализ платежеспособности (ликвидности) предприятия

2.5 Анализ платежеспособности (ликвидности) предприятия

Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимостью оценки кредитоспособности предприятия. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Ликвидность активов – величина обратная ликвидности баланса по времени превращения активов в денежные средства. Чем меньше нужно времени для обращения активов в денежную форму, тем выше их ликвидность [5].

Оценка платежеспособности производится по данным баланса на основе характеристики ликвидности оборотных активов.

Анализ платежеспособности необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов, т.к. отражает возможность наличными денежными ресурсами своевременно погасить свои платежные обязательства [2].

Платежеспособность характеризуется рядом следующих показателей ликвидности:

- Коэффициент абсолютной ликвидности;

- Коэффициент промежуточной (критической) ликвидности;

- Коэффициент общей (текущей) ликвидности [3].

Рассмотрим подробнее:

1. Коэффициент абсолютной ликвидности: показывает какую долю краткосрочной задолженности предприятие может погасить в ближайшее время. Его значение признается достаточным, если оно выше 0,2.

К =

На начало периода:

К = ![]() = 0,005

= 0,005

На конец периода:

К = ![]() = 0,008

= 0,008

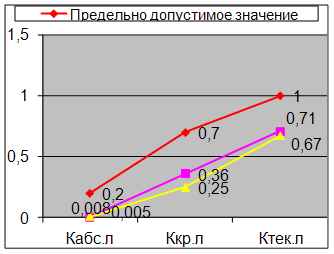

На конец отчетного периода коэффициент абсолютной ликвидности равен 0,008, т.е краткосрочные заемные обязательства могут быть немедленно погашены только на 0,8%. Такая величина коэффициента свидетельствует о том, что при необходимости погашения наиболее срочных обязательств предприятие окажется в тяжелом финансовом положении, являясь в этом случае неплатежеспособным.

2. Коэффициент промежуточной (критической) ликвидности: показывает прогнозирование платежных возможностей предприятия при условии своевременного расчета с дебиторами. Данный коэффициент характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности (отношение объема товарного выпуска к средней величине дебиторской задолженности). Его значение признается достаточным, если оно ≥ 0,7.

К =

На начало периода:

К = ![]() = 0,36

= 0,36

На конец периода:

К = ![]() = 0,25

= 0,25

За отчетный период коэффициент критической ликвидности снизился на 0,11 и стал составлять 0,25, что ниже требуемого уровня практически в 3 раза. То есть критическая платежеспособность также является необеспеченной.

3. Коэффициент общей (текущей) ликвидности: наиболее обобщающим показателем платежеспособности является коэффициент покрытия, который равен отношению всей суммы текущих активов, включая запасы и НЗП к краткосрочным обязательствам предприятия. Он показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами, благоприятной реализацией ГП, но и с продажей в случае необходимости прочих элементов материальных оборотных средств. Коэффициент общей ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств.

Если коэффициент общей ликвидности < 2, но > 1, то платежеспособность предприятия считается слабообеспеченной.

Если коэффициент общей ликвидности < 1, то предприятие находится в положении не обеспеченной платежеспособности.

К =

На начало периода:

К = ![]() = 0,71

= 0,71

На конец периода:

К = ![]() = 0,67

= 0,67

аудит финансовый платежеспособность ликвидность

На начало периода платежеспособность предприятия была не обеспеченной, т.к. коэффициент текущей ликвидности составлял 0,71, что ниже требуемого минимума. В течение отчетного периода развитие ситуации еще больше ухудшилось, т.к. величина коэффициента текущей ликвидности снизилась и стала составлять 0,67, т.е. даже мобилизовав все оборотные средства, предприятие не сможет полностью погасить текущие обязательства по кредитам и займам. Следовательно, платежеспособность предприятия на отчетную дату является не обеспеченной.

Показатели рассчитанные для анализа (ликвидности) предприятия представлены в таблице 5.

Таблица 5.

Показатели, характеризующие платежеспособность (ликвидность) предприятия.

| Показатели | Предельно допустимое значение | На начало периода | На конец периода | Отклонение, ± |

| А | 1 | 2 | 3 | 4 |

| 1.Коэффициент абсолютной ликвидности | ≥0,2 | 0,005 | 0,008 | -0,003 |

| 2.Коэффициент промежуточной (критической) ликвидности | ≥0,7 | 0,36 | 0,25 | -0,11 |

| 3.Коэффициент общей (текущей) ликвидности | ≥1 | 0,71 | 0,67 | -0,04 |

Обобщающий вывод по Главе 2 «Анализ финансового состояния предприятия»

В результате анализа финансового состояния ООО «Дорремстрой» можно сделать следующий вывод: валюта баланса по итогам 2009 г., уменьшилась с 21703 до 21476 тыс.руб.

В составе имущества в начале периода оборотные средства составляют 41,8 %. За прошедший период они снизились на 1784 тыс. руб., а их удельный вес в стоимости активов стал составлять 34 %, т.е. уменьшился на 7,8%п. Наиболее существенное влияние на это уменьшение оказало снижение дебиторской задолженности на 1801 тыс. руб.

Увеличилась наиболее мобильная часть оборотных активов – денежные средства и краткосрочные финансовые вложения на 22 тыс. руб. или на 39,29 %. На конец отчетного периода их удельный вес равен 1,1% всех вложений предприятия в оборотные средства, т.е. он увеличился на 0,5%п. Таким образом, ликвидность оборотных средств повысилась, но недостаточно.

Дебиторская задолженность снизалась на 1801 тыс. руб. или на 43,49 %, ее удельный вес в общей величине оборотных средств уменьшился на 13,5 % и составляет 32,1 %. Само снижение дебиторской задолженности можно оценить как положительную тенденцию, однако рост удельного веса просроченной дебиторской задолженности в ее общей величине свидетельствует о том, что предприятие работает с неплатежеспособными клиентами. Положительным моментом является то, что у предприятия отсутствует долгосрочная дебиторская задолженность, потому что эти средства не отвлекаются из оборота.

Величина запасов материальных оборотных средств за отчетный период увеличилась на 143 тыс. руб. или на 3,59 %. Их удельный вес увеличился на 12,7% и стал составлять 56,6 %, т.е. более половины всех вложений предприятия в оборотные активы.

Иммобилизованные активы увеличились за отчетный период на 1557 тыс. руб. или на 12,33 %, в то время как оборотные средства снизились на 1784 руб. или на 19,65 %, что свидетельствует о тенденции замедления оборачиваемости всей совокупности средств предприятия.

Таким образом, с финансовой точки зрения в целом структура имущества предприятия ухудшилась, т.к. увеличился удельный вес внеоборотных активов в стоимости имущества. Однако снижение доли оборотных средств обусловлено снижением дебиторской задолженности. Наиболее мобильная часть оборотных активов возросла незначительно.

В целом, финансовую устойчивость предприятия можно считать нормальной, т.к. у предприятия на конец отчетного периода собственных средств больше, чем заемных. Однако у предприятия отсутствуют собственные оборотные средства, т.е. у него недостаточно собственных средств, вложенных в оборотные для покрытия внеоборотных активов, что свидетельствует о неэффективном использовании собственного капитала.

На начало периода платежеспособность предприятия была не обеспеченной, т.к. коэффициент текущей ликвидности составлял 0,71, что ниже требуемого минимума. В течение отчетного периода развитие ситуации еще больше ухудшилось, т.к. величина коэффициента текущей ликвидности снизилась и стала составлять 0,67, т.е. даже мобилизовав все оборотные средства, предприятие не сможет полностью погасить текущие обязательства по кредитам и займам. Следовательно, платежеспособность предприятия на отчетную дату является не обеспеченной.

Глава III. Анализ финансовых результатов деятельности предприятия

Задачи анализа финансовых результатов деятельности предприятия и источники информации

Финансовые результаты деятельности предприятия характеризуются суммой, полученной прибыли и уровнем рентабельности. Прибыль предприятие получает главным образом от реализации продукции, а также от других видов деятельности.

Количественно прибыль представляет собой разность между выручкой (после уплаты НДС, акцизного налога и других отчислений из выручки в бюджетные и внебюджетные фонды) и полной, себестоимостью реализованной продукции. Таким образом, финансовые результаты деятельности изучают в тесной связи с реализацией продукции.

На финансовые результаты оказывают влияние внутрипроизводственные факторы: наличие, состав, эффективность использования всех видов материальных и трудовых ресурсов, а также эффективность размещения свободных денежных средств в различные виды финансовых активов.

Основными задачами анализа финансовых результатов деятельности предприятия являются:

- анализ и оценка уровня и динамики показателей прибыли;

- факторный анализ прибыли от продаж, финансовых результатов от прочей реализации и внереализационной деятельности;

- анализ использования прибыли;

- анализ взаимосвязи затрат, объема производства и прибыли;

- анализ резервов роста прибыли.

Источником информации является Форма №2 “Отчет о прибылях и убытках” [9].

0 комментариев