Навигация

Анализ финансовой устойчивости предприятия

2.4 Анализ финансовой устойчивости предприятия

Важной задачей анализа финансового состояния является исследование показателей финансовой устойчивости предприятия.

Финансовая устойчивость – это определенное состояние счетов предприятия. Гарантирующее его постоянную платежеспособность, финансовую независимость предприятия от внешних заемных источников [17].

Запас источников собственных средств – это запас финансовой устойчивости предприятия при условии, что собственные средства превышают заемные, а затраты и запасы обеспечиваются собственными источниками формирования [5].

Финансовая устойчивость характеризуется рядом следующих показателей:

- Коэффициент независимости;

- Коэффициент соотношения заемных и собственных средств;

- Коэффициент маневренности собственных средств;

- Коэффициент обеспеченности собственными оборотными средствами;

- Коэффициент реальной стоимости основных и материальных оборотных средств в имуществе предприятия;

- Коэффициент реальной стоимости основных средств в имуществе предприятия;

- Коэффициент долгосрочного привлечения заемных средств [4,12].

Рассмотрим подробнее:

1. Коэффициент независимости (автономии): на основе этого показателя устанавливается доля собственных средств в общей стоимости имущества. Коэффициент независимости равен отношению суммы собственных средств к общей сумме всех средств предприятия.

К =

На начало года:

К = ![]() = 0,364

= 0,364

На конец года:

К = ![]() = 0,547

= 0,547

На начало года финансовое состояние предприятие было крайне не устойчиво, т.к. величина коэффициента независимости была <0,5 и составляла 0,364. На конец года финансовая устойчивость предприятия улучшилась, т.к. величина коэффициента увеличилась и составила 0,547.

2. Коэффициент соотношения заемных и собственных средств: показывает сколько заемных средств привлекало предприятие на 1 рубль вложенных активов собственных средств. Коэффициент соотношения заемных и собственных средств предприятия рассчитывается как частное от деления всей суммы обязательств по привлеченным средствам к сумме собственных средств.

К =

На начало года:

К = ![]() = 1,75

= 1,75

На конец года:

К = ![]() = 0,83

= 0,83

На начало года предприятие привлекло на каждый рубль собственных средств, вложенных в активы, 1,75 руб. заемных средств. В течении года данный показатель снизился и составил 0,83, т.е произошло уменьшение зависимости предприятия от привлеченных заемных средств.

3. Коэффициент маневренности собственных средств: указывает степень мобильности (гибкости) собственных средств предприятия и должен стремиться к 0,5(50%). Коэффициент манёвренности собственных средств равен отношению суммы собственных оборотных средств ко всей сумме собственных средств предприятия.

К =

Т.к у предприятия отсутствуют собственные оборотные средства, значит у него нету собственных средств, которыми предприятие могло бы относительно свободно маневрировать.

4. Коэффициент обеспеченности собственными средствами: характеризует обеспеченность материальных оборотных средств собственными источниками финансирования для обеспечения финансовой устойчивости предприятия. Он равен отношению суммы собственных оборотных средств к сумме материальных оборотных средств.

К =

Как уже отмечалось, у предприятия собственные оборотные средства отсутствуют, что свидетельствует о неэффективном использовании собственного капитала.

5. Коэффициент реальной стоимости основных и материальных оборотных средств в имуществе предприятия: показывает долю имущества производственного назначения (реальных активов) в общей величине имущества, т.е. показывает насколько эффективно используются средства предприятия для предпринимательской деятельности.

Коэффициент реальной стоимости основных и материальных оборотных средств в имуществе предприятия равен отношению имущества производственного назначения к общей сумме стоимости имущества.

К =

На начало года:

К = ![]() = 0,731

= 0,731

На конец года:

К = ![]() = 0,853

= 0,853

Относительная величина реальной стоимости имущества производственного назначения за отчетный период увеличилась на 0,122 и стала составлять 0,853, т.е. находится на достаточно высоком уровне.

6. Коэффициент реальной стоимости основных средств в имуществе предприятия: показывает удельный вес стоимости основных средств в имуществе предприятия и равен отношению стоимости основных средств к общей сумме стоимости имущества.

К =

На начало года:

К = ![]() = 0,547

= 0,547

На конец года:

К = ![]() = 0,66

= 0,66

Вывод: Коэффициент реальной стоимости основных средств в имуществе предприятия на конец отчетного периода имеет высокое значение. Оно объясняется спецификой деятельности, т.е. предприятие обладает высоким производственным потенциалом.

7. Коэффициент долгосрочного привлечения заёмных средств: показывает на долю долгосрочных займов, привлеченных для финансирования активов предприятия наряду с собственными средствами. Коэффициент долгосрочного привлечения заёмных средств рассчитывается путем деления суммы долгосрочных кредитов и займов на величину собственных средств + долгосрочные заёмные средства.

К =

Коэффициент долгосрочного привлечения заемных средств не рассчитывается, т.к. у предприятия нет долгосрочных обязательств.

Показатели рассчитанные для характеристики финансовой устойчивости представлены в таблице 4.

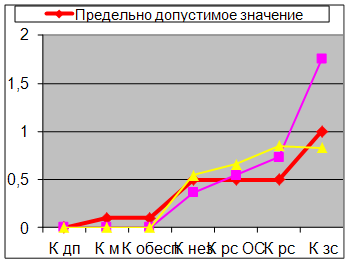

Таблица 4.

Показатели, характеризующие финансовую устойчивость предприятия.

| Показатели | Предельно допустимое значение | На начало периода | На конец периода | Отклонение, ± |

| А | 1 | 2 | 3 | 4 |

| 1. Коэффициент независимости 2. Коэффициент соотношения заемных и собственных средств 3. Коэффициент маневренности собственных средств 4. Коэффициент обеспеченности собственными оборотными средствами 5. Коэффициент реальной стоимости основных и материальных оборотных средств в имуществе предприятия 6. Коэффициент реальной стоимости основных средств в имуществе предприятия 7. Коэффициент долгосрочного привлечения заемных средств | ≥0,5 <1 ≥0,1 ≥0,1 ≥0,5 →0,5

| 0,364 1,75 — — 0,731 0,547 — | 0,547 0,83 — — 0,853 0,66 — | +0,183 -0,92 — — +0,122 +0,113 — |

Вывод по финансовой устойчивости предприятия.

В целом, финансовую устойчивость предприятия можно считать нормальной, т.к. у предприятия на конец отчетного периода собственных средств больше, чем заемных. Однако у предприятия отсутствуют собственные оборотные средства, т.е у него недостаточно собственных средств, вложенных в оборотные для покрытия внеоборотных активов, что свидетельствует о неэффективном использовании собственного капитала.

0 комментариев