Навигация

Исходные данные для расчета окупаемости зарплатных «карточных» проектов банка

1. Исходные данные для расчета окупаемости зарплатных «карточных» проектов банка

Параметры проекта (смотри данные таблицы)

| № пп | Параметры |

| 1 | Средняя заработная плата одного работника |

| 2 | Количество работников |

| 3 | Базовый процент комиссии за расчетно-кассовое обслуживание |

| 4 | Сумма наличных, снимаемых в среднем по карточке в пунктах выдачи наличных (далее – ПВН) и банкоматах других банков |

| 5 | Комиссионное вознаграждение банка за выдачу наличных в ПВН и банкоматах других банков (уплачивается клиентом банку согласно утвержденным тарифам) |

| 6 | Сумма покупок по карточке (в месяц) |

| 7 | Комиссионное вознаграждение за эквайринг платежей на предприятиях торговли и сервиса (далее – ПТС; банку отчисляется комиссия от суммы платежа за товары/услуги в соответствии с договором между банком и ПТС) |

| 8 | Базовая ставка процента на карт-счетах (начисленных процентов банк уплачивает держателям карточек) |

| 9 | Размер среднедневных остатков на карт-счетах |

| 10 | Средний срок службы карточки |

Стоимость оборудования (примерный перечень, зависит от конфигурации проекта, используемых карточек и т. д.):

· сервер и иная компьютерная техника для обеспечения карточного проекта;

· рабочие места администратора и другого обслуживающего персонала, включая операционистов;

· банкомат (количество варьируется в зависимости от величины проекта, возможна реализация проектов без банкомата);

· пункты пополнения карточек (для микропроцессорных карт);

· заготовки карточек;

· коммуникационное оборудование.

Стоимость работ

1. Запуск проекта (включая затраты на программное обеспечение, установку банкоматов и терминалов, организацию рабочих мест, выделение каналов связи и т. д.) — в разрезе статей реально понесенных затрат.

2. Сопровождение проекта (текущие затраты на его поддержание, включая оплату телекоммуникационных каналов, сопровождение программного обеспечения, техническое обслуживание терминалов, банкоматов и т. д.) — в разрезе статей реально понесенных затрат.

2. Методика расчета окупаемости зарплатных проектов банка

Расходы банка

Начальные инвестиции (расходы на оборудование и карточки), всего (в том числе):

· стоимость сервера;

· рабочее место администратора;

· рабочее(ие) место(а) для выдачи наличных средств;

· стоимость банкомата (ов) с программным обеспечением;

· ункт(ы) пополнения карточек;

· стоимость карточек (стоимость одной карточки х количество карточек по проекту);

· стоимость запуска проекта.

Текущие расходы в месяц, всего (в том числе):

· начисление процентов на среднедневные остатки на карт-счетах (среднедневные остатки на счетах х процент, начисляемый по остаткам на карт-счетах / 12 х количество карточек);

· аренда площадей, оборудования;

· заработная плата работников банка, обслуживающих проект;

· налоги на заработную плату;

· приобретение наличных денег;

· коммунальные расходы;

· стоимость сопровождения проекта.

Доходы банка (в месяц)

1. Комиссия за расчетно-кассовое обслуживание предприятия (количество карточек × средний размер заработной платы × процент расчетно-кассового обслуживания).

2. Комиссия, отчисляемая торговыми предприятиями (количество карточек × средний размер затрат по одной карточке в ПТС × процент комиссии, взимаемой с ПТС).

3. Комиссия от суммы зарплаты, получаемой через ПВН и банкоматы других банков (количество карточек × × средний размер снятия наличных в ПВН и банкоматах других банков × процент комиссии за снятие наличных в ПВН и банкоматах других банков).

4. Доходы от вложения среднедневных остатков на карт-счетах в кредиты (среднедневные остатки на счетах × × средний процент по активным операциям на рынке / 12 × количество карточек).

5. Доходы от процентов за использование овердрафта по карт-счетам.

Итого доходы:

Текущий результат = Доходы банка (в месяц) - Текущие расходы банка в месяц

Возмещение стоимости оборудования и карточек (достижение окупаемости проекта по времени) = начальные инвестиции / текущий результат

Методика расчета окупаемости зарплатного проекта за 2010 год

Начальные инвестиции:

стоимость сервера – 3 800

рабочее место администратора – 2 200

рабочее(ие) место(а) для выдачи наличных средств – 5 100

стоимость банкомата (ов) с программным обеспечением – 3 400

пункт(ы) пополнения карточек – 44

стоимость карточек (стоимость одной карточки х количество карточек по проекту) – 1 200 х 236 = 283 200

стоимость запуска проекта – 9 700

Итого начальные инвестиции – 307 444

Текущие расходы в месяц:

начисление процентов на среднедневные остатки на карт-счетах (среднедневные остатки на счетах х процент, начисляемый по остаткам на карт-счетах / 12 х количество карточек) – 1 468 х 3/12 х 236 = 1,55

аренда площадей, оборудования – 4 000

заработная плата работников банка, обслуживающих проект – 9 000

налоги на заработную плату – 1 350

приобретение наличных денег – 11 950

коммунальные расходы – 6 790

стоимость сопровождения проекта – 7 490

Итого текущие расходы в месяц – 40 581,55

Доходы банка в месяц:

Комиссия за расчетно-кассовое обслуживание предприятия (количество карточек × средний размер заработной платы × процент расчетно-кассового обслуживания) – 236 х 5 000 х 1,5 = 1 770 000

Комиссия, отчисляемая торговыми предприятиями (количество карточек × средний размер затрат по одной карточке в ПТС × процент комиссии, взимаемой с ПТС) – 236 х 1 320 х 2,1 = 654 192

Комиссия от суммы зарплаты, получаемой через ПВН и банкоматы других банков (количество карточек × × средний размер снятия наличных в ПВН и банкоматах других банков × процент комиссии за снятие наличных в ПВН и банкоматах других банков) – 236 х 4 800 х 3 = 3 398 400

Доходы от вложения среднедневных остатков на карт-счетах в кредиты (среднедневные остатки на счетах × × средний процент по активным операциям на рынке / 12 × количество карточек) – 1468 х 2/12 х 236 = 1,03

Доходы от процентов за использование овердрафта по карт-счетам – 1 530

Итого доходы банка в месяц – 5 824 123,03

Текущий результат = Доходы банка (в месяц) - Текущие расходы банка в месяц = 5 824 123,03 – 40 581,55 = 5 783 541,48

Возмещение стоимости оборудования и карточек (достижение окупаемости проекта по времени) = начальные инвестиции / текущий результат = 307 444 / 5 783 541,48 = 0,053

Таким образом, текущей результат в 2008 году составил 5 783 541,48 тысяч рублей и окупаемость проекта по времени составило 5,3 месяца. Можно сказать, что зарплатный проект доходный в 2008 году и окупится за 5,3 месяца.

Методика расчета окупаемости зарплатного проекта за 2009 год

Начальные инвестиции:

стоимость сервера – 3 950

рабочее место администратора – 2 750

рабочее(ие) место(а) для выдачи наличных средств – 4 900

стоимость банкомата (ов) с программным обеспечением – 4 400

пункт(ы) пополнения карточек – 48

стоимость карточек (стоимость одной карточки х количество карточек по проекту) – 1 500 х 236 = 354 000

стоимость запуска проекта – 8 300

Итого начальные инвестиции – 378 348

Текущие расходы в месяц:

начисление процентов на среднедневные остатки на карт-счетах (среднедневные остатки на счетах х процент, начисляемый по остаткам на карт-счетах / 12 х количество карточек) – 1 311 236,3/12 х 236 = 1,38

аренда площадей, оборудования – 4 00

заработная плата работников банка, обслуживающих проект – 9 000

налоги на заработную плату – 1 350

приобретение наличных денег – 11 950

коммунальные расходы – 6 790

стоимость сопровождения проекта – 7 490

Итого текущие расходы в месяц – 40 581,38

Доходы банка в месяц:

Комиссия за расчетно-кассовое обслуживание предприятия (количество карточек × средний размер заработной платы × процент расчетно-кассового обслуживания) – 236 х 5 000 х 1,5 = 1 770 000

Комиссия, отчисляемая торговыми предприятиями (количество карточек × средний размер затрат по одной карточке в ПТС × процент комиссии, взимаемой с ПТС) – 236 х 1 320 х 2,1 = 654 192

Комиссия от суммы зарплаты, получаемой через ПВН и банкоматы других банков (количество карточек × × средний размер снятия наличных в ПВН и банкоматах других банков × процент комиссии за снятие наличных в ПВН и банкоматах других банков) – 236 х 4 800 х 3 = 3 398 400

Доходы от вложения среднедневных остатков на карт-счетах в кредиты (среднедневные остатки на счетах × × средний процент по активным операциям на рынке / 12 × количество карточек) – 1311 х 2/12 х 236 = 0,92

Доходы от процентов за использование овердрафта по карт-счетам – 1 640

Доходы банка в месяц – 5 824 232,92

Текущий результат = Доходы банка (в месяц) - Текущие расходы банка в месяц = 5 824 232,92 – 40 581,38 = 5 783 651,54

Возмещение стоимости оборудования и карточек (достижение окупаемости проекта по времени) = начальные инвестиции / текущий результат = 378 348 / 5 783 651,54 = 0,065

Таким образом, текущей результат в 2009 году составил 5 783 651,54 тысяч рублей и окупаемость проекта по времени составило 6,5 месяца. Можно сказать, что зарплатный проект доходный в 2009 году и окупится за 6,5 месяца.

Заключение

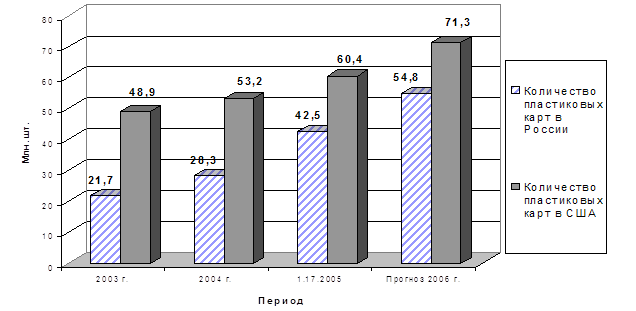

В заключении можно сказать, что рынок банковских услуг претерпевает серьезные изменения и в последние годы приобрел все черты динамично развивающегося рынка пластиковых карт.

Согласно данным ЦБ об операциях с картами, эмитированными российскими банками, по итогам 2010 года число банковских карт в России составило 125,8 млн штук. При этом в прошлом году было выпущено 4,7 млн карт, что в 3,3 раза меньше, чем годом ранее. В последующие годы объем эмиссии карт был существенно выше: так, в 2010 году банки выпустили 15,7 млн, в 2009 году — 20,1 млн, в 2008 году — 26,6 млн карт.

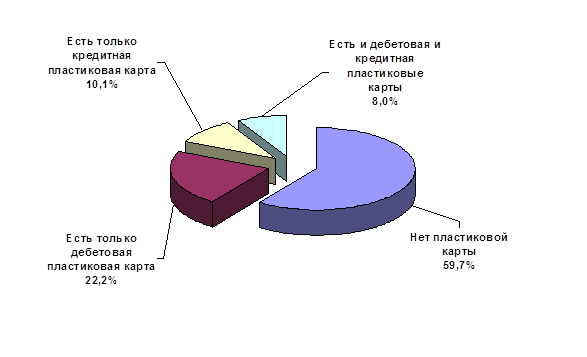

По данным ЦБ, в 2010 году банки в основном эмитировали расчетные (дебетовые) карты в рамках зарплатных проектов — на их долю приходится более 90% всех банковских карт в России, в то время как на кредитные карты лишь 8%. Значительная часть в общем объеме выпущенных в 2009 году карт приходится на госбанки: так, ВТБ 24 увеличил в прошлом году объем эмиссии более чем на 15%, а Сбербанк — более чем на 30% по сравнению с предыдущим годом.

В то же время в 2010 году отмечается некоторое увеличение доли активных карт, добавляют в ЦБ. Если в 2010 году по сравнению с годом ранее относительный рост количества банковских карт составил 5,7%, то количество операций по картам увеличилось на 17,7%, с 572,912 млн операций в 2009 году до 674,484 млн в 2010 году. Сумма операций, осуществленных физическими лицами с использованием банковских карт, увеличилась по сравнению с 2009 годом на 7,4%, до 9,53 трлн руб.

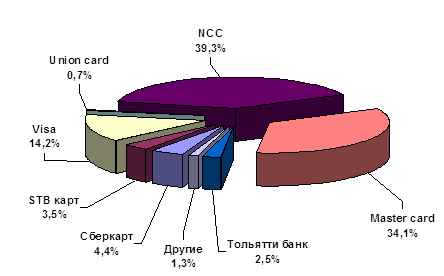

Таким образом, карточки торговых марок Visa, MasterCard, American Express, JCB и Diners Club в Европе эмитируются в 49 странах. На конец 2010 года общая эмиссия карточек пяти крупнейших карточных брендов составила 627,4 млрд штук, что на 14% больше, чем в 2009 году. Суммарно карточки Visa и MasterCard в Европе насчитают 612 млн штук или 97,5% рынка.

Общее количество карточек Visa, MasterCard, American Express, JCB и Diners Club в мире на конец 2010 года достигло 3,03 млрд штук, это на 13,6% больше, чем в 2009 г. При этом Visa и MasterCard суммарно насчитывают 2,88 млрд карточек, что составляет 95% (в 2008 году – 94,74%).

На рынке представлено множество типов карточек. Банки-эмитенты активно конкурируют между собой, стремясь привлечь больше клиентов. В результате конкурентной борьбы снижаются стоимость карты и взимаемые комиссионные за пользование ими. Возможен вариант, когда банки распространяют свои карты в виде подарка.

Большое значение приобрели льготы держателям карточки: скидки при оплате товаров и услуг, билетов в кассах аэрофлота, туристических путевок и т.д.

Современная стратегия поведения банков предполагает предоставление таких стимулов и цен, которые с одной стороны, не разорили бы банк, а с другой - не дали бы возможности клиентам использовать пластиковые карты банков-конкурентов. Цены в ряде случаев устанавливаются с учетом «поведения» держателей. Лучшие клиенты получают самые низкие процентные ставки и самые лучшие типы карт.

Развитие инфраструктуры рынка пластиковых карт России (сети торговых и сервисных точек, принимающих к оплате пластиковые карты, банкоматов, расчетных центров и т.п.) отстает от темпов выпуска банковских карт. В России торговые предприятия не стремятся заключать договора на прием и обслуживание банковских карт, поскольку их нет в достаточном количестве у населения, а граждане не заинтересованы в получении карточки, т.к. отсутствует достаточная приемная сеть.

Значительную часть эмиссии пластиковых карт составляли «зарплатные» карты, когда они раздаются «добровольно-принудительно», вопрос создания разветвленной сети по обслуживанию карт уходил на второе место. К 2001 году ситуация изменилась, банки перестали ориентироваться на экстенсивный рост и теперь отдают предпочтение качественно новым продуктам и расширению сети обслуживания банковских карт.

В качестве одной из мер, способной сделать карточки привлекательными для населения, рассматривается возможность получения денег через банкоматы. Развитие сети выдачи наличных должно увеличить число держателей карточек, что окажет давление и на торговую сеть, поощряя ее к приему карт.

Из-за особенностей экономической ситуации в стране (инфляция, кризис неплатежей, экономические риски и проч.) банки выпускают в обращение дебетовые карты. Банки стремятся застраховать себя от возможных потерь и поэтому при выдаче кредитной карты требуют внесения страхового депозита, превышающего лимит кредитования, что ставит под сомнение суть « кредитной сделки» и позволяет говорить о суррогатных российских кредитных картах или, по существу, платежных картах. Чем больше будет покупок по картам, тем быстрее будет развиваться рынок кредитных карт.

Большинство карточек, эмитируемых в нашей стране, являются магнитными, из-за относительно низкой себестоимости их производства и обслуживания. Соответственно, банки вкладывают огромные средства в создание инфраструктуры для обслуживания этих карт, что является основным фактором, препятствующим быстрому переходу к электронным картам. Нужны огромные средства для переоборудования существующих систем. Электронные карты позволяют защитить процесс расчетов от мошенничества (проблема особенно актуальна для нашей страны), устранить необходимость авторизации в режиме on-line (которая в условиях плохой работы телекоммуникационных систем нашей страны часто затруднена).

На российском рынке продвижение карт встретилось с рядом трудностей: низкий уровень доходов населения, отсутствие культуры потребления, препятствия на законодательном уровне, большой наличный теневой оборот.

При всех новых идеях и технологиях рынок пластиковых карт не будет стремительно развиваться в отрыве от общеэкономической ситуации в стране. Только в динамично растущей экономике возможен стабильный спрос на «инструменты», которые в ней используются. И в этом случае новые технологии позволят достичь значительного прогресса в распространении платежных карт и приведут участников рынка к ожидаемым финансовым результатам.

Список использованных источников

1. Гражданский кодекс Российской Федерации (части первая, вторая и третья)

2. Федеральный закон «О Центральном банке Российской Федерации» от 27 июня 2002 года (с изменениями от 18 июля 2005 г.)

3. Федеральный закон «О банках и банковской деятельности» от 10 июля 2002 года (ред. от 27 июля 2006 г.)

4. Федеральный Закон «О дополнительных мерах для укрепления стабильности банковской системе» Михаил Медведев от 28 октября 2008 года

5. Положение ЦБ РФ «О порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемых с их использованием» от 09.04.1998 23-П (ред. 29.11. 2000 854-У)

6. Положение 266П «Об эмиссии банковских карт и об операция с их использованием» от 24.12.2004 года

7. Письмо Правительства РФ и ЦБР от 30 декабря 2001 года «О стратегии банковского сектора РФ»//Вестник Банка России – 18 января 2002 года, №5

8. Практическая конференция «Безопасность пластиковых карт. Обнаружение и предотвращение мошенничества» 24-25 июня 2008 год, Москва, Россия

9. III Международная практическая конференция «Банковские карты – эффективный бизнес», 13-15 апреля 2008 год, Москва, Россия

10. Банковское законодательство : учеб. / под ред. Е. Ф. Жукова. – М.: Вузовский учебник, 2007

11. Воронин В.П., Федосова СП. Деньги, кредит, банки: Учеб. пособие. - М.: Юрайт-Издат, 2006

12. Владимирова. М. П. Деньги, кредит, банки : учеб. пособие / М. П. Владимирова. – 3-е изд., перераб. и доп. – М. : КНОРУС, 2007

13. Голикова Ю.С, Хохленкова М.А. Банк России: организация деятельности: В 2-х т. - М., 2008

14. Денежное обращение и банки: Учеб. пособие / Под ред. Г.Н. Белоглазовой, Г.В. Толоконцевой. - М.: Финансы и статистика, 2007

15. Деньги, кредит, банки : учеб. / под ред. Г. Н. Белоглазовой. – М.: Высшее образование, 2008

16. Деньги, кредит, банки. Экспресс-курс : учеб. пособие / под ред. О. И. Лаврушина. – 3-е изд., перераб. и доп. – М. : КНОРУС, 2009

17. Климович, В. П. Финансы, денежное обращение и кредит: учеб. / В. П. Климович. – 3-е изд., перераб. и доп. – М.: ИД «ФОРУМ»: ИНФРА-М, 2008

18. Куренков Ю., Попов В. Конкурентоспособность России в мировой экономике. // Вопросы экономики, 2008. – № 6

19. Ломакин В.К. Мировая экономика: Учебник для вузов. – М.: Финансы, ЮНИТИ, 2008

20. Мир карточек: инфорационно-аналитический журнал, №3 2009г

21. Мир карточек: инфорационно-аналитический журнал, №9 2008г

22. Мир карточек: инфорационно-аналитический журнал, №7 2008г

23. Мир карточек: инфорационно-аналитический журнал, №5 2008г

24. Мир карточек: инфорационно-аналитический журнал, №3 2008г

25. Международные экономические отношения: Учебник для вузов / под ред. В.Е. Рыбалкина. – М.: ЮНИТИ-ДАНА, 2007

26. Организация деятельности Центрального банка: Учеб. пособие / Под ред. Г.Н. Белоглазовой, Н.А. Савинской. - СПб.: Изд-во СПбГУЭФ, 2007

27. Поляков В.П., Московкина Л.А. Структура и функции центральных банков: зарубежный опыт. - М.: Инфра-М, 2006

28. ПЛАС: платежи, системы, карточки// инфорационно-аналитический журнал, №2(142) март 2009 год

29. Селищев, А. С. Деньги. Кредит. Банки / А. С. Селищев. – СПб.: Питер, 2007

30. Семенюта О.Г. Деньги, кредит, банки в РФ: Учеб. пособие. - М: Контур, 2008

31. Смирнова Е.В. Рейтинг конкурентоспособности стран мира в 2007 году. // Внешнеэкономический бюллетень, 2008. – №5

32. Спиридонов Н.А. Мировая экономика: Учебное пособие. – М.: ИНФРА-М, 2007

33. Усов В.В. Деньги. Денежное обращение. Инфляция: Учеб. пособие. - М.: Банки и биржи, ЮНИТИ, 2006

34. http://www.bizcom.ru электронный вариант журнала Мир карт

35. http://www.credcard.ru информационный сайт о кредитных картах в России

[1] По материалам выступления представителя ОАО «Газпромбанк» Кузина М.В. на практической конференции: «Безопасность пластиковых карт. Обнаружение и предотвращения мошенничества». 24-25 июня 2010 год, Москва, Россия.

[2] маркетинговая компания по исследованию рынка финансовых услуг

[3] Рейтинг был составлен на основе данных, полученных в результате анкетирования банков, пожелавших принять участие в исследовании. Учитывалось только активированные карточки.

Похожие работы

... раз ниже, чем в американских супермаркетах, где они составляют 60%. Это объясняется рядом причин, которые и предопределили проблемы, существующие на рынке пластиковых карт в России. Во-первых, развитие телекоммуникационной инфраструктуры в России по сравнению с другими развитыми странами находится на низком уровне. Во-вторых, финансовый кризис 1998 года в значительной степени подорвал доверие к ...

... кредитных карточек составили около 1 миллиарда долларов, потери России по разным оценкам экспертов – 5-4 млн. долл. Сдерживающими факторами при выходе банков на рынок пластиковых карт по организации их эмиссии и обращения выступают отсутствие кредитных историй и автоматизированных скоринговых систем для определения кредитного рейтинга потенциального заемщика; существующее положение по ...

... Косвенное регулирование связывается прежде всего с реализацией мер фискального порядка, разработкой системы льгот или скидок для отдельных регионов. Государственное регулирование рынка пластиковых карт в России в данное время является косвенным. Конституционной основой осуществления выпуска и обращения банковских карт, а также проведения расчетов с их использованием являются положения статей 8 и ...

... банк при эмиссии карт - по процессингу, маркетингу, расходы навыплату заработной платы сотрудникам. [19, с. 56] ГЛАВА3.СОВРЕМЕННОЕ ПОЛОЖЕНИЕ ПЛАСТИКОВЫХ КАРТ В РОССИИ 3.1. Сегодняшнее состояние российского рынка пластиковых карт К началу 2000 года в обращении у российских граждан находилось около 2,5 млн. пластиковых карт международных платежных систем. ...

0 комментариев