Навигация

2.3 Вексель

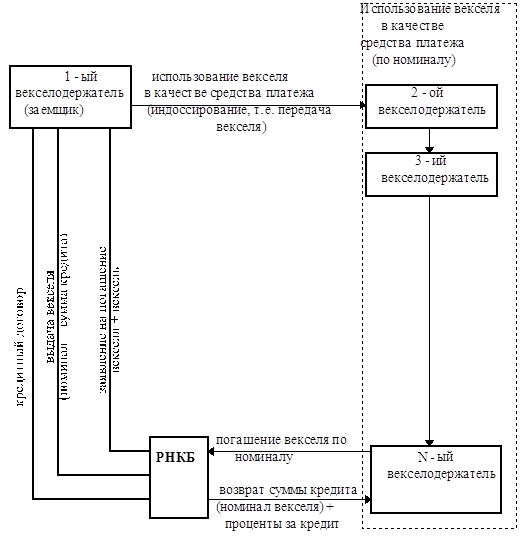

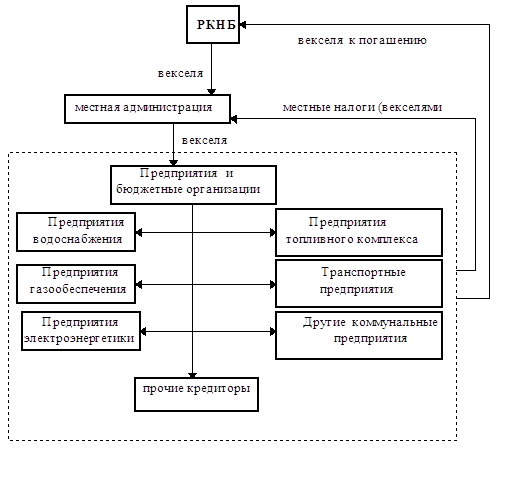

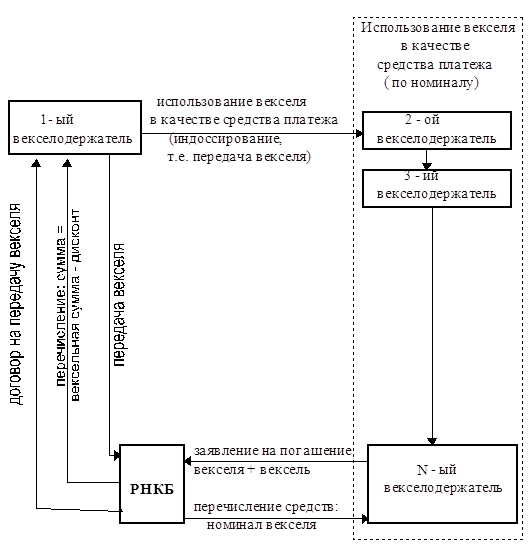

Вексель – это безусловное обязательство уплатить какому-то лицу определенную сумму денег в определенном месте, в определенный срок. Совокупность надлежащим образом оформленных реквизитов векселя составляет форму векселя, а отсутствие либо неверное оформление хотя бы одного из них может привести к дефекту формы векселя. Дефект формы векселя – это термин, определяющий несоответствие представленного как вексель документа формальным требованием вексельного права. Дефект формы векселя ведет к потере документом вексельной силы, безусловности изложенного в документе текста (абстрактность вексельного долга), солидарной ответственности всех обязанных по векселю лиц.

Предметом вексельного обязательства могут быть только деньги. Векселя делятся на два вида: простые и переводные. В свою очередь простые и переводные векселя делятся на процентные и дисконтные. Процентные векселя – это векселя, на вексельную суму которых начисляются проценты. Вексельная сумма – это денежная сумма, указанная векселем, подлежащая платежу. Дисконтные векселя – это векселя, которые выписываются или продаются с дисконтом.

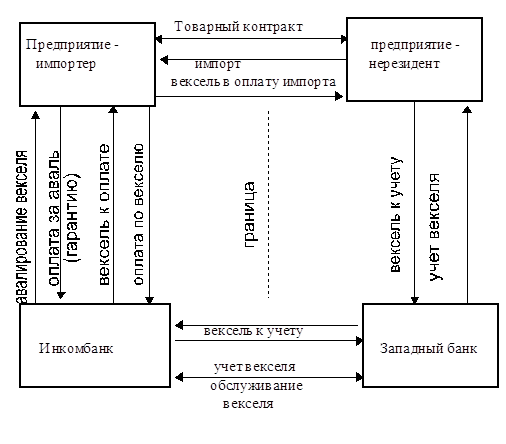

Переводной вексель (тратта) – это документ, регулирующий вексельные отношения трех сторон: кредитора (трассанта), должника (трассата) и получателя платежа (ремитента). Суть этих отношений заключается в том, что трассант выписывается (трассирует) вексель на трассата с предложением уплатить определенную сумму денег ремитенту в определенном месте в определенный срокПереводной вексель содержит следующие реквизиты: вексельные метки; вексельная сумма; наименование и адрес плательщика; срок платежа; наименование платежа; место платежа; указание места и даты составления; подпись векселедателя.

Акцепт тратты – согласие оплатить вексель в пользу векселедержателя, предъявившего вексель к оплате. Лицо, совершившее акцепт, называется акцептантом. Акцепт отмечается в левой части на левой стороне векселя и выражается словами: «Акцептован», «Заплачу» или другими словами, равнозначными по смыслу, с обязательным проставлением подписи, печати плательщика и даты акцепта. Векселедержатель имеет право предъявлять вексель для акцепта плательщику по месту жительства последнего в любое время, начиная с даты выдачи векселя и кончая датой платежа.[29]

Вексель является особенной ценной бумагой. Эта особенность состоит в том, что вексель может быть использован как средство платежа. К обязательным реквизитам простого векселя относятся:

наименование «вексель», включенное в текст документа и написанное на языке документа;

простое и ничем не обусловленное обязательство оплатить определенную сумму денег;

указание срока платежа;

указание места платежа;

наименование получателя платежа, которому или по приказу которого он должен быть совершен.

Индоссамент – это передаточная надпись на оборотной стороне векселя. Индоссамент фиксирует переход права требования от одного лица к другому. Обычно индоссамент имеет форму: «Платите приказу…» или «Уплатите пользу…». Обязательно указывается полное наименование лица, в пользу которого передается вексель. Такое лицо называется индоссатом, а лицо – передающее вексель, - индоссантом. Индоссамент должен быть простым и ничем не обусловленным.

Аваль – вексельное поручительство, суть которого заключается в том, что какое-то лицо берет на себя ответственность за платеж по векселю одного или нескольких ответственных по векселю лиц. Аваль не может быть дан за лицо, не ответственное по векселю (например, трассат, не акцептовавший вексель). Аваль делается на лицевой стороне векселя либо на алонже (добавочном листе к векселю) и обычно выражается словами «авалирую» или другими равнозначными словами. Лицо, выдающее аваль, называют авалистом. Авалист может ограничить поручительство только частью суммы или определенным сроком.

Таким образом, вексель удостоверяет ничем не обусловленное обязательство векселедателя либо иного указанного лица в качестве плательщика выплатить векселедержателю по наступлении предусмотренного срока обусловленную сумму.

Вексель является ценной бумагой и, как любая ценная бумага, он удостоверяет имущественное право, которое может быть осуществлено только при предъявлении подлинника этого документа.[30]

2.4 Чек

Чек - документ установленной формы, содержащий письменное поручение чекодателя плательщику произвести платеж чекодателю указанной в ней денежной суммы. Плательщик - банк или иное кредитное учреждение, получившее лицензию на совершение банковских операций и производящее платежи по предъявительному чеку. Чек имеет следующие черты:

- абстрактный характер обязательства, выраженного чеком (текст чека не должен содержать ссылки на сделку, являющуюся основанием выдачи чека);

- безусловный характер обязательства по чеку (чек содержит простое и ничем не обусловленное предложение уплатить определенную сумму);

- чек - всегда денежное обязательство (содержит предложение уплатить определенную денежную сумму);

- чек - всегда письменный документ;

- чек - это документ, имеющий строго установленные обязательные реквизиты (отсутствие хотя бы одного из них, за некоторым исключением, приводит к утрате данным документом силы чека);

- стороны, обязанные по чеку, несут солидарную ответственность;

- плательщиком по чеку всегда выступает банк или иной финансовый институт, имеющий банковскую лицензию.

Чеки классифицируются по критериям: именной, ордерный, предъявительский, расчетный, кроссированный. Эмитентом могут быть юридические и физическое лица. Держателем чека - юридические и физические лица (как резиденты так и нерезиденты).

Денежная единица, в которой он может быть выражен - рубль, в твердой и мягкой валюте, в двойной или мультивалютной номинации. Минимальная величина номинала не установлена.

Чеки погашаются только в денежной форме (что следует из характера самой ценной бумаги). Натуральные (товарные) выплаты не допускаются.

Чеки являются обращающейся ценной бумагой. Чекодатель может ограничить возможности его обращения, если при выдаче чека укажет в нем "не приказу", что будет означать невозможность для нового держателя чека передать по своему приказу (по индоссаменту) этот чек следующему лицу, такая передача может состоятся только на основе цессии.

Чеки могут выпускаться сериями (т.е. иметь стандартное содержание, стандартные условия, последовательную серийность и т.д.). Широко используются в российской и мировой практике чековые книжки.[31]

Именной чек выписывается на определенное лицо с оговоркой "не приказу", такой чек не может далее обращаться, переходить из рук в руки по передаточной надписи. В российской практике все чеки, используемые для получения наличных денег, являются именными.

Ордерный чек - выписывается на определенное лицо с оговоркой "приказу" или без нее, т.е. он может обращаться, передаваться держателем по индоссаменту другим лицам.

Предъявительский чек выписывается на предъявителя или без указания чекодержателя и обращается путем простого вручения. Если ордерный чек содержит банковский индоссамент, то чек обращается также путем вручения, без совершения передаточной надписи.

Кроме именных, ордерных и предъявительских чеков в законодательстве и практике также выделены:

Расчетные чеки - чеки, по которому запрещена оплата наличными деньгами. Для того, чтобы создать такой чек, на его лицевой стороне делается надпись "расчетный".

Кроссированные чеки - это чеки, перечеркнутые двумя параллельными линиями на лицевой стороне чека. Различают обще кроссированные (между линиями нет никакого обозначения, или между ними помещено слово "банк") и специальное кроссирование (между линиями помещено наименование конкретного банка). По чекам с общим кроссированием платеж чеком может совершаться только банку или банковскому клиенту.

По чекам со специальным кроссированием платеж чеком может совершаться только конкретному банку.

Безвалютные чеки - чеки, не имеющие покрытие (зарезервированной денежной суммы на счете в банке плательщика, открытой кредитной линии).

Денежные чеки - чеки, которые можно использовать только для получения наличности в банке. Являются письменным распоряжением чекодателя своему банку о выдаче чекодателю наличных денег со своего счета.

Чек, как и вексель, имеет строго установленный перечень обязательных чековых реквизитов. Отсутствие хотя бы одного из них лишает документ силы чека, выводит его за рамки чекового законодательства. Обязательные чековые реквизиты включают:

1. Наименование "чек", включенное в текст документа;

2. Поручение плательщику (банку или кредитному учреждению) выплатить конкретную денежную сумму;

3. Наименование плательщика (банка или кредитного учреждения) и указание счета, с которого должен быть произведен платеж;

4. Подпись чекодателя;

5. Указание валюты платежа;

6. Дата и место составления чека.[32]

Глава 3 Порядок обращения ценных бумаг

Права, удостоверенные ценной бумагой, могут принадлежать «названному в ценной бумаге лицу».[33] Но одного этого обстоятельства недостаточно. Поэтому, например, для легитимации какого-либо лица по именным эмиссионным ценным бумагам (акциям и облигациям) необходимо, чтобы идентифицирующие его признаки были внесены в учетные записи держателя реестра владельцев ценных бумаг либо (в соответствующих случаях) в учетные записи депозитария.

Право на именную документарную ценную бумагу переходит к приобретателю:[34]

• в случае учета прав приобретателя на ценные бумаги в системе ведения реестра — с момента передачи ему сертификата ценной бумаги после внесения приходной записи по лицевому счету приобретателя;

• в случае учета прав приобретателя на ценные бумаги у лица, осуществляющего депозитарную деятельность, с депонированием сертификата ценной бумаги у депозитария — с момента внесения приходной записи по счету депо приобретателя

Содержащиеся в ГК правила об обороте ценных бумаг касаются особенностей исполнения обязательств, удостоверенных ценными бумагами, а также возможностей их оспаривания и восстановления в случае утраты. При этом на первый план выступает абстрактный характер обязательств, удостоверенных ценной бумагой, их оторванность от своего основания. такие обязательства как бы получают самостоятельную жизнь, связанную уже не с судьбой основного обязательства, во исполнение или в удостоверение которого была выдана ценная бумага, а с судьбой данной бумаги. В силу особой оборотоспособности большинства ценных бумаг важным становится вопрос о последствиях их возможной утраты их законными владельцами. Для именных ценных бумаг он не имеет столь принципиального значения, ибо фактический владелец не сможет потребовать и получить исполнение по такой ценной бумаге.

Существует возможность выпуска ценных бумаг в бездокументарной форме.[35] Это означает лишь то, что фиксация прав производится не при помощи составления документа (запись информации на бумажном носителе посредством наложения грифа), а с помощью средств электронно-вычислительной техники (запись информации на электромагнитном, оптическом, полупроводниковом носителях, требующая специальных технических устройств для ее записи и прочтения). Утрата информации, находящейся не на бумажном носителе, равно как и самого носителя, возможна, и ее восстановление представляет собой отдельную проблему. Эта проблема как техническая, так и юридическая, она тесно связана с уровнем современных технологий и их новизной. Для передачи прав при указанном способе их фиксации требуется обязательное обращение к лицу, которое произвело их фиксацию.[36] Эти обстоятельства приводят к тому, что на практике в бездокументарной форме выпускаются ценные бумаги либо составляющим предмет массовых эмиссий (акции, облигации и иные), либо обращающиеся на ограниченных «площадках - в рамках определенных компьютерных сетей (инструмент игры на бирже – опцион или государственные краткосрочные облигации – ГКО), которые при выпуске на бумажном носителе приняли бы вид именных по форме ценных бумаг. Действительно, трудно себе представить бездокументарный вексель или чек, коносамент, банковскую книжку на предъявителя и т.д. С развитием фондового рынка, неизбежным началом широкого выпуска облигаций на предъявителя и разрешением выпуска акций на предъявителя ценных бумаг в виде бумажных документов станет больше, поскольку это более простой и дешевый способ, чем развитие сети депозитариев по все России, связанных современными средствами коммуникации. В дальнейшем речь пойдет об утрате ценной бумаги, выпущенной на бумажном носителе.

При утрате ценной бумаги ее держателем возникает довольно сложная ситуация. Во-первых, кредитор не может доказать наличие своих прав, и соответственно, распорядится ими. Во-вторых, должник не может определить лицо, которому он должен исполнить свое обязательство. Должник считается исполнившим обязательство, если исполнил его надлежащему лицу - субъекту права.[37] Субъектом прав, удостоверенных ценной бумагой, признается лицо, доказавшее свое право на бумагу в соответствии с ее формой.[38] При утрате ценной бумаги должник отказывает в исполнении обязательства, даже признавая себя обязанным по утраченной ценной бумаге, по той причине, что, исполнив лицу, утратившему ценную бумагу, он может быть принужден повторно исполнить это обязательство лицу, впоследствии предъявившему эту самую ценную бумагу и доказавшему свое право на нее в соответствии с ее формой.

Лицо, утратившее ценную бумагу и не знающее ее фактического владельца для предъявления к нему виндикационного иска, всегда может предъявить иск к должнику по бумаге, и суд, рассмотрев дело по существу, установит то лицо, исполнение которому будет признано исполнением должному лицу. Истец в таком иске может требовать либо выдачи должником дубликата утраченной ценной бумаги, или совершения ему исполнения. Если факт гибели ценной бумаги на предъявителя не может быть доказан, истец вправе требовать, что бы суд обязал должника исполнить ему по истечении давностных сроков предъявления к исполнению этого обязательства, если оно не будет предъявлено, так как явившийся до этого момента добросовестный фактический держатель будет иметь полное право получить исполнение.[39]

Судебное разбирательство в исковом порядке – это дорогостоящая и продолжительная процедура. Поэтому в случае фиксации права в ценной бумаге предусматривают особый порядок восстановления этого права. Восстановление прав, которое сопровождается восстановлением самой ценной бумаги, называется вызывным производством. Восстановление прав по утраченным предъявительским и ордерным ценным бумагам производится судом в порядке, предусмотренном процессуальным законодательством.[40] Особый порядок восстановления прав по ордерным ценным бумагам, в частности по векселю и ордерному коносаменту, действующим законодательством не предусмотрен[41].

Решение проблемы прав держателей при утрате ими ценных бумаг в настоящее время состоит в следующем:

- необходим особый порядок восстановления судом прав, зафиксированных в ценной бумаге, независимо от вида ценной бумаги. Для именных ценных бумаг может быть допущена выдача дубликата утраченной ценной бумаги держателем книги учета кредиторов (реестра), но с соблюдением особого порядка.

- необходимо там, где это возможно, предусмотреть восстановлением прав без подрыва устойчивости оборота ценных бумаг.

Правила восстановления прав из утраченной ценной бумаги при отсутствие спора по ней могут быть установлены двумя способами. Первый состоит в описании соответствующей процедуры в законе о конкретном виде ценных бумаг. Такая процедура будет действовать только в отношении тех ценных бумаг, которые регулируются данным законом, и соответственно будет иметь только ей присущие особенности. Второй способ состоит в описании процедуры в ГПК.

В настоящее время представляется необходимым разработать общий подход к восстановлению прав по утраченным ценным бумагам при отсутствии спора о существовании, содержании и форме овеществления выраженных в них прав, причем порядок вызывного производства должен применяться лишь тогда, когда невозможно применить последавностное удовлетворение или существуют достаточные основания для восстановления ценной бумаги. Законодательное закрепление такой процедуры позволит не повторять в нормативных документах о конкретных видах ценных бумаг правила восстановления прав по утраченным ценным бумагам, что позволит сделать ссылку на соответствующие статьи и установить необходимые сроки и условия восстановления утраченных прав[42].

В современном имущественном обороте стали использоваться новые формы фиксации прав его участников, связанные с применением средств электронно-вычислительной техники. При этом не производится выпуск (эмиссия) ценных бумаг непосредственно на бумажных носителях, а соответствующие записи об их владельце и содержании принадлежащих ему прав производятся в памяти ЭВМ в форме записи счета. Данная ситуация ставит вопрос о возможности применения к таким способам фиксации прав традиционных общих правил о ценных бумагах.

Прежде всего, необходимо иметь ввиду, что рассматриваемая проблема касается отнюдь не всех видов ценных бумаг. Очевидно, что такая форма закрепления прав участников имущественного оборота не может быть применена к предъявительским ценным бумагам, которые в принципе не могут существовать иначе, как на бумажных носителях. Не касается она обычно и таких ценных бумаг, как векселя, чеки, депозитные и сберегательные сертификаты, коносаменты, варранты, даже если они являются именными. Речь идет практически исключительно об акциях и облигациях, которые в силу своего строгого именного характера допускают «безбумажную форму» закрепления удостоверяемых ими прав. «Запись на счете» находящуюся в памяти ЭВМ, ее «владельцу» невозможно не только утратить, но даже и передать другому лицу с соблюдением каких угодно формальностей: при этом одна запись просто изменяется или уничтожается и заменяется другой соответствующей записью. Поэтому и «оборот» таких ценных бумаг весьма специфичен. Ведь их «владелец» в действительности не обладает какой-либо вещью как объектом права собственности (или иного вещного права) и лишен возможности предпринять с «записью на счете» те же действия, что и владелец документарной ценной бумаги.

На БЦБ распространяются следующие правила режима документарных ценных бумаг:

1. Хотя БЦБ и не являются предметами материального мира т.е вещью на них распространяются некоторые положения права собственности. Право собственности на БЦБ принадлежит в системе ведения реестра владельцев ценных бумаг – владельцу лицевого счета, открытого у держателя реестра; в системе учета прав у депозитария – владельцу счета депо.[43]

2. Хотя БЦБ невозможно передать из рук в руки ввиду их бестелесной формы, законодательство приравнивает к передаче этих ценных бумаг их перевод как по счетам депо, так и по лицевым счетам в системе ведения реестра. Последний влечет за собой передачу права собственности от продавца к покупателю.[44] Поскольку БЦБ не могут существовать непосредственно в хозяйстве их собственника т.е. вне соответствующего счета, их следует рассматривать как имущество, находящееся у третьего лица. Реестродержатель и депозитарий обязаны по требованию клиентов предоставлять им выписки по соответствующим счетам, которые являются подтверждением их прав на БЦБ. Держатель реестра обязан предоставить такую выписку в течении 5 рабочих дней с момента получения требования владельца счета или его представителя, уполномоченного лица.[45] На сегодняшний день бездокументарные облигации могут быть предметом следующего ограниченного круга сделок:

1) на первичном рынке: размещение (продажа облигаций первым приобретателям) и погашение (платеж по наступлении срока);

2) на вторичном рынке: купля-продажа и залог

Купля продажа облигаций, совершаемая на бирже, может предполагать ее исполнение в течение ближайших двух-трех дней. В этом случае такая сделка будет называться кассовой. Если же договором предусмотрена отсрочка исполнения, то такая сделка будет называться форвардной.

Таким образом, бездокументарные ценные бумаги являются объектами обязательственных, а не вещных прав, в отличие от других ценных бумаг, имеющих двойственную суть[46].

Заключение

В ходе проведенного исследования были сделаны следующие выводы:

1. Ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.

2. Акция - ценная бумага, свидетельствующая о внесении пая в капитал акционерного общества. Дает ее владельцу право на присвоение части прибыли в форме дивиденда.

3. Облигацией признается ценная бумага, удостоверяющая право ее владельца (держателя) на получение от лица, выпустившего облигацию, в предусмотренный ею срок ее номинальной стоимости (либо иного имущественного эквивалента), а также фиксированного в ней процента от номинальной стоимости (либо иного имущественного права).

4. Вексель – это безусловное обязательство уплатить какому-то лицу определенную сумму денег в определенном месте, в определенный срок.

5. Чек - документ установленной формы, содержащий письменное поручение чекодателя плательщику произвести платеж чекодателю указанной в ней денежной суммы.

6. Права, удостоверенные ценной бумагой, могут принадлежать:

1) предъявителю ценной бумаги (ценная бумага на предъявителя);

2) названному в ценной бумаге лицу (именная ценная бумага);

3) названному в ценной бумаге лицу, которое может само осуществить эти права или назначить своим распоряжением (приказом) другое управомоченное лицо (ордерная ценная бумага).

7. Восстановление прав по утраченным ценным бумагам на предъявителя и ордерным ценным бумагам производится судом в порядке, предусмотренном процессуальным законодательством.

Библиография

Нормативно-правовые акты

1. "Гражданский кодекс Российской Федерации (часть первая)" от 30.11.1994г. N 51-ФЗ принят ГД ФС РФ 21.10.1994г. ред. от 27.12.2009г.

2. Федеральный закон "О рынке ценных бумаг" от 22.04.1996г. N 39-ФЗ принят ГД ФС РФ 20.03.1996г. ред. от 27.12.2009г.

3. Федеральный закон "Об ипотечных ценных бумагах" от 11.11.2003г. N 152-ФЗ принят ГД ФС РФ 14.10.2003г. ред. от 09.03.2010г.

4. Федеральный закон от "О переводном и простом векселе" принят ГД ФС РФ 21.02.1997г.

Специальная литература

1. Алексеев С. С. «Гражданское право» Учебник. М. Проспект 2009г.

2. Белов В. А. «Гражданское право « Учебник М. Центр ЮрИнформ 2008г.

3. Воробьев Н. И. «Гражданское право Российской Федерации» Учебник Тамбов 2007г.

4. Гатин А. М. «Гражданское право» Учебное пособие. М Дашков и К. 2009г.

5. Гришаев С. П. «Гражданское право « Учебник М. «Проспект» 2007г.

6. Илларионова Т.И. ,Гонгало Б.М. «Гражданское право» Учебник М. 2009г.

7. Калинин А Г. Масляев А. И. « Гражданское право» Учебник М 2006г.

8. Рузакова О. А. «Гражданское право» Учебное пособие М. МФПА 2008г.

9. Садиков О. Н. «Гражданское право» Учебник. М. Инфра-М 2006г.

10. Сергеев А.П., Толстой Ю.К.» Гражданское право» Учебник Проспект 2009г.[1] ст.142 ГК РФ

[2] ст. 142 ГК РФ

[3] См. Илларионова Т.И. ,Гонгало Б.М. «Гражданское право» Учебник

[4] ст. 28 Федеральный закон "О рынке ценных бумаг"

[5] п. 1 ст. 149 ГК РФ

[6] ст. 16 Федеральный закон "О рынке ценных бумаг"

[7] п. 2 ст. 20 Федеральный закон "Об ипотечных ценных бумагах"

СТ 4 Федеральный закон от "О переводном и простом векселе"

[9] ст. 16 Федеральный закон "О рынке ценных бумаг"

[10] п. 2 ст. 144 ГК РФ

[11] ст. 143 ГК РФ

[12] п. 2 ст. 142 ГК РФ

[13] ч. 5 ст. 16 Федеральный закон "О рынке ценных бумаг"

[14] ст. 29 Федеральный закон "О рынке ценных бумаг"

[15] См. Суханов Е. А. «Гражданское право» Учебник

[16] п. 2 ст. 147 ГК РФ

[17] См. Белов В. А. «Гражданское право « Учебник

[18] п. 1 ст. 145 ГК РФ

[19] п. 1 ст. 146 ГК РФ

[20] п. 2 ст. 146, ст. 390 ГК РФ

[21] п. 3 ст. 146 ГК РФ

[22] п. 1 ст. 147 ГК РФ

[23] ст. 301 ГК РФ

[24] См. Калинин А Г. Масляев А. И. « Гражданское право» Учебник

[25] См. Воробьев Н. И. «Гражданское право Российской Федерации» Учебник

[26] См. Рузакова О. А. «Гражданское право» Учебное пособие

[27] См. Алексеев С. С. «Гражданское право» Учебник

[28] См. Гришаев С. П. «Гражданское право « Учебник

[29] См. Чаусская. О А. «Гражданское право» Учебник

[30] См. Гатин А. М. «Гражданское право» Учебное пособие

[31] См. Садиков О. Н. «Гражданское право» Учебник

[32] См. Сергеев А.П., Толстой Ю.К.» Гражданское право» Учебник

[33] п.2 ч.1 ст. 145 ГК РФ

[34] ст 29 Федеральный закон "О рынке ценных бумаг"

[35] ст. 149 ГК РФ

[36] п. 2 ст. 149 ГК РФ

[37] ст. 312 ГК РФ

[38] ст. 145 ГК РФ

[39] п. 3 ст. 302 ГК РФ.

[40] ст. 148 ГК РФ

[41] См. Калинин А Г. Масляев А. И. « Гражданское право» Учебник

[42] См. Белов В. А. «Гражданское право « Учебник

[43] ст 28 Федеральный закон "О рынке ценных бумаг"

[44] Ст. 30 Федеральный закон "О рынке ценных бумаг"

[45] ст 8 Федеральный закон "О рынке ценных бумаг"

[46] См. Садиков О. Н. «Гражданское право» Учебник

Похожие работы

... ее вещественный характер проявляется и в форме, и в содержании; • она несет в себе признаки и движимого, и недвижимого имущества и др. Каждая страна законодательно устанавливает свои собственные виды ценных бумаг, допущенных к выпуску и обращению на национальном рынке. Но в своей основе видовой состав ценных бумаг в разных странах во многом идентичен тем, которые разрешены в России. Состав ...

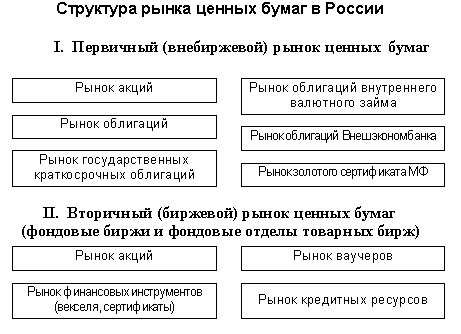

... достиг нескольких сотен млрд. руб. Однако этот объем включал не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления российского рынка ценных бумаг являлся рост профессионализма кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Несколько бирж организовали ...

... одними нормативными документами. Коммерческие банки, выпуская собственные акции и облигации, должны руководствоваться также новой редакцией Инструкции ЦБ РФ № 8 «О правилах выпуска и регистрации ценных бумаг коммерческими банками на территории Российской Федерации» от 17 сентября 1996 г. Инструкцией регламентируется эмиссия ценных бумаг, которую акционерный банк может осуществлять в трех случаях ...

... России от 16.05.2000 № ВП-6-05/374@ "О проценте по государственным краткосрочным бескупонным облигациям". В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкцией по его применению, утвержденных Приказом Минфина России от 31.10.2000 г. № 94н, учет ценных бумаг ведется на счете 58 "Финансовые вложения". Согласно п. 44 Положения по ведению ...

0 комментариев