Навигация

Условия финансовой устойчивости

1.2 Условия финансовой устойчивости

Выделяют 4 типа финансовой устойчивости:

1.Абсолютная устойчивость финансового состояния.

Она встречается редко и представляет собой крайний тип финансовой устойчивости. Она задается системой условий-излишек (+) собственных оборотных средств или равенство величин собственных оборотных средств и запасов, или запасы и затраты (З) меньше суммы плановых источников их формирования (Ипл)

З<Ипл,

а коэффициент обеспеченности запасов и затрат плановыми источниками средств (Коз) больше единицы

Коз =Ипл:З>1.

Предприятие имеет излишек всех источников формирования запасов и затрат, обладает платежеспособностью в любой момент времени и не допускает задержек расчетов и платежей.

2. Нормальная устойчивость.

При данном типе финансовой устойчивости гарантируется платежеспособность предприятия:

-недостаток (-) собственных оборотных средств,

-излишек (+) долгосрочных источников формирования запасов или равенство величин долгосрочных источников и запасов,

З=Ипл, Коз=Ипл:З=1.

Нормальная (относительная) устойчивость характеризует относительно стаб

ильное финансовое состояние на рынке. Предприятие имеет излишек собственных и долгосрочных заемных средств и общую величину основных источников формирования запасов и затрат предприятия запасов и затрат предприятия и испытывает (возможно лишь переодически) недостаток собственных оборотных средств. Так же предприятие обладает платежеспособностью, но вынужденно прибегать к долгосрочным заемным источникам финансирования для оплаты первоочередных платежей.

3.Неустойчивое (предкризисное) финансовое состояние.

Это состояние, при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств за счет привлечения временно свободных источников средств (Ивр) в оборот предприятия (резервного фонда, фонда накопления и потребления), кредитов банка на временное пополнение оборотных средств, превышения нормальной кредиторской задолженности над дебиторской и др.:

-недостаток (-) собственных оборотных средств,

-недостаток (-) долгосрочных источников формирования запасов,

-излишек (+) общей величины основных источников формирования запасов или равенство величин основных источников и запасов;

З=Ипл+Ивр, Коз=(Ипл+Ивр):З=1.

Неустойчивое финансовое состояние характеризуется периодически возникающими задержками по обязательным платежам и расчетам, долгам перед работниками по заработной плате, хронической нехваткой «живых» денег. Предприятие испытывает недостаток собственных и долгосрочных заемных средств. Собственных оборотных средств. В общем случае неустойчивое финансовое состояние является пограничным между нормальной (относительной) устойчивостью к кризисным финансовым состоянием, причем эта грань достаточно хрупка.

Прогноз развития событий следующий: в случае если предприятию в следующем финансовом году удастся достигнуть наращивания показателей собственных и долгосрочных заемных средств или собственных оборотных средств, то есть платежеспособность будет гарантирована. Если произойдет дальнейшее уменьшение показателя общей величины основных источников формирования запасов и затрат предприятия либо показатель запасов резко возрастет, то кризис практически неизбежен.

4.Кризисное финансовое состояние.

Это состояние, при котором предприятие находится на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные финансовые вложения (за вычетом стоимости собственных акций, выкупленных у акционеров), дебиторская задолженность организации (за вычетом за должности учредителей (участников) по взносам в уставный капитал) и прочие оборотные активы не покрывают даже его кредиторской задолженности (включая резервы предстоящих расходов и платежей) и прочие краткосрочные пассивы:

-недостаток (-) собственных оборотных;

-недостаток (-) долгосрочных источников формирования запасов;

-недостаток (-) общей величины основных источников формирования запасов:

З>Ипл+Ивр, Коз=(Ипл+Ивр):З<1.

Равновесие платежного баланса в данной ситуации обеспечивается за счет просроченных платежей по оплате труда, ссудам банка, поставщикам, бюджету и т.д.

Симптомы кризисного финансового состояния тоже, к сожалению, всем хорошо известны: предприятие испытывает недостаток всех видов источников (ресурсов), не способно обеспечить требование кредиторов, имеет заблокированный счет и долги перед бюджетом, внебюджетными фондами, своими работниками, ведет расчеты по взаимозачетам, бартеру, проявляя чудеса изобретательности, для того, чтобы иметь возможность оплатить самые неотложные нужды (например, услуги телефонной станции или приобретение спецодежды).

Но ситуация, которая по приведенной классификации финансовой устойчивости характеризуется как кризисная, еще далека от процедуры банкротства.

Отрицательные значения всех финансовых показателей могут быть следствием неблагоприятного стечения обстоятельств.

Устойчивость финансового состояния может быть восстановлена путем:

-ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на 1 рубль товарооборота;

-обоснованного уменьшения запасов и затрат (до норматива);

-пополнение собственного оборотного капитала за счет внутренних и внешних источников.

Поскольку положительным фактором финансовой устойчивости является наличие источников формирования запасов, а отрицательным фактором-величина запасов, то основными способами выхода из неустойчивого и кризисного финансовых состояний будут: пополнение источников формирования запасов и оптимизация их структуры, а так же обоснованное снижение уровня запасов.

1.3 Анализ чистых активов

В соответствии с Законом РФ «Об акционерных обществах» (ст. 35) для оценки финансовой устойчивости акционерных обществ решающую роль приобретает показатель чистых активов, определяемый как разница суммы активов, принимаемых к расчету и суммы обязательств, принимаемых к расчету. Активы акционерного общества, принимаемые к расчету, равняются сумме итогов разделов актива баланса 1 «Внеоборотные активы» и 2 «Оборотные активы» за вычетом балансовой стоимости собственных акций, выкупленных у акционеров, задолженности участников по взносам в уставный капитал, а так же оценочных резервов по сомнительным долгам и под обесценение ценных бумаг, если они создавались. Обязательства акционерного общества, принимаемые к расчету, равняются сумме итогов разделов пассива баланса 4 «Долгосрочные обязательства» и 5 «Краткосрочные пассивы», увеличенной на суммы целевого финансирования и поступлений и уменьшенной на суммы доходов будущих периодов и фондов потребления.

Рассчитанные по данному алгоритму чистые активы совпадают для акционерных обществ с показателем реального собственного капитала, который применим для юридических лиц иных организационно правовых норм.

Согласно п.4 ст.35 Закона РФ «Об акционерных обществах» если по окончании второго и каждого последующего финансового года стоимость чистых активов общества оказывается меньше его уставного капитала, общество обязано объявить об уменьшении своего уставного капитала до величины. Не превышающей стоимости его чистых активов. Поэтому разница реального собственного капитала и уставного капитала является основным исходным показателем устойчивости финансового состояния организации. Алгоритм расчета данного показателя: разница реального собственного капитала и уставного капитала = (реальный собственный капитал) - (уставный капитал) = (уставный капитал + добавочный капитал + резервный капитал + фонды + нераспределенная прибыль + доходы будущих периодов-убытки-собственные акции, выкупленные у акционеров - задолженность участников по взносам в уставный капитал) - (уставный капитал)=(добавочный капитал)+(резервный капитал)+(фонды накопления, потребления, социальной сферы)+(нераспределенная прибыль)+(доходы будущих периодов)-(убытки)-(собственные акции, выкупленные у акционеров)-(задолженность участников по взносам в уставный капитал).

Положительные слагаемые приведенного выражения можно условно назвать приростом собственного капитала после образования организации, отрицательные слагаемые-отвлечением собственного капитала. Если рост собственного капитала превышает его отвлечение (или равен ему), то разница реального собственного капитала и уставного капитала положительна (или, по крайней мере, неотрицательна) и, следовательно, выполняется минимальное условие финансовой устойчивости организации. Если прирост собственного капитала меньше его отвлечения, то разница реального собственного капитала и уставного капитала отрицательна и поэтому финансовое состояние организации следует признать неустойчивым.

В случае определения недостаточности реального собственного капитала усилия должны быть направлены на увеличение прибыли и рентабельности, погашение задолженности участников по взносам в уставный капитал, распределение чистой прибыли преимущественно на пополнение резервного капитала и фондов накопления.

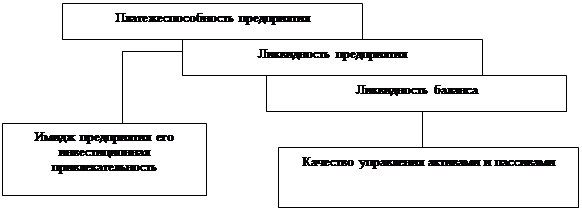

1.4 Анализ платежеспособности и ликвидности предприятия

Одним из важнейших критериев финансового положения предприятия является оценка его платежеспособности, под которой принято понимать способность предприятия рассчитываться по своим долгосрочным обязательствам. Следовательно, платежеспособным является то предприятие, у которого активы больше, чем внешние обязательства.

Способность предприятия платить по своим краткосрочным обязательствам называется ликвидностью. Иначе говоря, предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы.

Исходя из сказанного, в практике аналитической работы используют целую систему показателей ликвидности (см. таблицу в конце главы). Рассмотрим важнейшие из них.

Коэффициент абсолютной ликвидности (коэффициент срочности) исчисляется как отношение денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам. Краткосрочные обязательства предприятия, представленные суммой наиболее срочных обязательств и краткосрочных пассивов, включают: кредиторскую задолженность и прочие пассивы; краткосрочные кредиты и заемные средства.

![]() ,

,

Коэффициент абсолютной ликвоидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Нормальное ограничение этого коэффициента следующее: Кал ³ 0.2.

Коэффициент критической ликвидности (промежуточный коэффициент покрытия) - определяется как отношение денежных средств, ценных бумаг и дебиторской задолженности к краткосрочным обязательствам.

![]()

Этот показатель характеризует, какая часть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги. Нормативное ограничение для коэффициента критической ликвидности Ккл³1.

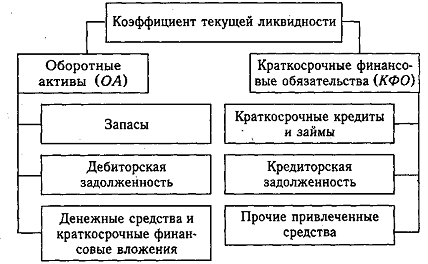

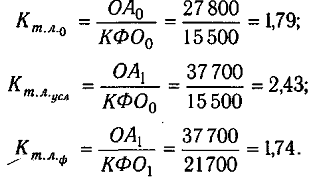

Коэффициент текущей ликвидности (коэффициент покрытия) представляет собой отношение всех текущих активов к краткосрочным обязательствам.

![]()

Он позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. В общем случае нормальными считаются значения этого показателя, находящиеся в пределах 2.

Следует иметь в виду, что если отношение текущих активов и краткосрочных обязательств ниже, чем 1:1, то можно говорить о высоком финансовом риске, связанном с тем, что предприятие не в состоянии оплатить свои счета.

Соотношение 1:1 предполагает равенство текущих активов и краткосрочных обязательств. Принимая во внимание различную степень ликвидности активов, можно с уверенностью предположить, что не все активы будут реализованы в срочном порядке, а, следовательно, и в данной ситуации возникает угроза финансовой стабильности предприятия.

Если же значение коэффициента покрытия значительно превышает соотношение 1 : 1, то можно сделать вывод о том, что предприятие располагает значительным объемом свободных ресурсов, формируемых за счет собственных источников.

Другим показателем, характеризующим ликвидность предприятия, является оборотный капитал, который определяется как разность текущих активов и краткосрочных обязательств. Иными словами, предприятие имеет оборотный капитал до тех пор, пока Текущие активы превышают краткосрочные обязательства (или в целом до тех пор, пока оно ликвидно).

В этой связи полезно определить, какая часть собственных источников средств вложена в наиболее мобильные активы. Для этого рассчитывается так называемый коэффициент маневренности. Он определяется как соотношение оборотного капитала и средств из собственных источников.

![]()

![]()

Оптимальная величина коэффициента рекомендуется 0.5.

Также, наряду с коэффициентом маневренности целесообразно использовать коэффициент финансового риска или общей платежеспособности.

![]()

Он представляет собой частное от деления всей суммы обязательств по привлеченным заемным средствам к сумме собственных средств. Он указывает, сколько заемных средств привлекло предприятие на один рубль вложенных в активы собственных средств.

Для установления допустимых границ задолженности рассчитываются соответствующие коэффициенты:

![]()

- коэффициент общей задолженности 1-отношение привлеченного капитала к итогу баланса (оптимальное значение -меньше 0,75);

![]()

- коэффициент общей задолженности 2-отношение привлеченного капитала к собственному (оптимальное отношение –меньше 2);

![]()

- коэффициент долгосрочной задолженности 1-отношение долгосрочной задолженности к постоянному капиталу (оптимальное значение - меньше 0,5);

![]()

- коэффициент долгосрочной задолженности 2-отношение долгосрочной задолженности к собственному капиталу (допустимое значение - меньше 1).

2. Анализ ликвидности баланса и платежеспособности предприятия

2.1 Характеристика предприятия

Предприятие ООО «Престиж» зарегистрировано в 1995 году.

Общество с ограниченной ответственностью «Престиж» является правопреемником индивидуального частного предприятия «Престиж», которое преобразовано в Общество в соответствии с требованиями гражданского кодекса.

Общество является юридическим лицом по законодательству РФ, имеет круглую печать со своим наименованием, расчетный счет в отделении Сберегательного банка, штамп, имеет право от своего имени заключать договоры, обладает обособленным имуществом и отвечает по своим обязательствам этим имуществом, может от своего имени приобретать имущественные и неимущественные права, нести ответственность, быть истцом и ответчиком в суде, арбитраже.

Учредителями Общества являются граждане Российской Федерации. Уставный капитал создан за счет взносов учредителей и составляет 185000 рублей, который распределен по 50% на каждого учредителя в размере 92500 рублей. Целью ООО «Престиж» является получение прибыли.

Высшим органом управления является собрание участников. Единоличным исполнительным органом является директор. Общество вправе осуществлять любые виды деятельности, не запрещенные законом.

Предметом деятельности являются производство корпусной мебели, а также осуществление работ и оказание услуг, не запрещенных и не противоречащих действующему законодательству РФ. Отдельными видами деятельности, перечень которых определяется законом, Общество может заниматься только на основании специального разрешения (лицензии).

Основным видом деятельности предприятия является производство кухонных гарнитуров и их реализация. Особенности организации учетно-аналитической работы связаны с тем, что данное предприятие является по законодательству Российской Федерации малым предприятием.

Информация, содержащаяся в отчетности малых предприятий, должна отражать в основном данные необходимые для решения вопросов налогообложения. Число потребителей отчетности малого предприятия очень ограничено, по сравнению с потребителями отчетности других организаций.

Основные показатели финансово-хозяйственной деятельности представлены в таблице 1.

Таблица 1 - Показатели финансово – хозяйственной деятельности ООО «Престиж»

| № | Показатели | ед. изм. | Период | ||

| 2002 | 2003 | 2004 | |||

| 1 | Выручка | тыс.руб. | 296 | 876 | 908,9 |

| 2 | Объем производства | изд. | 80 | 300 | 305 |

| 3 | Численность персонала | чел. | 11 | 11 | 11 |

| 4 | Затраты на производство | тыс.руб. | 205 | 850 | 878 |

| 5 | в том числе: | тыс.руб. | 100 | 440 | 440 |

| материальные затраты | |||||

| 6 | заработная плата | тыс.руб. | 90 | 290 | 310 |

| 7 | отчисления на социальные нужды | тыс.руб. | 90 | 103 | 110 |

| 8 | амортизация | тыс.руб. | 6 | 10 | 10 |

| 9 | прочие расходы | тыс.руб. | 5 | 7 | 8 |

| 10 | Среднегодовая стоимость основных производственных фондов (ОПФ) | тыс.руб. | 30 | 51 | 51 |

| 11 | Прибыль | тыс.руб. | 12 | 26 | 30,9 |

| 12 | Средняя цена ед. продукции | тыс.руб. | 2,85 | 2,92 | 2,98 |

| 13 | Рентабельность (11:4) | % | 0,058 | 0,031 | 0,035 |

| 14 | Производительность труда (1:3) | тыс.руб. | 26,9 | 79,64 | 82,63 |

| 15 | Материалоотдача (1:5) | руб. | 2,96 | 1,99 | 2,07 |

| 16 | Фондоотдача (1:10) | руб. | 9,87 | 17,18 | 17,82 |

| 17 | Амортизациеотдача (1:8) | руб. | 49,33 | 87,6 | 90,89 |

| 18 | Трудоемкость (3:1) | чел. | 0,037 | 0,013 | 0,012 |

| 19 | Материалоемкость (5:1) | руб. | 0,509 | 0,502 | 0,484 |

| 20 | Фондоемкость (10:1) | руб. | 0,338 | 0,058 | 0,056 |

| 21 | Амортизациеемкость (8:1) | руб. | 0,02 | 0,011 | 0,011 |

Из таблицы видно, что предприятие увеличило свои обороты в 2003 году по сравнению с 2002 годом. Резко увеличился объем производства, а следовательно выручка и прибыль. Численность персонала не измениласть, но увеличилась производительность труда, а следовательно и заработная плата. Увеличилась стоимость основных производственных фондов, что говорит о том, что предприятие приобретало оборудование. Видимо за счет этого снизилась трудоемкость. В 2004 году все показатели продолжали расти, хотя темпы роста снизились, но как видно из таблицы продукция предприятия пользуется спросом и прибыль соответственно растет.

2.2 Анализ чистых активов предприятияРассчитаем чистые активы предприятия за 2002 год.

Таблица 2 - Расчет чистых активов предприятия за 2002 год

| Показатели | На начало года | На конец года | Изменения | ||

| 1 | 2 | 3 | 4 | ||

| 1.Оценка стоимости чистых активов |

| ||||

| 1.Активы, принимаемые к расчету |

| ||||

| -нематериальные активы | 24 | 20 | -4 |

| |

| -основные средства | 320 | 300 | -20 |

| |

| -незавершенное строительство | - | - | - |

| |

| -доходные вложения в материальные ценности | - | - | - |

| |

| -долгосрочные и краткосрочные финансовые вложения за исключением затрат по выкупу собственных акций | - | - | - |

| |

| -прочие внеоборотные активы, включая величину отложенных активов | - | - | - |

| |

| -запасы | 148,8 | 181,6 | +32,8 |

| |

| -НДС по приобретенным материальным ценностям | 37,2 | 45,4 | +8,2 |

| |

| -дебиторская задолженность за исключением задолженности участников по взносам в уставный капитал | 17 | 15 | -2 |

| |

| -денежные средства | 49 | 48 | -1 |

| |

| -прочие оборотные активы | - | - | - |

| |

| Итого активы | 596 | 610 | +14 |

| |

| 2.Пассивы |

| ||||

| -долгосрочные обязательства, включая величину отложенных налоговых обязательств | 122 | 109 | -13 |

| |

| -краткосрочные займы и кредиты | 20 | 25 | +5 |

| |

| -кредиторская задолженность | 92 | 83 | -9 |

| |

| -задолженность участников по выплате дивидендов | - | - | - |

| |

| -резервы предстоящих расходов | 32 | 41 | +9 |

| |

| -прочие краткосрочные обязательства | 9 | 18 | +9 |

| |

| Итого пассивы | 275 | 276 | +1 |

| |

| Итого стоимость чистых активов | 321 | 334 | +13 |

| |

| 2.Оценка превышения чистых активов над уставным капиталом |

| ||||

| 1.Уставный капитал | 200 | 200 | - |

| |

| 2.Превышение чистых активов над уставным капиталом | 121 | 134 | +13 |

| |

Превышение чистых активов над уставным капиталом говорит об устойчивости предприятия, тем более что в динамике он растет.

Таблица 3 - Анализ соотношения чистых активов и уставного капитала за 2003 год

| Показатели | На начало года | На конец года | Изменения |

| 1 | 2 | 3 | 4 |

| 1.Чистые активы | 334 | 334 | - |

| 2.Уставный капитал | 200 | 200 | - |

| 3.Итого превышение чистых активов над уставным капиталом. | 134 | 134 | - |

Таблица 4 - Анализ соотношения чистых активов и уставного капитала за 2004 год

| Показатели | На начало года | На конец года | Изменения |

| 1 | 2 | 3 | 4 |

| 1.Чистые активы | 334 | 334 | - |

| 2.Уставный капитал | 200 | 200 | - |

| 3.Итого превышение чистых активов над уставным капиталом. | 135 | 134 | - |

Из данных таблиц видим, что соотношение чистых активов и уставного капитала за 2003 и 2004 годы не менялось.

2.3 Анализ ликвидности балансабаланс ликвидность платежеспособность актив

Проведем анализ ликвидности баланса ООО «Престиж» за 2002 год. Для этого выделим в активе баланса:

А1-наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения);

А2-быстро реализуемые активы (дебиторская задолженность до 1 года и прочие оборотные активы);

А3-медленно реализуемые активы (запасы и НДС по ним);

А4-трудно реализуемые активы (внеоборотные активы и дебиторская задолженность больше 1 года.

В пассиве баланса выделим:

П1-наиболее срочные обязательства (кредиторская задолженность и ссуды не погашенные в срок);

П2-краткосрочные пассивы (краткосрочная кредиторская задолженность);

П3-долгосрочные пассивы (долгосрочные кредиты и займы);

П4-постоянные пассивы (собственный капитал).

Показатели ликвидности представлены в таблице 2.

Таблица 5 - Анализ ликвидности баланса за 2002 год

| Статья актива | На начало года | На конец года | Статья пассива | На начало года | На конец года | Платежный недостаток(-), излишек(+). | ||

| На начало года | На конец года | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| А1 | 49 | 48 | П1 | - | - | 49 | 48 | |

| А2 | 17 | 15 | П2 | 133 | 132 | -116 | -117 | |

| А3 | 186 | 227 | П3 | 110 | 103 | 76 | 124 | |

| А4 | 344 | 320 | П4 | 353 | 375 | -9 | -55 | |

| Баланс | 596 | 610 | Баланс | 596 | 610 | - | - | |

| То же в процентах к итогу | ||||||||

| А1 | 8,22 | 7,87 | П1 | - | - | 8,22 | 7,87 | |

| А2 | 2,85 | 2,46 | П2 | 22,32 | 21,64 | -19,47 | -19,18 | |

| А3 | 31,21 | 37,21 | П3 | 18,46 | 16,88 | 12,75 | 20,33 | |

| А4 | 57,72 | 52,46 | П4 | 59,23 | 61,48 | -1,51 | -9,02 | |

| Баланс | 100 | 100 | Баланс | 100 | 100 | - | - | |

Условия ликвидности баланса: А1≥П1, А2≥П2, А3≥П3, А4≤П4. Из таблицы 2 видно, что выполняются все условия, кроме А2<П2, это значит, что ликвидность баланса отличается от абсолютной, т.е. краткосрочные обязательства превышают краткосрочную дебиторскую задолженность.

Таблица 6 - Анализ коэффициентов ликвидности баланса за 2002 год

| Показатели | Нормальные ограничения | На начало года | На конец года | Изменения | |

| 1 | 2 | 3 | 4 | 5 | |

| 1.Коэффициент абсолютной ликвидности. | Больше 0,2 | 0,3684 | 0,3636 | -0,0048 | |

| 2.Коэффициент критической ликвидности. | От 0,5 до 1 | 0,4962 | 0,4773 | -0,0189 | |

| 3.Коэффициент текущей ликвидности. | Больше 1 | 1,8947 | 2,1970 | 0,3023 | |

| 4.Оборотный капитал. | 119 | 158 | 39 | ||

| 5.Коэффициент маневренности. | 0,3371 | 0,4213 | 0,0842 | ||

![]() ;

; ![]() ;

;

![]() ;

; ![]() ;

;

Оборотный капитал=А1+А2+А3-П1-П2.

Коэффициент абсолютной ликвидности и коэффициент текущей ликвидности находятся в норме, но коэффициент критической ликвидности не достигает нормы, к тому же еще уменьшился. Из этого следует, что нужно увеличивать показатель А2, т.е. быстро реализуемые активы. Из расчета оборотного капитала мы видим, что текущие активы превышают долгосрочные обязательства, а из расчета коэффициента маневренности видим, что часть средств из собственных источников, вложенная в наиболее мобильные активы увеличивается.

Проведем анализ ликвидности баланса 2003 года.

Таблица 7 - Анализ ликвидности баланса за 2003 год

| Статья актива | На начало года | На конец года | Статья пассива | На начало года | На конец года | Платежный недостаток(-), излишек(+). | ||

| На начало года | На конец года | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| А1 | 48 | 55 | П1 | - | 42 | 48 | 13 | |

| А2 | 15 | 13 | П2 | 132 | 140 | -117 | -127 | |

| А3 | 227 | 250 | П3 | 103 | 93 | 124 | 157 | |

| А4 | 320 | 337 | П4 | 375 | 380 | -55 | -43 | |

| Баланс | 610 | 655 | Баланс | 610 | 655 | - | - | |

| То же в процентах к итогу | ||||||||

| А1 | 7,87 | 8,4 | П1 | - | 6,41 | 7,87 | 1,99 | |

| А2 | 2,46 | 1,98 | П2 | 21,64 | 21,37 | -19,18 | -19,39 | |

| А3 | 37,21 | 38,17 | П3 | 16,88 | 14,20 | 20,33 | 23,97 | |

| А4 | 52,46 | 51,45 | П4 | 61,48 | 58,02 | -9,02 | -6,56 | |

| Баланс | 100 | 100 | Баланс | 100 | 100 | - | - | |

Из таблицы видим, что условия ликвидности баланса выполняются, кроме соотношения А2 и П2. Оно опять отрицательно, т.е. краткосрочные обязательства увеличились, а краткосрочная дебиторская задолженность уменьшилась. Увеличились запасы, а также внеоборотные активы, долгосрочные обязательства уменьшились, а собственный капитал увеличился. Проанализируем коэффициенты ликвидности.

Таблица 8 - Анализ коэффициентов ликвидности баланса за 2003 год

| Показатели | Нормальные ограничения | На начало года | На конец года | Изменения | |

| 1 | 2 | 3 | 4 | 5 | |

| 1.Коэффициент абсолютной ликвидности. | Больше 0,2 | 0,3636 | 0,3022 | -0,0614 | |

| 2.Коэффициент критической ликвидности. | От 0,5 до 1 | 0,4773 | 0,3736 | -0,1037 | |

| 3.Коэффициент текущей ликвидности. | Больше 1 | 2,1970 | 1,7473 | -0,4497 | |

| 4.Оборотный капитал. | 158 | 136 | -22 | ||

| 5.Коэффициент маневренности. | 0,4213 | 0,3579 | -0,0634 | ||

Коэффициенты абсолютной и текущей ликвидности уменьшились, но остаются в пределах нормы. Коэффициент критической ликвидности не достигает нормы и, также как в прошлом году уменьшился, это говорит о том, что предприятию срочно нужно уменьшать свои краткосрочные обязательства, т.е. отдавать долги и увеличивать оборотные активы. Также уменьшился оборотный капитал и коэффициент маневренности, что говорит о необходимости увеличения текущих активов.

Таблица 9 - Анализ ликвидности баланса за 2004 год

| Статья актива | На начало года | На конец года | Статья пассива | На начало года | На конец года | Платежный недостаток(-), излишек(+). | ||

| На начало года | На конец года | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| А1 | 55 | 55 | П1 | 42 | 42 | 13 | 13 | |

| А2 | 13 | 25 | П2 | 140 | 40 | -127 | -15 | |

| А3 | 250 | 250 | П3 | 93 | 168 | 157 | 82 | |

| А4 | 337 | 300 | П4 | 380 | 380 | -43 | -80 | |

| Баланс | 655 | 630 | Баланс | 655 | 630 | - | - | |

| То же в процентах к итогу | ||||||||

| А1 | 8,4 | 8,73 | П1 | 6,41 | 6,67 | 1,99 | 2,06 | |

| А2 | 1,98 | 3,97 | П2 | 21,37 | 6,35 | -19,39 | -2,98 | |

| А3 | 38,17 | 39,68 | П3 | 14,20 | 26,66 | 23,97 | 13,02 | |

| А4 | 51,45 | 47,62 | П4 | 58,02 | 60,32 | -6,56 | -12,7 | |

| Баланс | 100 | 100 | Баланс | 100 | 100 | - | - | |

Из данных таблицы видим, что увеличилась краткосрочная дебиторская задолженность, видимо предприятие реализовало продукцию в долг, или получило аванс. Увеличились долгосрочные кредиты и займы, но уменьшились краткосрочные обязательства, также уменьшилась сумма труднореализуемых активов, скорее всего предприятие получило долгосрочную дебиторскую задолженность, и брало долгосрочный кредит, за счет чего уплатило часть своих краткосрочных обязательств. Также как и в прошлые годы не выполняется одно условие ликвидности баланса, но ситуация улучшается и П2 превышает А2 уже всего на 15 тыс. руб. (в прошлом году на 127 тыс.руб.).

Таблица 10 - Анализ коэффициентов ликвидности баланса за 2004 год

| Показатели | Нормальные ограничения | На начало года | На конец года | Изменения | |

| 1 | 2 | 3 | 4 | 5 | |

| 1.Коэффициент абсолютной ликвидности. | Больше 0,2. | 0,3022 | 0,6707 | 0,3685 | |

| 2.Коэффициент критической ликвидности. | От 0,5 до 1 | 0,3736 | 0,9756 | 0,6020 | |

| 3.Коэффициент текущей ликвидности. | Больше 1 | 1,7473 | 4,0244 | 2,2771 | |

| 4.Оборотный капитал. | 136 | 248 | 112 | ||

| 5.Коэффициент маневренности. | 0,3579 | 0,6526 | 0,2947 | ||

Все коэффициенты за текущий период увеличились. Резко возросли коэффициенты критической и текущей ликвидности и, в отличии от прошлых лет коэффициент критической ликвидности вошел в норму. Также увеличился оборотный капитал и коэффициент маневренности, что говорит о стабилизации работы предприятия.

Рассчитаем общий показатель ликвидности предприятия на основании показателей ликвидности баланса.

![]()

Таблица 11 - Анализ общего показателя ликвидности

| Годы | Нормальное ограничение | На начало года | На конец года | Изменения |

| 1 | 2 | 3 | 4 | 5 |

| 2002 год | Больше либо равен 1 | 1,1387 | 1,2755 | 0,1368 |

| 2003 год | 1,2755 | 0,9757 | -0,2998 | |

| 2004 год | 0,9757 | 1,2678 | 0,2921 |

В 2002 году показатель общей ликвидности предприятия находился в норме и в течении года еще увеличился, но в 2003 году он уменьшился и к концу года уже не достигал нормы. Это связано с появлением кредиторской задолженности не погашенной в срок, а следовательно наиболее срочной, а также с увеличением краткосрочной кредиторской задолженности. Но в 2004 году за счет уменьшения краткосрочных обязательств показатель общей ликвидности предприятия увеличился и достиг нормы.

2.4 Анализ платежеспособности предприятияРассчитаем коэффициенты общей и долгосрочной задолженности.

Таблица 12 - Анализ коэффициентов задолженности за 2002 год

| Показатели | Нормальные ограничения | На начало года | На конец года | Изменения |

| 1 | 2 | 3 | 4 | 5 |

| 1.Коэффициент общей задолженности 1. | Меньше 0,75 | 0,4077 | 0,3852 | -0,0225 |

| 2.Коэффициент общей задолженности 2. | Меньше 2 | 0,6884 | 0,6267 | -0,0617 |

| 3.Коэффициент долгосрочной задолженности 1. | Меньше 0,5 | 0,2376 | 0,2155 | -0,0221 |

| 4.Коэффициент долгосрочной задолженности 2. | Меньше 1 | 0,3116 | 0,2747 | -0,0369 |

Все коэффициенты соответствуют норме, т.е. задолженность находится в пределах допустимых границ.

Таблица 13 - Анализ коэффициентов задолженности за 2003 год

| Показатели | Нормальные ограничения | На начало года | На конец года | Изменения |

| 1 | 2 | 3 | 4 | 5 |

| 1.Коэффициент общей задолженности 1. | Меньше 0,75 | 0,3852 | 0,4198 | 0,0346 |

| 2.Коэффициент общей задолженности 2. | Меньше 2 | 0,6267 | 0,7237 | 0,0970 |

| 3.Коэффициент долгосрочной задолженности 1. | Меньше 0,5 | 0,2155 | 0,1966 | -0,0189 |

| 4.Коэффициент долгосрочной задолженности 2. | Меньше 1 | 0,2747 | 0,2447 | -0,0300 |

Коэффициенты общей задолженности увеличились, но не превысили норму, коэффициенты долгосрочной задолженности еще уменьшились, это является положительным фактором.

Таблица 14 - Анализ коэффициентов задолженности за 2004 год

| Показатели | Нормальные ограничения | На начало года | На конец года | Изменения |

| 1 | 2 | 3 | 4 | 5 |

| 1.Коэффициент общей задолженности 1. | Меньше 0,75 | 0,4198 | 0,3968 | -0,0230 |

| 2.Коэффициент общей задолженности 2. | Меньше 2 | 0,7237 | 0,6579 | -0,0658 |

| 3.Коэффициент долгосрочной задолженности 1. | Меньше 0,5 | 0,1966 | 0,3066 | 0,1100 |

| 4.Коэффициент долгосрочной задолженности 2. | Меньше 1 | 0,2447 | 0,4421 | 0,1974 |

Коэффициенты долгосрочной задолженности увеличились, но уменьшились коэффициенты общей задолженности. Финансовое состояние предприятия находится в норме.

Рассчитаем коэффициент общей платежеспособности предприятия.

![]()

Таблица 15 - Анализ общей платежеспособности

| Годы | Нормальное ограничение | На начало года | На конец года | Изменения |

| 1 | 2 | 3 | 4 | 5 |

| 2002 год | Больше либо равен 2 | 2,4527 | 2,5957 | 0,1430 |

| 2003 год | 2,5957 | 2,3818 | -0,2139 | |

| 2004 год | 2,3818 | 2,5200 | 0,1382 |

Платежеспособность предприятия находится в норме, предприятие полностью отвечает по своим обязательствам. В 2003 году показатель платежеспособности немного уменьшился, но в 2004 году снова произошло увеличение.

Заключение

Целью исследования данной работы являлось изучение методологических аспектов анализа платежеспособности и ликвидности предприятия и выработка рекомендаций по его улучшению. Поставленная цель была достигнута путем рассмотрения теоретических аспектов анализа ликвидности и платежеспособности малого предприятия ООО «Престиж». Информационной базой для анализа являлись бухгалтерские балансы (форма №1), отчеты о прибыли и убытках (форма №2) за 2002, 2003 и 2004 годы.

На платежеспособность предприятия влияют факторы внешние (стабильность законодательства, стабильность цен и т.д.) и внутренние (конкурентоспособность продукции, возможность роста продаж, снижение себестоимости продукции, повышения рентабельности и т.д.)

В ходе работы дана оценка чистых активов, ликвидности баланса, относительных показателей общей и долгосрочной задолженности предприятия. Было выявлено, что структура баланса организации удовлетворительная, организация платежеспособна и финансово устойчива, так как предприятие работает с прибылью, величина чистых активов превышает величину уставного капитала.

Однако, приняв во внимание выявленные в ходе анализа и негативные явления, можно дать некоторые рекомендации по улучшению работы предприятия:

- необходимо увеличивать долю собственного оборотного капитала;

- принять меры по приращению собственных источников средств и сокращению заемных пассивов для сохранения финансовой самостоятельности организации;

- не следует задерживать платежи по краткосрочным обязательствам (в 2004 году предприятию удалось сократить их величину за счет выплаты им дебиторской задолженности, но следует иметь свои источники погашения обязательств, не зависящие от других предприятий).

Список литературы

1. Гражданский кодекс Российской Федерации. Часть 1 от 30.11.1994.№51-Ф3.

2. Федеральный закон от 08.01.98. №6-ФЗ О несостоятельности (банкротстве).

3. Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса, утвержденные распоряжением Федерального управления по делам о несостоятельности (банкротстве) от 12.08.94. №31-р.

4. Методические рекомендации по реформе предприятий (организаций). Приложение к Приказу Минэкономики России от 1 октября 1997 г. №118.

5. Аврин С. Инструмент для анализа финансового состояния предприятия. Экономика и жизнь.-2001г.№14 - с. 24.

6. Артеменко В.Г., Беллендир М.В. Финансовый анализ. - М., 1997, 327 с.

7. Балабанов И.Т. основы финансового менеджмента: Учебное пособие. - М.: Финансы и статистика, 1999 - 512 с.

8. Бухгалтерский учет: Учебник / Под редакцией Безруких П.С. - М.: Бухгалтерский учет, 1994 - 528 с.

9. Борисов Л. Анализ финансового состояния предприятия.//Экономика и жизнь.2001 №5- с. 17 – 23.

10. Глушков И.Е. Бухгалтерский учет на современном предприятии, на основе НК РФ, КНОРУС-М., ЭКОР-Новосибирск, издание 6, 2002 год-832с.

11. Донцова Л.В., Никифорова Н.А. Анализ финансовой отчетности//Я-бухгалтер-1998г. №8-с.56-60.

12. Ефимова О.В. Годовая отчетность для целей финансового анализа.//Бухгалтерский учет-1998г.№2-с.66-71.

13. Ефимова О.В. Финансовый анализ //Бухгалтерский учет, 1998 г.-209 с.

14. Ковалев В.В.Финансовый анализ. – М.: Финансы и статистика, 2000г.-286 с.

15. Кондраков Н.П. Бухгалтерский учет: Учебное пособие. - М: ИНФА-М,1999г.-584 с.

16. Кондраков Н.П. Бухгалтерский учет, анализ хозяйственной деятельности и аудит: Учебное пособие.- М.: Перспектива, 1994 г. - 365 с.

17. Финансы предприятий: Учебник / Под ред. Кончиной Н.В. - М.: Финансы, ЮНИТИ, 1998 г. - 413с.

18. Рахман З., Шеремет А., Бухгалтерский учет в рыночной экономике. -М.:ИНФРА – М., 1999 г. – 272 с.

19. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. - Минск: ООО «Новое знание», 2000 г. – 688 с.

20. Шеремет А.Д., Сайфулин Р.С., Нечаев Е.В. Методика финансового анализа - М: ИНФРА-М, 2000 г. - 208 с.

21. Шеремет А.Д., Сайфулин Р.С., Финансы предприятий-М: ИНФРА-М, 1999г.-343 с.

Похожие работы

... и ликвидность предприятия более подробно и попытаемся определить, какова рейтинговая оценка ООО «Управдом-Сервис» по системе ранжирования предприятий Донцовой и Никифоровой. 2. Анализ ликвидности баланса и платежеспособности предприятия Таблица 3 – укрупненный бухгалтерский баланс ООО «Управдом-Сервис» по состоянию на 30 июня 2008 года. АКТИВ Код показателя На начало отчетного ...

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

... i-го разряда. Соответствие квалификации рабочих степени сложности выполняемых работ устанавливается сопоставлением состава производственных операций, их сложности с составом рабочих по их квалификации и специальности на участках и рабочих местах. 2. Анализ ликвидности баланса. Оценка платежеспособности организации Одним из показателей, характеризующих финансовое положение предприятия, ...

... структуры баланса, ликвидности баланса, анализа достаточности источников финансирования для формирования материальных оборотных средств, коэффициентного анализа платежеспособности и финансовой устойчивости предприятия. 5. Информационной базой при анализе бухгалтерского баланса служит бухгалтерский баланс форма № 1, утвержденный. Приказом Министерства. Финансов РФ от 22.07.2003г. № 67н «О формах ...

0 комментариев