Навигация

Стоимость краткосрочного кредита

4.3.4. Стоимость краткосрочного кредита.

Под краткосрочным кредитом подразумевается кредит, привлеченный фирмой на срок менее 6 месяцев. Стоимостью банковского кредита по текущему банковскому счету (bank overdraft) или краткосрочного кредита на пополнение оборотных средств обычно считается выплачиваемый по нему процент.

4.3.5. Стоимость средств, привлеченных на депозитные счета.

Большинство кредитных организаций практикуют привлечение средств юридических и физических лиц на депозитные счета. Цена средств, привлеченных на депозитные счета, выражается процентной ставкой по депозитам. При этом необходимо определить структуру привлеченных средств. В зависимости от характера инвестиционной деятельности банка, привлеченные средства группируются по срокам, а внутри них по уровню процентной ставки, поскольку часто применяются дифференцированные ставки в зависимости от суммы депозита. Если банковское учреждение планирует осуществление инвестиционного проекта, длительностью в три года, то в качестве источников финансирования можно рассматривать привлеченные средства на срок 3 и более лет, а также среднегодовой остаток средств, привлеченных на более короткие сроки (но не менее 1 года).

После осуществления группировки привлеченных средств по срокам и суммам необходимо определить удельный вес каждой группы в общем объеме привлеченных средств. После этого можно рассчитать показатель среднего процента по депозитам по формуле средневзвешенной:

![]()

Кпр - средняя цена привлеченных средств,

Wi - удельный вес i- ой группы депозитов в общем их объеме,

Ki - процентная ставка для i - ой группы депозитов,

n - число групп депозитов.

4.3.6. Цена затрат по лизингу.

В настоящее время лизинг в России представлен не достаточно широко, но уже сейчас многие крупные российские корпорации имеют в своей структуре компании, предлагающие лизинговые услуги. Необходимо отметить, что в дальнейшем в России лизинг будет более активно развиваться, т.к. он является неотъемлемой частью любой развитой экономики.

Лизинг представляет собой специфический вид заемных средств. Дело в том, что те основные средства, которыми владеет предприятие, учтены на балансе. В то же время этот вид активов может быть взят в аренду без окончательного приобретения. Интересно то, что таким образом приобретенные активы не отражаются на балансе общества, как не отражаются и соответствующие источники финансирования. Поэтому фирма реально имеет большее количество заемных средств, чем это следует из отчета. Кроме того, классическая структура капитала остается неизменной, невидимой для кредитора, что позволит обществу продолжить работу по привлечению новых заемных финансовых средств.

Чтобы подсчитать цену лизингового капитала, необходимо оценить все расходы, связанные с обслуживанием аренды (арендные платежи), и поделить их на сумму, соответствующую цене приобретения на баланс данного оборудования. Данный показатель будет характеризовать составляющую капитала в соответствии с классическим подходом.

Для оценки стоимости капитала компании с учетом лизинга целесообразно ввести соответствующий лизинговый капитал в размере стоимости имущества взятого в лизинг и оценить его цену по предложенному выше методу.

4.3.7. Оценка забалансовых обязательств.

В настоящий момент на внебалансовых счетах многих российских банков и предприятий появились забалансовые обязательства (например: банковские гарантии), которые при определенных условиях могут потребовать от компании (кредитной организации) осуществить платежи по данному виду долга.

|

Сумма платежа и вероятность осуществления платежа зависит от конкретного вида обязательств. Данное положение дел свидетельствует о том, что при оценке данного рода обязательств необходимо рассматривать их по отдельности. Так если кредитной организацией выдана гарантия на N млн. долларов США, а вероятность осуществления платежа по данной гарантии в размере qi - ой доли от N равна pi, то стоимость данного гарантии составляет:

Для корректировки стоимости капитала фирмы с учетом забалансовых обязательств целесообразно ввести дополнительный забалансовый капитал и рассчитать его стоимость по предложенному выше способу.

4.4. Пример оценки стоимости капитала. С точки зрения финансового менеджера предприятие это некоторое производство, в которое был вложен ресурс под названием "капитал" и от которого получаем определенную отдачу. Капитал - это ресурс, и за любой ресурс надо платить. Стоимость капитала - это характеристика, сколько нужно платить за ресурс "капитал". Проиллюстрируем расчеты примером некоторого промышленного предприятия. В таблице приведены данные, характеризующие пассив баланса предприятия в млн. руб.

| Пассив на 1.01.98 г. | млн. руб. |

| Уставный и добавочный капитал | 240 |

| Фонд накопления и прочее | 10 |

| ИТОГО собственный капитал | 250 |

| Кредиты | 10 |

| Кредиторская задолженность: | |

| поставщики и подрядчики | 60 |

| по оплате труда | 3 |

| перед бюджетом - основной долг | 42 |

| перед бюджетом - пени | 20 |

| перед Пенсионным фондом - основной долг | 6 |

| перед Пенсионным фондом - пени | 5 |

| прочие кредиторы | 4 |

| ИТОГО задолженность | 150 |

| ИТОГО пассивы | 400 |

Стоимости отдельных компонент капитала Выплаты (или условные выплаты) по цене капитала рассчитываются по средствам, остающимся в распоряжении предприятий, т.е. по чистой прибыли.

Стоимость собственного капитала Собственный капитал включает уставный капитал, добавленный капитал, накопленную прибыль и другие источники типа целевого финансирования и пр. Расчетно стоимость уставного капитала равна сумме дивидендов, деленной на величину уставного капитала. Как правило, предприятие, которое акционировалось на базе государственного предприятия, испытывает недостаток оборотных средств, сами предприятия были приобретены достаточно дешево, и собственники не активно требуют выплат дивидендов. В этом случае цена уставного капитала равна 0%. (Для анализа в данном случае несущественно различие между выплатами по обыкновенным и привилегированным акциям.)

Добавочный капитал создавался в российских условиях как результат переоценки основных фондов. С одной стороны, выплат по нему не предусмотрено, так что его цена равна 0%. С другой стороны, предприятие может провести эмиссию акций за счет добавленного капитала, и он превратится в уставный капитал, и расчет цены капитала следует вести по цене уставного капитала. Но в сегодняшних условиях результат одинаковый, цена добавочного капитала может рассматриваться равной 0%. Формально выплат по нераспределенной прибыли нет, но она могла быть выплачена в виде дивидендов и потом вложена в уставный капитал. Так что стоимость нераспределенной прибыли совпадает с ценой уставного капитала. Стоимость других источников, по которым выплаты не предусмотрены, можно принять равной 0%. По каждой компоненте мы получили, что выплаты равны 0%.Общая стоимость собственного капитала равна 0%. Результаты расчетов приведены в Таблице 2.4.2.

Таблица 2.4.2.

| Показатель | Величина, млн. руб. | Цена, % | Выплаты, млн. руб. |

| Уставный и добавочный капитал | 240 | 0 | 0 |

| Фонд накопления и прочее | 10 | 0 | 0 |

| ИТОГО собственный капитал | 250 | 0 | 0 |

Стоимость заемных средств.

Проценты по долгосрочным кредитам выплачиваются из чистой прибыли, поэтому стоимость долгосрочных заемных кредитов совпадает с кредитной ставкой. Проценты по краткосрочному кредиту в размере ставки Банка России + 3% относятся на себестоимость.

Налогооблагаемая прибыль уменьшается на величину процентов, и предприятие должно платить меньший налог на прибыль.

Поэтому стоимость краткосрочных кредитов равна процентной ставке, умноженной на коэффициент, учитывающий налог на прибыль.

Таким образом, если процентная ставка по кредиту не превышает ставки Банка России + 3%, то:

Цкк = ПСкк * (1 - ПСнп),

где Цкк - цена краткосрочных кредитов, ПСкк - процентная ставка по краткосрочному кредиту, ПСнп - процентная ставка налога на прибыль.

Например, если ставка по кредиту 33%, налог на прибыль равен 35%, то цена кредита как источника финансирования равна 21,5%.

Кредиторская задолженность. В западной практике кредиторскую задолженность не принимают во внимание при анализе цены капитала. Это связано с тем, что она проплачивается в срок, ее доля относительно невелика. Процедура банкротства работает более или менее нормально в отличие от нашей, неплатежей нет. Но в России в условиях неплатежей у предприятий есть огромная кредиторская задолженность, и они часто финансируют свою текущую деятельность практически за счет только кредиторской задолженности, поэтому не рассматривать этот источник финансирования нельзя. Сущность различных компонентов кредиторской задолженности различна, для анализа цены капитала следует рассмотреть все основные статьи. Задолженность поставщикам и подрядчикам. В договорах предусматриваются штрафные санкции или изменение цен в зависимости от срока оплаты. Иногда стоимость договора зависит от текущего курса доллара США. В этом случае стоимость задолженности поставщикам - рост курса доллара. Задолженность по оплате труда. Цена этого источника - на сколько больше должны заплатить работнику, если зарплату задержали (по сути, индексация зарплаты). На практике ее никто не пересчитывает, и ее цена равна 0%. Исходя из стоимости капитала задолженность по зарплате - очень хороший источник финансирования. Задолженность перед бюджетом возрастает на величину пеней за просрочку задолженности по 0,3% в день (Закон Российской Федерации от 27.12.91 г. N 2118-1 "Об основах налоговой системы в Российской Федерации" в редакции от 21.07.97 г.). Пени на пени не начисляются, поэтому расчет осуществляется по схеме простых процентов. За 365 дней это составляет примерно 110% годовых. Схема оценки задолженности во внебюджетные фонды такая же, как и задолженности перед бюджетом. По прочим краткосрочным пассивам стоимость капитала принимаем равной 0% (на конкретном предприятии целесообразно рассмотреть более детально эти статьи, особенно если они большие).Анализ результатов расчета. Все данные по расчету цены отдельных статей сведены в таблице. Цена кредиторской задолженности определяется как сумма выплат (например, пени и штрафы, увеличение выплат и т.п.) по каждой статье, деленная на величину кредиторской задолженности.

| Показатель | Величина, млн. руб. | стоимость, % | Выплаты, млн. руб. |

| Уставный и добавочный капитал | 240 | 0 | 0,0 |

| Фонд накопления и прочее | 10 | 0 | 0,0 |

| ИТОГО собственный капитал | 250 | 0 | 0,0 |

| Краткосрочные кредиты | 10 | 21,5 | 2,1 |

| Кредиторская задолженность | 140 | 42 | 58,8 |

| поставщики и подрядчики | 60 | 10 | 6,0 |

| по оплате труда | 3 | 0 | 0,0 |

| перед бюджетом - основной долг | 42 | 110 | 46,2 |

| перед бюджетом - пени | 20 | 0 | 0,0 |

| перед Пенсионным фондом - основной долг | 6 | 110 | 6,6 |

| перед Пенсионным фондом - пени | 5 | 0 | 0,0 |

| прочие кредиторы | 4 | 0 | 0,0 |

| ИТОГО заемные средства | 150 | 41 | 60,9 |

| ИТОГО по пассивам | 400 | 15 | 60,9 |

Из таблицы видно, что средняя стоимость кредиторской задолженности в расчете оказалась равной 42%, средняя стоимость заемных средств - 41%, средняя цена всего капитала - 15%. В общей сумме 61 млн. руб. выплат определяющая доля это задолженность бюджету и внебюджетным фондам (52,8 млн. руб.), поэтому игнорировать эти источники финансирования нельзя.Стоимость реструктуризации задолженности. При осуществлении реструктуризации задолженности задача предприятия - минимизировать стоимость капитала.

Минимизация возможна за счет уменьшения доли "дорогих" и увеличения доли "дешевых" источников финансирования.

Наиболее высокая стоимость задолженности в бюджет и внебюджетные фонды. Значительная часть долгов по платежам в бюджет и внебюджетные фонды сформировалась за предыдущие годы, многие предприятия не в состоянии осуществить их погашение, а следовательно, они будут только нарастать. Это ведет к ухудшению финансового состояния предприятия. Рассмотрим последствия реструктуризации задолженности в бюджет согласно совместному приказу Госналогслужбы России от 15.05.98 г. N АП-3-10/100, Федеральной службы России по делам о несостоятельности и финансовому оздоровлению от 14.05.98 г. N 42, Российского фонда федерального имущества от 14.05.98 г. N 9 "О порядке применения постановления Правительства Российской Федерации от 14 апреля 1998 г. N 395 "О порядке проведения в 1998 году реструктуризации задолженности юридических лиц перед федеральным бюджетом":

- предприятие выплачивает все текущие начисления налогов;

- задолженность на 1 января 1998 г. фиксируется и будет погашаться в срок до 4 лет равными долями (т.е. 1/16 основного долга ежеквартально);

- выплаты накопленной задолженности по пеням и штрафам производятся в

- течение 10 лет (т.е. 1/40 суммы долга ежеквартально);

- осуществляется выплата процентов за отсроченные суммы задолженности по 1/4 ставки Банка России на дату уплаты;

- предоставляется достаточный залог.

Таким образом, речь идет о преобразовании текущей задолженности федеральному бюджету в долгосрочный кредит на 4 года по 1/4 ставки Банка России. Кроме того, погашаются пени и штрафы, накопленные предприятием, в срок до 10 лет.

Допустим, что ставка Банка России будет составлять в 1999 г. 60%, в 2000 г. - 40%, в 2001 г. - 32%, в 2002 г. - 24%, в 2003 г. - 20%, в 2004 г. - 16%, в 2005 г. - 12%, в 2006 г. - 10%, в 2007 г. - 8%, в 2008 г. - 6%. В нашем примере предприятие должно в бюджет 42 000 тыс. руб. (основной долг) и 20 000 тыс. руб. пеней. При реструктуризации федеральный бюджет как бы предоставляет предприятию долгосрочный кредит, в котором государство "инвестирует" основной долг и пени и получает обратно основной долг по частям ежеквартально, проценты за отсрочку долга и пени через 10 лет. Ставка кредита определяется внутренней нормой доходности потока платежей, состоящего из инвестирования основного долга и пеней в начальный период и выплат долей основного долга, процентов и пеней в последующие периоды. Предприятие должно погашать основной долг ежеквартально в течение 4 лет, т.е. 16 кварталов в размере 2625 тыс. руб. (=6000/16). Предприятие должно уплатить проценты за отсрочку долга по кварталам в уменьшающейся сумме от 690 до 13 тыс. руб. В отсутствие пеней ставка "кредита" составляла бы всего 4,6% годовых. Суммарные выплаты составляют 46 095 тыс. руб. и незначительно превышают величину основного долга. Учет пеней в размере 20 000 тыс. руб. повышает ставку долгосрочного кредита до 19,8% годовых, общие выплаты составляют 67 235 тыс. руб. Если брать кредит под погашение рассматриваемой задолженности при таких же процентных ставках, как и в Банке России, выплаты будут значительно больше и за 4 года составят 134 868 тыс. руб. Выигрыш составляет 134 868 - 67 235 = 67 633 тыс. руб., или 101%. Таким образом, реструктуризация задолженности чрезвычайно выгодна. В таблице приведен график платежей по реструктурированной задолженности. Последний столбец суммарные выплаты по аналогичному кредиту.

| Год | Квар-тал | Квартальная сумма основного долга (1/16 от основного долга), тыс. руб. | Квартальная сумма штрафов и пеней (1/40 от штрафов и пеней), тыс. руб. | Проценты за отсроченные суммы задолженности (сумма выплат по 1/4 ставки ЦБ РФ), тыс. руб. | Итого, тыс. | Выплаты по кредиту, тыс. руб. | Ставка ЦБ РФ, % |

| 1999 | I | 2 625 | 500 | 469 | 3 594 | 12 425 | 60 |

| II | 2 625 | 500 | 469 | 3 594 | 11 956 | 60 | |

| III | 2 625 | 500 | 469 | 3 594 | 11 488 | 60 | |

| IV | 2 625 | 500 | 469 | 3 594 | 11 019 | 60 | |

| ИТОГО за 1999 г. |

| 10 500 | 2 000 | 1 875 | 14 375 | 46 888 |

|

| 2000 | I | 2 625 | 500 | 313 | 3438 | 8 075 | 40 |

| II | 2 625 | 500 | 313 | 3438 | 7 763 | 40 | |

| III | 2 625 | 500 | 313 | 3438 | 7 450 | 40 | |

| IV | 2 625 | 500 | 313 | 3438 | 7 138 | 40 | |

| ИТОГО за 2000 г. |

| 10 500 | 2 000 | 1 250 | 13 750 | 30 425 |

|

| 2001 | I | 2 625 | 500 | 250 | 3 375 | 6 085 | 32 |

| II | 2 625 | 500 | 250 | 3 375 | 5 835 | 32 | |

| III | 2 625 | 500 | 250 | 3 375 | 5 585 | 32 | |

| IV | 2 625 | 500 | 250 | 3 375 | 5 335 | 32 | |

| ИТОГО за 2001 г. |

| 10 500 | 2 000 | 1 000 | 13 500 | 22 840 |

|

| 2002 | I | 2 625 | 500 | 188 | 3 313 | 4 595 | 24 |

| II | 2 625 | 500 | 188 | 3 313 | 4 408 | 24 | |

| III | 2 625 | 500 | 188 | 3 313 | 4 220 | 24 | |

| IV | 2 625 | 500 | 188 | 3 313 | 4 033 | 24 | |

| ИТОГО за 2002 г. |

| 10 500 | 2 000 | 750 | 13 250 | 17 255 |

|

| ИТОГО за 2003 г. |

|

| 2 000 | 100 | 2 100 | 4 250 | 20 |

| ИТОГО за 2004 г. |

|

| 2 000 | 80 | 2 080 | 3 480 | 16 |

| ИТОГО за 2005 г. |

|

| 2 000 | 60 | 2 060 | 2 870 | 12 |

| ИТОГО за 2006 г. |

|

| 2 000 | 50 | 2 050 | 2 525 | 10 |

| ИТОГО за 2007 г. |

|

| 2 000 | 40 | 2 040 | 2 260 | 8 |

| ИТОГО за 2008 г. |

|

| 2 000 | 30 | 2 030 | 2 075 | 6 |

| ИТОГО за весь период |

| 42 000 | 20 000 | 5 235 | 67 235 | 134 868 |

Данный расчет проведен для одного значения основного долга и величины пеней. Для другой величины основного долга следует все расчеты изменить пропорционально.

Выводы:

Реструктуризация задолженности в бюджет чрезвычайно выгодна для предприятия, так как стоимость задолженности в бюджет уменьшается до 10 -20% годовых. Значительно уменьшается средняя стоимость капитала. В рассматриваемом примере средняя стоимость заемных средств уменьшается до 10%, средняя цена пассивов - до 4%.

В условиях реструктуризации задолженности выплаты по ним становятся реальными. Предприятия получают возможность планировать финансовую деятельность на несколько лет вперед и инвестировать финансовые ресурсы в собственное развитие.

Похожие работы

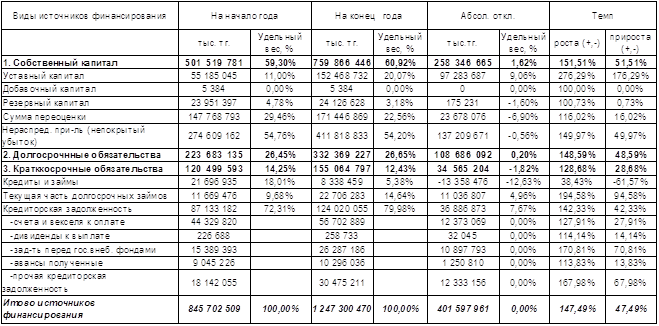

... риск ее потери. Знание механизма воздействия финансового левериджа на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия. 3. Управление капиталом ОАО "Лукойл" и оптимизация его структуры 3.1 Анализ состава и структуры капитала предприятия В соответствии с Постановлением ...

... в том или ином регионе мира в конкретный период времени. Такие изменения происходят, за частую, с одной стороны, в виде процессов слияния (поглощения) компаний, приводящих к образованию, как правило, диверсифицированных корпораций, с другой, и их разукрупнения. Данные изменения существенным образом затрагивают интересы государств, в которых они зарегистрированы и осуществляют свою деятельность. ...

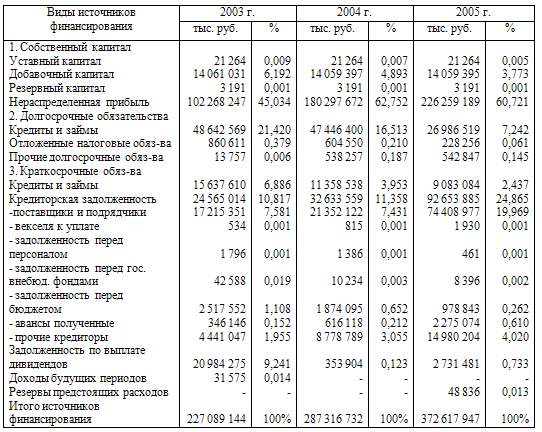

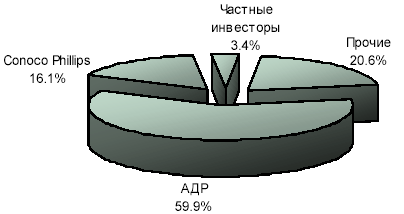

... вторым и третьим вариантами обусловливается сведением к минимуму риска утраты контроля над акционерным обществом. ГЛАВА 2. ОЦЕНКА КПК НА ПРИМЕРЕ АО НК «КАЗМУНАЙГАЗ» 2.1. Оценка Собственного и Заемного капитала На основании показателей бухгалтерской отчётности проведем анализ состава, структуры и динамики источников финансирования АО НК «Казмунайгаз» за 2007 год (таблица 1). Таблица 1 ...

... частные предприятия. Мир и Россия: материалы для размышлений и дискуссий / В.С. Автономов, Т.П. Субботина – С.-Пб.: Экономическая школа, 1999. – №29 – стр.56-61. 2. Алехин, Б. Государственные корпорации: облеченные властью и гибкие. Экономика России: XXI век. / Б. Алехин, А. Захаров. – 2008. - №20. 3. Винслав, Ю. Финансовый менеджмент в крупных корпоративных структурах: Материалы к лекциям и ...

0 комментариев