Навигация

Перевірка адекватності підходу при розрахунках VAR методом (BACKTESTING)

2. Перевірка адекватності підходу при розрахунках VAR методом (BACKTESTING)

Оцінка фінансових ризиків по розглянутому методі в рамках методології VaR припускає обов'язкове встановлення ступеня адекватності отриманих значень їхнім реальним даним. Застосовувана процедура бектестінг (backtesting) дозволяє верифікувати підхід. Критерії оцінки й порівняння можна розділити на дві групи - точність і ефективність. Точність, наприклад, відповідно до інструкції Базельського комітету з банківському нагляду (BIS) визначають по числу "проколів". Друга група критеріїв дозволяє оцінити ефективність моделі.

Вимоги до методики:

— вибірка повинна складатися з попередніх 250 робочих днів;

— довірчий інтервал — 99%;

— обрій прогнозування — 1 день;

— бектестинг повинен проводитися щоквартально.

Для класифікацій працюючих моделей по ступені адекватності використовується "принцип світлофора" [4]:

зелена зона - для адекватних моделей (не більше 4 виключень);

жовта зона - для сумнівних моделей (від 5 до 9 виключень);

червона зона - для неадекватних моделей (10 і більше виключень).

3. Аналіз наведених графіків поточних курсів фінансових інструментів в задачі з точки погляду розрахунку ризику прогнозування поточної вартості кожного з 3-х фінансових інструментів та ризику поточних втрат (VAR – оцінка) показує:

- верхній та нижній фінансові інструменти характеризуються низькою волатильністю, тобто середньоквадратичне відхиленння поточного курсу від осередного тренду має низький рівень значення;

- середній фінансовий інструмент характеризуються надто високою волатильністю, тобто середньоквадратичне відхиленння поточного курсу від осередного тренду має надзвичайно високий рівень значення;

- якщо в якості міри ризику інвестування коштів в наведені 3 фінансові інструменти вибрати показник відносної варіації – тобто відношення середньоквадратичного відхилення поточного значення від математичного середнього значення тренду, то ризики розподіляться (якісна оцінка по масштабу графіків):

а) 2 фінансовий інструмент (середній) – ризик VAR поточних втрат по варіації відносно тренда досягає 80%;

б) 3 фінансовий інструмент (нижній)– ризик VAR поточних втрат по варіації відносно тренда досягає 30%;

в) 1 фінансовий інструмент (верхній) – ризик VAR поточних втрат по варіації відносно тренда досягає 5%.

Завдання № 3

Виходячи з наявних даних про позицію банку за кредитами змоделювати ситуацію зміни частки проблемних кредитів у портфелі банку, якщо відомо, що кредитний портфель становить 100 млн.грн., розмір проблемних кредитів – 10 млн., необхідне резервування за проблемними кредитами – 100 %. Можливе потрясіння - зростання частки проблемних кредитів з 10% до 15% та 20%. На сьогодні регулятивний капітал становить 15 млн.грн., адекватність капіталу дорівнює 10%. Підрахувати збитки або доходи від зміни розміру проблемних кредитів та необхідного додаткового резервування на капітал банку.

Рішення

1. Згідно "Інструкція про порядок регулювання діяльності банків в Україні" [3]:

а) з 01.01.2007 регулятивний капітал банків повинен бути не менше 8 млн.євро, тобто на менше 56 млн.грн.

Таким чином, умовний комерційний банк з регулятивним капіталом в 15 млн. грн.. повинен бути закритим чи приєднаним до іншого більш великого банку.

б) При розрахунку регулятивного капіталу банку як суми основного капіталу та регулятивного капіталу - загальний розмір основного капіталу визначається з урахуванням розміру очікуваних (можливих) збитків за невиконаними зобов'язаннями контрагентів та зменшується на суму недосформованих резервів під можливі збитки за: кредитними операціями; операціями з цінними паперами; дебіторською заборгованістю; простроченими понад 30 днів та сумнівними до отримання нарахованими доходами за активними операціями; коштами, розміщеними на кореспондентських рахунках у банках (резидентах і нерезидентах), які визнані банкрутами або ліквідовуються за рішенням уповноважених органів, або які зареєстровані в офшорних зонах;

Таким чином, при явній нестачі власного регулятивного капіталу, резервування проблемних кредитів в кредитному портфелі повинно виконуватися на 100%.

Відповідно активний кредитний портфель банку зменшиться:

- з вихідного рівня 90 млн.грн.(100 млн.грн.-10 млн.грн.(резерв)) до

1) 85 млн.грн. при зростанні обсягу проблемних кредитів з 10% до 15%;

2) 80 млн.грн.при зростанні обсягу проблемних кредитів з 10% до 20%;

Тобто обсяги прибутку від кредитної діяльності зменшаться відповідно зменшенню обсягів кредитного портфелю * рентабельність кредитування.

в) Норматив адекватності регулятивного капіталу (норматив платоспроможності) відображає здатність банку своєчасно і в повному обсязі розрахуватися за своїми зобов'язаннями, що випливають із торговельних, кредитних або інших операцій грошового характеру. Чим вище значення показника адекватності регулятивного капіталу, тим більша частка ризику, що її приймають на себе власники банку; і навпаки: чим нижче значення показника, тим більша частка ризику, що її приймають на себе кредитори/вкладники банку.

Норматив адекватності регулятивного капіталу встановлюється для запобігання надмірному перекладанню банком кредитного ризику та ризику неповернення банківських активів на кредиторів/вкладників банку.

Значення показника адекватності регулятивного капіталу визначається як співвідношення регулятивного капіталу банку до сумарних активів і певних позабалансових інструментів, зважених за ступенем кредитного ризику та зменшених на суму створених відповідних резервів за активними операціями та на суму забезпечення кредиту (вкладень в боргові цінні папери) безумовним зобов'язанням або грошовим покриттям у вигляді застави майнових прав (за умови, що забезпечення відповідає вимогам пунктів 2.5 - 2.7 глави 2 розділу VI цієї Інструкції).

г) оскільки норматив адекватності регулятивного капіталу Н2 встановлений не менше 10%, у наведеного комерційного банку не має резервів власного капіталу для нарощування сум проблемних кредитів, які будуть входити в знаменник формули розрахунку норматива Н2 з рівнем ризику не 20-50%, а 100%, тобто банк буде не виконувати норматив Н2.

Таким чином, для заданого в вихідних даних комерційного банку існування з позиції виконання рівней ризиків діяльності, обумовлених нормативами НБУ, неможливе, як при проблемних кредитах у розмірі 10%, так і при зростанні їх до 15-20%.

Завдання № 4

Знайти на сайті www.cbonds.ru історію та опис рейтингу України та 3 провідних українських банків. Прокоментувати, яке значення такі рейтинги мають для ціни залучення коштів. Звернутися до коментарів рейтингових компаній щодо рейтингів.

Рішення

Похожие работы

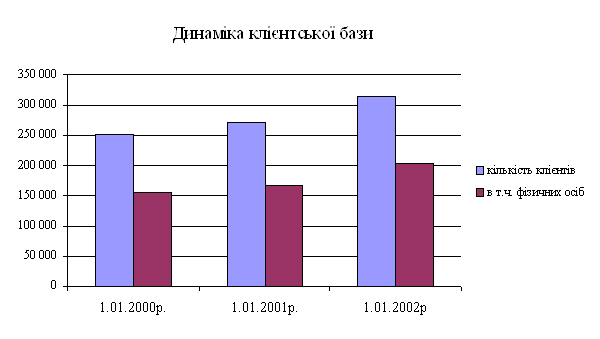

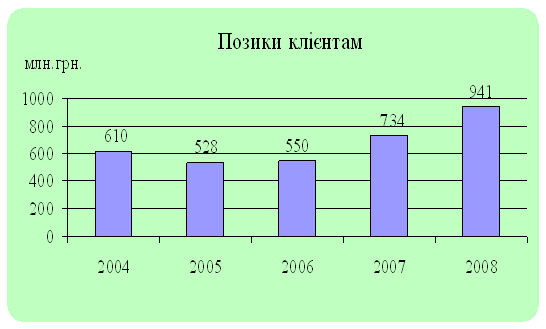

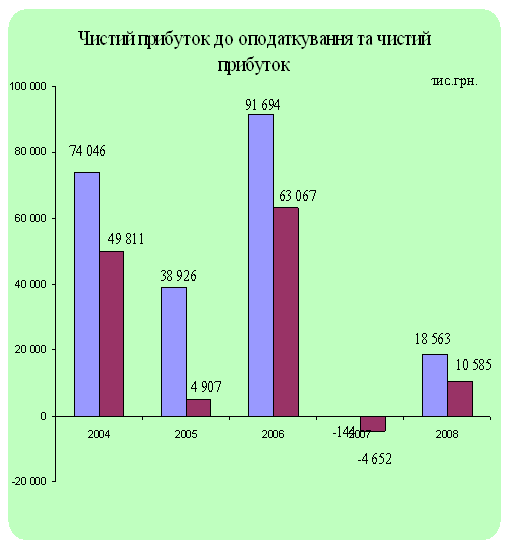

... і чим вартість активів. Чим більше дисбаланс середньозважених термінів погашення, тим більше чуттєвою буде акціонерний капітал банку до змін процентних ставок. РОЗДІЛ ІІ АНАЛІЗ УПРАВЛІННЯ БАНКІВСЬКИМИ РИЗИКАМИ (НА ПРИКЛАДІ ВАТ КБ “ІПОБАНК”) 2.1 Загальна характеристика діяльності та організації ризик-менеджменту в ВАТ КБ “ІПОБАНК” Відкрите акціонерне товариство Комерційний Банк „Іпобанк” працює ...

... та їх характеристик; 2) визначити склад методів кожної з наведених груп; 3) чітко визначити місце кожного методу в загальній класифікації. Наведена класифікація методів управління банківськими ризиками дає загальне уявлення про різноманітність та різноплановість підходів до їх зниження, проте не може охопити всіх існуючих способів управління, оскільки банки активно працюють над розробкою нових ...

... ість відновлення та ступінь оновлення. Глибоке розуміння сутності портфеля позичок з точки зору його конкурентоспроможності сприятиме створенню банківськими менеджерами ефективної системи управління кредитним портфелем комерційного банку 3.3 Визначення ціни кредиту в ринкових умовах Забезпечення прибуткової діяльності та підвищення рентабельності активів – одне з найактуальніших завдань украї ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

0 комментариев